C++ で書かれた高周波取引戦略

作者: リン・ハーン優しさ, 作成日:2020-05-22 15:28:11, 更新日:2023-11-02 19:54:28

概要

市場は戦場であり,買い手と売り手は常にゲームの中にいる.これはまた,取引ビジネスの永遠のテーマである.今日共有されているペニージャンプ戦略は,元々銀行間為替市場から派生した高周波戦略の1つであり,主流のファイト通貨ペアでしばしば使用されています.

高周波戦略分類

高周波取引には2つの主要なタイプの戦略があります. バイヤーサイド戦略とセラーサイド戦略. バイヤーサイド戦略は通常,マーケットメーキング戦略であり,この2つの戦略の側面は反対です. 例えば,高周波仲介は,市場のすべての不合理な現象を最も速い速度で平滑させ,価格を迅速に攻撃するイニシアティブをとり,または他のマーケットメーカーの間違った価格を食べるバイヤー戦略です.

また,過去データや市場のオーダールールを分析し,不合理な価格で待機しているオーダーを事前に送信し,市場の価格の急速な変化に伴い引き出すオーダーを送信する方法もあります.このような戦略は受動的なマーケットメーキングで一般的です.待機しているオーダーが実行されると,一定の利益またはストップロスの条件に達した後,ポジションは閉鎖されます.受動的なマーケットメーキング戦略は通常,あまりにも多くの速度を必要としませんが,強力な戦略論理と構造が必要です.

ペニージャンプ戦略とは?

ペニージャンプは,英語に翻訳するとマイクロ価格上昇の意味です.原則は,市場の購入価格と販売価格を追跡することです.その後,市場の価格に応じて,プラスまたはマイナス,追跡価格のマイクロ価格上昇により,これは受動的な取引戦略であり,それは売り手側市場作りの戦略に属しています.そのビジネスモデルと論理は,流動性を提供するために取引所にリストされている制限注文で二国間取引を行うことです.

マーケットメーキング戦略には,ある程度の在庫を手にし,その後,買い手側と売り手側の両方で取引する必要があります.この戦略の主な収入は,取引所によって提供される佣金返金,低価格で購入し,高価格で販売することで得られる価格差です.しかし,マーケットメーキングを望む多くの高周波トレーダーにとって,バイド・アスク・スプレッドを得ることは良いことですが,絶対的な利益の手段ではありません.

ペニージャンプ戦略の原則

取引市場には多くの個人投資家がおり,また,多くの大手投資家がおり,例えば: 熱いお金,公共資金,民間資金,など.個人投資家は通常,資金が少なく,彼らの注文は市場で非常に小さな影響を持ち,いつでも簡単に取引目標を購入して販売することができます. しかし,大きな資金が市場に参画するには,それはそれほど簡単ではありません.

大型投資家が原油の500ロットを購入したい場合,現在の価格で販売するオーダーがあまり多くなく,投資家はより高い価格でそれらを購入したくない.彼らが現在の価格で購入オーダーを送信することを主張した場合,滑り点のコストはあまりにも多くなります.したがって,それは望ましい価格で待機オーダーを送信する必要があります.市場のすべての参加者は,特定の価格に表示されるHugh購入オーダーを見るでしょう.

市場では不器用に見えますが,時には"象の注文"と呼ばれます.

Selling Price 400.3, Order volume 50; buying price 400.1, Order volume 10.

この時,市場が変わります. この時点で,市場が変わります.

Selling Price 400.3, Order volume 50; Buying price 400.1, Order volume 510.

トレーダーは,特定の価格で膨大な量の中止注文がある場合,この価格が強いサポート (またはレジスタンス) を形成することを知っています. さらに,高周波トレーダーは,注文簿深さで

Selling Price 400.3, Order volume 50; Buying price 400.2, Order volume 1,

価格400.1はオーダーブック深さで

価格が上昇しない場合でも,2を購入するポジションでは,価格を保持する"象"が残っており,それは迅速に400の価格で象に売り返せる.これはペニージャンプ戦略の一般的な考えである.その論理は,市場オーダーの状態を監視することによって,相手の意図を推測し,その後有利なポジションを構築し,最終的に短時間で小さなスプレッドから利益を得るためにリードする.この"象"のために,彼は市場で膨大な量の購入オーダーを吊るしているため,彼の取引の意図を暴露し,自然に高周波トレーダーの狩猟対象となった.

ペニージャンプ戦略の実施

まず,市場の非常に低い確率で取引機会を観察し,取引論理に従って対応する戦略を作成します.論理が複雑であれば,既存の数学知識を使用して,不合理現象の性質をできるだけ記述し,オーバーフィッティングを最小限にするためにモデルを使用する必要があります. さらに,このバックテストモードをサポートしているFMZ Quantプラットフォームがあります.

支持の意味は? 価格先でボリューム先

さらに,ペニージャンプ戦略には市場取引機会が必要である,つまり市場需要には少なくとも2つの

価格格差の出現は非常に頻繁に起こりますが,3つのホップは最も安全ですが,3つのホップはめったに起こらないため,取引頻度は低すぎます.

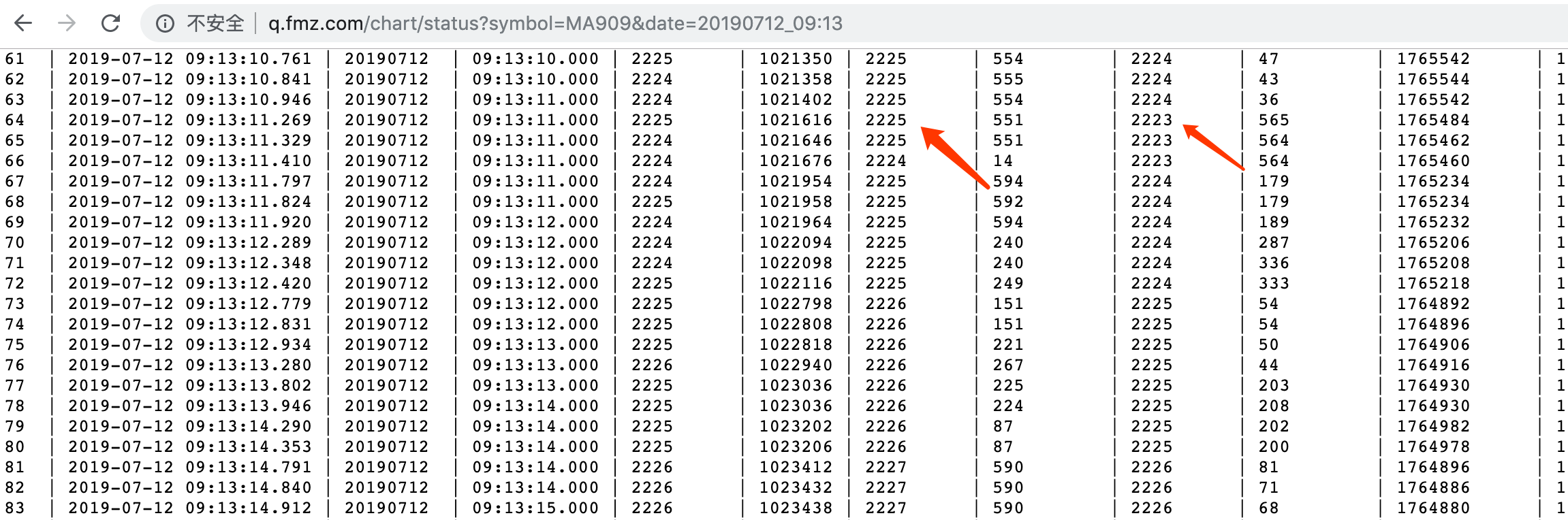

次に,前回の"販売"と"購入"と"販売"の違いを観察します.市場間の価格ギャップを埋めるために,スピードが十分に速い場合は,他のオーダーの最前線に置くことができます.また,ポジション保持時間が非常に短く,この取引論理で,戦略の実現後,MA909を例として,実際の市場テストは,CTPインターフェースの代わりにEsunnyを推奨します.Esunnyのポジションとファンド状況の変化のメカニズムはプッシュデータによって,高周波取引に非常に適しています.

戦略コード

FMZ Quant プラットフォームは C++ を使っているため,この戦略の記述例は少ないので,ここで C++ を使ってこの戦略を書きます.これは誰もが学ぶのに便利で,その多様性は商品先物です.最初に開きます:fmz.com> ログイン > ダッシュボード > 戦略ライブラリ > 新しい戦略 > 左上のドロップダウンメニューをクリック > C++ を選択して戦略を書き始めます.

- ステップ1:まず,HFTクラスとメイン関数を定義した戦略のフレームワークを構築する.メイン関数の最初の行はログをクリアする.この目的は,戦略を再起動するたびに,以前に実行されたログ情報をクリアする.第2行は,ネットワーク遅延やいくつかのヒントなどの必要のないエラーメッセージをフィルタリングし,ログが重要な情報のみを記録し,よりきれいに見えるようにする.第3行は,プログラムが開始されたことを意味する

Init OK メッセージをプリントする.第4行は,HFTクラスに従ってオブジェクトを作成し,オブジェクト名はhftである.第5行プログラムは,whileループに入り,常にhft方法でオブジェクトループを実行します.Loopはこのプログラムの論理であることが見られます.第6行は,別の状況でプリントするメッセージです.プログラムが実行しない場合,プログラムが実行を終了します.

次に,HFTクラスを見てみましょう.このクラスには5つの方法があります.最初の方法はコンストラクション方法です.第二の方法は,新しいKラインかどうかを判断するために,週の現在の日を取得することです.第三の方法は,主にすべての未完了注文をキャンセルし,詳細なポジション情報を取得することです.注文を出す前に,まず現在のポジションの状態を決定する必要があります.第四の方法は,主にいくつかの情報を印刷するために使用されます.この戦略では,この方法はメインではありません.最も重要なのは第5の方法です.この方法は,主に取引論理と注文の処理を担当しています.

/ / Define the HFT class

Class HFT {

Public:

HFT() {

// Constructor

}

Int getTradingWeekDay() {

// Get the current day of the week to determine if it is a new K line

}

State getState() {

/ / Get order data

}

Void stop() {

// Print orders and positions

}

Bool Loop() {

// Strategy logic and placing orders

}

};

// main function

Void main() {

LogReset(); // clear the log

SetErrorFilter("ready|timeout"); // Filter error messages

Log("Init OK"); // Print the log

HFT hft; // Create HFT object

While (hft.Loop()); // enter loop

Log("Exit"); // Program exits, prints the log

}

この HFT クラスの各メソッドがどのように実装されているか,最も基本的な Loop メソッドがどのように機能しているかを見てみましょう.上から下へと,各メソッドの特定の実装を一つずつ実装し,元の高周波戦略が非常にシンプルであることがわかります. HFT クラスについて話す前に,私たちはまずhft オブジェクト計算の結果を保存するためのいくつかのグローバル変数を定義しました.これらは:オーダーの状態を保存する,ポジションの状態,ロングポジションを保持する,ショートポジションを保持する,購入価格,購入量,販売価格,販売量.以下のコードを参照してください:

/ / Define the global enumeration type State

Enum State {

STATE_NA, // store order status

STATE_IDLE, // store position status

STATE_HOLD_LONG, // store long position directions

STATE_HOLD_SHORT, // store short position direction

};

/ / Define global floating point type variable

Typedef struct {

Double bidPrice; // store the buying price

Double bidAmount; // store the buying amount

Double askPrice; // store the selling price

Double askAmount; // store the selling amount

} Book;

上記のグローバル変数で, hft オブジェクトによって計算された結果を別々に保存することができます.これはプログラムによる次の呼び出しに便利です.次に,HFT クラス内の各メソッドの特定の実装についてお話します.まず,最初の HFT メソッドは,第2の getTradingWeekDay メソッドを呼び,結果をログにプリントするコンストラクターです.第2の getTradingWeekDay メソッドは,それが新しい K 行であるかどうかを判断するために,週の現在の日を取得します.実装することも非常に簡単です.タイムスタンプを取得し,時間と週を計算し,最後に週の数を返す.第3の getState メソッドは少し長く,私は一般的なアイデアを説明します.具体的な説明のために,次のコーディングブロックのコメントを見ることができます.

次に,すべての順序を最初に取得し,結果は正規配列を返し,次にこの配列を1つずつ通過し,順序をキャンセルし,その後位置データを取得し,配列を返し,次にこの配列を通過し,詳細な位置情報を取得します. 方向,位置,昨日の位置,現在の位置など,そして最後に結果を返します. 第4のストップ方法は情報を印刷することです. コードは以下のとおりです:

Public:

// Constructor

HFT() {

_tradingDay = getTradingWeekDay();

Log("current trading weekday", _tradingDay);

}

// Get the current day of the week to determine if it is a new K line

Int getTradingWeekDay() {

Int seconds = Unix() + 28800; // get the timestamp

Int hour = (seconds/3600)%24; // hour

Int weekDay = (seconds/(60*60*24))%7+4; // week

If (hour > 20) {

weekDay += 1;

}

Return weekDay;

}

/ / Get order data

State getState() {

Auto orders = exchange.GetOrders(); // Get all orders

If (!orders.Valid || orders.size() == 2) { // If there is no order or the length of the order data is equal to 2

Return STATE_NA;

}

Bool foundCover = false; // Temporary variable used to control the cancellation of all unexecuted orders

// Traverse the order array and cancel all unexecuted orders

For (auto &order : orders) {

If (order.Id == _coverId) {

If ((order.Type == ORDER_TYPE_BUY && order.Price < _book.bidPrice - _toleratePrice) ||

(order.Type == ORDER_TYPE_SELL && order.Price > _book.askPrice + _toleratePrice)) {

exchange.CancelOrder(order.Id, "Cancel Cover Order"); // Cancel order based on order ID

_countCancel++;

_countRetry++;

} else {

foundCover = true;

}

} else {

exchange.CancelOrder(order.Id); // Cancel order based on order ID

_countCancel++;

}

}

If (foundCover) {

Return STATE_NA;

}

// Get position data

Auto positions = exchange.GetPosition(); // Get position data

If (!positions.Valid) { // if the position data is empty

Return STATE_NA;

}

// Traverse the position array to get specific position information

For (auto &pos : positions) {

If (pos.ContractType == Symbol) {

_holdPrice = pos.Price;

_holdAmount = pos.Amount;

_holdType = pos.Type;

Return pos.Type == PD_LONG || pos.Type == PD_LONG_YD ? STATE_HOLD_LONG : STATE_HOLD_SHORT;

}

}

Return STATE_IDLE;

}

// Print orders and positions information

Void stop() {

Log(exchange.GetOrders()); // print order

Log(exchange.GetPosition()); // Print position

Log("Stop");

}

最後に,Loop関数が戦略論理と順序をどのように制御するかに焦点を当てます.もっと注意深く見たい場合は,コードのコメントを参照できます.まず,CTP取引とマーケットサーバーが接続されているかどうかを決定します.その後,アカウントの利用可能な残高を取得し,週の数を取得します.その後,FMZ公式のSetQuantContractType関数に呼び出し,取引される多様性コードを設定し,この関数を使用して取引多様性の詳細を返します.その後,現在の市場の詳細を取得するためにGetDepth関数を呼びましょう.深さのデータには:購入価格,購入量,販売価格,販売量などが含まれ,後で使用されるため,変数とともに保存します.その後,このポートデータをステータスバーに出力して,ユーザーが現在の市場状態を表示することを容易にする.コードは以下のとおりです:

// Strategy logic and placing order

Bool Loop() {

If (exchange.IO("status") == 0) { // If the CTP and the quote server are connected

LogStatus(_D(), "Server not connect ...."); // Print information to the status bar

Sleep(1000); // Sleep 1 second

Return true;

}

If (_initBalance == 0) {

_initBalance = _C(exchange.GetAccount).Balance; // Get account balance

}

Auto day = getTradingWeekDay(); // Get the number of weeks

If (day != _tradingDay) {

_tradingDay = day;

_countCancel = 0;

}

// Set the futures contract type and get the contract specific information

If (_ct.is_null()) {

Log(_D(), "subscribe", Symbol); // Print the log

_ct = exchange.SetContractType(Symbol); // Set futures contract type

If (!_ct.is_null()) {

Auto obj = _ct["Commodity"]["CommodityTickSize"];

Int volumeMultiple = 1;

If (obj.is_null()) { // CTP

Obj = _ct["PriceTick"];

volumeMultiple = _ct["VolumeMultiple"];

_exchangeId = _ct["ExchangeID"];

} else { // Esunny

volumeMultiple = _ct["Commodity"]["ContractSize"];

_exchangeId = _ct["Commodity"]["ExchangeNo"];

}

If (obj.is_null() || obj <= 0) {

Panic("PriceTick not found");

}

If (_priceTick < 1) {

exchange.SetPrecision(1, 0); // Set the decimal precision of the price and the quantity of the order.

}

_priceTick = double(obj);

_toleratePrice = _priceTick * TolerateTick;

_ins = _ct["InstrumentID"];

Log(_ins, _exchangeId, "PriceTick:", _priceTick, "VolumeMultiple:", volumeMultiple); // print the log

}

Sleep(1000); // Sleep 1 second

Return true;

}

// Check orders and positions to set status

Auto depth = exchange.GetDepth(); // Get depth data

If (!depth.Valid) { // if no depth data is obtained

LogStatus(_D(), "Market not ready"); // Print status information

Sleep(1000); // Sleep 1 second

Return true;

}

_countTick++;

_preBook = _book;

_book.bidPrice = depth.Bids[0].Price; // "Buying 1" price

_book.bidAmount = depth.Bids[0].Amount; // "Buying 1" amount

_book.askPrice = depth.Asks[0].Price; // "Selling 1" price

_book.askAmount = depth.Asks[0].Amount; // "Selling 1" amount

// Determine the state of the port data assignment

If (_preBook.bidAmount == 0) {

Return true;

}

Auto st = getState(); // get the order data

// Print the port data to the status bar

LogStatus(_D(), _ins, "State:", st,

"Ask:", depth.Asks[0].Price, depth.Asks[0].Amount,

"Bid:", depth.Bids[0].Price, depth.Bids[0].Amount,

"Cancel:", _countCancel,

"Tick:", _countTick);

}

取引前に,まず,プログラムの現在の保持ポジションの状態 (保持ポジションなし,ロングポジションオーダー,ショートポジションオーダー) を判断します.ここで if...else if...else if ロジック制御を使用しました. 非常にシンプルです.保持ポジションがない場合は,論理条件に従ってポジションが開かれます.保持ポジションがある場合は,論理条件に従ってポジションが閉まります.誰もが理解できるように,論理を説明するために,3つの段落を使用します. ポジション開設部分:

まずブール変数を宣言し,閉店ポジションを制御するためにそれを使用します. 次に,当日口座情報を取得し,利益値を記録し,その後,引き出すオーダーの状態を決定します. 引き出す数が設定された最大値を超えると,ログに関連する情報を印刷します. その後,現在の入札と出札価格の絶対値を計算して,現在の入札価格と出札価格の間の2回以上のホップがあるかどうかを決定します.

次に,前回の購入価格が現在の購入価格よりも高く,現在の販売量は購入量よりも少ない場合,前回の購入価格が消えたことを意味します.ロングポジション開設価格と注文量が設定されています.そうでなければ,前回の販売価格が現在の販売価格よりも低く,現在の購入量は以下です.販売量は,前回の販売価格が現在の販売価格よりも低く,現在の購入量は以下です.販売量は,前回の購入価格が現在の購入価格よりも高く,現在の販売量は購入量よりも少ない場合は,前回の購入価格が現在の購入価格よりも高く,現在の販売量は購入量よりも少ない場合は,それは"ロングポジション開設価格"と"ショートポジション開設価格"と"ショートポジション注文量"が設定されていることを証明します.最後に,ロングポジションとショートポジションが同時に市場に参入します.具体的なコードは以下のとおりです:

Bool forceCover = _countRetry >= _retryMax; // Boolean value used to control the number of closings

If (st == STATE_IDLE) { // if there is no holding position

If (_holdAmount > 0) {

If (_countRetry > 0) {

_countLoss++; // failure count

} else {

_countWin++; // success count

}

Auto account = exchange.GetAccount(); // Get account information

If (account.Valid) { // If get account information

LogProfit(_N(account.Balance+account.FrozenBalance-_initBalance, 2), "Win:", _countWin, "Loss:", _countLoss); // Record profit value

}

}

_countRetry = 0;

_holdAmount = 0;

// Judging the status of withdrawal

If (_countCancel > _cancelMax) {

Log("Cancel Exceed", _countCancel); // Print the log

Return false;

}

Bool canDo = false; // temporary variable

If (abs(_book.bidPrice - _book.askPrice) > _priceTick * 1) { // If there is more than 2 hops between the current bid and ask price

canDo = true;

}

If (!canDo) {

Return true;

}

Auto bidPrice = depth.Bids[0].Price; // Buying 1 price

Auto askPrice = depth.Asks[0].Price; // Selling 1 price

Auto bidAmount = 1.0;

Auto askAmount = 1.0;

If (_preBook.bidPrice > _book.bidPrice && _book.askAmount < _book.bidAmount) { // If the previous buying price is greater than the current buying price and the current selling volume is less than the buying volume

bidPrice += _priceTick; // Set the opening long position price

bidAmount = 2; // set the opening long position volume

} else if (_preBook.askPrice < _book.askPrice && _book.bidAmount < _book.askAmount) { // If the previous selling price is less than the current selling price and the current buying volume is less than the selling volume

askPrice -= _priceTick; // set the opening short position volume

askAmount = 2; // set the opening short position volume

} else {

Return true;

}

Log(_book.bidPrice, _book.bidAmount, _book.askPrice, _book.askAmount); // Print current market data

exchange.SetDirection("buy"); // Set the order type to buying long

exchange.Buy(bidPrice, bidAmount); // buying long and open position

exchange.SetDirection("sell"); // Set the order type to selling short

exchange.Sell(askPrice, askAmount); // short sell and open position

}

次に,ロングポジションを閉じる方法について説明します.まず,現在のポジションの状態に応じてオーダータイプを設定し,その後,

Else if (st == STATE_HOLD_LONG) { // if holding long position

exchange.SetDirection((_holdType == PD_LONG && _exchangeId == "SHFE") ? "closebuy_today" : "closebuy"); // Set the order type, and close position

Auto sellPrice = depth.Asks[0].Price; // Get "Selling 1" price

If (sellPrice > _holdPrice) { // If the current "selling 1" price is greater than the long position opening price

Log(_holdPrice, "Hit #ff0000"); // Print long position opening price

sellPrice = _holdPrice + ProfitTick; // Set closing long position price

} else if (sellPrice < _holdPrice) { // If the current "selling 1" price is less than the long position opening price

forceCover = true;

}

If (forceCover) {

Log("StopLoss");

}

_coverId = exchange.Sell(forceCover ? depth.Bids[0].Price : sellPrice, _holdAmount); // close long position

If (!_coverId.Valid) {

Return false;

}

}

最後に,ショートポジションを閉じる方法を見ていきましょう.原則は上記の閉じるロングポジションの反対です.まず,現在のポジションの状態に応じて,オーダータイプを設定し,その後,現在の1

Else if (st == STATE_HOLD_SHORT) { // if holding short position

exchange.SetDirection((_holdType == PD_SHORT && _exchangeId == "SHFE") ? "closesell_today" : "closesell"); // Set the order type, and close position

Auto buyPrice = depth.Bids[0].Price; // Get "buying 1" price

If (buyPrice < _holdPrice) { // If the current "buying 1" price is less than the opening short position price

Log(_holdPrice, "Hit #ff0000"); // Print the log

buyPrice = _holdPrice - ProfitTick; // Set the close short position price

} else if (buyPrice > _holdPrice) { // If the current "buying 1" price is greater than the opening short position price

forceCover = true;

}

If (forceCover) {

Log("StopLoss");

}

_coverId = exchange.Buy(forceCover ? depth.Asks[0].Price : buyPrice, _holdAmount); // close short position

If (!_coverId.Valid) {

Return false;

}

}

この戦略の完全な分析は,上記のとおりです.ここをクリックしてください (https://www.fmz.com/strategy/163427FMZ Quant のバックテスト環境を設定することなく,完全な戦略ソースコードをコピーできます.

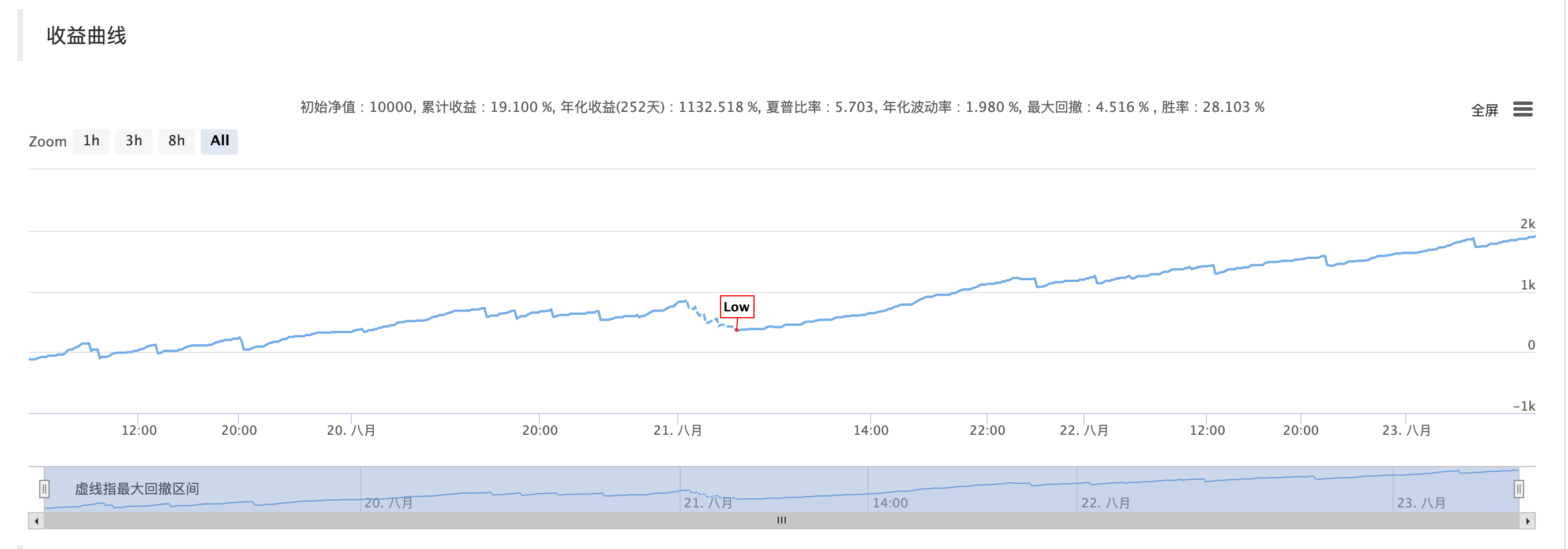

バックテスト結果

取引の論理

戦略声明

高周波取引の好奇心を満たし,結果をより明確に確認するために,この戦略バックテスト環境の取引手数料は0に設定され,単純な高速論理につながります.もし実際の市場での収益性を達成するために取引手数料をカバーしたい場合は,より多くの最適化が必要です.例えば,オーダーストリームを使用して,短期予測を行い,勝利率を向上させ,交換手数料の返済を加えるように,持続的な収益性の高い戦略を達成するために,高周波取引に関する多くの本があります.誰もがより多くのことを考え,原則にとどまるのではなく,実際の市場に行くことを願っています.

私達について

FMZ Quantは,純粋に技術主導のチームで,定量的な取引の熱狂的な人々のために非常に効率的なバックテストメカニズムを提供しています. 私たちのバックテストメカニズムは,単純な価格マッチではなく,実際の取引をシミュレートしています. ユーザーがプラットフォームを利用して自分の能力をよりよく発揮できることを願っています.

- 暗号通貨におけるリード・ラグ・アービトラージへの導入 (2)

- デジタル通貨におけるリード-ラグ套路の紹介 (2)

- FMZプラットフォームの外部信号受信に関する議論: 戦略におけるHttpサービス内蔵の信号受信のための完全なソリューション

- FMZプラットフォームの外部信号受信に関する探求:戦略内蔵Httpサービス信号受信の完全な方案

- 暗号通貨におけるリード・ラグ・アービトラージへの導入 (1)

- デジタル通貨におけるリード-ラグ套路の紹介 (1)

- FMZプラットフォームの外部信号受信に関する議論:拡張API VS戦略内蔵HTTPサービス

- FMZプラットフォームの外部信号受信に関する探究:拡張API vs 戦略内蔵HTTPサービス

- ランダム・ティッカー・ジェネレーターに基づく戦略テスト方法に関する議論

- ランダム市場生成器に基づく戦略テスト方法について

- FMZ Quant の新しい機能: _Serve 機能を使用して HTTP サービスを簡単に作成する

- カスタムデータソースをバックテストする

- 筆付取引に基づく高周波回音システムとK線回音の欠陥

- FMZシミュレーションレベルバックテストメカニズムの説明

- Linux VPS に FMZ ドッカー をインストールしてアップグレードする最良の方法

- コモディティ・フューチャーズR-ブレイカー戦略

- デジタル通貨の先物取引の論理について考える

- 市場 コート 収集器の実装を教えます

- Python バージョン コモディティ・フューチャーズ 移動平均戦略

- 市場 コート コレクター 再びアップグレード

- 行事収集器再アップグレード - CSV形式のファイル輸入をサポートし,カスタマイズされたデータソースを提供します

- ラリー・コナーズ RSI2 平均逆転戦略

- JSでFMZ拡張APIを学ぶ

- 日中戦略における新しい相対強度指数の使用に基づいて

- ビナンス・フューチャーズ・マルチ通貨ヘッジ戦略に関する研究 第4部分

- ラリー・コナーズ ラリー・コナーズ RSI2 平均回帰戦略

- ビナンス・フューチャーズ・マルチ通貨・ヘッジ戦略に関する研究 第3部

- ビナンス・フューチャーズ・マルチ通貨・ヘッジ戦略に関する研究 第2部

- バイナンス・フューチャーズ・マルチ通貨・ヘッジ戦略に関する研究 第1部

- 手がかりは,行事収集器にリクエストをアップグレードするために,カスタマイズされたデータソースの機能を教えます

- クロコディールライン取引システム Python版