イチモク・キンコ・ヒョウ 十字戦略

作者: リン・ハーンチャオチャン開催日:2023年10月31日 15:00:43タグ:

概要

イチモク・キンコ・ヒョー・クロス戦略は,イチモク・システムにおけるテンカン・センとキジュン・セン線間のクロスオーバーを観察し,価格レベルとクラウドを組み合わせて取引信号を生成する.この戦略はトレンドフォローと逆転トレードの両方を組み込み,汎用的で実践的な取引戦略となっています.

戦略の論理

-

イチモク構成要素を計算します.

-

テンカン・セン:最後の9拍の真ん中

-

キジュン・セン:最後の26バーの真ん中点

-

センコウ・スペンA: テンカン・センとキジョン・センの平均

-

センコウ・スパンB:最後の52バーの真ん中

-

-

次の取引信号の組み合わせを観察する.

-

テンカン・センとキジョン・セン (ゴールデン・クロスとデス・クロス) の間のクロスオーバー

-

閉じる価格 雲の上下 (Senkou Span AとB)

-

チコウ・スパンは26バー前の閉店価格と比較して

-

-

入口信号:

-

長:テンカン・センがキジュン・セン (ゴールデン・クロス) の上を横切り,クラウドとチコウ・スパンの上を26バー前に横切る

-

短く:テンカン・センがキジョン・セン (死の十字架) の下に横断し,クラウドとチコウ・スパンの下に閉じる 26バー前

-

-

反対の信号が出ると出口信号

利点

-

トレンドフォローと逆転取引を組み合わせます

-

クロスオーバーは信号の信頼性を確保し 誤ったブレイクを避ける

-

複数の信号の確認は 市場の騒音をフィルタリングします

-

チコウ・スパンは 鞭を避けます

-

雲は入口と出口のサポートと抵抗を提供します

リスク

-

不適切なパラメータは,過剰取引や不明確な信号を引き起こす可能性があります.

-

トレンドの逆転は大きな損失につながる.

-

範囲限定市場での取引機会が少なくなります

-

雲が広すぎると 遅れた入力信号です

-

信号の高度な複雑さは,実装の難易さを高めます.

リスクはパラメータの最適化,ポジションのサイズ,ストップ損失,流動製品などによって軽減できる.

改良

-

理想的な頻度と収益性のために移動平均期を最適化します

-

トレンド逆転損失を避けるためにトレンドフィルターを追加します.

-

リスク制御のために波動性フィルターを追加します.

-

エントリーサイズとストップ・ロスの配置を最適化します

-

流動性を確保するためにボリュームフィルターを追加します.

-

試験パラメータは異なる製品で

-

バックテストに基づいてパラメータを自動最適化するために機械学習を使用します

結論

イチモク・キンコ・ヒョー・クロス戦略は,移動平均クロスオーバー,遅延線,クラウドバンドなどの様々な技術分析ツールを組み合わせ,トレンドまたは逆転シナリオにおける高確率エントリを特定する.適切な最適化とリスク管理は,その安定性と収益性をさらに向上させることができます.この戦略は理解し実行しやすいため,ライブテストと適用に価値があります.

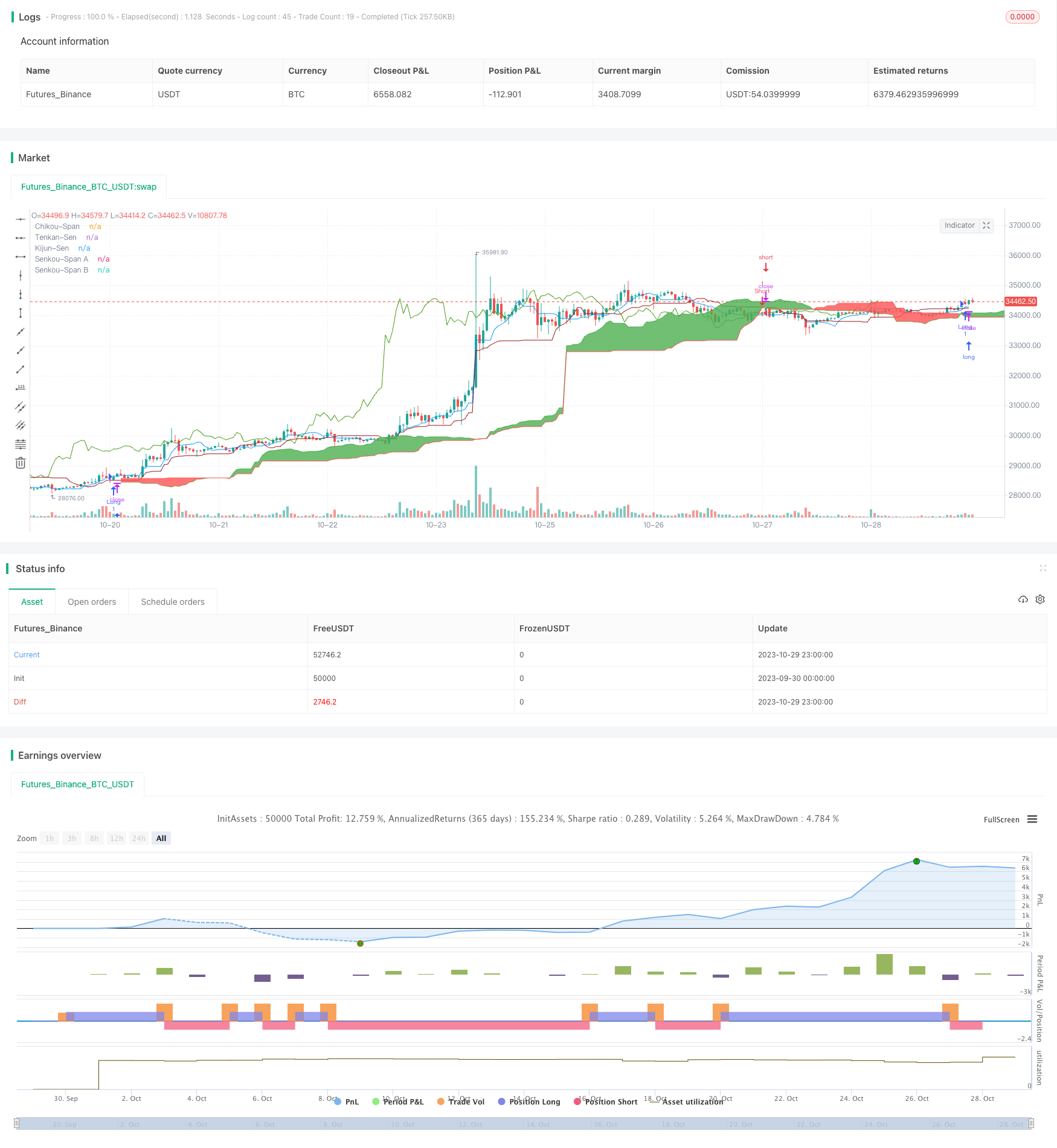

/*backtest

start: 2023-09-30 00:00:00

end: 2023-10-30 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Ichimoku Kinko Hyo: Basic Strategy", overlay=true)

//Inputs

ts_bars = input(9, minval=1, title="Tenkan-Sen Bars")

ks_bars = input(26, minval=1, title="Kijun-Sen Bars")

ssb_bars = input(52, minval=1, title="Senkou-Span B Bars")

cs_offset = input(26, minval=1, title="Chikou-Span Offset")

ss_offset = input(26, minval=1, title="Senkou-Span Offset")

long_entry = input(true, title="Long Entry")

short_entry = input(true, title="Short Entry")

middle(len) => avg(lowest(len), highest(len))

// Ichimoku Components

tenkan = middle(ts_bars)

kijun = middle(ks_bars)

senkouA = avg(tenkan, kijun)

senkouB = middle(ssb_bars)

// Plot Ichimoku Kinko Hyo

plot(tenkan, color=#0496ff, title="Tenkan-Sen")

plot(kijun, color=#991515, title="Kijun-Sen")

plot(close, offset=-cs_offset+1, color=#459915, title="Chikou-Span")

sa=plot(senkouA, offset=ss_offset-1, color=green, title="Senkou-Span A")

sb=plot(senkouB, offset=ss_offset-1, color=red, title="Senkou-Span B")

fill(sa, sb, color = senkouA > senkouB ? green : red, title="Cloud color")

ss_high = max(senkouA[ss_offset-1], senkouB[ss_offset-1])

ss_low = min(senkouA[ss_offset-1], senkouB[ss_offset-1])

// Entry/Exit Signals

tk_cross_bull = tenkan > kijun

tk_cross_bear = tenkan < kijun

cs_cross_bull = mom(close, cs_offset-1) > 0

cs_cross_bear = mom(close, cs_offset-1) < 0

price_above_kumo = close > ss_high

price_below_kumo = close < ss_low

bullish = tk_cross_bull and cs_cross_bull and price_above_kumo

bearish = tk_cross_bear and cs_cross_bear and price_below_kumo

strategy.entry("Long", strategy.long, when=bullish and long_entry)

strategy.entry("Short", strategy.short, when=bearish and short_entry)

strategy.close("Long", when=bearish and not short_entry)

strategy.close("Short", when=bullish and not long_entry)

- 戦略をフォローする2つのATRチャンネルトレンド

- ボリンジャー・バンドのトレンド逆転戦略

- 関連性に基づく上昇/下落の暗号取引戦略 ウォール街CCI指数に基づく

- SMI エルゴジックオシレーターモメント取引戦略

- ドンチアン・チャネルに基づく戦略を踏まえた傾向

- ローズクロススター・デュアル・インディケーター・ボラティリティ戦略

- アダプティブATRトレンドブレイク戦略

- ボリンジャー・バンド・モメンタム・バースト戦略

- 多要素戦略

- 定期的な投資に基づくゴールデントレンド追跡戦略

- 多角形の移動平均戦略

- Pivot Detector オシレーター トレンド トレーディング 戦略

- バリアンスリバーション取引戦略

- EMAクロスオーバーに基づくトレンド・トレーディング戦略

- ボリンジャーバンド逆転振動トレンド戦略

- EMAとMAMA指標に基づく取引戦略

- エラーズの主要指標取引戦略

- 移動平均値に基づいたトレンドフォロー戦略

- レレデック DEC 戦略

- Auto Buy Scalper 戦略でストカスティックRSI