自動予測 ロング/ショート 目標停止損失戦略 9:15 高/低

作者: リン・ハーンチャオチャン,日付: 2024-03-19 18:37:37タグ:

概要

この戦略は,9時15分キャンドルの高低をベースに,自動で長短の目標価格とストップロスのレベルを計算する.RSIインジケーターを使用して,市場の現在のオーバーバイドまたはオーバーセール状態を決定し,価格が9時15分高低を突破し,RSI条件を満たしたとき,ロングまたはショートエントリを誘発する.この戦略は,長短方向の目標価格とストップロスのレベルを自動的に予測することによって,取引プロセスを簡素化する.

戦略原則

- 長い方向と短い方向のキーレベルとして 9:15分キャンドルの高低を決定します.

- 目標価格は9時15分 +200ポイント ストップロスは9時15分

- ショート方向: 目標価格が9時15分低 - 200ポイント,ストップロスは9時15分高

- 標準パラメータが14で RSIインジケーターを計算します 超買い線が60で 超売線が40で

- ロングエントリー条件: 閉じる価格が9時15分以上で,RSIはオーバー買いラインより大きい.

- ショートエントリー条件: 閉じる価格が9時15分を下回り,RSIは過売線を下回る.

- 入力条件が満たされたときに対応する長または短入力を実行します.

- 9時15分高/低,ロング/ショート目標価格,ストップ・ロストレベル,エントリー信号をグラフに表示します.

この戦略は,9時15分キャンドルの高低をキーレベルとして利用し,自動で目標価格とストップ損失を計算し,トレーダーの操作を簡素化します.さらに,RSIインジケーターをフィルター条件として導入し,頻繁なエントリーや誤ったブレイクを一定程度避けるのに役立ちます.

利点分析

-

ロング/ショートターゲットとストップロスの自動計算: 戦略は, 9:15の高低をベースに,ロングとショート方向のターゲット価格とストップロスのレベルを自動的に計算します.トレーダーはそれらを手動で設定する必要はありません. 操作プロセスを簡素化し,取引効率を改善します.

-

RSI指標フィルター:戦略は,RSIインジケーターをエントリーのためのフィルター条件として導入する.価格がキーレベルを突破すると,RSIはエントリー信号を誘発するために過剰購入または過剰販売状態に達する必要があります.これはトレーダーに頻繁な取引や偽のブレイクアウトの罠を一定程度避けるのに役立ちます.

-

直感的なチャート表示: 戦略は,チャート上の9:15高/低,ロング/ショートターゲット価格,ストップ損失レベル,およびエントリー信号をプロットします.トレーダーは,意思決定を容易にする重要なレベルと取引信号を直感的に見ることができます.

-

短期取引に適している: 戦略は9:15分キャンドルの高低をベースにしており,目標価格とストップ損失は比較的近い設定されている.したがって,短期取引に適しており,短期的な価格動きを把握するために迅速なエントリーと出口を可能にします.

リスク分析

-

日中の変動リスク:この戦略は9:15高/低をキーレベルとして使用するが,取引日中に価格が著しい変動を経験する可能性がある.入場が開始された後に価格が迅速に逆転した場合,トレーダーの損失が期待を超える可能性があります.

-

ストップ・ロスのレベルリスク:戦略のストップ・ロスのレベルは固定されており,ロング・ストップ・ロスは9:15の低点,ショート・ストップ・ロスは9:15の高点です.価格が9:15の高値/低値を突破した後も著しく動いていれば,固定・ストップ・ロスのレベルはより大きな損失をもたらす可能性があります.

-

RSI指標パラメータリスク:この戦略は,デフォルトのRSIパラメータを使用し,長さは14,超買いラインは60で,超売りラインは40です.しかし,これらのパラメータは異なる市場環境や楽器に適していない可能性があります.固定パラメータ設定は戦略の有効性に影響を与える可能性があります.

-

リスク・リターン比リスク: 戦略における固定目標価格とストップ・ロスのレベルは,各取引のリスク・リターン比を決定する.リスク・リターン比が適切に設定されていない場合,戦略の長期的な収益性が低下する可能性があります.

解決策:

- 日中の変動リスクについては,ボリューム指標やストップ・ロスの範囲を絞るなど,より多くのフィルター条件を導入することを検討する.

- ストップ・ロスのレベルリスクについては,市場状況に基づいてストップ・ロスのレベルを動的に調整するために,トラッキング・ストップ・ロースまたは条件付き・ストップ・ロースを使用することを検討する.

- RSI指標のパラメータリスクについては,より適切な組み合わせを見つけるために,異なる市場やインstrumentのパラメータを最適化します.

- リスク/リターン比リスクについては,過去データに基づいて異なる目標価格とストップ損失の組み合わせをテストし,より最適なリスク/リターン比設定を見つけます.

オプティマイゼーションの方向性

-

ダイナミックストップ損失:現在の戦略は固定ストップ損失レベルを使用する.トライリングストップ損失または条件ストップ損失などのダイナミックストップ損失メカニズムを導入することを検討する.これは価格が予想外の変動を経験した場合に適時にリスク管理を可能にします.

-

より多くのフィルター条件を導入する: 戦略は現在主に価格ブレイクとRSI指標に依存している. 容量指標や変動指標などのより多くのフィルター条件を追加することを検討する. 複数の条件を通じてエントリー信号を確認することにより,信号の有効性を向上させることができる.

-

パラメータ最適化: 異なる市場やインスツーム向けにRSI指標のパラメータを最適化する. 過去データをテストすることで,戦略の安定性を向上させるために,現在の取引ツールに最も適したパラメータ組み合わせを見つけることができます.

-

リスク・リターン比率最適化:リスク・リターン比率は長期的収益性に大きな影響を与えます.過去のデータをバックテストすることによって,より高いリターンを生むリスク・リターン比率設定を見つけるために,異なる目標価格とストップ損失組み合わせをテストします.

-

トレンド分析を組み込む:現在の戦略は主に日中の高低ブレイクに依存し,これは反トレンドアプローチです.より大きなトレンドの方向に取引するためにトレンド分析を組み込むことを検討し,勝利率とリスク・リターン比率を改善します.

結論

この戦略は,トレーダーの操作プロセスを簡素化するために,RSIインジケーターをフィルター条件として使用しながら,9:15高/低に基づいて,長期および短期目標価格とストップロスのレベルを自動的に計算し,トレーダーの操作プロセスを簡素化します.この戦略の利点は,高度な自動化,直感的な使いやすさ,短期取引に適している点にあります.しかし,日中変動リスク,ストップロスのレベルリスク,指標パラメータリスク,リスク・リターン比リスクなどの特定のリスクも伴う.これらのリスクに対処するために,戦略はダイナミックストップロスの導入,より多くのフィルター条件,パラメーター最適化,リスク・リターン比最適化,トレンド分析を通じて改善することができます.戦略を継続的に最適化し,改善することで,その安定性と収益性が向上し,異なる市場環境により良く適応することができます.

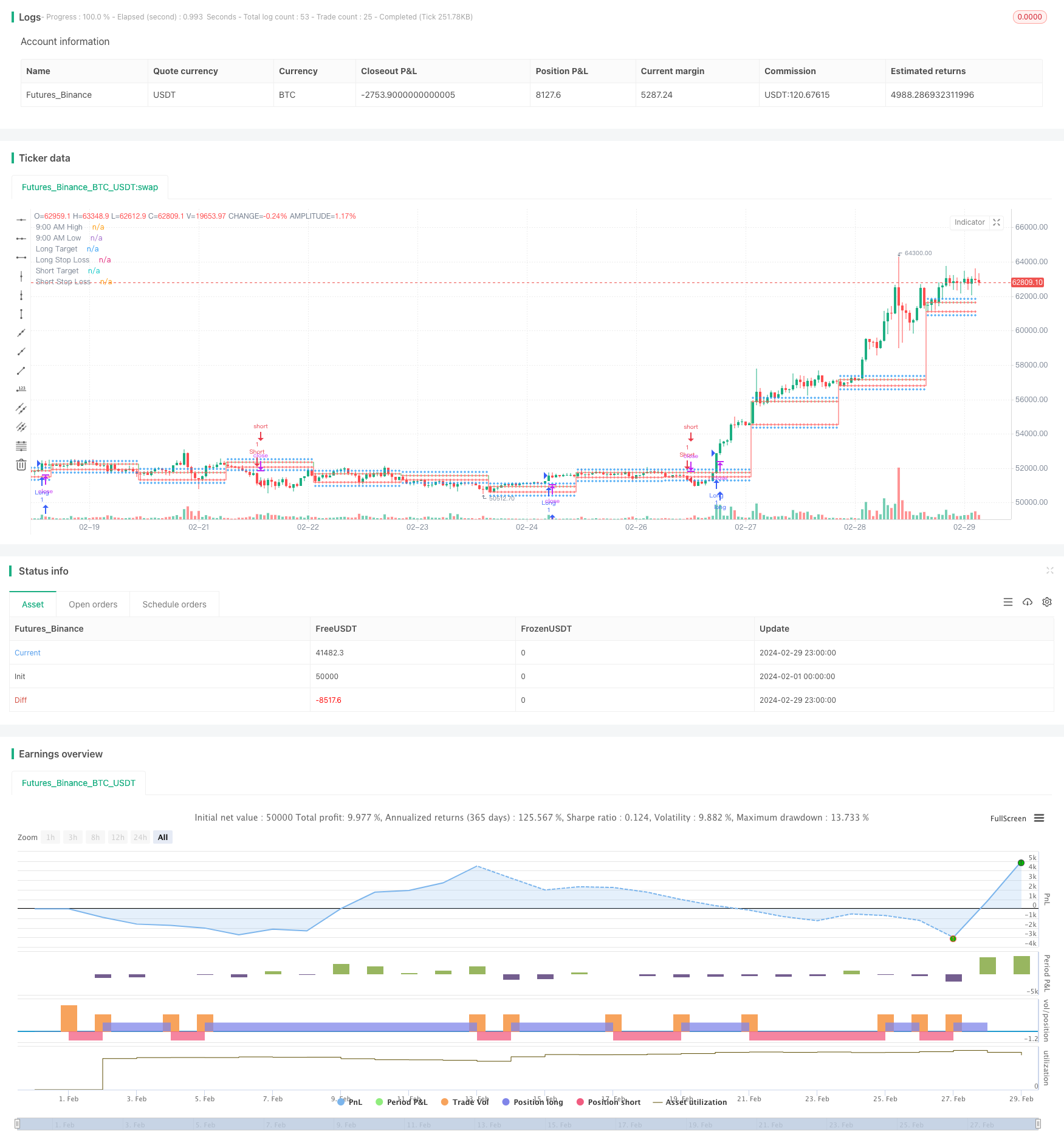

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("9:15 AM High/Low with Automatic Forecasting", overlay=true)

// Parameters

showSignals = input(true, title="Show Signals")

// Define session time

sessionStartHour = input(9, title="Session Start Hour")

sessionStartMinute = input(0, title="Session Start Minute")

sessionEndHour = input(9, title="Session End Hour")

sessionEndMinute = input(15, title="Session End Minute")

// Calculate session high and low

var float sessionHigh = na

var float sessionLow = na

if (hour == sessionStartHour and minute == sessionStartMinute)

sessionHigh := high

sessionLow := low

// Update session high and low if within session time

if (hour == sessionStartHour and minute >= sessionStartMinute and minute < sessionEndMinute)

sessionHigh := high > sessionHigh or na(sessionHigh) ? high : sessionHigh

sessionLow := low < sessionLow or na(sessionLow) ? low : sessionLow

// Plot horizontal lines for session high and low

plot(sessionHigh, color=color.green, title="9:00 AM High", style=plot.style_stepline, linewidth=1)

plot(sessionLow, color=color.red, title="9:00 AM Low", style=plot.style_stepline, linewidth=1)

// Calculate targets and stop loss

longTarget = sessionHigh + 200

longStopLoss = sessionLow

shortTarget = sessionLow - 200

shortStopLoss = sessionHigh

// Plot targets and stop loss

plot(longTarget, color=color.blue, title="Long Target", style=plot.style_cross, linewidth=1)

plot(longStopLoss, color=color.red, title="Long Stop Loss", style=plot.style_cross, linewidth=1)

plot(shortTarget, color=color.blue, title="Short Target", style=plot.style_cross, linewidth=1)

plot(shortStopLoss, color=color.red, title="Short Stop Loss", style=plot.style_cross, linewidth=1)

// RSI

rsiLength = input(14, title="RSI Length")

overboughtLevel = input(60, title="Overbought Level")

oversoldLevel = input(40, title="Oversold Level")

rsi = ta.rsi(close, rsiLength)

// Entry conditions

longCondition = close > sessionHigh and rsi > overboughtLevel

shortCondition = close < sessionLow and rsi < oversoldLevel

// Long entry

if (showSignals and longCondition)

strategy.entry("Long", strategy.long)

// Short entry

if (showSignals and shortCondition)

strategy.entry("Short", strategy.short)

- 2つの移動平均のクロスオーバーと多期DMI指標に基づく戦略の傾向

- サポート/レジスタンス-心理学-キャンドルスタイクフィードバック-マネーマネジメント戦略

- クベラン戦略:市場支配のための融合アプローチ

- キャンドルスティックパターンのトレンドフィルター戦略

- 戦略に従った二重移動平均の傾向

- ダイナミックストップ・ロースとドーブルATR・トライルストップに基づく収益戦略

- MACD+EMA 多期ブレイクストラテジー

- 欠陥のない勝利 DCAの勢いと変動戦略

- マックド,ADX,EMA200をベースにした多期トレンド取引戦略

- RSI 初期ストップロスの二方向取引戦略

- SMC戦略 MACD と EMA を組み合わせる

- ダイナミックマルチSMAとMACDベースのXAUUSD取引戦略

- 2つの移動平均のクロスオーバー量的な取引戦略

- EMA 200 量とトレンド戦略とのクロスオーバー

- RSI ダイナミックストップ・ロスト&テイク・プロフィート戦略

- イチモク雲のローカルトレンド識別戦略

- 9EMA ダイナミックポジションサイジング戦略 2つの5分間の近距離ブレイク

- 長期・短期適応型動的グリッド戦略をベースに

- 相対強度指数を持つATR チェンデリア 離脱戦略

- 高低自動予測と取引戦略