다중 지표 조합 거래 전략

저자:차오장, 날짜: 2023-10-26 15:22:28태그:

전반적인 설명

이 전략은 CCI, ADX 및 AO 지표를 결합하여 긴 및 짧은 포지션을위한 거래 신호를 생성합니다. CCI는 과반 구매 및 과반 판매 수준을 식별하고, ADX는 트렌드 강도와 방향을 결정하며, AO는 변동하는 시장을 지원합니다. 다중 지표 조합은 거래 시스템의 안정성과 효율성을 향상시킵니다.

전략 논리

-

CCI는 100 이상의 과잉 구매와 -100 이하의 과잉 판매를 나타냅니다. CCI가 0 이하인 경우 이 전략은 길게 진행됩니다.

-

ADX는 트렌드 강도를 측정합니다. DI+는 상승 트렌드 강도를 나타냅니다. DI-는 하락 트렌드 강도를 나타냅니다. ADX는 평균 트렌드 강도를 나타냅니다. 이 전략은 DI+가 25보다 낮을 때 길어집니다.

-

AO는 빠른 SMA 빼기 느린 SMA입니다. 상승하는 AO는 상승 동력을 강화하고, 떨어지는 AO는 하락 동력을 강화하는 것을 나타냅니다. 이 전략은 AO가 0보다 낮을 때 길어집니다.

-

거래 규칙은: CCI < 0과 DI+ < 25과 AO < 0이 되면 긴 거래를 하고, DI+ > 25이 되면 긴 거래를 한다.

-

동적으로 명령의 크기를 자금으로 나누고 닫기 가격으로 종전하여 계산하여 계정 자금 변경에 따라 주문을 조정합니다.

-

긴 신호를 위해 전략.입구, 출구 신호를 위해 전략.결결을 사용하세요.

장점

-

CCI는 다양한 시장의 잡음을 필터링하여 잘못된 신호를 줄입니다.

-

ADX는 더 강한 경향을 일찍 파악합니다.

-

AO는 불안한 시장에서 거래를 피합니다.

-

여러 지표가 신호를 확인해 신뢰성을 높여줍니다.

-

역동적인 위치 크기는 위험을 효과적으로 관리합니다.

-

단순하고 명확한 논리, 따라하기 쉽다.

위험성

-

CCI는 vkosd 범위를 식별하는데 어려움을 겪습니다.

-

ADX는 트렌드 전환에 지연하고 있습니다.

-

AO는 불안한 통합에 어려움을 겪고 있습니다.

-

나쁜 지표 설정은 과도한 필터링과 놓친 거래를 초래합니다.

-

변동성과 시장에 따라 동적 크기가 결정됩니다.

-

큰 마취 가능성, 엄격한 위험 관리가 필요합니다.

개선

-

다양한 시장에 대한 CCI 매개 변수를 최적화합니다.

-

ADX 매개 변수를 최적화하여 트렌드 변화를 감지합니다.

-

변동성 환경에 대한 AO 매개 변수를 조정합니다.

-

최적의 지표 가중치를 찾기 위한 테스트 조합

-

마감 제어에 스톱 손실을 추가하세요

-

가짜 탈출을 피하기 위해 부피를 포함합니다.

-

기기별로 고정된 위치 크기를 조정합니다.

결론

이 전략은 CCI, ADX 및 AO를 결합하여 상당히 신뢰할 수 있는 긴 신호를 생성합니다. 동적 사이즈링 및 위치 관리 위험 제어. 논리는 초보자가 따르기 위해 간단하고 명확합니다. 그러나 다른 시장에 필요한 상당한 최적화 잠재력으로 다양한 시장에서 어려움을 겪고 있습니다. 도구 및 환경 전반에 걸쳐 견고성을 위해 추가 테스트 및 조정이 필요합니다.

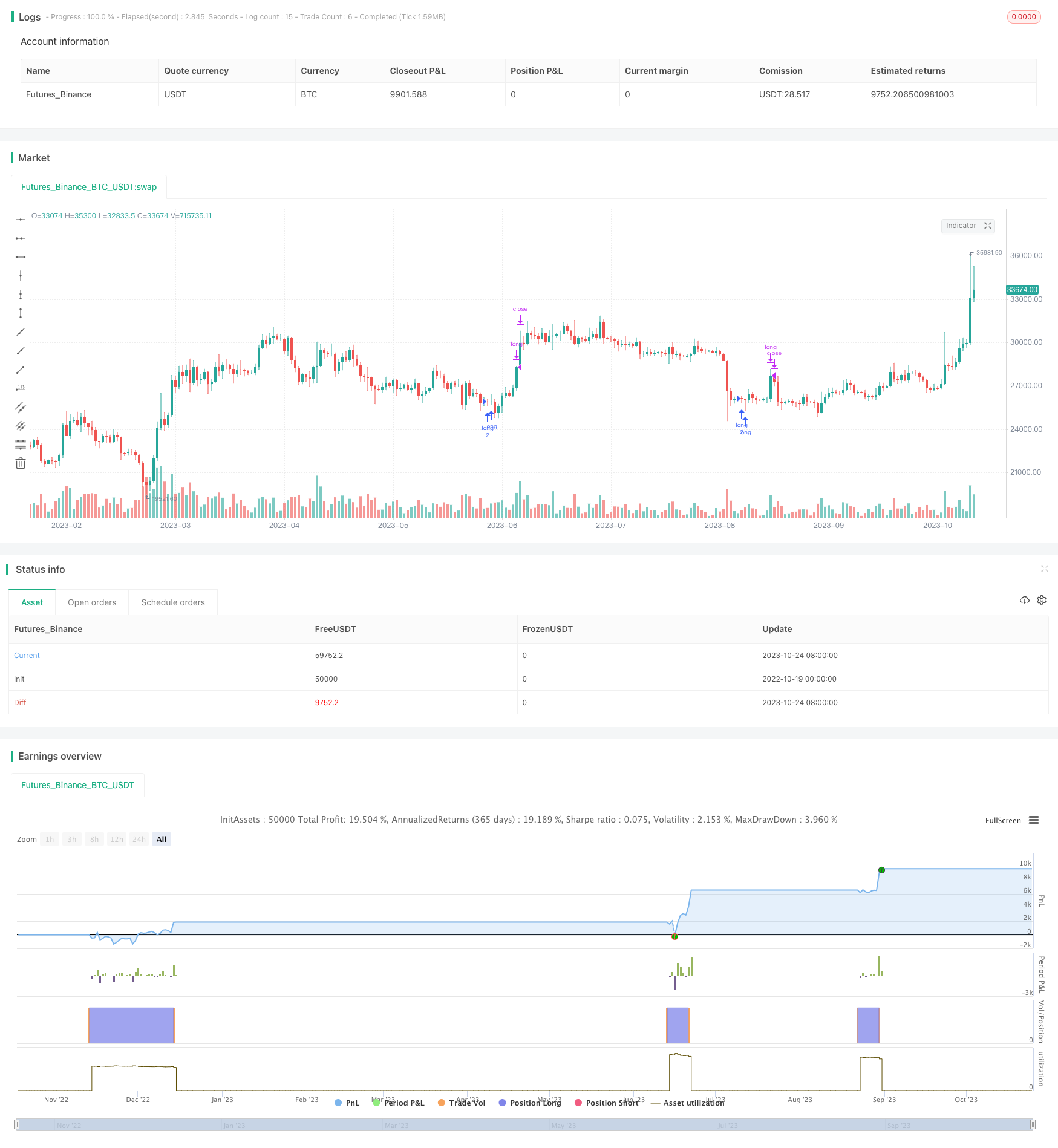

/*backtest

start: 2022-10-19 00:00:00

end: 2023-10-25 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("Strategy Niel", shorttitle="Strategy Niel", max_bars_back=2000, initial_capital=1000)

//Input variables

buywhenadxabove = input(25)

buywhendiplusbelow = input(10)

buywhenccibelow = input(0)

buywhenawesomeoscillatorbelow = input(0)

sellwhendiplusabove = input(25)

//CCI script

numberofbarsforcci = input(20)

CCI = cci(close,numberofbarsforcci)

//+DI and ADX

adxlen = input(14, title="ADX Smoothing")

dilen = input(14, title="DI Length")

dirmov(len) =>

up = change(high)

down = -change(low)

truerange = rma(tr, len)

plus = fixnan(100 * rma(up > down and up > 0 ? up : 0, len) / truerange)

minus = fixnan(100 * rma(down > up and down > 0 ? down : 0, len) / truerange)

[plus, minus]

adx(dilen, adxlen) =>

[plus, minus] = dirmov(dilen)

sum = plus + minus

adx = 100 * rma(abs(plus - minus) / (sum == 0 ? 1 : sum), adxlen)

[adx, plus, minus]

[sig, up, down] = adx(dilen, adxlen)

//plot(sig, color=red, title="ADX")

//plot(up, color=blue, title="+DI")

//plot(down, color=orange, title="-DI")

//Awesome Oscillator

nLengthSlow = input(34, minval=1, title="Length Slow")

nLengthFast = input(5, minval=1, title="Length Fast")

xSMA1_hl2 = sma(hl2, nLengthFast)

xSMA2_hl2 = sma(hl2, nLengthSlow)

xSMA1_SMA2 = xSMA1_hl2 - xSMA2_hl2

cClr = xSMA1_SMA2 > xSMA1_SMA2[1] ? blue : red

//plot(xSMA1_SMA2, style=histogram, linewidth=1, color=cClr)

buy = sig > buywhenadxabove and up < buywhendiplusbelow and CCI < buywhenccibelow and xSMA1_SMA2 < buywhenawesomeoscillatorbelow

ordersize=floor(strategy.equity/close) // Floor returns largest integer, strategy.equity gives total equity remaining - allows to dynamically calculate the order size as the account equity increases or decreases.

strategy.entry("long",strategy.long,ordersize,when= buy) //strategy.entry let's you enter the market variables id ("long"), strategy.long (long position entry), size of the order and when the order should happen

bought = strategy.position_size[0] > strategy.position_size[1]

entry_price = valuewhen(bought, open, 0)

sell = up > sellwhendiplusabove

strategy.close("long", when=sell ) //strategy.close let's you close your position with variables id ('long') and when this should happen

- 이중 이동 평균 반전 및 삼중 하위 플래시 컴보 거래 전략

- 평균 스토카스틱 거래 전략

- 변동성 힘 돌파구 거래 전략

- 삼중 지표 동력 역전 전략

- 격차 거래 이동 평균 전략

- 돈치안 채널 적응 트렌드 전략

- MACD 제어 위험 거래 전략

- 전략에 따른 RSI 트렌드

- 이동평균에 기초한 평균 회전 거래 전략

- EMA 평균 회전 거래 전략

- 다중 요인 전략 조합

- 투표 전략은 막힌다.

- 2단계 스톱 로스 전략

- 다중 지표에 기초한 양적 거래 전략

- 거래 전략에 따른 가격 격차와 추세

- 브레이크아웃 스칼퍼 - 트렌드 변화를 빠르게 파악

- EMA의 크로스오버 추적 전략

- 트레일링 스톱 손실과 함께 SSL 채널 브레이크업 전략

- CCI의 추진력 추적 전략

- 점진적 축적 브레이크아웃 거래 전략