이중 이동 평균 크로스오버 알고리즘 거래 전략

저자:차오장, 날짜: 2023-10-30 15:27:34태그:

전반적인 설명

이 전략은 주로 이동 평균 크로스오버 원리를 활용하고, 트렌드 거래를 구현하기 위해 RSI 지표 역전 신호와 사용자 지정 이중 이동 평균 크로스오버 알고리즘을 결합하여 트렌드 거래를 구현합니다. 이 전략은 단기 트렌드를 추적하는 더 빠른 MA와 장기 트렌드를 추적하는 더 느린 MA와 함께 다른 기간의 두 개의 이동 평균을 추적합니다. 더 빠른 MA가 느린 MA를 넘어 올라가면 상승 추세와 구매 기회를 신호합니다. 더 빠른 MA가 느린 MA 아래에 넘어가면 단기 트렌드의 끝과 포지션을 닫을 기회를 신호합니다.

전략 논리

-

서로 다른 매개 변수를 가진 VWAP 이동 평균의 두 그룹을 계산하여 각각 장기 및 단기 트렌드를 나타냅니다.

- 느린 텐칸센과 키

센은 장기적인 추세를 계산합니다. - 패스트 텐칸센과 키

센은 단기 동향을 계산합니다.

- 느린 텐칸센과 키

-

텐칸센과 키준센의 평균을 느리고 빠르게 움직이는 평균으로 생각해 봅시다.

-

볼링거 대역을 계산하여 통합 및 파업을 식별합니다.

- 중간선은 빠른 MA와 느린 MA의 평균입니다.

- 상부와 하부 대역은 돌출을 감지하는 데 사용됩니다.

-

용량 에너지를 결정하기 위해 TSV를 계산

- 0 이상의 TSV는 상승 부피를 나타냅니다.

- EMA보다 높은 TSV는 강화 동력을 나타냅니다.

-

과잉 구매 및 과잉 판매 조건을 식별하기 위해 RSI를 계산합니다.

- 30 이하의 RSI는 구매를 위한 과잉 판매 구역입니다.

- RSI 70 이상은 판매를 위한 과잉 매입 지역입니다.

-

입국 조건:

- 빠른 MA는 느린 MA를 넘는다.

- 상부 볼링거 밴드 위의 크로스 크로스

- TSV가 0보다 높고 EMA는

- RSI 30 이하

-

출입 조건:

- 빠른 MA는 느린 MA 아래로 넘어갑니다.

- RSI 70 이상

이점 분석

-

이중 이동 평균 시스템은 장기 및 단기 트렌드를 모두 포착합니다.

-

RSI는 과잉 매입 구역을 구매하고 과잉 판매 구역을 판매하는 것을 피합니다.

-

TSV는 트렌드를 뒷받침하는 충분한 부피를 보장합니다.

-

볼링거 밴드는 주요 파업 지점을 식별합니다.

-

지표의 조합은 잘못된 파장을 필터링하는 데 도움이됩니다.

위험 분석

-

허위 신호에 취약한 MA 시스템, 다른 지표로 필터링이 필요합니다.

-

RSI 매개 변수 최적화 필요, 그렇지 않으면 구매/판매 포인트를 놓칠 수 있습니다.

-

TSV 또한 매개 변수에 매우 민감합니다. 신중한 검사가 필요합니다.

-

BB 상단 파업은 거짓 파업이 될 수 있습니다, 확인이 필요합니다

-

많은 지표의 최적화가 어렵고, 과도한 적합성 위험이 있습니다.

-

열차/시험 데이터의 부족으로 인해 곡선 부착이 발생할 수 있습니다

최적화 방향

-

가장 좋은 매개 변수 조합을 찾기 위해 더 많은 기간을 테스트

-

MACD, KD와 같은 다른 지표를 시도하여 RSI를 대체하거나 결합하십시오.

-

매개 변수 최적화를 위해 앞으로 걸어 분석을 활용

-

단일 거래 손실을 제어하기 위해 스톱 손실을 추가하십시오.

-

신호 예측을 돕기 위해 기계 학습 모델을 고려하십시오.

-

다른 시장에 대한 매개 변수를 조정, 단일 매개 변수 세트에 너무 적합하지 않습니다

결론

이 전략은 이중 이동 평균을 사용하여 장기 및 단기 트렌드를 캡처하고 RSI, TSV, 볼링거 밴드 및 기타를 통해 신호를 필터합니다. 장점은 장기 상승 동력에 따라 거래하는 것입니다. 그러나 또한 잘못된 신호 위험을 가지고 있으며 위험을 줄이기 위해 추가 매개 변수 조정 및 손실을 중지해야합니다. 전반적으로, 트렌드 다음과 평균 반전을 결합하면 장기 상승 추세에서 좋은 결과를 얻지만 매개 변수는 다른 시장에 대한 조정이 필요합니다.

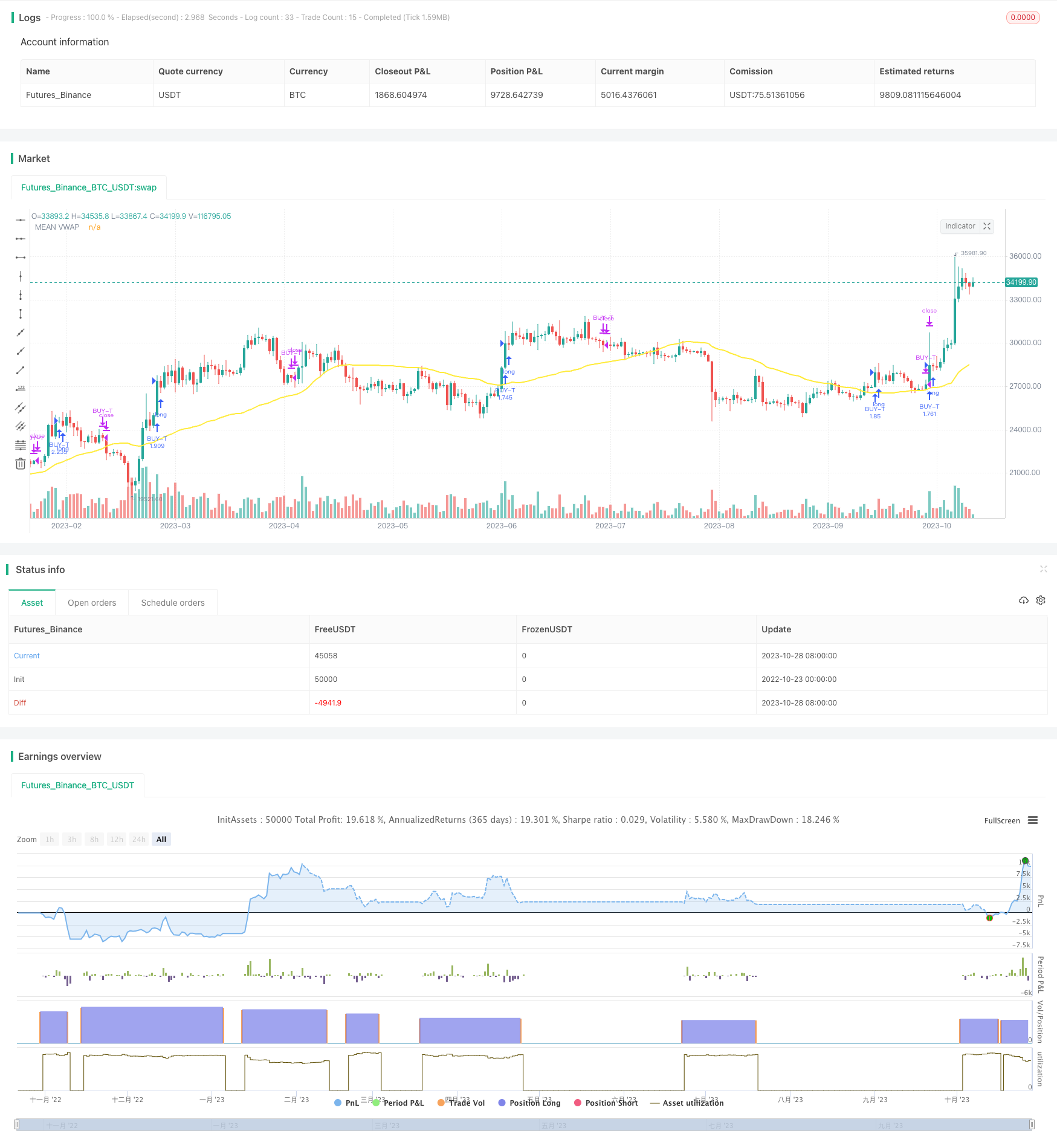

/*backtest

start: 2022-10-23 00:00:00

end: 2023-10-29 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// @version=4

// Credits

// "Vwap with period" code which used in this strategy to calculate the leadLine was written by "neolao" active on https://tr.tradingview.com/u/neolao/

// "TSV" code which used in this strategy was written by "liw0" active on https://www.tradingview.com/u/liw0. The code is corrected by "vitelot" December 2018.

// "Vidya" code which used in this strategy was written by "everget" active on https://tr.tradingview.com/u/everget/

strategy("HYE Combo Market [Strategy] (Vwap Mean Reversion + Trend Hunter)", overlay = true, initial_capital = 1000, default_qty_value = 100, default_qty_type = strategy.percent_of_equity, commission_value = 0.025)

//Strategy inputs

source = input(title = "Source", defval = close, group = "Mean Reversion Strategy Inputs")

smallcumulativePeriod = input(title = "Small VWAP", defval = 8, group = "Mean Reversion Strategy Inputs")

bigcumulativePeriod = input(title = "Big VWAP", defval = 10, group = "Mean Reversion Strategy Inputs")

meancumulativePeriod = input(title = "Mean VWAP", defval = 50, group = "Mean Reversion Strategy Inputs")

percentBelowToBuy = input(title = "Percent below to buy %", defval = 2, group = "Mean Reversion Strategy Inputs")

rsiPeriod = input(title = "Rsi Period", defval = 2, group = "Mean Reversion Strategy Inputs")

rsiEmaPeriod = input(title = "Rsi Ema Period", defval = 5, group = "Mean Reversion Strategy Inputs")

rsiLevelforBuy = input(title = "Maximum Rsi Level for Buy", defval = 30, group = "Mean Reversion Strategy Inputs")

slowtenkansenPeriod = input(9, minval=1, title="Slow Tenkan Sen VWAP Line Length", group = "Trend Hunter Strategy Inputs")

slowkijunsenPeriod = input(13, minval=1, title="Slow Kijun Sen VWAP Line Length", group = "Trend Hunter Strategy Inputs")

fasttenkansenPeriod = input(3, minval=1, title="Fast Tenkan Sen VWAP Line Length", group = "Trend Hunter Strategy Inputs")

fastkijunsenPeriod = input(7, minval=1, title="Fast Kijun Sen VWAP Line Length", group = "Trend Hunter Strategy Inputs")

BBlength = input(20, minval=1, title= "Bollinger Band Length", group = "Trend Hunter Strategy Inputs")

BBmult = input(2.0, minval=0.001, maxval=50, title="Bollinger Band StdDev", group = "Trend Hunter Strategy Inputs")

tsvlength = input(20, minval=1, title="TSV Length", group = "Trend Hunter Strategy Inputs")

tsvemaperiod = input(7, minval=1, title="TSV Ema Length", group = "Trend Hunter Strategy Inputs")

length = input(title="Vidya Length", type=input.integer, defval=20, group = "Trend Hunter Strategy Inputs")

src = input(title="Vidya Source", type=input.source, defval= hl2 , group = "Trend Hunter Strategy Inputs")

// Vidya Calculation

getCMO(src, length) =>

mom = change(src)

upSum = sum(max(mom, 0), length)

downSum = sum(-min(mom, 0), length)

out = (upSum - downSum) / (upSum + downSum)

out

cmo = abs(getCMO(src, length))

alpha = 2 / (length + 1)

vidya = 0.0

vidya := src * alpha * cmo + nz(vidya[1]) * (1 - alpha * cmo)

// Make input options that configure backtest date range

startDate = input(title="Start Date", type=input.integer,

defval=1, minval=1, maxval=31, group = "Strategy Date Range")

startMonth = input(title="Start Month", type=input.integer,

defval=1, minval=1, maxval=12, group = "Strategy Date Range")

startYear = input(title="Start Year", type=input.integer,

defval=2000, minval=1800, maxval=2100, group = "Strategy Date Range")

endDate = input(title="End Date", type=input.integer,

defval=31, minval=1, maxval=31, group = "Strategy Date Range")

endMonth = input(title="End Month", type=input.integer,

defval=12, minval=1, maxval=12, group = "Strategy Date Range")

endYear = input(title="End Year", type=input.integer,

defval=2021, minval=1800, maxval=2100, group = "Strategy Date Range")

inDateRange = true

// Mean Reversion Strategy Calculation

typicalPriceS = (high + low + close) / 3

typicalPriceVolumeS = typicalPriceS * volume

cumulativeTypicalPriceVolumeS = sum(typicalPriceVolumeS, smallcumulativePeriod)

cumulativeVolumeS = sum(volume, smallcumulativePeriod)

smallvwapValue = cumulativeTypicalPriceVolumeS / cumulativeVolumeS

typicalPriceB = (high + low + close) / 3

typicalPriceVolumeB = typicalPriceB * volume

cumulativeTypicalPriceVolumeB = sum(typicalPriceVolumeB, bigcumulativePeriod)

cumulativeVolumeB = sum(volume, bigcumulativePeriod)

bigvwapValue = cumulativeTypicalPriceVolumeB / cumulativeVolumeB

typicalPriceM = (high + low + close) / 3

typicalPriceVolumeM = typicalPriceM * volume

cumulativeTypicalPriceVolumeM = sum(typicalPriceVolumeM, meancumulativePeriod)

cumulativeVolumeM = sum(volume, meancumulativePeriod)

meanvwapValue = cumulativeTypicalPriceVolumeM / cumulativeVolumeM

rsiValue = rsi(source, rsiPeriod)

rsiEMA = ema(rsiValue, rsiEmaPeriod)

buyMA = ((100 - percentBelowToBuy) / 100) * bigvwapValue[0]

inTrade = strategy.position_size > 0

notInTrade = strategy.position_size <= 0

if(crossunder(smallvwapValue, buyMA) and rsiEMA < rsiLevelforBuy and close < meanvwapValue and inDateRange and notInTrade)

strategy.entry("BUY-M", strategy.long)

if(close > meanvwapValue or not inDateRange)

strategy.close("BUY-M")

// Trend Hunter Strategy Calculation

// Slow Tenkan Sen Calculation

typicalPriceTS = (high + low + close) / 3

typicalPriceVolumeTS = typicalPriceTS * volume

cumulativeTypicalPriceVolumeTS = sum(typicalPriceVolumeTS, slowtenkansenPeriod)

cumulativeVolumeTS = sum(volume, slowtenkansenPeriod)

slowtenkansenvwapValue = cumulativeTypicalPriceVolumeTS / cumulativeVolumeTS

// Slow Kijun Sen Calculation

typicalPriceKS = (high + low + close) / 3

typicalPriceVolumeKS = typicalPriceKS * volume

cumulativeTypicalPriceVolumeKS = sum(typicalPriceVolumeKS, slowkijunsenPeriod)

cumulativeVolumeKS = sum(volume, slowkijunsenPeriod)

slowkijunsenvwapValue = cumulativeTypicalPriceVolumeKS / cumulativeVolumeKS

// Fast Tenkan Sen Calculation

typicalPriceTF = (high + low + close) / 3

typicalPriceVolumeTF = typicalPriceTF * volume

cumulativeTypicalPriceVolumeTF = sum(typicalPriceVolumeTF, fasttenkansenPeriod)

cumulativeVolumeTF = sum(volume, fasttenkansenPeriod)

fasttenkansenvwapValue = cumulativeTypicalPriceVolumeTF / cumulativeVolumeTF

// Fast Kijun Sen Calculation

typicalPriceKF = (high + low + close) / 3

typicalPriceVolumeKF = typicalPriceKS * volume

cumulativeTypicalPriceVolumeKF = sum(typicalPriceVolumeKF, fastkijunsenPeriod)

cumulativeVolumeKF = sum(volume, fastkijunsenPeriod)

fastkijunsenvwapValue = cumulativeTypicalPriceVolumeKF / cumulativeVolumeKF

// Slow LeadLine Calculation

lowesttenkansen_s = lowest(slowtenkansenvwapValue, slowtenkansenPeriod)

highesttenkansen_s = highest(slowtenkansenvwapValue, slowtenkansenPeriod)

lowestkijunsen_s = lowest(slowkijunsenvwapValue, slowkijunsenPeriod)

highestkijunsen_s = highest(slowkijunsenvwapValue, slowkijunsenPeriod)

slowtenkansen = avg(lowesttenkansen_s, highesttenkansen_s)

slowkijunsen = avg(lowestkijunsen_s, highestkijunsen_s)

slowleadLine = avg(slowtenkansen, slowkijunsen)

// Fast LeadLine Calculation

lowesttenkansen_f = lowest(fasttenkansenvwapValue, fasttenkansenPeriod)

highesttenkansen_f = highest(fasttenkansenvwapValue, fasttenkansenPeriod)

lowestkijunsen_f = lowest(fastkijunsenvwapValue, fastkijunsenPeriod)

highestkijunsen_f = highest(fastkijunsenvwapValue, fastkijunsenPeriod)

fasttenkansen = avg(lowesttenkansen_f, highesttenkansen_f)

fastkijunsen = avg(lowestkijunsen_f, highestkijunsen_f)

fastleadLine = avg(fasttenkansen, fastkijunsen)

// BBleadLine Calculation

BBleadLine = avg(fastleadLine, slowleadLine)

// Bollinger Band Calculation

basis = sma(BBleadLine, BBlength)

dev = BBmult * stdev(BBleadLine, BBlength)

upper = basis + dev

lower = basis - dev

// TSV Calculation

tsv = sum(close>close[1]?volume*(close-close[1]):close<close[1]?volume*(close-close[1]):0,tsvlength)

tsvema = ema(tsv, tsvemaperiod)

// Rules for Entry & Exit

if(fastleadLine > fastleadLine[1] and slowleadLine > slowleadLine[1] and tsv > 0 and tsv > tsvema and close > upper and close > vidya and inDateRange and notInTrade)

strategy.entry("BUY-T", strategy.long)

if((fastleadLine < fastleadLine[1] and slowleadLine < slowleadLine[1]) or not inDateRange)

strategy.close("BUY-T")

// Plots

plot(meanvwapValue, title="MEAN VWAP", linewidth=2, color=color.yellow)

//plot(vidya, title="VIDYA", linewidth=2, color=color.green)

//colorsettingS = input(title="Solid Color Slow Leadline", defval=false, type=input.bool)

//plot(slowleadLine, title = "Slow LeadLine", color = colorsettingS ? color.aqua : slowleadLine > slowleadLine[1] ? color.green : color.red, linewidth=3)

//colorsettingF = input(title="Solid Color Fast Leadline", defval=false, type=input.bool)

//plot(fastleadLine, title = "Fast LeadLine", color = colorsettingF ? color.orange : fastleadLine > fastleadLine[1] ? color.green : color.red, linewidth=3)

//p1 = plot(upper, "Upper BB", color=#2962FF)

//p2 = plot(lower, "Lower BB", color=#2962FF)

//fill(p1, p2, title = "Background", color=color.blue)

//plot(smallvwapValue, color=#13C425, linewidth=2)

//plot(bigvwapValue, color=#CA1435, linewidth=2)

- RSI 긴 짧은 자동 거래 전략

- 트렌드 없는 MACD 전략

- 부피 밸런스에 기반한 VB 전략

- 변동성 브레이크업 거래 전략

- 삼중 이동 평균 크로스오버 전략

- MACD LONG의 지원 및 저항 전략

- 이동 평균에 기초한 트렌드 거래 전략

- RSI 긴 짧은 잔액 거래 전략

- 테슬라 슈퍼트렌드 전략

- 세 가지 내부 상향 역전 전략

- 트렌드를 따르는 전략

- RSI 임계 거래 전략

- 강한 트렌드 브레이크 전략

- 지그자그 기반 트렌드 다음 전략

- 이치모쿠 균형 전략

- 골든 크로스 데스 크로스 이동 평균 거래 전략

- HULL SMA와 EMA 크로스오버에 기초한 트렌드 전략

- 이중 EMA 크로스오버 전략

- 유동평균 파업에 기초한 트렌드 추종 전략

- MACD 폐업 하이브리드 전략