이치모쿠 킨코 히오 십자 전략

저자:차오장, 날짜: 2023-10-31 15:00:43태그:

전반적인 설명

이치모쿠 킨코 히오 크로스 전략은 이치모쿠 시스템의 텐칸센과 키준센 라인의 크로스오버를 관찰하여 가격 수준과 클라우드를 결합하여 거래 신호를 생성합니다. 이 전략은 트렌드 추적 및 역전 거래를 통합하여 다양하고 실용적인 거래 전략입니다.

전략 논리

-

이치모쿠 컴포넌트를 계산하세요:

-

텐칸센: 마지막 9박수의 중점

-

키준센: 마지막 26 바의 중점

-

센쿠 스판 A: 텐칸 센과 키준 센의 평균

-

센쿠 스판 B: 마지막 52 바의 중점

-

-

다음 거래 신호의 조합을 관찰합니다.

-

텐칸센과 키준센 (골든 크로스 및 데스 크로스) 사이의 교차선

-

클라우드 (Senkou Span A 및 B) 이상 또는 아래의 폐쇄 가격

-

치쿠 스판은 26 바 전에 닫은 가격과 비교됩니다.

-

-

입구 신호:

-

긴: 텐칸센은 키준센 (골든 크로스) 위를 가로질러 클라우드 위와 치코 스판 위를 가로질러 26 바를 가로질러

-

짧은: 텐칸-센 교차로 키

-센 (죽음의 십자가) 아래와 클라우드 아래와 치코 스판 아래 26 바를 닫습니다

-

-

반대 신호가 발생하면 출구 신호

장점

-

트렌드 추적과 리버스 트레이딩을 결합합니다.

-

크로스오버는 신호의 신뢰성을 보장하고 잘못된 파장을 피합니다.

-

복수의 신호 확인은 시장 소음을 필터링합니다.

-

치코 스판은

을 피합니다. -

구름은 출입과 출입에 대한 지원과 저항을 제공합니다.

위험성

-

부적절한 매개 변수는 오버 트레이딩 또는 불분명한 신호를 일으킬 수 있습니다.

-

트렌드 반전은 큰 손실로 이어질 수 있습니다.

-

범위에 묶인 시장에서 거래 기회가 적습니다.

-

구름이 너무 넓으면 지연된 입력 신호

-

높은 신호 복잡성은 구현의 어려움을 증가시킵니다.

위험은 매개 변수 최적화, 포지션 사이즈, 스톱 손실, 유동 제품 등으로 완화 될 수 있습니다.

개선

-

이상적인 빈도와 수익성을 위해 이동 평균 기간을 최적화하십시오.

-

트렌드 반전 손실을 피하기 위해 트렌드 필터를 추가합니다.

-

리스크를 제어하기 위해 변동성 필터를 추가합니다.

-

엔트리 크기와 스톱 로스 배치 최적화

-

유동성을 보장하기 위해 볼륨 필터를 추가합니다.

-

다른 제품에서 테스트 파라미터

-

기계 학습을 사용하여 백테스트를 기반으로 매개 변수를 자동으로 최적화합니다.

결론

이치모쿠 킨코 히오 크로스 전략은 이동 평균 크로스오버, 지연 라인 및 클라우드 밴드와 같은 다양한 기술 분석 도구를 결합하여 트렌드 또는 역전 시나리오에서 높은 확률의 항목을 식별합니다. 적절한 최적화 및 리스크 관리는 안정성과 수익성을 더욱 향상시킬 수 있습니다. 전략은 이해하기 쉽고 구현하기 쉽기 때문에 실시간 테스트와 응용 가치가 있습니다.

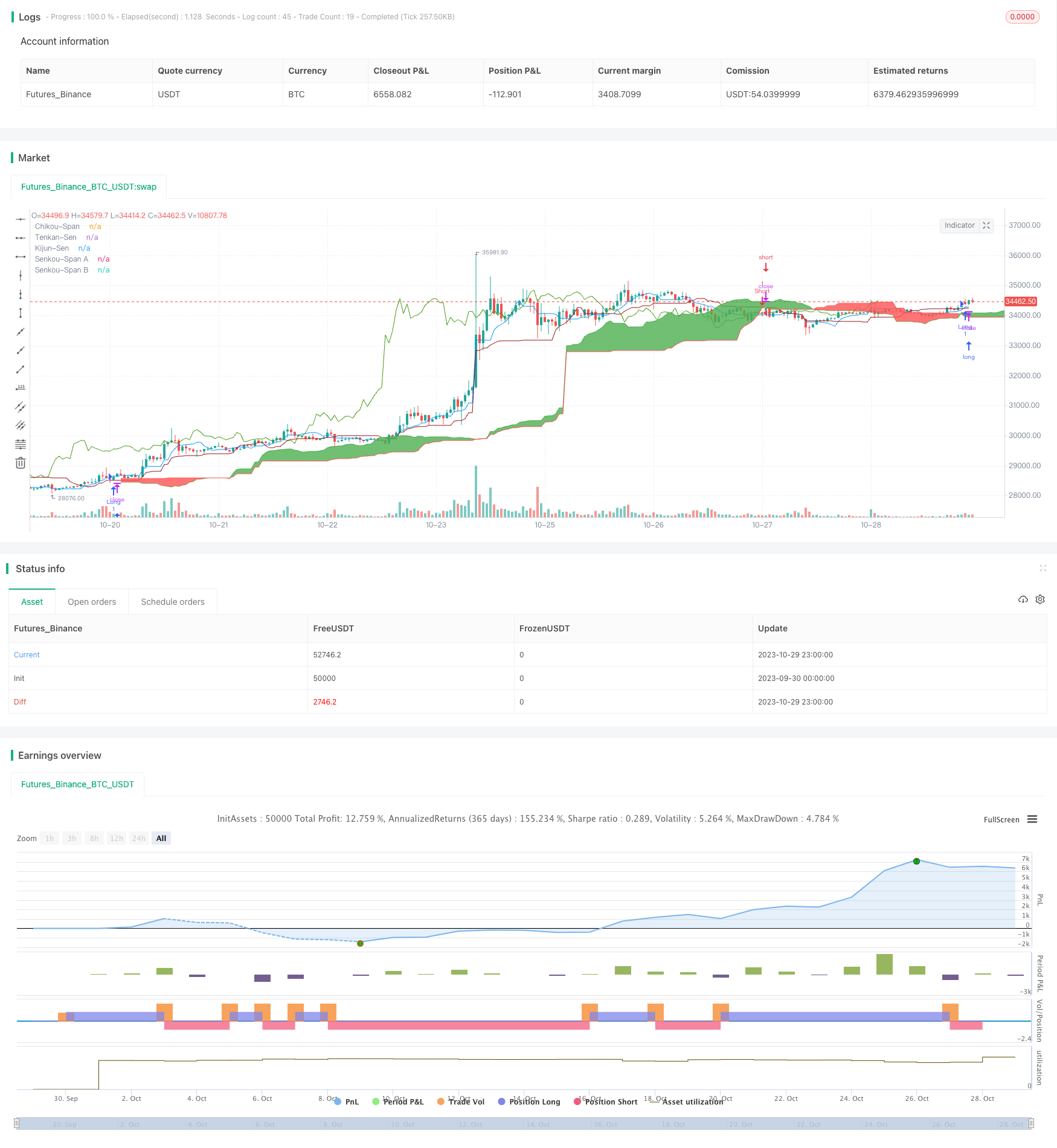

/*backtest

start: 2023-09-30 00:00:00

end: 2023-10-30 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Ichimoku Kinko Hyo: Basic Strategy", overlay=true)

//Inputs

ts_bars = input(9, minval=1, title="Tenkan-Sen Bars")

ks_bars = input(26, minval=1, title="Kijun-Sen Bars")

ssb_bars = input(52, minval=1, title="Senkou-Span B Bars")

cs_offset = input(26, minval=1, title="Chikou-Span Offset")

ss_offset = input(26, minval=1, title="Senkou-Span Offset")

long_entry = input(true, title="Long Entry")

short_entry = input(true, title="Short Entry")

middle(len) => avg(lowest(len), highest(len))

// Ichimoku Components

tenkan = middle(ts_bars)

kijun = middle(ks_bars)

senkouA = avg(tenkan, kijun)

senkouB = middle(ssb_bars)

// Plot Ichimoku Kinko Hyo

plot(tenkan, color=#0496ff, title="Tenkan-Sen")

plot(kijun, color=#991515, title="Kijun-Sen")

plot(close, offset=-cs_offset+1, color=#459915, title="Chikou-Span")

sa=plot(senkouA, offset=ss_offset-1, color=green, title="Senkou-Span A")

sb=plot(senkouB, offset=ss_offset-1, color=red, title="Senkou-Span B")

fill(sa, sb, color = senkouA > senkouB ? green : red, title="Cloud color")

ss_high = max(senkouA[ss_offset-1], senkouB[ss_offset-1])

ss_low = min(senkouA[ss_offset-1], senkouB[ss_offset-1])

// Entry/Exit Signals

tk_cross_bull = tenkan > kijun

tk_cross_bear = tenkan < kijun

cs_cross_bull = mom(close, cs_offset-1) > 0

cs_cross_bear = mom(close, cs_offset-1) < 0

price_above_kumo = close > ss_high

price_below_kumo = close < ss_low

bullish = tk_cross_bull and cs_cross_bull and price_above_kumo

bearish = tk_cross_bear and cs_cross_bear and price_below_kumo

strategy.entry("Long", strategy.long, when=bullish and long_entry)

strategy.entry("Short", strategy.short, when=bearish and short_entry)

strategy.close("Long", when=bearish and not short_entry)

strategy.close("Short", when=bullish and not long_entry)

- 이중 ATR 채널 트렌드 전략

- 볼링거 밴드 트렌드 역전 전략

- 월스트리트 CCI 인덱스에 기초한 상관관계에 기반한 상승/하락 암호화 거래 전략

- SMI 에르고딕 오시레이터 모멘텀 거래 전략

치안 채널에 기반한 전략에 따른 경향 - 로즈 크로스 스타 듀얼 인디케이터 변동성 전략

- 적응형 ATR 트렌드 브레이크 전략

- 볼링거 밴드 모멘텀 폭발 전략

- 다중 요인 전략

- 주기적 투자 기반의 골든 트렌드 추적 전략

- 다각형 이동평균 전략

- 피워드 디렉터 오시레이터 트렌드 거래 전략

- 변동 회전 거래 전략

- EMA 크로스오버에 기반한 트렌드 거래 전략

- 볼링거 밴드 역전 오시슬레이션 트렌드 전략

- EMA 및 MAMA 지표에 기반한 거래 전략

- 에일러스 선도 지표 거래 전략

- 유동평균에 기반한 트렌드를 따르는 전략

- 레레덱 DEC 전략

- 자동 구매 스칼퍼 전략과 함께 스토카스틱 RSI