동적 MACD 최적화 거래 전략

저자:차오장, 2024-01-23 14:40:38태그:

전반적인 설명

이 전략은 더 정확하고 신뢰할 수있는 거래 신호를 생성하고 엄격한 위험 통제를 달성하기 위해 여러 가지 방법으로 고전화 된 클래식 MACD 지표를 최적화합니다. 주요 최적화는: 1 과잉 구매 / 과잉 판매를 피하기 위해 RSI 지표를 도입; 2 볼륨 확인을 추가; 3 중지 손실 및 수익을 설정; 4 매개 변수 조합을 최적화합니다.

전략 원칙

기본 원칙은 여전히 긴 MACD 황금 십자가와 짧은 죽음의 십자가를 사용합니다. 주요 최적화는 다음과 같습니다.

-

시장이 과대평가 또는 과소평가 될 때 잘못된 신호를 발생시키지 않도록 RSI 지표를 도입합니다. RSI는 시장에서 구매/판매 압력을 효과적으로 반영 할 수 있습니다.

-

거래량 판단을 추가하면 거래량이 증가 할 때만 신호가 생성되며 유효하지 않은 브레이크오웃을 피합니다. 거래량 확장은 트렌드의 강도를 확인할 수 있습니다.

-

시장 변동을 동적으로 추적하고 견딜 수있는 범위 내에서 위험을 제어 할 수있는 스톱 로스 및 수익 메커니즘을 설정합니다. 스톱 로스는 거래 당 손실을 효과적으로 제한 할 수 있습니다. 수익에 수익을 잠금하고 수익 재 추적을 피합니다.

-

더 나은 매개 변수 포트폴리오를 얻고 더 정확한 거래 신호를 생성하기 위해 MACD 매개 변수 조합을 최적화합니다.

이점 분석

이 다중 최적화된 MACD 전략은 다음과 같은 중요한 장점을 가지고 있습니다.

-

거짓 신호를 줄임으로써 신호 신뢰성과 정확도를 크게 높였습니다.

-

엄격한 스톱 로스 및 영리 메커니즘은 거래 위험을 최대한 통제하고 수익을 차단합니다.

-

MACD 매개 변수는 최적화되어 다양한 제품과 시간 프레임에 더 적합합니다.

-

여러 가지 지표 조합에서 생성된 신호는 더 넓은 시장 환경에 더 안정적이고 적응력이 있습니다.

-

전체적인 자본 효율성과 위험 보상 비율이 크게 향상되었습니다.

위험 분석

이 전략의 일부 위험은 또한 예방되어야 합니다.

-

최적화된 매개 변수는 모든 제품과 기간에 100% 적합하지 않을 수 있으며 상황에 따라 조정해야합니다.

-

신호 생성 빈도가 줄어들게 되고, 이로 인해 일부 놓친 거래 위험이 발생할 수 있습니다.

-

극단적인 시장 조건에서 여러 지표에서 충돌 신호가 나타날 수 있으며, 수동 판단이 필요합니다.

-

자동 스톱 손실은 빠른 격차 시나리오에서 조기에 중단될 수 있으며, 이윤에 약간의 위험을 초래할 수 있습니다.

대책은 주로 수동 모니터링과 판단, 필요한 경우 시장 조건에 따라 매개 변수를 조정하고 포지션 크기를 제어하는 것입니다.

최적화 방향

이 전략은 다음 측면에서 더 이상 최적화 될 수 있습니다.

-

그룹 판단을 형성하기 위해 볼링거 밴드, KD와 같은 더 많은 지표 조합을 테스트하십시오.

-

기계 학습 알고리즘을 적용하여 더 높은 지능에 대한 매개 변수를 자동으로 최적화합니다.

-

고정 분수, 켈리 공식 등과 같은 더 엄격한 돈 관리 전략을 도입하십시오.

-

트렌드와 변동성에 따라 수익점을 조정하기 위한 자동 수익 전략 개발

-

더 정확한 예측을 위해 딥러닝과 같은 최첨단 알고리즘을 적용합니다.

결론

이 전략은 원래 MACD 지표의 다차원적 최적화를 통해 MACD의 잘못된 신호를 생성하는 경향과 불충분한 리스크 제어의 문제를 해결합니다. 스톱 로스와 리프트를 취하는 것과 결합한 여러 지표의 적용은 신호를 더 정확하고 신뢰할 수 있으며 리스크 통제도 더 엄격합니다. 이 전략은 추가 개발과 응용을받을 자격이 있으며 MACD 지표 향상의 패러다임입니다.

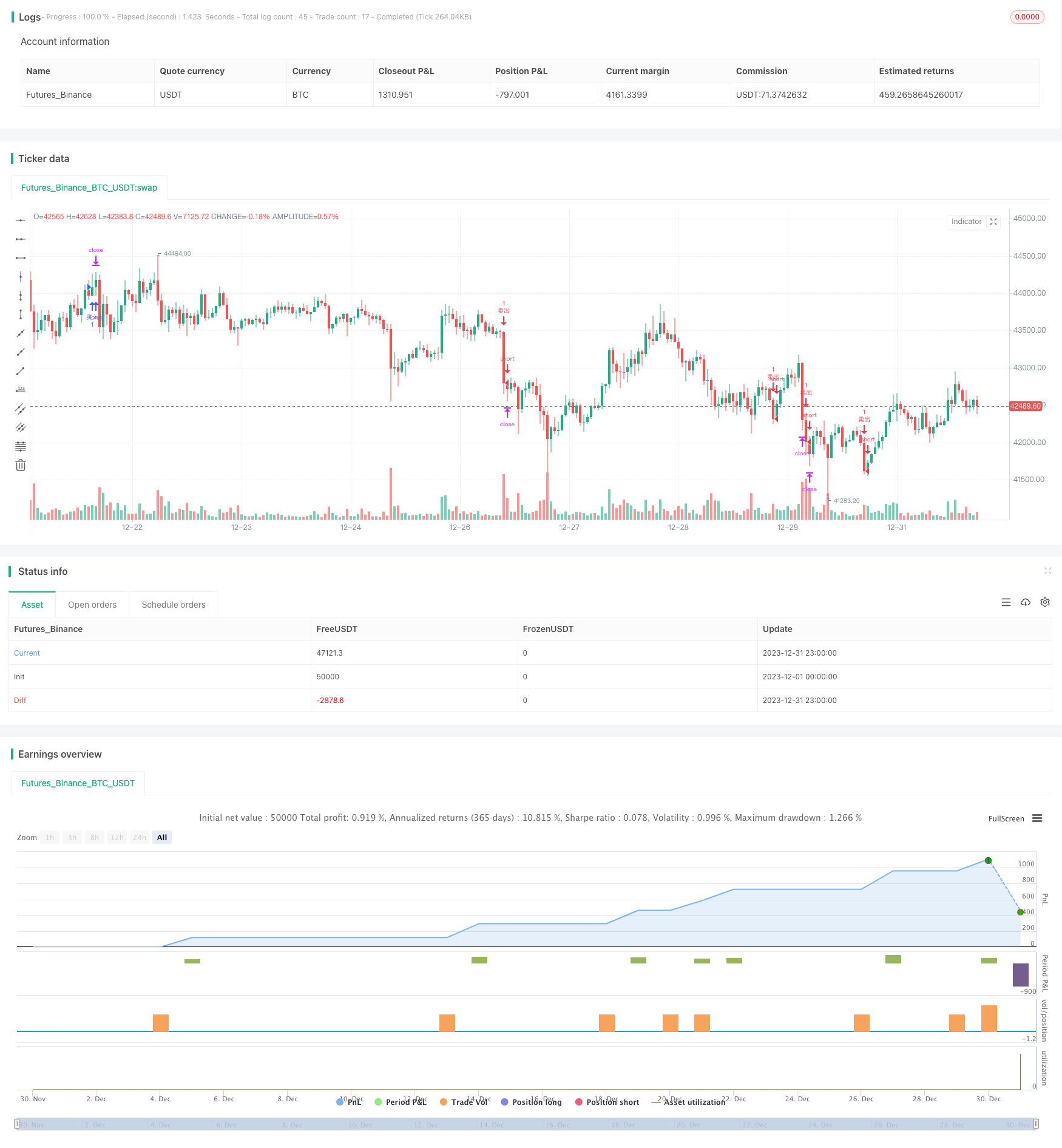

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("优化版MACD交易策略 ", overlay=true)

// 输入参数

fastLength = input(16, "快速线周期")

slowLength = input(34, "慢速线周期")

signalSmoothing = input(10, "信号线平滑")

rsiPeriod = input(19, "RSI周期")

overboughtRsi = 70

oversoldRsi = 30

volumeAvgPeriod = input(13, "成交量平均周期")

stopLossPerc = input.float(10.5, "止损百分比", step=0.1)

takeProfitPerc = input.float(0.3, "止盈百分比", step=0.1)

// 计算指标

[macdLine, signalLine, _] = ta.macd(close, fastLength, slowLength, signalSmoothing)

rsi = ta.rsi(close, rsiPeriod)

volumeAvg = ta.sma(volume, volumeAvgPeriod)

// 交易信号

longCondition = ta.crossover(macdLine, signalLine) and macdLine > 0 and rsi < overboughtRsi and volume > volumeAvg

shortCondition = ta.crossunder(macdLine, signalLine) and macdLine < 0 and rsi > oversoldRsi and volume > volumeAvg

// 止损和止盈

longStopLossPrice = close * (1 - stopLossPerc / 100)

longTakeProfitPrice = close * (1 + takeProfitPerc / 100)

shortStopLossPrice = close * (1 + stopLossPerc / 100)

shortTakeProfitPrice = close * (1 - takeProfitPerc / 100)

// 执行交易

if longCondition

strategy.entry("买入", strategy.long)

strategy.exit("买入止损止盈", "买入", stop=longStopLossPrice, limit=longTakeProfitPrice)

if shortCondition

strategy.entry("卖出", strategy.short)

strategy.exit("卖出止损止盈", "卖出", stop=shortStopLossPrice, limit=shortTakeProfitPrice)

- MACD와 RSI의 크로스오버 전략

- 모멘텀 풀백 전략

- 이동 평균 크로스오버 전략

- 오시슬레이션과 함께 수익 그리드 전략

- 이동평균에 기초한 오스실레이션 돌파 전략

- 지그자그 패턴 인식 단기 거래 전략

- 윌리엄스 VIX와 DEMA를 기반으로 시간 프레임에 걸쳐 변동성 및 트렌드 추적 전략

- 이동평균을 이용한 사이클 판단에 기초한 모멘텀 브레이크 전략

- 돈 흐름 지수 5분 전략 시간 및 공간

- 이중 EMA 트렌드 트레이딩 전략

- VWAP와 RSI 결합 전략

- 신의 볼링거 밴드 RSI 거래 전략

- EMA 채널 및 MACD 기반의 단기 거래 전략

- 동력 및 공포 지수 크로스오버 전략

- 자동 장기/단기 거래 전략

- 삼중 이동 평균 양적 거래 전략

- 기하급수적 이동 평균에 기초한 모멘텀 크로스오버 전략

- 적응적인 이동 평균과 가중화 이동 평균의 크로스 오버 거래 전략

- 집계된 여러 시간 프레임 MACD RSI CCI StochRSI MA 선형 거래 전략