Estratégia de acompanhamento de tendências de quatro elementos

Autora:ChaoZhang, Data: 2023-10-17 14:47:00Tags:

Resumo

Esta estratégia combina indicadores SAR, RSI, Vol e MA para identificar tendências e adota medidas robustas de gerenciamento de risco para rastrear tendências e lucros. A estratégia usa principalmente o indicador SAR para determinar a direção da tendência, complementada pelo RSI para identificar sinais de reversão em limiares de sobrecompra e sobrevenda, o indicador Vol para julgar as características de volume e o MA para determinar as direções da tendência primária e secundária. A combinação de vários indicadores ajuda a filtrar sinais falsos e identificar direções reais da tendência.

Estratégia lógica

Esta estratégia utiliza quatro principais indicadores técnicos:

-

Parabólico SAR: Este indicador usa a relação entre pontos e tendências para determinar a direção da tendência e pontos de reversão. Os pontos acima do preço sugerem tendência de alta, enquanto os pontos abaixo sugerem tendência de queda. Quando os pontos atravessam o preço, ele sinaliza uma reversão da tendência.

-

RSI: O índice de força relativa. Este indicador oscila entre 0-100 para julgar as condições de sobrecompra e sobrevenda. RSI acima de 70 é a zona de sobrecompra, abaixo de 30 é a zona de sobrevenda e regressar a 50 é a zona neutra. A estratégia usa o RSI para identificar sinais de reversão em limiares de sobrecompra e sobrevenda.

-

VOL: O indicador de volume. A estratégia usa o VOL para confirmar tendências e julgar a qualidade dos sinais de reversão detectando padrões de expansão de volume.

-

MA: médias móveis. A estratégia adota médias móveis longas e curtas para determinar as direções da tendência primária e secundária.

Regras de sinalização comercial:

Condição longa: os pontos SAR deslocam-se abaixo das barras de preço e o RSI passa da sobrevenda para a zona neutra, expansão óbvia da VOL, cruzamento de MA curto acima da MA longa.

Condição curta: os pontos SAR deslocam-se acima das barras de preço e o RSI desce do sobrecomprado para a zona neutra, expansão óbvia da VOL, cruzes de MA curto abaixo da MA longa.

A estratégia também estabelece regras de gestão de risco de stop loss e take profit.

Análise das vantagens

As vantagens desta estratégia incluem:

-

A combinação de múltiplos indicadores evita sinais falsos e capta verdadeiramente inversões de tendência.

-

A gestão de riscos com stop loss e take profit controla eficazmente o risco.

-

O dimensionamento de posições com entradas escaladas e ganhos de tomada em camadas maximiza os lucros.

-

Parâmetros robustos obtidos através de otimização e testes repetidos.

-

Dados de backtest suficientes simulam condições reais de negociação.

-

Lógica simples e clara, fácil de entender e implementar.

Análise de riscos

Os riscos desta estratégia incluem:

-

A volatilidade extrema do mercado quebra o stop loss. Recomenda-se um stop loss mais amplo.

-

Produtos de negociação não líquidos que não conseguem preencher o limite de perdas.

-

Riscos sistémicos que provocam movimentos de gap: a alavancagem deve ser reduzida e os ativos com fundamentos fortes devem ser mantidos.

-

Parâmetros excessivamente otimizados que conduzem a resultados demasiado perfeitos. Parâmetros devem ser relaxados para melhorar a robustez.

-

Frequência de negociação elevada, que implica custos excessivos de deslizamento, podendo ser adoptado um intervalo de geração de sinal mais amplo.

-

Deterioração da eficiência do sinal que exige atualizações oportunas, retestes regulares e ajuste de parâmetros.

Orientações para melhorias

Esta estratégia pode ser reforçada nos seguintes aspectos:

-

Teste mais combinações de indicadores como MACD, KD para encontrar melhores correspondências.

-

Otimizar os períodos de MA para identificar tendências primárias e secundárias mais claras.

-

Otimizar os coeficientes de stop loss e de lucro para obter uma relação risco-recompensa ideal.

-

Teste a robustez dos parâmetros em diferentes produtos e encontre conjuntos de parâmetros ideais.

-

Incorporar modelos de aprendizagem de máquina para ajudar na geração de sinais comerciais.

-

Adotar algoritmos de stop loss adaptativos para tornar o stop loss mais dinâmico.

-

Teste parâmetros de período mais longo para expandir o potencial de lucro.

Conclusão

Esta estratégia combina múltiplos indicadores para filtrar sinais falsos e determinar a direção da tendência, define stop loss e take profit para controlar riscos e otimiza parâmetros e combinações para melhorar continuamente o desempenho da estratégia.

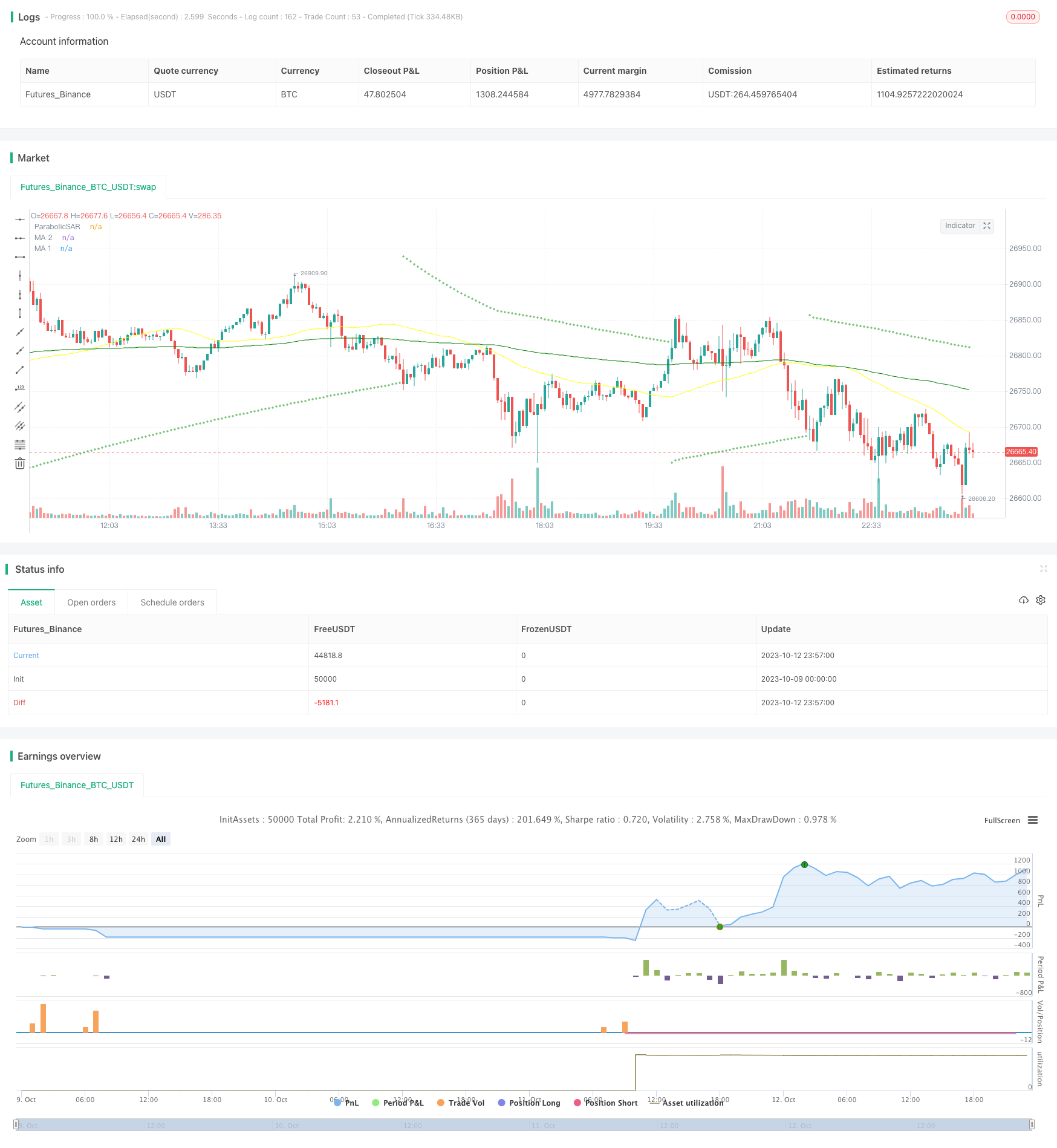

/*backtest

start: 2023-10-09 00:00:00

end: 2023-10-13 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © myn

//@version=5

strategy('Strategy Myth-Busting #6 - PSAR+MA+SQZMOM+HVI - [MYN]', max_bars_back=5000, overlay=true, pyramiding=0, initial_capital=20000, currency='USD', default_qty_type=strategy.percent_of_equity, default_qty_value=100.0, commission_value=0.075, use_bar_magnifier = false)

/////////////////////////////////////

//* Put your strategy logic below *//

/////////////////////////////////////

// dOg28adjYWY

//Trading Strategies Used

// Parabolic Sar

// 10 in 1 MA's

// Squeeze Momentum

// HawkEYE Volume Indicator

// Long Condition

// Parabolic Sar shift below price at last dot above and then previous bar needs to breach above that.

// Price action has to be below both MA's and 50MA needs to be above 200MA

// Squeeze Momentum needsd to be in green or close to going green

// HawkEYE Volume Indicator needs to be show a green bar on the histagram

// Short Condition

// Parabolic Sar shift above price at last dot below and then previous bar needs to breach below that.

// Price action needs to be above both MA's and 50MA needs to be below 200MA

// Squeeze Momentum needsd to be in red or close to going red

// HawkEYE Volume Indicator needs to be show a red bar on the histagram

// Parabolic SAR

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

//@version=5

//indicator(title="Parabolic SAR", shorttitle="SAR", overlay=true, timeframe="", timeframe_gaps=true)

// Dynamic Max based on trendcode

int TrendCodeAdaptive = switch timeframe.multiplier

1 => 1

3 => 1

5 => 1

10 => 2

15 => 3

30 => 5

45 => 5

60 => 7

120 => 9

180 => 9

240 => 13

300 => 14

360 => 15

=>

int(4)

bool overrideAdaptiveSar = input(false, title="Override Adaptive PSAR", group="Adaptive Parabolic Sar")

TrendCodeOverRide = input(5, title='Trend Code (If Overriding Adaptive PSAR)')

startPSAR = 0.02

increment = 0.02

maximum = overrideAdaptiveSar ? TrendCodeOverRide * 0.005 : TrendCodeAdaptive * 0.005

PSAR = ta.sar(startPSAR, increment, maximum)

plot(PSAR, "ParabolicSAR", style=plot.style_cross, color=color.green)

//PSARLongEntry = PSAR < close ? 1 : na

//PSARShortEntry = PSAR < close ? na : -1

PSARLongEntry = high < PSAR and barstate.isconfirmed

PSARShortEntry = low > PSAR and barstate.isconfirmed

// Squeeze Momentum

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

//@version=5

// @author LazyBear

// List of all my indicators: https://www.tradingview.com/v/4IneGo8h/

//

//indicator(shorttitle='SQZMOM_LB', title='Squeeze Momentum Indicator [LazyBear]', overlay=false)

lengthBB = input(20, title='BB Length', group="Squeeze Momentum")

mult = input(2.0, title='BB MultFactor')

lengthKC = input(20, title='KC Length')

multKC = input(1.5, title='KC MultFactor')

useTrueRange = input(true, title='Use TrueRange (KC)')

// Calculate BB

source = close

basis = ta.sma(source, lengthBB)

dev = multKC * ta.stdev(source, lengthBB)

upperBB = basis + dev

lowerBB = basis - dev

// Calculate KC

ma = ta.sma(source, lengthKC)

range_1 = useTrueRange ? ta.tr : high - low

rangema = ta.sma(range_1, lengthKC)

upperKC = ma + rangema * multKC

lowerKC = ma - rangema * multKC

sqzOn = lowerBB > lowerKC and upperBB < upperKC

sqzOff = lowerBB < lowerKC and upperBB > upperKC

noSqz = sqzOn == false and sqzOff == false

val = ta.linreg(source - math.avg(math.avg(ta.highest(high, lengthKC), ta.lowest(low, lengthKC)), ta.sma(close, lengthKC)), lengthKC, 0)

iff_1 = val > nz(val[1]) ? color.lime : color.green

iff_2 = val < nz(val[1]) ? color.red : color.maroon

bcolor = val > 0 ? iff_1 : iff_2

scolor = noSqz ? color.blue : sqzOn ? color.black : color.gray

//plot(val, color=bcolor, style=plot.style_histogram, linewidth=4)

//plot(0, color=scolor, style=plot.style_cross, linewidth=2)

SQZMOMLongEntry = val > 0

SQZMOMShortEntry = val < 0

// 10 in 1 Different Moving Averages

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

// © hiimannshu

//@version=5

// This indicator is just a simple indicator which plot any kind of multiple (atmost 10) moving everage (sma/ema/wma/rma/hma/vwma) on chart.

// Enjoy the new update

//indicator(title='10 in 1 Different Moving Averages ( SMA/EMA/WMA/RMA/HMA/VWMA )', shorttitle=' 10 in 1 MAs', overlay=true)

bool plot_ma_1 = input.bool(true, '', inline='MA 1',group= "Multi Timeframe Moving Averages")

string ma_1_type = input.string(defval='EMA', title='MA 1', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 1',group= "Multi Timeframe Moving Averages")

int ma_1_val = input.int(200, '', minval=1, inline='MA 1',group= "Multi Timeframe Moving Averages")

ma1_tf = input.timeframe(title='', defval='', inline='MA 1',group= "Multi Timeframe Moving Averages")

color ma_1_colour = input.color(color.green, '', inline='MA 1',group= "Multi Timeframe Moving Averages")

bool plot_ma_2 = input.bool(true, '', inline='MA 2',group= "Multi Timeframe Moving Averages")

string ma_2_type = input.string(defval='SMA', title='MA 2 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 2',group= "Multi Timeframe Moving Averages")

int ma_2_val = input.int(50, '', minval=1, inline='MA 2',group= "Multi Timeframe Moving Averages")

ma2_tf = input.timeframe(title='', defval='', inline='MA 2',group= "Multi Timeframe Moving Averages")

color ma_2_colour = input.color(color.yellow, '', inline='MA 2',group= "Multi Timeframe Moving Averages")

bool plot_ma_3 = input.bool(false, '', inline='MA 3',group= "Multi Timeframe Moving Averages")

string ma_3_type = input.string(defval='SMA', title='MA 3 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 3',group= "Multi Timeframe Moving Averages")

int ma_3_val = input.int(1, '', minval=1, inline='MA 3',group= "Multi Timeframe Moving Averages")

ma3_tf = input.timeframe(title='', defval='', inline='MA 3',group= "Multi Timeframe Moving Averages")

color ma_3_colour = input.color(color.black, '', inline='MA 3',group= "Multi Timeframe Moving Averages")

bool plot_ma_4 = input.bool(false, '', inline='MA 4',group= "Multi Timeframe Moving Averages")

string ma_4_type = input.string(defval='SMA', title='MA 4 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 4',group= "Multi Timeframe Moving Averages")

int ma_4_val = input.int(1, '', minval=1, inline='MA 4',group= "Multi Timeframe Moving Averages")

ma4_tf = input.timeframe(title='', defval='', inline='MA 4',group= "Multi Timeframe Moving Averages")

color ma_4_colour = input.color(color.black, '', inline='MA 4',group= "Multi Timeframe Moving Averages")

bool plot_ma_5 = input.bool(false, '', inline='MA 5',group= "Multi Timeframe Moving Averages")

string ma_5_type = input.string(defval='SMA', title='MA 5 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 5',group= "Multi Timeframe Moving Averages")

int ma_5_val = input.int(1, '', minval=1, inline='MA 5',group= "Multi Timeframe Moving Averages")

ma5_tf = input.timeframe(title='', defval='', inline='MA 5',group= "Multi Timeframe Moving Averages")

color ma_5_colour = input.color(color.black, '', inline='MA 5',group= "Multi Timeframe Moving Averages")

bool plot_ma_6 = input.bool(false, '', inline='MA 6',group= "Normal Moving Averages")

string ma_6_type = input.string(defval='SMA', title='MA 6 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 6',group= "Normal Moving Averages")

int ma_6_val = input.int(1, '', minval=1, inline='MA 6',group= "Normal Moving Averages")

ma_6_src = input.source(defval=close, title='', inline='MA 6',group= "Normal Moving Averages")

color ma_6_colour = input.color(color.black, '', inline='MA 6',group= "Normal Moving Averages")

bool plot_ma_7 = input.bool(false, '', inline='MA 7',group= "Normal Moving Averages")

string ma_7_type = input.string(defval='SMA', title='MA 7 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 7',group= "Normal Moving Averages")

int ma_7_val = input.int(1, '', minval=1, inline='MA 7',group= "Normal Moving Averages")

ma_7_src = input.source(defval=close, title='', inline='MA 7',group= "Normal Moving Averages")

color ma_7_colour = input.color(color.black, '', inline='MA 7',group= "Normal Moving Averages")

bool plot_ma_8 = input.bool(false, '', inline='MA 8',group= "Normal Moving Averages")

string ma_8_type = input.string(defval='SMA', title='MA 8', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 8',group= "Normal Moving Averages")

int ma_8_val = input.int(1, '', minval=1, inline='MA 8',group= "Normal Moving Averages")

ma_8_src = input.source(defval=close, title='', inline='MA 8',group= "Normal Moving Averages")

color ma_8_colour = input.color(color.black, '', inline='MA 8',group= "Normal Moving Averages")

bool plot_ma_9 = input.bool(false, '', inline='MA 9',group= "Normal Moving Averages")

string ma_9_type = input.string(defval='SMA', title='MA 9 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 9',group= "Normal Moving Averages")

int ma_9_val = input.int(1, '', minval=1, inline='MA 9',group= "Normal Moving Averages")

ma_9_src = input.source(defval=close, title='', inline='MA 9',group= "Normal Moving Averages")

color ma_9_colour = input.color(color.black, '', inline='MA 9',group= "Normal Moving Averages")

bool plot_ma_10 = input.bool(false, '', inline='MA 10',group= "Normal Moving Averages")

string ma_10_type = input.string(defval='SMA', title='MA 10', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 10',group= "Normal Moving Averages")

int ma_10_val = input.int(1, '', minval=1, inline='MA 10',group= "Normal Moving Averages")

ma_10_src = input.source(defval=close, title='', inline='MA 10',group= "Normal Moving Averages")

color ma_10_colour = input.color(color.black, '', inline='MA 10',group= "Normal Moving Averages")

ma_function(source, length, type) =>

if type == 'RMA'

ta.rma(source, length)

else if type == 'SMA'

ta.sma(source, length)

else if type == 'EMA'

ta.ema(source, length)

else if type == 'WMA'

ta.wma(source, length)

else if type == 'HMA'

if(length<2)

ta.hma(source,2)

else

ta.hma(source, length)

else

ta.vwma(source, length)

ma_1 = plot_ma_1 ? request.security(syminfo.tickerid, ma1_tf, ma_function(close, ma_1_val, ma_1_type)):0

ma_2 = plot_ma_2 ?request.security(syminfo.tickerid, ma2_tf, ma_function(close, ma_2_val, ma_2_type)):0

ma_3 = plot_ma_3 ?request.security(syminfo.tickerid, ma3_tf, ma_function(close, ma_3_val, ma_3_type)):0

ma_4 = plot_ma_4 ? request.security(syminfo.tickerid, ma4_tf, ma_function(close, ma_4_val, ma_4_type)):0

ma_5 = plot_ma_5 ?request.security(syminfo.tickerid, ma5_tf, ma_function(close, ma_5_val, ma_5_type)):0

ma_6 = plot_ma_6 ?ma_function(ma_6_src, ma_6_val, ma_6_type):0

ma_7 = plot_ma_7 ?ma_function(ma_7_src, ma_7_val, ma_7_type):0

ma_8 = plot_ma_8 ?ma_function(ma_8_src, ma_8_val, ma_8_type):0

ma_9 = plot_ma_9 ?ma_function(ma_9_src, ma_9_val, ma_9_type):0

ma_10 = plot_ma_10 ?ma_function(ma_10_src, ma_10_val, ma_10_type):0

plot(plot_ma_1 ? ma_1 : na, 'MA 1', ma_1_colour)

plot(plot_ma_2 ? ma_2 : na, 'MA 2', ma_2_colour)

plot(plot_ma_3 ? ma_3 : na, 'MA 3', ma_3_colour)

plot(plot_ma_4 ? ma_4 : na, 'MA 4', ma_4_colour)

plot(plot_ma_5 ? ma_5 : na, 'MA 5', ma_5_colour)

plot(plot_ma_6 ? ma_6 : na, 'MA 6', ma_6_colour)

plot(plot_ma_7 ? ma_7 : na, 'MA 7', ma_7_colour)

plot(plot_ma_8 ? ma_8 : na, 'MA 8', ma_8_colour)

plot(plot_ma_9 ? ma_9 : na, 'MA 9', ma_9_colour)

plot(plot_ma_10 ? ma_10 : na, 'MA 10', ma_10_colour)

// Long entry - Price has to be below both MA's and 50MA needs to be above 200MA

MALongEntry = (close > ma_1 and close > ma_2) and (ma_2 > ma_1)

// Short Entry - Price has to be above both MA's and 50MA needs to be below 200MA

MAShortEntry = (close < ma_1 and close < ma_2) and (ma_2 < ma_1)

// HawkEYE Volume Indicator

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

//@version=5

// @author LazyBear

// If you use this code, in its original or modified form, do drop me a note. Thx.

//

//indicator('HawkEye Volume Indicator [LazyBear]', shorttitle='HVI_LB')

lengthhvi = input(200, group="HawkEye Volume Indicator")

range_1HVI = high - low

rangeAvg = ta.sma(range_1HVI, lengthhvi)

volumeA = ta.sma(volume, lengthhvi)

divisor = input(1)

high1 = high[1]

low1 = low[1]

mid1 = hl2[1]

u1 = mid1 + (high1 - low1) / divisor

d1 = mid1 - (high1 - low1) / divisor

r_enabled1 = range_1HVI > rangeAvg and close < d1 and volume > volumeA

r_enabled2 = close < mid1

r_enabled = r_enabled1 or r_enabled2

g_enabled1 = close > mid1

g_enabled2 = range_1HVI > rangeAvg and close > u1 and volume > volumeA

g_enabled3 = high > high1 and range_1HVI < rangeAvg / 1.5 and volume < volumeA

g_enabled4 = low < low1 and range_1HVI < rangeAvg / 1.5 and volume > volumeA

g_enabled = g_enabled1 or g_enabled2 or g_enabled3 or g_enabled4

gr_enabled1 = range_1HVI > rangeAvg and close > d1 and close < u1 and volume > volumeA and volume < volumeA * 1.5 and volume > volume[1]

gr_enabled2 = range_1HVI < rangeAvg / 1.5 and volume < volumeA / 1.5

gr_enabled3 = close > d1 and close < u1

gr_enabled = gr_enabled1 or gr_enabled2 or gr_enabled3

v_color = gr_enabled ? color.gray : g_enabled ? color.green : r_enabled ? color.red : color.blue

//plot(volume, style=plot.style_histogram, color=v_color, linewidth=5)

HVILongEntry = g_enabled

HVIShortEntry = r_enabled

//////////////////////////////////////

//* Put your strategy rules below *//

/////////////////////////////////////

longCondition = PSARLongEntry and MALongEntry and HVILongEntry and SQZMOMLongEntry

shortCondition = PSARShortEntry and MAShortEntry and HVIShortEntry and SQZMOMShortEntry

//define as 0 if do not want to use

closeLongCondition = 0

closeShortCondition = 0

// ADX

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

adxEnabled = input.bool(defval = false , title = "Average Directional Index (ADX)", tooltip = "", group ="ADX" )

adxlen = input(14, title="ADX Smoothing", group="ADX")

adxdilen = input(14, title="DI Length", group="ADX")

adxabove = input(25, title="ADX Threshold", group="ADX")

adxdirmov(len) =>

adxup = ta.change(high)

adxdown = -ta.change(low)

adxplusDM = na(adxup) ? na : (adxup > adxdown and adxup > 0 ? adxup : 0)

adxminusDM = na(adxdown) ? na : (adxdown > adxup and adxdown > 0 ? adxdown : 0)

adxtruerange = ta.rma(ta.tr, len)

adxplus = fixnan(100 * ta.rma(adxplusDM, len) / adxtruerange)

adxminus = fixnan(100 * ta.rma(adxminusDM, len) / adxtruerange)

[adxplus, adxminus]

adx(adxdilen, adxlen) =>

[adxplus, adxminus] = adxdirmov(adxdilen)

adxsum = adxplus + adxminus

adx = 100 * ta.rma(math.abs(adxplus - adxminus) / (adxsum == 0 ? 1 : adxsum), adxlen)

adxsig = adxEnabled ? adx(adxdilen, adxlen) : na

isADXEnabledAndAboveThreshold = adxEnabled ? (adxsig > adxabove) : true

//Backtesting Time Period (Input.time not working as expected as of 03/30/2021. Giving odd start/end dates

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

useStartPeriodTime = input.bool(true, 'Start', group='Date Range', inline='Start Period')

startPeriodTime = input(timestamp('1 Jan 2019'), '', group='Date Range', inline='Start Period')

useEndPeriodTime = input.bool(true, 'End', group='Date Range', inline='End Period')

endPeriodTime = input(timestamp('31 Dec 2030'), '', group='Date Range', inline='End Period')

start = useStartPeriodTime ? startPeriodTime >= time : false

end = useEndPeriodTime ? endPeriodTime <= time : false

calcPeriod = true

// Trade Direction

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tradeDirection = input.string('Long and Short', title='Trade Direction', options=['Long and Short', 'Long Only', 'Short Only'], group='Trade Direction')

// Percent as Points

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

per(pcnt) =>

strategy.position_size != 0 ? math.round(pcnt / 100 * strategy.position_avg_price / syminfo.mintick) : float(na)

// Take profit 1

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp1 = input.float(title='Take Profit 1 - Target %', defval=100, minval=0.0, step=0.5, group='Take Profit', inline='Take Profit 1')

q1 = input.int(title='% Of Position', defval=100, minval=0, group='Take Profit', inline='Take Profit 1')

// Take profit 2

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp2 = input.float(title='Take Profit 2 - Target %', defval=100, minval=0.0, step=0.5, group='Take Profit', inline='Take Profit 2')

q2 = input.int(title='% Of Position', defval=100, minval=0, group='Take Profit', inline='Take Profit 2')

// Take profit 3

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp3 = input.float(title='Take Profit 3 - Target %', defval=100, minval=0.0, step=0.5, group='Take Profit', inline='Take Profit 3')

q3 = input.int(title='% Of Position', defval=100, minval=0, group='Take Profit', inline='Take Profit 3')

// Take profit 4

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp4 = input.float(title='Take Profit 4 - Target %', defval=100, minval=0.0, step=0.5, group='Take Profit')

/// Stop Loss

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

stoplossPercent = input.float(title='Stop Loss (%)', defval=999, minval=0.01, group='Stop Loss') * 0.01

slLongClose = close < strategy.position_avg_price * (1 - stoplossPercent)

slShortClose = close > strategy.position_avg_price * (1 + stoplossPercent)

/// Leverage

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

leverage = input.float(1, 'Leverage', step=.5, group='Leverage')

contracts = math.min(math.max(.000001, strategy.equity / close * leverage), 1000000000)

/// Trade State Management

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

isInLongPosition = strategy.position_size > 0

isInShortPosition = strategy.position_size < 0

/// ProfitView Alert Syntax String Generation

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

alertSyntaxPrefix = input.string(defval='CRYPTANEX_99FTX_Strategy-Name-Here', title='Alert Syntax Prefix', group='ProfitView Alert Syntax')

alertSyntaxBase = alertSyntaxPrefix + '\n#' + str.tostring(open) + ',' + str.tostring(high) + ',' + str.tostring(low) + ',' + str.tostring(close) + ',' + str.tostring(volume) + ','

/// Trade Execution

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

longConditionCalc = (longCondition and isADXEnabledAndAboveThreshold)

shortConditionCalc = (shortCondition and isADXEnabledAndAboveThreshold)

if calcPeriod

if longConditionCalc and tradeDirection != 'Short Only' and isInLongPosition == false

strategy.entry('Long', strategy.long, qty=contracts)

alert(message=alertSyntaxBase + 'side:long', freq=alert.freq_once_per_bar_close)

if shortConditionCalc and tradeDirection != 'Long Only' and isInShortPosition == false

strategy.entry('Short', strategy.short, qty=contracts)

alert(message=alertSyntaxBase + 'side:short', freq=alert.freq_once_per_bar_close)

//Inspired from Multiple %% profit exits example by adolgo https://www.tradingview.com/script/kHhCik9f-Multiple-profit-exits-example/

strategy.exit('TP1', qty_percent=q1, profit=per(tp1))

strategy.exit('TP2', qty_percent=q2, profit=per(tp2))

strategy.exit('TP3', qty_percent=q3, profit=per(tp3))

strategy.exit('TP4', profit=per(tp4))

strategy.close('Long', qty_percent=100, comment='SL Long', when=slLongClose)

strategy.close('Short', qty_percent=100, comment='SL Short', when=slShortClose)

strategy.close_all(when=closeLongCondition or closeShortCondition, comment='Close Postion')

/// Dashboard

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

// Inspired by https://www.tradingview.com/script/uWqKX6A2/ - Thanks VertMT

- Tendência de seguir uma estratégia de longo prazo

- Estratégia de combinação de padrões de candelabro com vários modelos

- Análise da estratégia de negociação de reversão do canal

- Estratégia de negociação de ligeira reversão de indicador duplo

- Estratégia do surfista

- Estratégia de acompanhamento do impulso baseada na integração de indicadores

- A estratégia de reversão do Hulk Pullback

- Estratégia dinâmica de gestão de dinheiro multifator

- Tripla EMA com estratégia de stop loss

- Estratégia de elementos de volume finito de volatilidade adaptativa

- Estratégia de inversão da média móvel dupla

- STC MA ATR Estratégia integrada de negociação de tendências

- Estratégia Bull Trend Riding Baseada no RSI Estocástico com Regras Especiais para Bias Bullish Pesados

- Tendência a curto e médio prazo na sequência de uma estratégia baseada em indicadores SMA

- Tendência de ouro/prata de 30 milhões de euros na sequência da estratégia de ruptura

- Estratégia de rastreamento da tendência adaptativa para parar perdas

- Estratégia de baixa de curto prazo baseada nos indicadores de crossover da EMA e da força de baixa

- Estratégia de negociação dupla da EMA

- Estratégia de cruzamento de média móvel dupla

- Williams 9 dias estratégia de fuga