Стратегия RSI сезонного диапазона скользящего среднего

Автор:Чао Чжан, Дата: 2023-10-27 16:04:21Тэги:

Обзор

Эта стратегия сочетает в себе скользящую среднюю величину и индекс относительной силы (RSI), два технических индикатора, чтобы улавливать сезонные циклические характеристики и генерировать торговые сигналы. Преимущество этой стратегии заключается в том, что она может очень четко идентифицировать сезонные тенденции, но также имеет риск быть введен в заблуждение неправильными сигналами. Дальнейшие оптимизации могут быть сделаны путем корректировки параметров для улучшения эффективности стратегии.

Логика стратегии

Стратегия сначала рассчитывает скользящую среднюю за определенный период n, чтобы определить направление средне-долгосрочного тренда. Затем она рассчитывает индикатор RSI скользящей средней, чтобы судить, находится ли она в настоящее время в состоянии перекупленности или перепроданности. RSI измеряет настроение рынка, рассчитывая соотношение прибыли и убытков за определенный период.

Когда RSI пересекает нижний диапазон, генерируется сигнал покупки, указывающий на состояние перепродажи, и может быть открыта длинная позиция. Когда RSI пересекает нижний диапазон, генерируется сигнал продажи, указывающий на состояние перекупки, и может быть открыта короткая позиция. Кроме того, стратегия также устанавливает диапазон месяца и даты для торговли только в течение конкретных месяцев и дней, чтобы поймать сезонные модели.

Преимущества стратегии

-

Использование скользящей средней для определения основного тренда и РСИ для оценки сценариев перекупа/перепродажи, объединение двойных индикаторов для повышения точности

-

Установление месячного и датового диапазонов позволяет эффективно определить сезонные тенденции и использовать такие торговые возможности

-

Гибкие настройки параметров RSI для корректировки чувствительности при определении уровня перекупленности/перепроданности

-

Настраиваемые параметры скользящих средних для адаптации чувствительности при оценке основных тенденций

Риски и решения

-

Риск быть введенным в заблуждение неправильными сигналами, например, изменение тренда, вызванное несезонными событиями, может привести к неправильным торговым сигналам.

-

Дивергенция может возникнуть между скользящей средней и RSI, когда тренд меняется.

-

Предварительно установленный месячный и датовый диапазоны могут отклоняться от фактических сезонных тенденций.

-

Решение заключается в том, чтобы установить более широкий диапазон, чтобы избежать заблуждения незначительными колебаниями.

Руководство по оптимизации

-

Ввести другие вспомогательные индикаторы, например, стохастический осциллятор, чтобы установить более строгие условия фильтрации и уменьшить погрешность сигналов.

-

Испытать больше различных комбинаций параметров, чтобы найти оптимальные параметры и улучшить эффективность стратегии, например, скорректировать период скользящей средней, диапазоны RSI и т. д.

-

Использование методов оптимизации параметров для автоматического поиска пространства параметров для оптимальных наборов параметров.

-

Соберите больше исторических данных и используйте машинное обучение для обучения и оптимизации правил стратегии.

-

Подумайте о добавлении стратегий стоп-лосса/приобретения прибыли для оптимизации управления деньгами.

Резюме

Эта стратегия сочетает в себе скользящую среднюю и RSI, с добавлением сезонных суждений, чтобы сформировать относительно полную систему для определения тренда и перекупленности / перепроданности. Преимущество заключается в его способности четко распознавать сезонные модели и извлекать выгоду из таких торговых возможностей.

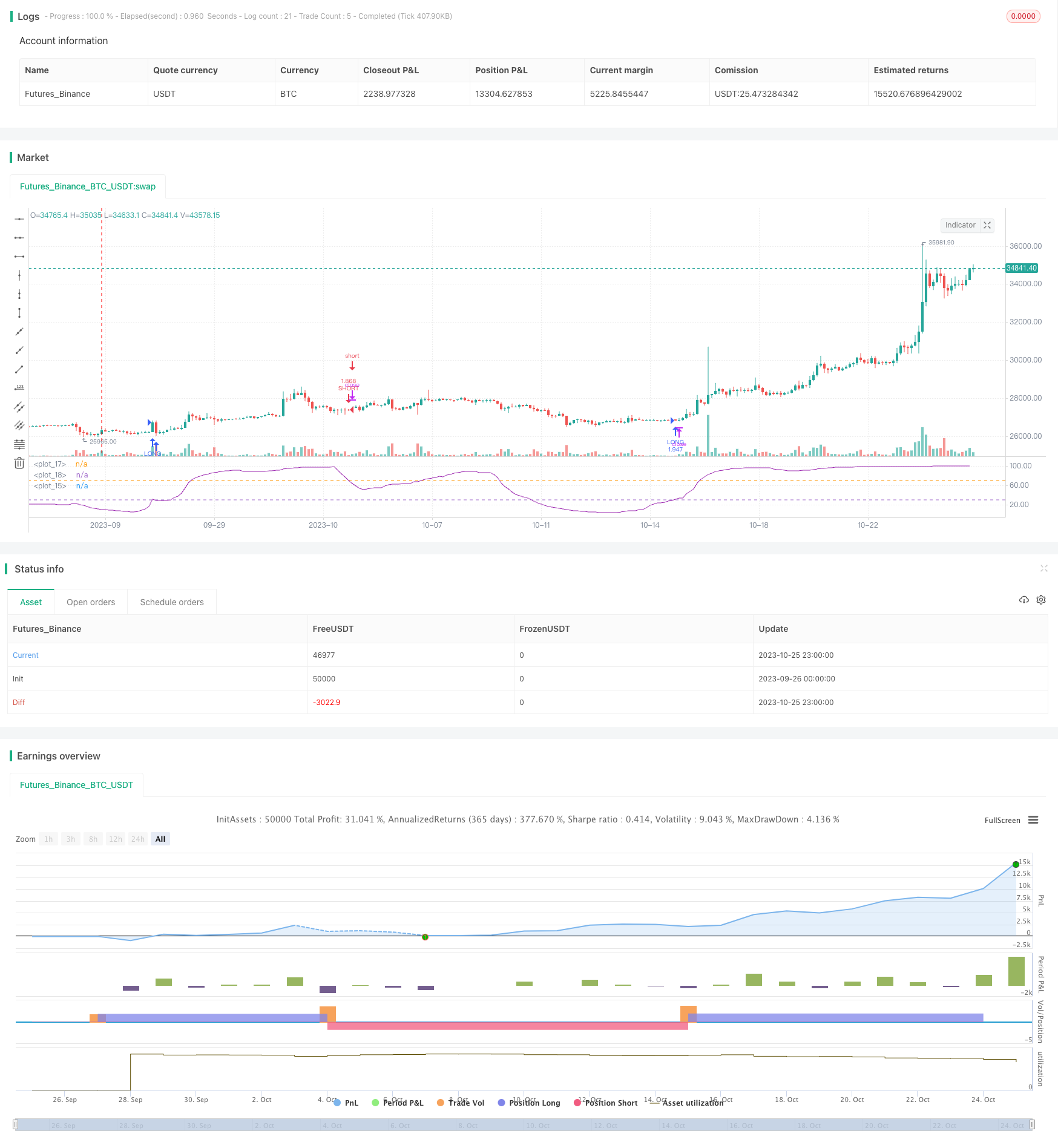

/*backtest

start: 2023-09-26 00:00:00

end: 2023-10-26 00:00:00

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title = " RSI of MA Strategy ",shorttitle="MARSI Strategy",default_qty_type = strategy.percent_of_equity, default_qty_value = 100,commission_type=strategy.commission.percent,commission_value=0.1,initial_capital=1)

lengthofma = input(15,minval=1,title="Length of MA")

len = input(14, minval=1, title="Length")

upperband = input(70,minval=1,title='Upper Band for RSI')

lowerband = input(30,minval=1,title="Lower Band for RSI")

src=sma(close,lengthofma)

up = rma(max(change(src), 0), len)

down = rma(-min(change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

plot(rsi, color=purple)

band1 = hline(upperband)

band0 = hline(lowerband)

fill(band1, band0, color=purple, transp=90)

longCond = crossover(rsi,lowerband)

shortCond = crossunder(rsi,upperband)

monthfrom =input(1)

monthuntil =input(12)

dayfrom=input(1)

dayuntil=input(31)

if ( longCond )

strategy.entry("LONG", strategy.long, stop=close, oca_name="TREND", comment="LONG")

else

strategy.cancel(id="LONG")

if ( shortCond )

strategy.entry("SHORT", strategy.short,stop=close, oca_name="TREND", comment="SHORT")

else

strategy.cancel(id="SHORT")

- Стратегия стоп-лосса Bollinger Breakout

- Классическая стратегия перекрестки двойной скользящей средней

- Быстрая медленная двойная средне-движущаяся стратегия торговли

- ИЧИМОКУ КУМО ТВИСТ СТРАТЕГИЯ

- Стратегия прорыва колебаний

- Стратегия взрыва

- Мощная система, объединяющая стратегии обратного и следующего тренда

- Стратегия перекрестного использования скользящей средней

- Стратегия отмены выхода

- Стратегия многопериодных динамических скользящих средних

- 1-3-1 Красно-зеленая стратегия обратного движения свечей

- Стратегия отслеживания импульса

- Стратегия накопленного прорыва RSI

- Стратегия хеджирования высокой частоты на основе цвета штрихов MACD и линейной регрессии

- Стратегия сбора импульса в разные временные рамки

- Стратегия выхода криптовалютного импульса

- Стратегия комбинации индикаторов двойной стохастики и взвешенной по объему скользящей средней

- Тенденционная торговля с двойной системой перекрестного использования EMA

- Постепенная скользящая средняя по стратегии

- RSI Momentum Долгая краткосрочная стратегия