Стратегия обратного перекрестка скользящей средней линии

Автор:Чао Чжан, Дата: 2023-12-01 16:52:13Тэги:

Обзор

Стратегия обратного пересечения скользящей средней - это стратегия технического анализа. Она использует взаимосвязь между скользящими средними линиями и ценами на акции для определения времени входа или выхода из позиций. В частности, она становится короткой, когда цена акции пересекает ниже 45-дневной скользящей средней линии сверху вниз; закрывает короткую позицию после ее удержания в течение 8 дней; снова становится короткой, когда сигнал о пересечении цены акции ниже 45-дневной скользящей средней появляется.

Принципы

Основная логика этой стратегии заключается в следующем:

- Расчет 45-дневной простой скользящей средней (SMA)

- Когда цена закрытия пересекается ниже 45-дневной скользящей средней сверху вниз, перейти на короткий

- Закрыть позицию после 8 дней хранения короткой позиции

- Если сигнал перекрестка снова появляется, снова короткий

В частности:

- Сначала вычислить 45-дневную СМВ

- Если вы еще не находитесь на короткой позиции и появляется сигнал ценового падения перекрестной SMA (закрытие < SMA и предыдущее закрытие > предыдущая SMA), переходите на короткую позицию

- Если вы уже держали короткую позицию в течение 8 дней, закрыть позицию.

- Если вы не находитесь на короткой позиции, а сигнал ценового перекрестка SMA снова появляется, и с момента последнего закрытия прошло не менее 8 дней, перейдите на короткую позицию.

С помощью этой логики, мы можем пойти коротко, когда цена акции проходит через линию скользящего среднего значительно вниз, и сократить убытки после определенного периода времени.

Анализ преимуществ

Эта стратегия имеет следующие преимущества:

- Концепция проста и легко понять и реализовать

- Используйте сигналы скользящих средних для оценки перемены тренда

- Имеет четкие правила входа и правила остановки потерь

- Может отфильтровать некоторые ложные сигналы прорыва

По сравнению с другими стратегиями, эта стратегия проста в понимании и реализации. В то же время, она использует известный технический индикатор скользящих средних линий для определения тенденций цен. Когда цены пробиваются через скользящие средние, это часто означает обратные тенденции в краткосрочной перспективе. Таким образом, можно использовать некоторые возможности для обратного движения.

Кроме того, правила входа и фиксированный 8-дневный метод стоп-лосса в стратегии также делают управление рисками ясным. В некоторой степени также фильтруются ложные прорывы. В целом эта стратегия проста, практична и легко освоена.

Анализ рисков

Однако эта стратегия сопряжена с некоторыми рисками:

- Сам по себе скользящие средние имеют высокие свойства отставания и не могут гарантировать, что каждый перекресток является точной точкой переворота тренда

- 8-дневный период хранения относительно короткий и может не быть в состоянии непрерывно фиксировать большие движения.

- Больше нет подтверждений сигналов прорыва, и могут существовать некоторые ложные прорывы.

- Нет точки получения прибыли установлены для блокировки прибыли

В частности, скользящие средние сами задерживают цены, поэтому их сигналы могут быть не точными.

Кроме того, 8-дневный период хранения относительно короткий. В основных тенденциях акций такие настройки стоп-лосса могут быть слишком агрессивными, чтобы непрерывно улавливать большие реверсии. Это также увеличивает частоту входа и выхода с рынка.

Стратегия опирается исключительно на взаимосвязь между ценами и скользящими средними для определения перекрестных сигналов.

Наконец, никакие точки получения прибыли не устанавливаются для блокировки прибыли.

Руководство по оптимизации

На основе вышеуказанного анализа рисков стратегия может быть оптимизирована в следующих направлениях:

Установка дополнительных показателей подтверждения или условий для фильтрации ложных прорывов

Например, могут быть настроены другие технические индикаторы, такие как MACD и KD, и обратные тенденции могут быть идентифицированы только тогда, когда они также показывают определенные сигналы.

Конфигурировать адаптивный период хранения

Например, стоп-лосс только после того, как цена превышает определенную фиксированную амплитуду.

Установка остаточной остановки прибыли

То есть, постепенно перемещать точку получения прибыли после того, как цена повысится на определенный процент, чтобы зафиксировать прибыль.

Оптимизировать параметры скользящей средней

Попробуйте различные дни параметров и проверить, чтобы найти оптимальные параметры.

С помощью этих оптимизаций, сохраняя при этом простоту и эффективность стратегии, можно улучшить качество сигнала и уменьшить вероятность ложных прорывов; можно получить более достаточные прибыли от тренда; и можно достичь более сильных возможностей контроля рисков. Таким образом, может быть достигнута лучшая эффективность стратегии.

Заключение

Стратегия обратного перекрестка скользящей средней является очень простой и практичной краткосрочной торговой стратегией. Она использует известный технический индикатор скользящих средних, чтобы определить, показывают ли цены на акции сигналы краткосрочного обратного тренда. Она имеет преимущества в том, что ее легко понять, легко реализовать, контролировать риски и т. Д. Есть также некоторые оптимизируемые вопросы, такие как ложные прорывы и периоды хранения. Разумно настраивая технические индикаторы или параметры, можно сохранить простоту и действительность стратегии, одновременно повышая производительность и возможности контроля рисков.

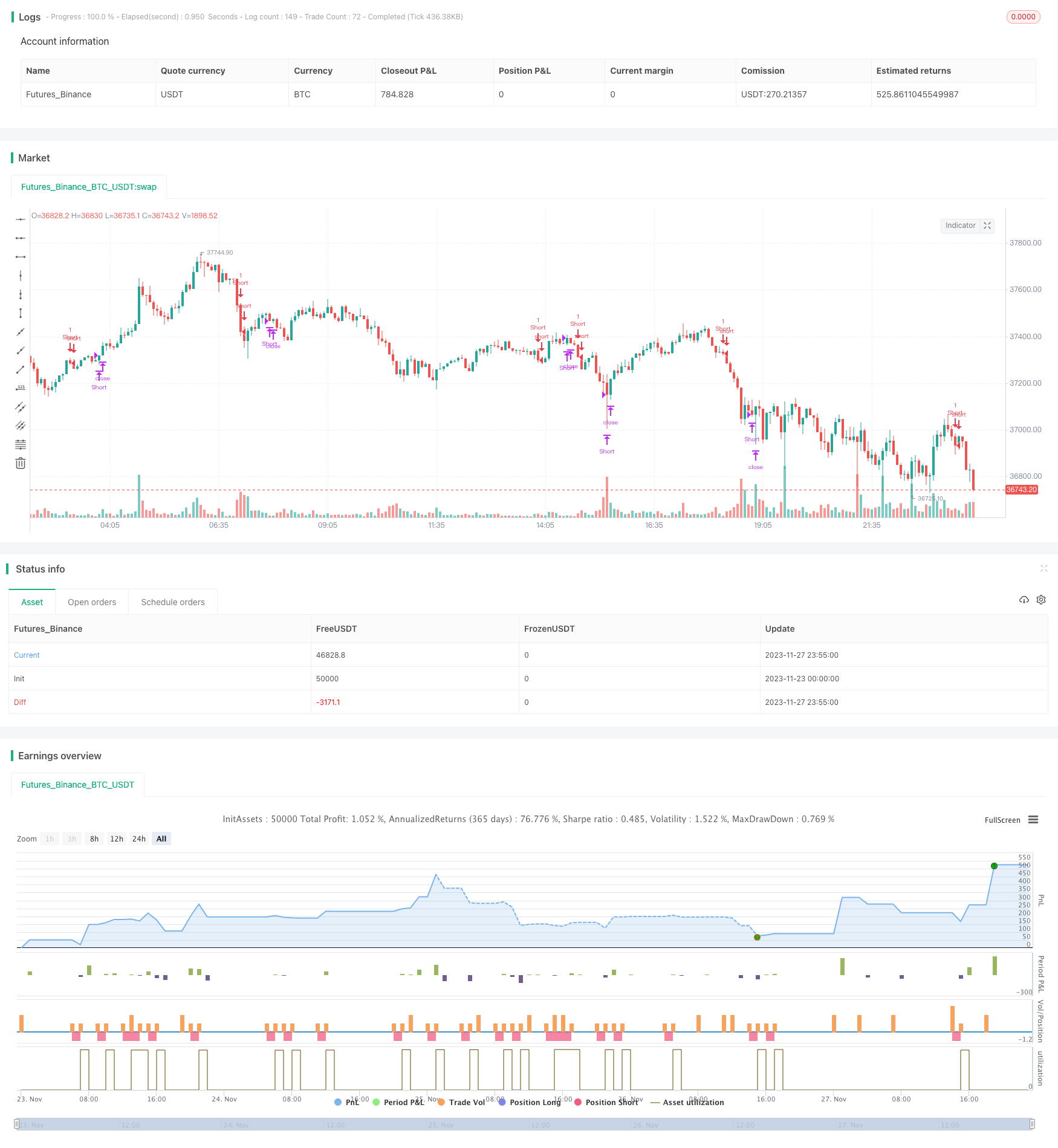

/*backtest

start: 2023-11-23 00:00:00

end: 2023-11-28 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Moving Average Reverse Crossover Strategy", overlay=true)

// Calculate the 45-day moving average

ma_length = 45

ma = ta.sma(close, ma_length)

// Track position entry and entry bar

var bool in_short_position = na

var int entry_bar = na

var int exit_bar = na

// Entry condition: Close price crosses below the 45-day moving average to enter the short position

if (not in_short_position and ta.crossunder(close, ma) and not na(ma[1]) and close < ma and close[1] > ma[1])

in_short_position := true

entry_bar := bar_index

// Exit condition: Close the short position after holding for 8 trading days

if (in_short_position and bar_index - entry_bar >= 8)

in_short_position := false

exit_bar := bar_index

// Re-entry condition: Wait for price to cross below the 45-day moving average again

if (not in_short_position and ta.crossunder(close, ma) and not na(ma[1]) and close < ma and close[1] < ma[1] and (na(exit_bar) or bar_index - exit_bar >= 8))

in_short_position := true

entry_bar := bar_index

// Execute short entry and exit

if (in_short_position)

strategy.entry("Short", strategy.short)

if (not in_short_position)

strategy.close("Short")

- Стратегия перекрестного использования двойной скользящей средней

- Стратегия торговли двойной скользящей средней

- Волна мульти-прибыли и остановки потерьТенденция после стратегии

- Двухнаправленная стратегия торговли, основанная на RSI и STOCH RSI

- Стратегия быстрого и медленного прорыва EMA Golden Cross

- Комбинация RSI и скользящей средней MT5 Стратегия скальпинга по мартингейлу

- Стратегия отслеживания волатильности

- Прорывная стратегия позиционирования колебаний с несколькими показателями

- RSI Mean Reversion Quantitative Trading Strategy Based on RSI Average Crossing (Стратегия количественной торговли, основанная на пересечении среднего значения RSI)

- Стратегия обратной перемены двойной скользящей средней

- Hull MA Channel и линейная регрессия Swing Trading Strategy

- Трехкратная СуперТренд Количественная стратегия торговли

- Стратегия торговли на основе комбинации ATR и MA

- Стратегия Supertrend Bollinger Bands

- Стратегия двойного отслеживания обратного движения

- Стратегия Святого Грааля

- Стратегия выхода из многопроцентной прибыли

- Модифицированная стратегия ценового объема на основе изменений ценового объема

- Стратегия перекрестного использования двойной скользящей средней

- Двухиндикаторная комбинация безумной стратегии внутридневного скальпирования