Динамическая стратегия торговли по оптимизации MACD

Автор:Чао Чжан, Дата: 2024-01-23 14:40:38Тэги:

Обзор

Эта стратегия оптимизирует классический индикатор MACD несколькими способами, чтобы генерировать более точные и надежные торговые сигналы и достичь более строгого контроля рисков.

Принцип стратегии

Основной принцип по-прежнему использует золотой крест MACD для длинного и крест смерти для короткого.

-

Введение индикатора RSI, чтобы избежать создания ложных сигналов при переоценке или недооценке рынка.

-

Добавляя суждение о объеме, сигналы генерируются только при увеличении объема торговли, избегая недействительных прорывов.

-

Установка стоп-лосса и механизмов получения прибыли, которые могут динамически отслеживать колебания рынка и контролировать риски в пределах приемлемых диапазонов. Стоп-лосс может эффективно ограничивать потери по торговле; блокировать прибыль в прибыли и избегать отслеживания прибыли.

-

Оптимизация комбинации параметров MACD для получения лучшего портфеля параметров и получения более точных торговых сигналов.

Анализ преимуществ

Эта многооптимизированная стратегия MACD имеет следующие значительные преимущества:

-

Значительно повышенная надежность и точность сигнала за счет сокращения ложных сигналов.

-

Строгий механизм стоп-лосса и получения прибыли контролирует торговые риски и блокирует прибыль в максимальной степени.

-

Параметры MACD оптимизированы и более подходят для различных продуктов и временных рамок.

-

Сигналы, генерируемые из нескольких комбинаций индикаторов, имеют более высокую надежность и адаптивность к более широкой рыночной среде.

-

Общая эффективность капитала и соотношение риска и вознаграждения значительно улучшились.

Анализ рисков

Некоторые риски этой стратегии также должны быть предотвращены:

-

Оптимизированные параметры могут быть не 100% подходящими для всех продуктов и периодов, что требует ситуационных корректировок.

-

Частота генерации сигналов будет уменьшена, что приведет к некоторым пропущенным торговым рискам.

-

В экстремальных рыночных условиях могут появляться противоречивые сигналы от нескольких индикаторов, требующие ручного суждения.

-

Автоматическая остановка потери может быть преждевременно прекращена в сценариях быстрого разрыва, что создает определенный риск для прибыли.

Противопоказания, в основном, заключаются в ручном мониторинге и оценке, корректировке параметров в соответствии с рыночными условиями при необходимости и контроле размеров позиций.

Руководство по оптимизации

Стратегия может быть дополнительно оптимизирована в следующих аспектах:

-

Проверьте больше комбинаций индикаторов, таких как полосы Боллинджера, KD, чтобы сформировать групповое суждение.

-

Применять алгоритмы машинного обучения для автоматической оптимизации параметров для повышения интеллекта.

-

Внедрить более строгие стратегии управления деньгами, такие как фиксированная дробилка, формула Келли и т. д.

-

Разработка автоматических стратегий получения прибыли для корректировки показателей получения прибыли на основе тенденций и волатильности.

-

Применять передовые алгоритмы, такие как глубокое обучение для более точных прогнозов.

Заключение

С помощью многомерной оптимизации оригинального индикатора MACD эта стратегия решает проблемы склонности MACD генерировать ложные сигналы и неадекватный контроль рисков. Применение нескольких индикаторов в сочетании со стоп-лосом и получением прибыли делает сигналы более точными и надежными, а также контроль рисков более строгим. Эта стратегия заслуживает дальнейшего развития и применения и является парадигмой улучшения индикатора MACD.

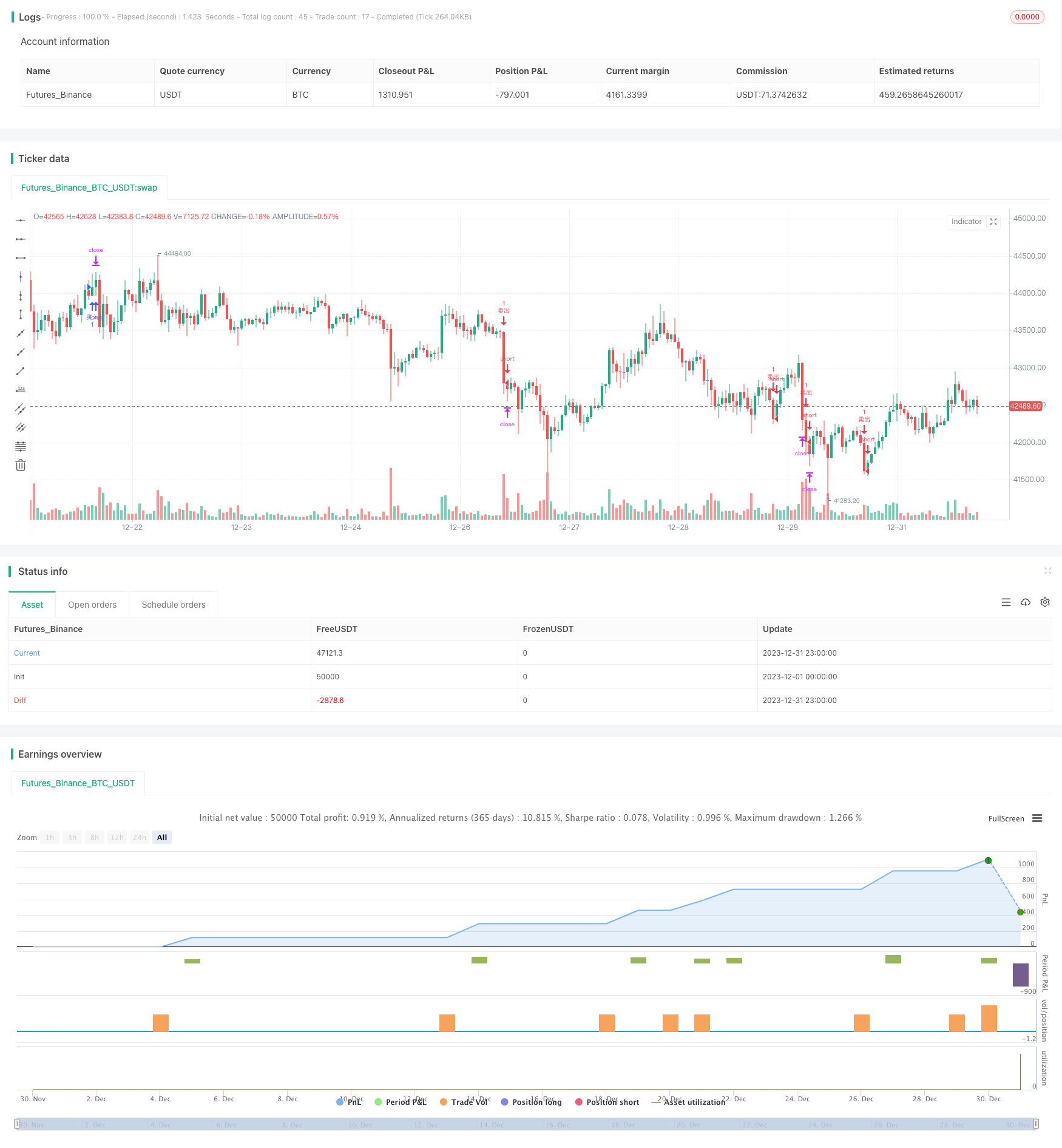

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("优化版MACD交易策略 ", overlay=true)

// 输入参数

fastLength = input(16, "快速线周期")

slowLength = input(34, "慢速线周期")

signalSmoothing = input(10, "信号线平滑")

rsiPeriod = input(19, "RSI周期")

overboughtRsi = 70

oversoldRsi = 30

volumeAvgPeriod = input(13, "成交量平均周期")

stopLossPerc = input.float(10.5, "止损百分比", step=0.1)

takeProfitPerc = input.float(0.3, "止盈百分比", step=0.1)

// 计算指标

[macdLine, signalLine, _] = ta.macd(close, fastLength, slowLength, signalSmoothing)

rsi = ta.rsi(close, rsiPeriod)

volumeAvg = ta.sma(volume, volumeAvgPeriod)

// 交易信号

longCondition = ta.crossover(macdLine, signalLine) and macdLine > 0 and rsi < overboughtRsi and volume > volumeAvg

shortCondition = ta.crossunder(macdLine, signalLine) and macdLine < 0 and rsi > oversoldRsi and volume > volumeAvg

// 止损和止盈

longStopLossPrice = close * (1 - stopLossPerc / 100)

longTakeProfitPrice = close * (1 + takeProfitPerc / 100)

shortStopLossPrice = close * (1 + stopLossPerc / 100)

shortTakeProfitPrice = close * (1 - takeProfitPerc / 100)

// 执行交易

if longCondition

strategy.entry("买入", strategy.long)

strategy.exit("买入止损止盈", "买入", stop=longStopLossPrice, limit=longTakeProfitPrice)

if shortCondition

strategy.entry("卖出", strategy.short)

strategy.exit("卖出止损止盈", "卖出", stop=shortStopLossPrice, limit=shortTakeProfitPrice)

- Стратегия перекрестного использования MACD и RSI

- Стратегия отмены импульса

- Стратегия перекрестного использования скользящей средней

- Стратегия сетки прибыли с колебаниями

- Стратегия прорыва колебаний, основанная на скользящей средней

- Краткосрочная стратегия торговли по распознаванию моделей ZigZag

- Стратегия отслеживания волатильности и трендов в течение всех временных рамок на основе Williams VIX и DEMA

- Стратегия прорыва импульса, основанная на суждении о цикле с скользящими средними

- Индекс денежного потока 5 минутная стратегия во времени и пространстве

- Стратегия двойной торговли с перекрестным трендом EMA

- Стратегия комбинирования VWAP и RSI

- God's Bollinger Bands RSI Стратегия торговли

- Краткосрочная стратегия торговли по каналу EMA и MACD

- Индекс импульса и страха

- Автоматическая стратегия длинной/короткой торговли на основе ежедневных поворотных точек

- Стратегия количественного трейдинга с тремя скользящими средними

- Стратегия пересечения импульса на основе экспоненциальной скользящей средней

- Стратегия перекрестной торговли адаптивными скользящими средними и взвешенными скользящими средними

- Агрегированный многочасовой MACD RSI CCI StochRSI MA Линейная стратегия торговли

- Тенденция MACD с несколькими временными рамками