Стратегия межциклического арбитража, основанная на нескольких показателях

Автор:Чао Чжан, Дата: 2024-01-29 11:10:33Тэги:

Обзор

Эта стратегия использует комбинацию трех различных технических индикаторов для создания стратегии межциклического арбитража, которая отслеживает тенденции цен в разные временные рамки для достижения низкорисковой избыточной доходности.

Логика стратегии

Тремя техническими индикаторами, используемыми в этой стратегии, являются Keltner Channel (KC), Volatility Stop (Vstop) и Williams Alligator (WAE). Keltner Channel используется для определения того, находятся ли цены за пределами диапазона канала и, таким образом, генерируют торговые сигналы.

-

Когда цена выше верхней рельсы Keltner Channel, это считается бычьим сигналом. Когда цена ниже нижней рельсы Keltner Channel, это считается медвежьим сигналом.

-

Стоп-лосс устанавливается на основе волатильности цены и ширины канала. Он может динамически регулироваться, чтобы обеспечить стоп-лосс, избегая чрезмерно консервативных позиций стоп-лосса.

-

Индикатор Williams Alligator оценивает, находятся ли цены в сильном восходящем или нисходящем тренде, рассчитывая ширину канала MACD и полосы Боллинджера.

Объединение этих трех индикаторов позволяет перекрестно проверять сигналы в разные временные рамки, что снижает вероятность ошибочных оценок и создает оптимизированную стратегическую логику.

Анализ преимуществ

Наибольшее преимущество этой стратегии заключается в точных торговых сигналах, предоставляемых комбинацией нескольких индикаторов. Три индикатора работают в разные временные рамки и перекрестно проверяют друг друга, что может эффективно снизить вероятность ошибочного суждения и повысить точность сигналов. Кроме того, установка Volatility Stop динамична и может регулировать позицию стоп-лосса в соответствии с волатильностью в режиме реального времени для дальнейшего контроля рисков.

По сравнению с едиными индикаторными стратегиями, эта комбинированная стратегия может обеспечить более точные и эффективные торговые сигналы.

Анализ рисков

Основным риском этой стратегии является то, что неправильное настройка параметров может вызвать переустановку. Три индикатора имеют в общей сложности 8 параметров. Неправильные настройки могут негативно повлиять на стратегию. Кроме того, отношение веса между индикаторами также должно быть правильно настроено, иначе сигналы могут нейтрализовать друг друга и стать недействительными.

Для уменьшения этих рисков при установке параметров следует полностью учитывать адаптируемость к различным рыночным условиям и корректировать оптимальную комбинацию параметров с помощью анализа обратного тестирования. Кроме того, надлежащим образом корректировать вес между индикаторами, чтобы гарантировать эффективное запускание торговых сигналов. При последовательных потерях следует рассмотреть вопрос о сокращении размера позиции для контроля потерь.

Руководство по оптимизации

Пространство оптимизации этой стратегии в основном сосредоточено на двух аспектах: настройке параметров и улучшении стратегий стоп-лосса.

-

Выбирать параметры показателей более научно и оптимизировать комбинации параметров. Алгоритмы могут быть использованы для поиска оптимальных параметров с такими целями, как максимизация доходности и минимизация риска.

-

Улучшить стратегию стоп-лосса, чтобы еще больше уменьшить ненужные стоп-лосы, обеспечивая при этом стоп-лосс, тем самым повышая показатель выигрыша.

-

Оптимизировать весы между индикаторами и логикой суждений о торговых сигналах для снижения уровня ошибочных суждений.

-

Попробуйте внедрить модели машинного обучения для достижения автоматической оптимизации параметров или использовать программирование глубокого обучения для оценки и улучшения стратегии.

Резюме

Эта стратегия создает кросс-циклическую систему арбитража посредством сочетания Keltner Channel, Volatility Stop и Williams Alligator. Комбинация мультииндикаторов улучшает точность сигнала и динамический стоп-лосс контролирует риски. Но есть возможности для улучшения в установке и оптимизации параметров. В целом эта стратегия имеет сильную научность и стоит дальнейших исследований и применения.

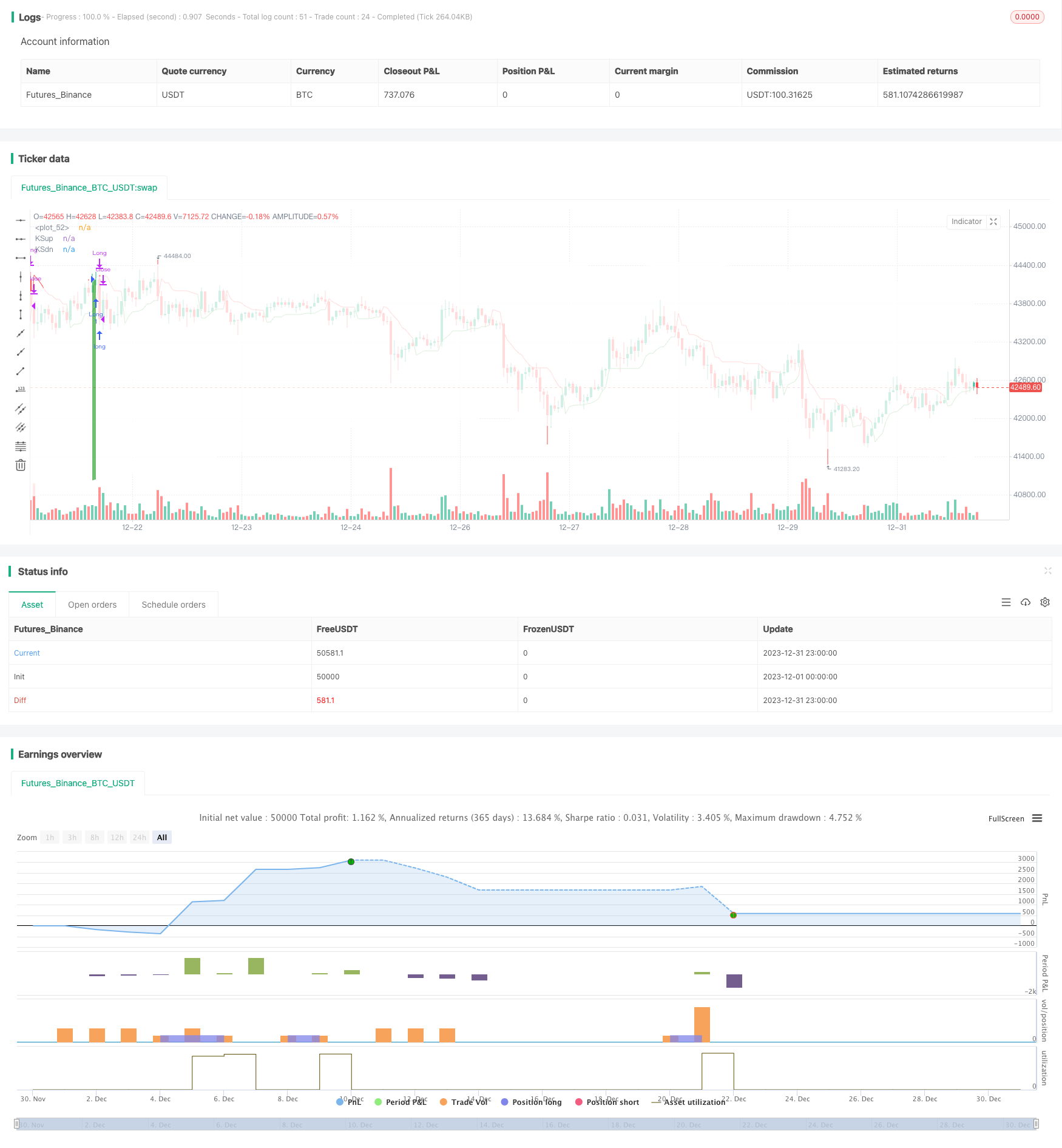

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("QuarryLake", overlay=true) ///Ultilized modified full kelly for this strategy = 36%

///Keltner channel///

nPeriod = input(title="Keltner Period", type=input.integer, defval=200, minval=1)

Mult = input(title="Keltner Mult", type=input.integer, defval=5, minval=1)

xPrice = ema(hlc3, nPeriod)

xMove = ema(high - low, nPeriod)

xMoveMult = xMove * Mult

xUpper = xPrice + xMoveMult

xLower = xPrice - xMoveMult

// plot(xPrice, color=red, title="KSmid")

p1 = plot(xUpper, color=color.white, title="KSup")

p2 = plot(xLower, color=color.white, title="KSdn")

fill(p1, p2, color=close > xUpper ? color.green : close < xLower ? color.red : color.white)

kclongcondition = close > xUpper

kcshortcondition = close < xLower

kccloselongcondition = crossunder(close, xUpper)

kccloseshortcondition = crossover(close, xLower)

///Volatility Stop///

length = input(title="Vstop length", type=input.integer, defval=3, minval=1)

mult1 = 1.5

atr_ = atr(length)

max1 = 0.0

min1 = 0.0

is_uptrend_prev = false

stop = 0.0

vstop_prev = 0.0

vstop1 = 0.0

is_uptrend = false

is_trend_changed = false

max_ = 0.0

min_ = 0.0

vstop = 0.0

max1 := max(nz(max_[1]), close)

min1 := min(nz(min_[1]), close)

is_uptrend_prev := nz(is_uptrend[1], true)

stop := is_uptrend_prev ? max1 - mult1 * atr_ : min1 + mult1 * atr_

vstop_prev := nz(vstop[1])

vstop1 := is_uptrend_prev ? max(vstop_prev, stop) : min(vstop_prev, stop)

is_uptrend := close - vstop1 >= 0

is_trend_changed := is_uptrend != is_uptrend_prev

max_ := is_trend_changed ? close : max1

min_ := is_trend_changed ? close : min1

vstop := is_trend_changed ? is_uptrend ? max_ - mult1 * atr_ : min_ + mult1 * atr_ :

vstop1

plot(vstop, color=is_uptrend ? color.green : color.red, style=plot.style_line, linewidth=1)

vstoplongcondition = close > vstop

vstoplongclosecondition = crossunder(close, vstop)

vstopshortcondition = close < vstop

vstopshortclosecondition = crossover(close, vstop)

///Waddah Attar Explosion///

sensitivity = input(150, title="Sensitivity")

fastLength = input(20, title="FastEMA Length")

slowLength = input(40, title="SlowEMA Length")

channelLength = input(20, title="BB Channel Length")

mult = input(2.0, title="BB Stdev Multiplier")

DEAD_ZONE = nz(rma(tr(true), 100)) * 3.7

calc_macd(source, fastLength, slowLength) =>

fastMA = ema(source, fastLength)

slowMA = ema(source, slowLength)

fastMA - slowMA

calc_BBUpper(source, length, mult) =>

basis = sma(source, length)

dev = mult * stdev(source, length)

basis + dev

calc_BBLower(source, length, mult) =>

basis = sma(source, length)

dev = mult * stdev(source, length)

basis - dev

t1 = (calc_macd(close, fastLength, slowLength) -

calc_macd(close[1], fastLength, slowLength)) * sensitivity

t2 = (calc_macd(close[2], fastLength, slowLength) -

calc_macd(close[3], fastLength, slowLength)) * sensitivity

e1 = calc_BBUpper(close, channelLength, mult) -

calc_BBLower(close, channelLength, mult)

trendUp = t1 >= 0 ? t1 : 0

trendDown = t1 < 0 ? -1 * t1 : 0

waelongcondition = trendUp and trendUp > DEAD_ZONE and trendUp > e1

waeshortcondition = trendDown and trendDown > DEAD_ZONE and trendDown > e1

///Long Entry///

longcondition = kclongcondition and vstoplongcondition and waelongcondition

if longcondition

strategy.entry("Long", strategy.long)

///Long exit///

closeconditionlong = kccloselongcondition or vstoplongclosecondition

if closeconditionlong

strategy.close("Long")

///Short Entry///

shortcondition = kcshortcondition and vstopshortcondition and waeshortcondition

if shortcondition

strategy.entry("Short", strategy.short)

///Short exit///

closeconditionshort = kccloseshortcondition or vstopshortclosecondition

if closeconditionshort

strategy.close("Short")

///Free Hong Kong, the revolution of our time///

- Стратегия прорыва на Дончианском канале.

- Стратегия отслеживания движущейся средней тенденции

- Стратегия торговли по сетке показателей РСИ

- Ценная чувствительность PPO Движение Двойной нижней направленной стратегии торговли

- Стратегия скальпинга с подтверждением объема и VWAP

- Стратегия ADX, MA и EMA по отслеживанию тенденций только на длительный период

- Стратегия "Золотой крест"

- Стратегия столкновения с тремя индикаторами

- Стратегия торговли автоматическим обучением

- Стратегия перекрестной торговли переменной средней

- Стратегия прорыва полосы Боллинджера - это долгосрочная стратегия преследования импульса.

- Беспрецедентная стратегию количественной торговли на основе двойных BB-индикаторов и RSI

- Стратегия стоп-лосса и прибыли, основанная на РСИ

- Стратегия прорыва перемещающегося среднего канала

- Стратегия тестирования с фиксированным временным отрывом

- Время и пространство Оптимизированная многовременная стратегия MACD

- Количественная стратегия торговли, основанная на РСИ акций и МФИ

- Многопоказательная комплексная стратегия торговли

- Краткосрочная стратегия торговли через ЕМА

- Тенденция после стратегии, основанной на динамическом стоп-лосе двойного кроссовера EMA