دوہری الٹ اوورلیپ انتخابی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2023-10-26 16:56:56ٹیگز:

جائزہ

ڈبل ریورس اوورلیپ سلیکٹیو حکمت عملی اثاثوں کی الاٹمنٹ اور ٹائمنگ ٹریڈنگ کو حاصل کرنے کے لئے ریورس ٹریڈنگ کی حکمت عملیوں کو اوور بُک اوور سیل فلٹرز کے ساتھ جوڑتی ہے۔ اس کا مقصد غیر منطقی توسیع والے زونوں میں غیر ضروری تجارت سے گریز کرتے ہوئے اوور بُک اوور سیل اشارے کا استعمال کرتے ہوئے رجحان کے الٹ پوائنٹس پر لمبی اور مختصر پوزیشنیں لینا ہے۔

حکمت عملی منطق

حکمت عملی میں دو اوورلیپنگ ذیلی حکمت عملی شامل ہیں:

- 123 واپسی کی حکمت عملی

یہ حکمت عملی بندش کی قیمت میں دو لگاتار دن کی تبدیلی پر مبنی الٹ سگنل استعمال کرتی ہے۔ خاص طور پر ، اگر بندش کی قیمتیں پچھلے دو دن میں بڑھتی ہیں اور 9 دن کی سست اسٹوکاسٹک 50 سے نیچے ہے تو یہ لمبا ہوجاتا ہے ، اور اگر بندش کی قیمتیں پچھلے دو دن میں گرتی ہیں اور 9 دن کی تیز اسٹوکاسٹک 50 سے اوپر ہے تو یہ مختصر ہوجاتا ہے۔ اس الٹ کی حکمت عملی کا مقصد قلیل مدتی رجحان کی تبدیلیوں کو پکڑنا ہے۔

- ڈی ایس ایس اوسیلیٹر کی حکمت عملی

اس حکمت عملی میں زیادہ سے زیادہ فروخت کے تجزیے کے لئے ڈی ایس ایس اوسیلیٹر کا استعمال کیا جاتا ہے۔ اگر 5 دن کا ایم اے 10 دن کے ایم اے اور 20 زیادہ فروخت کی سطح سے نیچے ہے تو یہ طویل ہوجاتا ہے ، اور اگر 5 دن کا ایم اے 10 دن کے ایم اے اور 80 زیادہ فروخت کی سطح سے اوپر ہے تو یہ مختصر ہوجاتا ہے۔ یہ زیادہ سے زیادہ فروخت کی حکمت عملی غیر منطقی زونوں میں غیر ضروری تجارت سے بچنے میں مدد کرتی ہے۔

حتمی سگنل صرف اس وقت پیدا ہوتا ہے جب دونوں حکمت عملیوں میں اتفاق ہوتا ہے۔ اس سے دونوں حکمت عملیوں کی اقسام کی طاقتوں کو جوڑ کر منافع میں اضافہ ہوتا ہے۔

فوائد کا تجزیہ

-

ریورس اور اوور بکڈ اوور سیلڈ حکمت عملیوں کے فوائد کو جوڑتا ہے - غیر منطقی زون تجارت سے بچتے ہوئے قلیل مدتی ریورس کو پکڑنا۔

-

سادہ منطق اور کچھ پیرامیٹرز 123 الٹ کو نافذ کرنا آسان بناتے ہیں۔ ڈی ایس ایس مضبوط اوور بک - اوور سیل تجزیہ کے لئے ڈبل ہموار کا استعمال کرتا ہے۔

-

اس کا مجموعہ غلط سگنل کو کم کرکے سگنل کی وشوسنییتا کو بہتر بناتا ہے۔

-

لچکدار پیرامیٹر ٹوننگ مختلف مارکیٹوں کے لئے حکمت عملی کو اپنانے.

خطرے کا تجزیہ

-

ریورسنگ کی حکمت عملیوں میں

پنیس لینے کا خطرہ اور مختلف مارکیٹوں میں وِپسا۔ -

ڈی ایس ایس کی اصلاح مشکل اور پیرامیٹرز کے لئے حساس ہے.

-

مختلف سگنل تجارتی مواقع سے محروم ہو سکتے ہیں۔

-

سادہ قیمت کے اشارے منافع کو محدود کرتے ہیں۔

حل:

-

ہاپساگ کے خطرے کو کم کرنے کے لئے انعقاد کی مدت کو کم کریں.

-

کامیاب مثالوں کی بنیاد پر پیرامیٹرز کو احتیاط سے ایڈجسٹ کرنا۔

-

حکمت عملی کو بہتر بنانے کے لئے فلٹرز شامل کریں.

-

انٹری ٹائمنگ یا پوزیشن سائزنگ کو بہتر بنائیں.

بہتری کی ہدایات

-

سگنل کی درستگی کو بہتر بنانے کے لئے دیگر الٹ اشارے کی جانچ کریں.

-

RSI کی طرح متبادل oversold-oversold اشارے کی تلاش کریں.

-

منافع میں مقفل کرنے اور نقصانات کو محدود کرنے کے لئے سٹاپ نقصان شامل کریں.

-

مختلف مارکیٹوں کے لئے پیرامیٹرز کو بہتر بنائیں.

-

متحرک پیرامیٹر ایڈجسٹمنٹ پر غور کریں.

-

سگنل پیدا کرنے کے لیے مشین لرننگ ماڈل بنائیں۔

نتیجہ

ڈبل ریورس اوورلیپ سلیکٹیو حکمت عملی ریورس اور اوور بُک اوور سیل حکمت عملیوں کے امتزاج کے ذریعے اثاثوں کی الاٹمنٹ اور ٹائمنگ ٹریڈنگ کی فعالیت دونوں فراہم کرتی ہے۔ اس کے لچکدار پیرامیٹرز ، آسان منطق اور آسان نفاذ جیسے فوائد ہیں ، جس سے غیر معقول علاقوں میں شور کی تجارت کو مؤثر طریقے سے فلٹر کیا جاسکتا ہے۔ لیکن ریورس کے خطرات اور پیرامیٹر کی اصلاح کی مشکلات جیسی حدود موجود ہیں۔ مستقبل میں بہتری اسٹاپ نقصان ، پیرامیٹر کی اصلاح ، مشین لرننگ کو شامل کرنے وغیرہ سے آسکتی ہے۔ مجموعی طور پر ، یہ ایک مضبوط مقداری تجارتی حل فراہم کرتا ہے۔

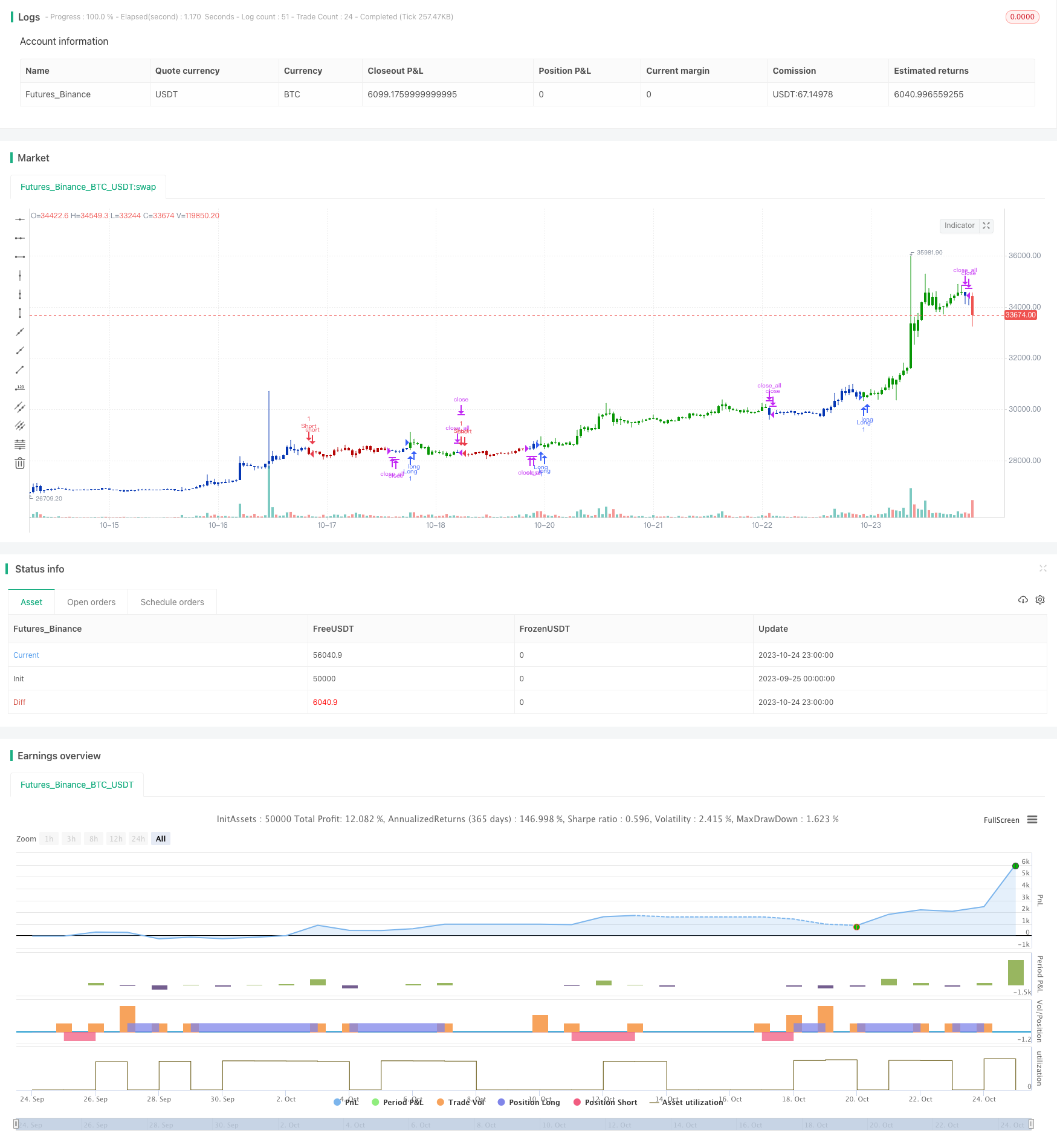

/*backtest

start: 2023-09-25 00:00:00

end: 2023-10-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 12/03/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// Double Smoothed Stochastics (DSS) is designed by William Blaw.

// It attempts to combine moving average methods with oscillator principles.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

DSSB(PDS, EMAlen,TriggerLen,Overbought,Oversold) =>

pos = 0

xPreCalc = ema(stoch(close, high, low, PDS), EMAlen)

xDSS = ema(stoch(xPreCalc, xPreCalc, xPreCalc, PDS), EMAlen)

xTrigger = ema(xDSS, TriggerLen)

pos := iff(xTrigger < xDSS and xTrigger < Oversold, -1,

iff(xTrigger > xDSS and xTrigger > Overbought, 1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & DSS Bressert", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

PDS = input(10, minval=1)

EMAlen = input(9, minval=1)

TriggerLen = input(5, minval=1)

Overbought = input(80, minval=1)

Oversold = input(20, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posDSS = DSSB(PDS, EMAlen,TriggerLen,Overbought,Oversold)

pos = iff(posReversal123 == 1 and posDSS == 1 , 1,

iff(posReversal123 == -1 and posDSS == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )

- مومنٹوم ٹریکنگ سٹاپ نقصان کی حکمت عملی

- مجموعی RSI بریک آؤٹ حکمت عملی

- MACD بار رنگ اور لکیری رجسٹریشن پر مبنی ہائی فریکوئنسی ہیجنگ حکمت عملی

- مختلف ٹائم فریم کی رفتار اسٹیکنگ کی حکمت عملی

- کریپٹوکرنسی مومنٹم بریک آؤٹ حکمت عملی

- دوہری اسٹوکاسٹکس اور حجم وزن شدہ اوسط حرکت پذیر مجموعہ اشارے کی حکمت عملی

- ڈبل ای ایم اے کراس اوور سسٹم کے ساتھ ٹرینڈ ٹریڈنگ

- حکمت عملی کے مطابق بتدریج چلتی اوسط رجحان

- آر ایس آئی مومنٹم لمبی مختصر حکمت عملی

- مجموعی اسٹوکاسٹک اوسیلیٹر اور 123 ریورسنگ حکمت عملی

- دوہری چلتی اوسط الٹ اور ٹرپل نیچے فلیش کمبو ٹریڈنگ حکمت عملی

- اوسط اسٹوکاسٹک ٹریڈنگ حکمت عملی

- Volatility Force Breakthrough ٹریڈنگ حکمت عملی

- ٹرپل انڈیکیٹر مومنٹم انورسر حکمت عملی

- گیپ ٹریڈنگ چلتی اوسط حکمت عملی

- ڈونچیئن چینل موافقت پذیر رجحان کی حکمت عملی

- ایم اے سی ڈی کنٹرولڈ رسک ٹریڈنگ حکمت عملی

- RSI رجحان کی پیروی کی حکمت عملی

- چلتی اوسط پر مبنی اوسط ریورس ٹریڈنگ کی حکمت عملی

- ای ایم اے کی اوسط ریورس ٹریڈنگ کی حکمت عملی