کریپٹوکرنسی ٹریڈنگ کے لئے اسٹوکاسٹک آر ایس آئی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2023-12-15 10:08:14ٹیگز:

I. حکمت عملی کا جائزہ

اس حکمت عملی کا نام

اس حکمت عملی کے پیچھے بنیادی خیال یہ ہے: پہلے آر ایس آئی کی قیمت کا حساب لگائیں ، پھر آر ایس آئی کی بنیاد پر اسٹوکاسٹک آر ایس آئی اشارے کی تعمیر کریں ، یعنی کے اور ڈی اقدار۔ جب کے کی قیمت ڈی ویلیو سے تجاوز کرتی ہے تو ، خرید کا اشارہ پیدا ہوتا ہے۔ جب کے کی قیمت ڈی ویلیو سے نیچے عبور کرتی ہے تو ، فروخت کا اشارہ پیدا ہوتا ہے۔ جھوٹے اشاروں کو فلٹر کرنے کے لئے ، حکمت عملی تصدیق کے لئے شرح تبدیلی انڈیکس (آر وی آئی) اور اس کی حرکت پذیر اوسط لائن کو بھی متعارف کراتی ہے۔

II۔ حکمت عملی کے تفصیلی اصول

-

RSI کی 14 مدت کی قدر کا حساب لگائیں.

-

K اور D اقدار حاصل کرنے کے لئے RSI پر مبنی ایک 14 پیریڈ اسٹوکاسٹک RSI اشارے کی تعمیر (D K کے 3 پیریڈ چلنے والے اوسط ہے).

-

5 دورانیہ RVI اور اس کی سگنل لائن (RVI کا چلتا ہوا اوسط) کا حساب لگائیں۔

-

جب K D کے اوپر عبور کرتا ہے ، اگر RVI > سگنل لائن اور آخری مدت

s RVI < سگنل لائن ، تو خرید کا سگنل تیار ہوتا ہے۔ جب K D کے نیچے عبور کرتا ہے ، اگر RVI < سگنل لائن اور آخری مدت s RVI > سگنل لائن ، تو فروخت کا سگنل تیار ہوتا ہے۔ -

پیدا کردہ سگنلز کی بنیاد پر طویل یا مختصر پوزیشن کھولیں۔

III. فائدہ تجزیہ

-

اسٹوکاسٹک آر ایس آئی اور آر وی آئی سے دوہری تصدیق کا امتزاج غلط سگنل کو مؤثر طریقے سے فلٹر کرسکتا ہے۔

-

آر وی آئی اشارے قلیل مدتی اوور بک / اوور سیل حالات کی عکاسی کر سکتے ہیں اور انتہائی مقامات پر پوزیشن کھولنے سے بچتے ہیں.

-

اسٹوکاسٹک آر ایس آئی اشارے سے زیادہ خریدے گئے / زیادہ فروخت والے زونوں کی نشاندہی ہوتی ہے۔ یہ انٹری پوائنٹس کا تعین کرنے کے لئے کے ڈی جے اشارے کے سنہری / مردہ کراس کا استعمال کرتا ہے۔

-

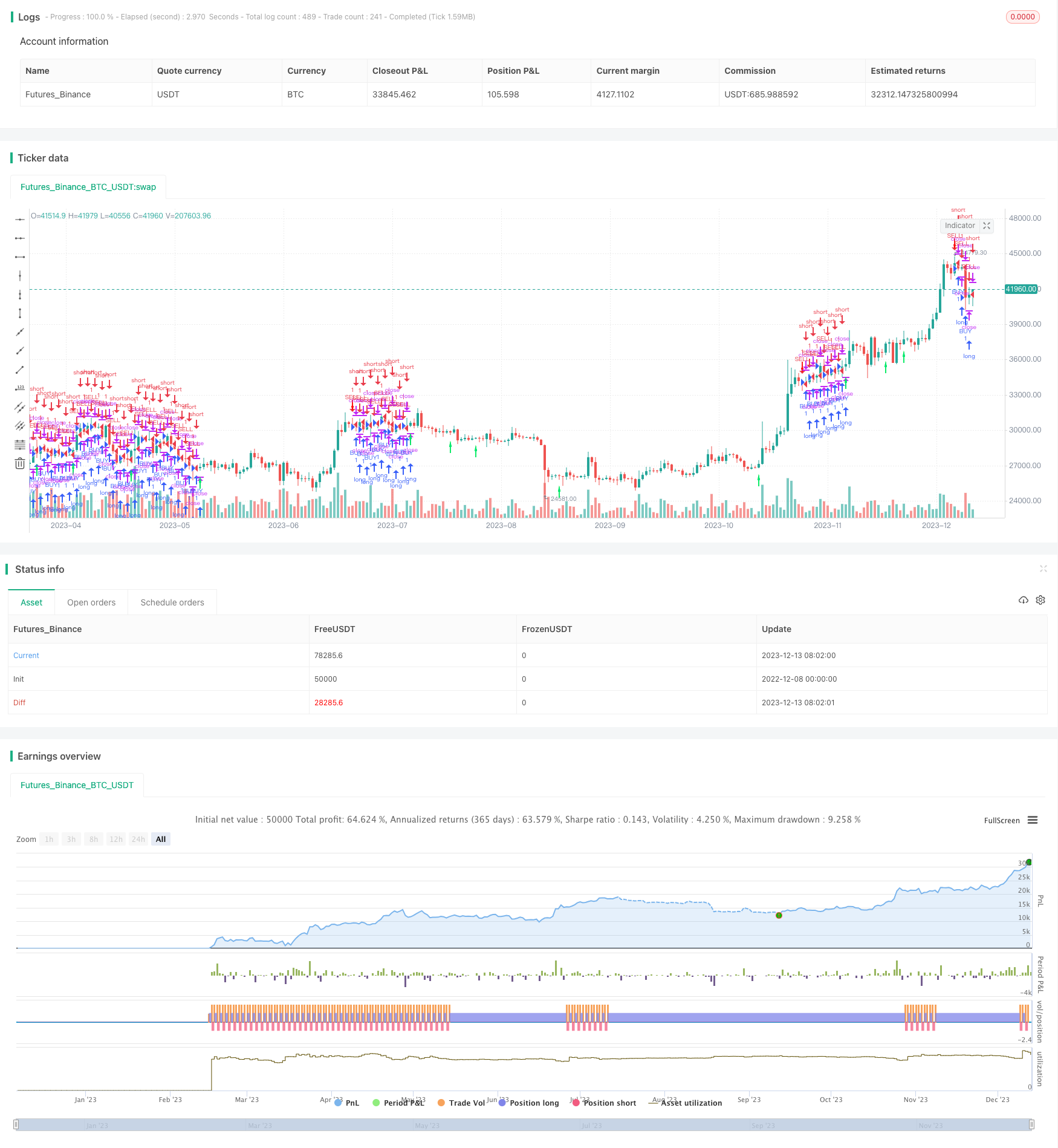

بیک ٹیسٹ کے نتائج سے پتہ چلتا ہے کہ اس حکمت عملی نے کچھ کریپٹوکرنسی جوڑوں (جیسے ایف سی ٹی / بی ٹی سی) پر اچھی کارکردگی حاصل کی ہے۔

IV۔ خطرے کا تجزیہ

-

اسی طرح کی ٹریلنگ اسٹاپ حکمت عملیوں کی غلط سٹاپ نقصان کی جگہ پر تاخیر سے روکنے کا سبب بن سکتا ہے.

-

سگنل کی اعلی تعدد سے تجارتی فیسوں میں اضافہ ہوسکتا ہے جس پر غور کیا جانا چاہئے۔

-

KDJ اور RVI دونوں اشارے غلط سگنل پیدا کرسکتے ہیں، جس کے نتیجے میں غیر ضروری نقصانات ہوسکتے ہیں.

-

حکمت عملی کے پیرامیٹرز کو مختلف تجارتی جوڑوں کے لئے بہتر بنانے کی ضرورت ہے۔ عام اطلاق کا جائزہ لینے کی ضرورت ہے۔

V. اصلاح کی ہدایات

-

منافع میں مقفل کرنے کے لئے ایک متحرک اسٹاپ نقصان شامل کریں۔ اے ٹی آر کو اسٹاپ نقصان کی سطح مقرر کرنے کے لئے حوالہ دیا جاسکتا ہے۔

-

صاف سگنل کے لئے RVI پیرامیٹرز اور اسٹوکاسٹک RSI پیرامیٹرز کو بہتر بنائیں.

-

بہت زیادہ بڑے حکم سے بچنے کے لئے تجارت کے سائز کو کنٹرول کریں.

-

غیر موافق سطحوں پر پوزیشنوں کو کھولنے سے بچنے کے لئے فلٹرنگ میکانزم شامل کریں۔ اس بات کا تعین کرنے کے لئے اتار چڑھاؤ کے اشارے متعارف کروائے جاسکتے ہیں کہ آیا مارکیٹ فی الحال ہلچل کی حالت میں ہے۔

-

بہترین فٹ تلاش کرنے کے لئے مختلف cryptocurrency جوڑوں پر ٹیسٹ.

VI. حکمت عملی کا خلاصہ

یہ حکمت عملی پہلے آر ایس آئی اشارے کی بنیاد پر اسٹوکاسٹک آر ایس آئی تیار کرتی ہے ، پھر تصدیق کے لئے آر وی آئی اشارے کا استعمال کرتی ہے ، تاکہ مختصر مدت میں زیادہ خرید / زیادہ فروخت کی حالتوں اور موڑ کے مقامات پر کھلی پوزیشنوں کا پتہ لگایا جاسکے۔ فائدہ یہ ہے کہ دوہری تصدیق جھوٹے سگنل کو فلٹر کرسکتی ہے۔ نقصان پیرامیٹرز کے زیادہ فٹ ہونے کا خطرہ ہے۔ مجموعی طور پر ، اس حکمت عملی نے کچھ تجارتی جوڑوں پر اچھے نتائج حاصل کیے ہیں۔ مزید اصلاحات سے زیادہ مستقل منافع حاصل کیا جاسکتا ہے۔

/*backtest

start: 2022-12-08 00:00:00

end: 2023-12-14 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Stochastic RSI", shorttitle="Stoch RSI", overlay = true)

Per = input(5, title="Length", minval=1)

smoothK = input(3, minval=1)

smoothD = input(3, minval=1)

lengthRSI = input(14, minval=1)

lengthStoch = input(14, minval=1)

src = input(close, title="RSI Source")

rsi1 = rsi(src, lengthRSI)

K = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

D = sma(K, smoothD)

rvi = sum(swma(close-open), Per)/sum(swma(high-low),Per)

sig = swma(rvi)

//plot(rvi, color=green, title="RVI")

//plot(sig, color=red, title="Signal")

//plot(K, title="K")

//plot(D, title="D")

Dn = K <= D and K > 70 and rvi <= sig and rvi[1] >= sig[1]

Up= K >= D and K < 30 and rvi >= sig and rvi[1] <= sig[1]

ARROW = Up - Dn

plotarrow(ARROW, title="Down Arrow", colordown=red, transp=0, maxheight=10, minheight=10)

plotarrow(ARROW, title="Up Arrow", colorup=lime, transp=0, maxheight=10, minheight=10)

long = crossover(Up, Dn)

short = crossunder(Up, Dn)

last_long = long ? time : nz(last_long[1])

last_short = short ? time : nz(last_short[1])

long_signal = crossover(last_long, last_short)

short_signal = crossover(last_short, last_long)

//plot(long_signal, "BUY", color=green)

//plot(short_signal, "SELL", color=red)

strategy.entry("BUY", strategy.long, when=long_signal)

strategy.entry("SELL", strategy.short, when=short_signal)

- موافقت پذیر چلتی اوسط کے ساتھ ایک کثیر عوامل کے مجموعہ کی حکمت عملی

- ای ایم اے گولڈن کراس قلیل مدتی تجارتی حکمت عملی

- ہیکن آشی اور سپر ٹرینڈ مجموعی حکمت عملی

- نیچے کی واپسی کی حکمت عملی

- متحرک رفتار آسکیلیٹر ٹریڈنگ کی حکمت عملی

- ڈبلیو ایم ایکس ولیمز فریکٹلز الٹ محور حکمت عملی

- اسٹوکاسٹک کراس اوور طویل اور مختصر حکمت عملی

- لکیری MACD ٹریڈنگ میں لکیری رجعت کا جادو کھول رہا ہےView

- محور الٹ کی موم بتی کی حکمت عملی

- ویلیریا 181 روبوٹ حکمت عملی بہتر 2.4

- دوہری الٹ رجحان ٹریکنگ کی حکمت عملی

- حجم وزن شدہ اوسط متغیر تبادلہ متغیر

- اسٹوکاسٹک ٹرن آؤٹ فیکٹر اور کلیدی ریورس سگنل پر مبنی مجموعی ریورسنگ حکمت عملی

- RSI اور حرکت پذیر اوسط کراس اوور ٹرینڈ اسٹریٹجی کے بعد

- ہیکن آشی کراس اوور حکمت عملی

- WAMI حکمت عملی

- چلتی اوسط کراس اوور مڈپوائنٹ حکمت عملی

- ڈبل بولنگر بینڈ بریک آؤٹ حکمت عملی

- کوانٹیٹیو اشارے کے بولش اور بیرش سگنلز پر مبنی دو طرفہ تجارتی حکمت عملی

- کاوفمین کی موافقت پذیر حرکت پذیر اوسط رجحان ٹریکنگ کی حکمت عملی