مخلوط تجارتی حکمت عملی

جائزہ

ایس اینڈ پی 500 ہائبرڈ سیزنل ٹریڈنگ اسٹریٹجی ایک مقداری حکمت عملی ہے جس میں اسٹاک کی تجارت کے لئے موسمی قواعد کا استعمال کیا جاتا ہے۔ یہ حکمت عملی ایک بہتر خرید و حصول کے نظام ، تکنیکی اشارے کی شرائط اور کیپٹل فلو اشارے کو جوڑتی ہے ، جس سے سال کے اچھے اور خراب تجارت کے مہینوں کے درمیان گردش ہوتی ہے۔

حکمت عملی کا اصول

حکمت عملی کے ٹریڈنگ سگنل اور قواعد مندرجہ ذیل ہیں:

- ہر سال اکتوبر کے پہلے ٹریڈنگ دن کے آغاز پر زیادہ اندراج کریں۔

- جب VIX 60٪ سے زیادہ ہو یا 15 دن کا اے ٹی آر 90٪ سے زیادہ ہو تو ، موسمی تجارت کو روک دیں اور مارکیٹ میں اتار چڑھاؤ کے خاتمے کے بعد دوبارہ داخل ہونے کا انتظار کریں۔

- ہر سال اگست کے پہلے ٹریڈنگ دن کے کھلنے کے وقت پوزیشن کو صاف کریں۔

- جب وی آئی ایکس 120٪ سے زیادہ ہو یا پیسے کے بہاؤ کا اشارے وی ایف آئی 20 سے کم ہو اور 10 دن کی اوسط نیچے کی طرف ہو تو ، ایک فلیٹ پوزیشن سگنل بھی جاری کیا جاتا ہے۔

- آپشن میں شامل ہونا۔

اس حکمت عملی میں ایک سال کے دوران اسٹاک مارکیٹ کی غیر مساوی کارکردگی کا قاعدہ استعمال کیا جاتا ہے ، تاریخی اعدادوشمار میں بہتر کارکردگی کا مظاہرہ کرنے والے 10-4 مہینوں میں زیادہ کام کیا جاتا ہے ، اور تاریخی طور پر بدترین کارکردگی کا مظاہرہ کرنے والے 5-9 مہینوں میں اسٹاپ یا کم کرنے کے لئے ، ریورس تجارت کی جاتی ہے۔ اس کے علاوہ ، حکمت عملی میں کچھ تکنیکی اشارے کی شرائط شامل کی گئیں ہیں ، جو مارکیٹ میں بڑے پیمانے پر اتار چڑھاؤ کے وقت تجارت کو روکنے میں مدد کرتی ہیں ، جو خطرے سے بچنے میں مدد کرتی ہے۔

طاقت کا تجزیہ

ایس اینڈ پی 500 کی مخلوط موسمی ٹریڈنگ حکمت عملی میں درج ذیل فوائد ہیں:

- اس حکمت عملی کی بنیاد S&P 500 انڈیکس کے ایک سال کے دوران نمایاں طور پر مختلف کارکردگی کے مہینوں کی حقیقت پر ہے۔

- متعدد فلٹرنگ شرائط کے ساتھ۔ حکمت عملی میں VIX ، ATR ، VFI اور دیگر شرائط شامل کی گئیں ، تاکہ شور کو مؤثر طریقے سے فلٹر کیا جاسکے اور زیادہ قابل اعتماد تجارتی سگنل جاری کیا جاسکے۔

- ترتیب دینے کے قابل ٹریڈنگ کے قواعد حکمت عملیوں میں شامل کرنے کے لئے منتخب کیا جا سکتا ہے اور ٹریڈنگ مہینے کو بھی ضرورت کے مطابق ایڈجسٹ کیا جا سکتا ہے، ٹیسٹ اور بہتر بنانے کے لئے آسان

- بلٹ ان رسک ایڈوائزر میکانیزم۔ جیسے VIX اور ATR کے اتار چڑھاؤ کا پتہ لگانا ، مارکیٹ میں شدید اتار چڑھاؤ کے اثرات سے بچنے کے لئے موثر ہے۔

- پیسے کے بہاؤ کے اشارے معاون فیصلے۔ وی ایف آئی مارکیٹ کے شرکاء کے پیسے کے بہاؤ کی عکاسی کرسکتے ہیں ، جو اسٹریٹجک فیصلوں کے لئے اضافی بنیاد فراہم کرتے ہیں۔

خطرے کا تجزیہ

S&P 500 کی مخلوط موسمی ٹریڈنگ حکمت عملی میں کچھ ممکنہ خطرات بھی ہیں:

- تاریخی قوانین کے غلط ہونے کا خطرہ۔ اسٹاک مارکیٹ میں بہت زیادہ غیر یقینی صورتحال ہے اور تاریخی قوانین ہمیشہ کے لئے درست نہیں ہوسکتے ہیں۔

- تکنیکی اشارے غلط سگنل دینے کا خطرہ۔ VIX ، ATR اور VFI جیسے اشارے بھی غلط فہمی کا شکار ہوسکتے ہیں۔

- پیرامیٹرز کو بہتر بنانے میں ناکامی کا خطرہ ہے۔ حکمت عملی کے پیرامیٹرز کو مزید جانچ اور بہتر بنایا جاسکتا ہے ، اور موجودہ پیرامیٹرز بہترین نہیں ہوسکتے ہیں۔

- اضافی خطرہ جو فاریکس ٹریڈنگ کے لئے لاگو ہوتا ہے۔ اختیاری فاریکس ٹریڈنگ میں لامحدود نقصان کا خطرہ ہوتا ہے۔

خطرے کے انتظام ، اشارے کے مجموعے ، پیرامیٹرز کی ایڈجسٹمنٹ اور مشین لرننگ کو متعارف کرانے کے ذریعے مندرجہ بالا خطرات سے نمٹنے کے لئے حکمت عملی کو مزید مضبوط بنایا جاسکتا ہے۔

اصلاح کی سمت

ایس اینڈ پی 500 کی مخلوط موسمی ٹریڈنگ حکمت عملی کو مزید بہتر بنانے کے لئے:

- ٹیسٹ کی طویل تاریخ کے اعداد و شمار کی تربیت مزید تاریخ کے اعداد و شمار کے ساتھ دوبارہ ٹیسٹ اور حکمت عملی کے پیرامیٹرز کو بہتر بنانے کے لئے

- اضافی نقصان کا طریقہ کار۔ فلوٹنگ اسٹاپ یا ٹائم اسٹاپ ترتیب دیا جاسکتا ہے ، جو ایک نقصان کو مؤثر طریقے سے کنٹرول کرتا ہے۔

- تکنیکی اشارے کے پیرامیٹرز کو بہتر بنائیں۔ آپ بہترین پیرامیٹرز کا مجموعہ تلاش کرنے کے لئے VIX ، ATR اور VFI کے پیرامیٹرز کو ایڈجسٹ کرسکتے ہیں۔

- مشین لرننگ ماڈل متعارف کروائیں۔ نیورل نیٹ ورکس یا فیصلے کے درختوں کا استعمال کرتے ہوئے پیرامیٹرز کو خود بخود بہتر بنائیں۔

- حکمت عملی کا مجموعہ۔ غیر منسلکتا کو کم کرنے کے لئے مارکیٹ کے سسٹم کے خطرے کو کم کرنے کے لئے دیگر حکمت عملیوں کے ساتھ مجموعہ کی جانچ کی جاسکتی ہے۔

خلاصہ کریں۔

ایس اینڈ پی 500 ہائبرڈ سیزنل ٹریڈنگ اسٹریٹجی مجموعی طور پر موسم کے اصولوں ، تکنیکی اشارے کی شرائط اور کیپٹل فلو اشارے کا استعمال کرتی ہے۔ اس حکمت عملی میں اسٹاک مارکیٹ کی بدترین کارکردگی کے مہینوں کو نظرانداز کیا گیا ہے ، اور سال کے بہترین ٹریڈنگ مہینوں میں اس کی تشکیل کی گئی ہے ، اور مارکیٹ میں اتار چڑھاؤ کو فلٹر کرنے کا ایک موثر طریقہ کار بنایا گیا ہے ، جس سے مستحکم اضافی منافع حاصل کیا جاسکتا ہے۔ اس کے علاوہ ، حکمت عملی کو جانچنا ، بہتر بنانا اور ایڈجسٹ کرنا آسان ہے ، اور اس کے ساتھ ہی یہ ایک ایسا فریم ورک بھی فراہم کرتا ہے جس کا حوالہ اور دوسرا استعمال کیا جاسکتا ہے۔ زیادہ سے زیادہ اعداد و شمار ، نقصانات کو روکنے کے اقدامات ، پیرامیٹرز کو ایڈجسٹ کرنے اور جوڑنے جیسے طریقوں کو متعارف کرانے کے ساتھ ، حکمت عملی کی تاثیر کو مزید تقویت دینے کی امید ہے۔

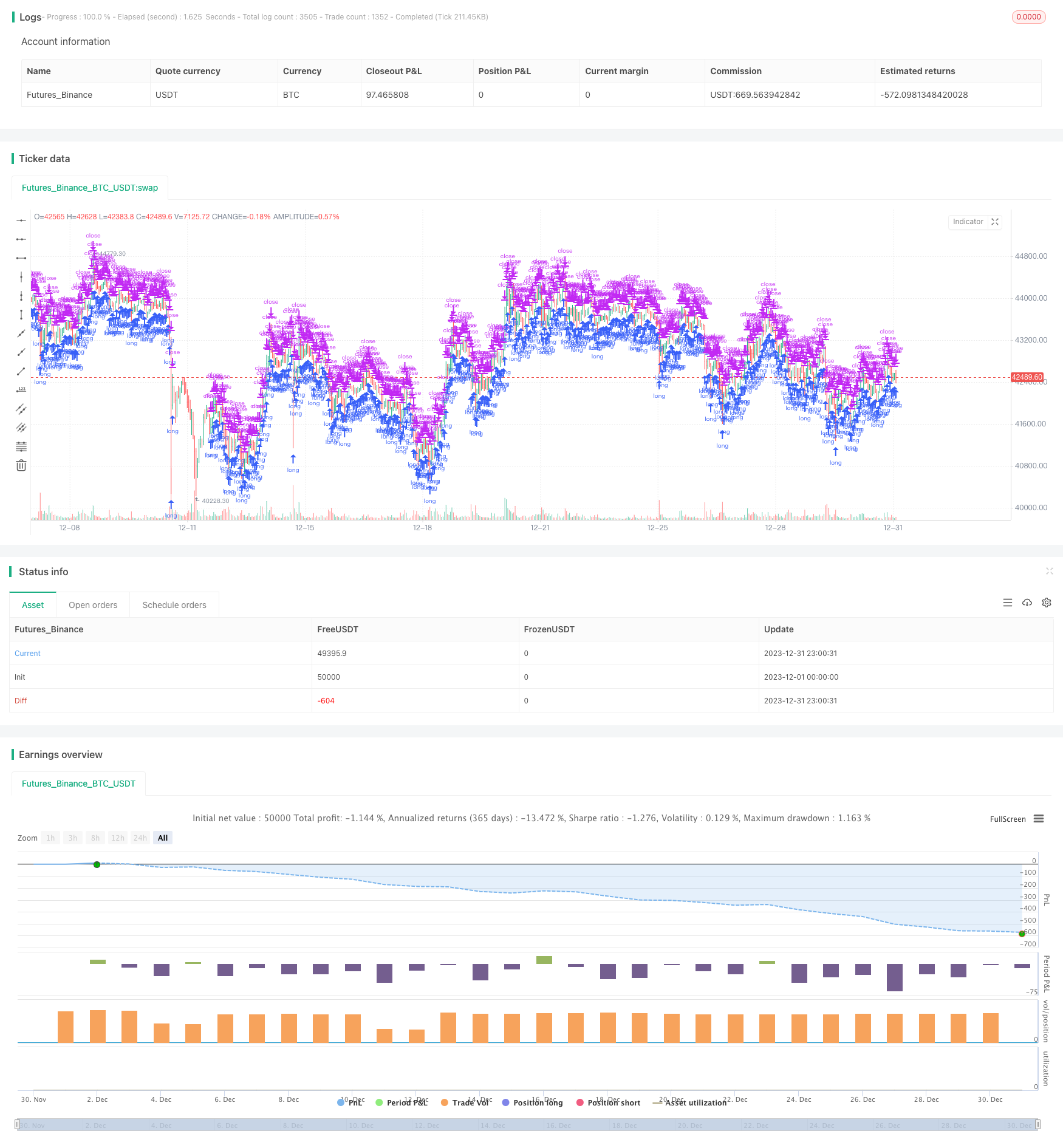

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// TASC Issue: April 2022 - Vol. 40, Issue 4

// Article: Sell In May? Stock Market Seasonality

// Article By: Markos Katsanos

// Language: TradingView's Pine Script v5

// Provided By: PineCoders, for tradingview.com

//@version=5

strategy(title = "TASC 2022.04 S&P500 Hybrid Seasonal System",

shorttitle = "HSS v2.0",

overlay = true,

default_qty_type = strategy.percent_of_equity,

default_qty_value = 10,

initial_capital = 100000,

currency = currency.USD,

commission_type = strategy.commission.percent,

commission_value = 0.01

)

// Helper Functions:

// @function Returns the ratio to max/min of a sample period

// @param src float, data source.

// @param length int, period of the sample.

// @returns [float, float] tuple.

volatility (float src, int length) =>

[(src / ta.highest(src, length)[1] - 1.0) * 100.0,

(src / ta.lowest (src, length)[1] - 1.0) * 100.0]

// @function Volume Flow Indicator.

// @param Period int, period of the data sample.

// @param VCoef float, Volume Volatility Coefficient.

// @param Coef float, Cutoff Coefficient.

// @returns float.

// ref: https://mkatsanos.com/volume-flow-vfi-indicator/

vfi (int Period = 130, float VCoef = 2.5, float Coef = 0.2) =>

lastHLC3 = nz(hlc3[1], hlc3)

MF = hlc3 - lastHLC3

Vinter = ta.stdev(math.log(hlc3) - math.log(lastHLC3), 30)

Vave = ta.sma(volume, Period)[1]

Cutoff = Coef * close * Vinter

VC = math.min(volume, Vave * VCoef)

VCP = MF > Cutoff ? VC :

MF < -Cutoff ? -VC : 0.0

VFI1 = nz(math.sum(VCP, Period) / Vave)

VFI = ta.ema(VFI1, 3)

// inputs:

// optional strategy obserservation window parameters:

string ig_ow = 'Observation Window:'

bool i_Sdate = input( title = 'Start date:',

defval = timestamp('2021-01-01'),

inline = 'Sdate',

group = ig_ow

) < time //

bool i_useSdate = input.bool( title = '',

defval = false,

group = ig_ow,

inline = 'Sdate',

tooltip = 'Optional start date to clamp strategy observation window.'

) //

bool i_Edate = input( title = 'End date:',

defval = timestamp('2022-01-01'),

inline = 'Edate',

group = ig_ow

) > time //

bool i_useEdate = input.bool( title = '',

defval = false,

group = ig_ow,

inline = 'Edate',

tooltip = 'Optional end date to clamp strategy observation window.'

) //

//

string ig_ro = 'Lookback Options:'

int i_lback = input.int( title = 'Lookback Shift:',

defval = 0, minval = 0,

group = ig_ro,

tooltip = 'Optional, inspect previous signal values.'

) //

//

string ig_so = 'Signal Options:'

bool i_onlyL = input.bool( title = 'Long Only:',

defval = true,

group = ig_so,

tooltip = 'If switched off, short entries are initiated by sell signals.'

) //

int i_sMonth = input.int( title = 'Sell Month:',

defval = 8, minval = 1, maxval = 12, step = 1,

group = ig_so,

tooltip = 'The worst performing month, originally clamped between months 5 and 8.'

) //

int i_maxVI = input.int( title = 'Max VIX up:',

defval = 60, minval = 50, maxval = 60, step = 5,

group = ig_so,

tooltip = 'Volatility maximum threshold.'

) //

int i_critVFI = input.int( title = 'Critical VFI Sell:',

defval = -20, minval = -20, maxval = -15, step = 5,

group = ig_so,

tooltip = 'Critical money float (VFI) threshold for sell signal.'

) //

float i_K = input.float( title = 'ATR/VIX Ratio:',

defval = 1.5, minval = 1.3, maxval = 1.7, step = 0.2,

group = ig_so,

tooltip = 'ATR to VIX ratio for sell signal.'

) //

//

string i_VIticker = input( title = 'Volatility Index:',

defval = 'VIX',

group = ig_so,

tooltip = 'Volatility Index Ticker.'

) //

string i_VItf = input.timeframe( title = '',

defval = 'D',

group = ig_so,

tooltip = 'Volatility Index Timeframe.'

) //

int i_VIiperiod = input.int( title = 'Implied Volatility period:',

defval = 25,

group = ig_so

) //

int i_VIhperiod = input.int( title = 'Historical Volatility period:',

defval = 15,

group = ig_so

) //

//

int i_VFIperiod = input.int( title = 'VFI period:',

defval = 130,

group = ig_so, inline = 'VFI1'

) //

int i_VFIMperiod = input.int( title = 'MA:',

defval = 10,

group = ig_so, inline = 'VFI1',

tooltip = 'VFI and Moving Average sampling period.'

) //

float i_VFIcoef = input.float( title = 'VFI Coef Cuttoff:',

defval = 0.2,

group = ig_so, inline = 'VFI2'

) //

float i_VFIvcoef = input.float( title = 'Volat.:',

defval = 2.5,

group = ig_so, inline = 'VFI2',

tooltip = 'VFI Cutoff and Volatility coefficient.'

) //

int i_ATRperiod = input.int( title = 'ATR length:',

defval = 15,

group = ig_so, inline = 'ATR',

tooltip = 'ATR length.'

) //

//

string ig_to = 'Table Options:'

bool i_showT = input.bool( title = 'Show Table:',

defval = false,

group = ig_to,

tooltip = 'Optional toggle.'

) //

string i_Tpos = input.string(title = 'Position:',

defval = position.middle_right,

options = [ position.top_left, position.top_center, position.top_right,

position.middle_left, position.middle_center, position.middle_right,

position.bottom_left, position.bottom_center, position.bottom_right ],

group = ig_to) //

int i_Ttransp = input.int( title = 'Transparency:',

defval = 0, minval = 1, maxval = 99,

group = ig_to

) //

//

color i_Tcframe = input.color( title = 'Table Colors:',

defval = #000000,

group = ig_to, inline = 'table color'

) //

color i_Tcrowe = input.color( title = '',

defval = #d6dae3,

group = ig_to, inline = 'table color'

) //

color i_Tcrowo = input.color( title = '',

defval = #cccccc,

group = ig_to, inline = 'table color',

tooltip = 'Table background colors, in order: frame, even row, odd row.'

) //

string i_Ttsize = input.string(title = 'Table Text:',

defval = size.small,

options = [size.auto, size.huge, size.large, size.normal, size.small, size.tiny],

group = ig_to, inline = 'table text'

) //

color i_Tcdeft = input.color( title = 'Text Colors:',

defval = #000000,

group = ig_to, inline = 'table text'

) //

color i_Tcsigt = input.color( title = '',

defval = color.red,

group = ig_to, inline = 'table text'

) //

color i_Tctitt = input.color( title = '',

defval = color.navy,

group = ig_to, inline = 'table text',

tooltip = 'Table text size and colors, in order: default, short signal, title.'

) //

// Comparison Index

float VIX = request.security(i_VIticker, i_VItf, close)

[VIdn, VIup] = volatility(VIX, i_VIiperiod) // Implied

[ATRdn, ATRup] = volatility(ta.atr(i_VIhperiod), i_VIiperiod) // Historical

float VFI = vfi(i_VFIperiod, i_VFIvcoef, i_VFIcoef)

float VFI10 = ta.sma(VFI, i_VFIMperiod)

//

bool VFIatCrit = VFI > i_critVFI

bool lowVolat = (VIup < i_maxVI) or (ATRup < (i_K * i_maxVI))

bool VolatC = VFIatCrit ? lowVolat : false

bool Long = ((month >= 10) or (month < i_sMonth)) and VolatC[1]

bool Sseasonal = month == i_sMonth // SEASONAL EXIT/SHORT

bool Svol = VIup > (2.0 * i_maxVI) // VOLATILITY EXIT/SHORT

bool Scrit = ta.cross(i_critVFI, VFI) and (VFI10 < VFI10[1]) // VFI EXIT/SHORT

bool Short = Sseasonal or Svol[1] or Scrit[1]

bool withinObsWindow = true

//

if withinObsWindow and strategy.equity > 0

_L = strategy.long

_S = strategy.short

strategy.entry('L' , direction = _L, when = Long )

if i_onlyL

strategy.close('L', comment = 'EXIT SEASONAL' , when = Sseasonal )

strategy.close('L', comment = 'EXIT VOLATILITY', when = Svol[1] )

strategy.close('L', comment = 'EXIT MF' , when = Scrit[1] )

else

strategy.entry('S Seasonal' , direction = _S, when = Sseasonal )

strategy.entry('S Volatility', direction = _S, when = Svol[1] )

strategy.entry('S MF Crit.' , direction = _S, when = Scrit[1] )

else

strategy.close_all()

string SIGNAL = switch

(Long) => 'Long Seasonal'

(Sseasonal and i_onlyL) => 'Exit Seasonal'

(Svol[1] and i_onlyL) => 'Exit Volatility'

(Scrit[1] and i_onlyL) => 'Exit Money Flow'

(Sseasonal and not i_onlyL) => 'Short Seasonal'

(Svol[1] and not i_onlyL) => 'Short Volatility'

(Scrit[1] and not i_onlyL) => 'Short Money Flow Bearish'

=> 'none'

string date = str.format(

'{0,number,0000}-{1,number,00}-{2,number,00}',

year, month, dayofmonth

)

var table dTable = table.new(position = i_Tpos,

columns = 2,

rows = 17,

frame_color = color.new(#000000, i_Ttransp),

frame_width = 4

) //

// @function Helper to populate the table rows.

tRow(tableId, idx, left, right, tcol=0) =>

color _bg = color.new(idx % 2 ? i_Tcrowo : i_Tcrowe, i_Ttransp)

color _tx = switch (tcol)

(1) => color.new(i_Tcsigt, i_Ttransp)

(2) => color.new(i_Tctitt, i_Ttransp)

=> color.new(i_Tcdeft, i_Ttransp)

// table.cell( table_id=tableId,

// column=0, row=idx,

// text=left, text_color=_tx, text_halign=text.align_right, text_size=i_Ttsize,

// bgcolor=_bg) //

// table.cell( table_id=tableId,

// column=1, row=idx,

// text=str.tostring(right), text_color=_tx, text_halign=text.align_left, text_size=i_Ttsize,

// bgcolor=_bg) //

if i_showT

float _atr10 = ta.atr(10)[i_lback]

string _nf = '0.00'

string _aru = '🔼 ', string _ard = '🔽 '

// id | idx | left label | right label | conditional color |

tRow(dTable, 00, 'S&P500 Hybrid Seasonal ' , '' , 2 )

tRow(dTable, 01, 'Created By: Markos Katsanos' , '' , 2 )

tRow(dTable, 02, 'Date:' , date[i_lback] )

tRow(dTable, 03, 'Signal:' , SIGNAL[i_lback] )

tRow(dTable, 04, 'Price:' , open[i_lback] )

tRow(dTable, 05, 'VIX:' , str.tostring( VIX[i_lback], _nf) )

tRow(dTable, 06, 'VFI:' , str.tostring( VFI[i_lback], _nf) , VFIatCrit ? 1 : 0 )

tRow(dTable, 07, 'ATR:' , str.tostring( _atr10, _nf) )

tRow(dTable, 08, 'VIup%:' , str.tostring( VIup[i_lback], _nf) , VIup > i_maxVI ? 1 : 0 )

tRow(dTable, 09, 'ATRup%:' , str.tostring(ATRup[i_lback], _nf) , ATRup > i_K * i_maxVI ? 1 : 0 )

tRow(dTable, 10, 'VIdn%:' , str.tostring( VIdn[i_lback], _nf) )

tRow(dTable, 11, 'ATRdn%:' , str.tostring(ATRdn[i_lback], _nf) )

tRow(dTable, 12, _aru + 'Long Seasonal:' , Long[i_lback] )

tmp = 12

if not i_onlyL

tmp := 13

tRow(dTable, 13, _ard + 'Short:' , Short[i_lback] , Short[i_lback] ? 1 : 0 )

tRow(dTable, tmp+1, _ard + 'Seasonal:' , Sseasonal[i_lback] , Sseasonal[i_lback] ? 1 : 0 )

tRow(dTable, tmp+2, _ard + 'Volatility:' , Svol[1+i_lback] , Svol[1 + i_lback] ? 1 : 0 )

tRow(dTable, tmp+3, _ard + 'Money Flow:' , Scrit[i_lback] , Scrit[i_lback] ? 1 : 0 )