پیسہ فلو انڈیکس 5 منٹ کی حکمت عملی وقت اور جگہ میں

مصنف:چاؤ ژانگ، تاریخ: 2024-01-23 14:46:55ٹیگز:

جائزہ

یہ ایک سادہ مقداری حکمت عملی ہے جو مارکیٹ میں

حکمت عملی کا اصول

اس حکمت عملی میں 3 مدت کے منی فلو انڈیکس کا استعمال کیا جاتا ہے جس میں 100 پر زیادہ سے زیادہ خریدی گئی سطح اور 0 پر زیادہ فروخت کی سطح طے کی جاتی ہے۔ حکمت عملی منی فلو انڈیکس کو زیادہ سے زیادہ خریدنے کی سطح تک پہنچنے کا انتظار کرتی ہے ، جس سے مارکیٹ میں

ایک طویل اندراج اس وقت لیا جاتا ہے جب منی فلو انڈیکس = 100 اور اگلی موم بتی ایک تیزی سے موم بتی ہے جس میں مختصر وِک ہیں۔ اسٹاپ نقصان کو تجارتی دن کی کم سے نیچے مقرر کیا جاتا ہے اور اندراج کے 60 منٹ کے اندر منافع لیا جاتا ہے۔

مندرجہ بالا منطق کو مختصر اندراجات لینے کے لئے بھی آئینہ دار انداز میں استعمال کیا جاسکتا ہے۔

حکمت عملی کے فوائد

-

منی فلو انڈیکس کا استعمال کرتے ہوئے مؤثر طریقے سے مارکیٹ میں

بڑے شارک کی طرف سے جمع رویے کی نشاندہی کر سکتے ہیں، اسٹاک کے ساتھ تسلسل کی صلاحیت. -

موم بتیوں کے فلٹر مضبوط توڑنے کی تصدیق کرنے میں مدد کرتے ہیں، بہت سے غلط توڑنے سے بچنے میں مدد ملتی ہے.

-

ایس ایم اے فلٹر کم رجحانات میں خریدنے سے بچتا ہے، مؤثر طریقے سے خطرے کو کم کرتا ہے.

-

60 منٹ کے وقت پر مبنی اخراجات تیزی سے منافع میں مقفل، drawdowns کو کم.

اسٹریٹجی کے خطرات

-

منی فلو انڈیکس غلط سگنل پیدا کرسکتا ہے ، جس کی وجہ سے غیر ضروری نقصانات ہوسکتے ہیں۔ پیرامیٹرز کو ایڈجسٹ کیا جاسکتا ہے یا اضافی فلٹرز شامل کیے جاسکتے ہیں۔

-

اعلی اتار چڑھاؤ والے اسٹاک کے لئے 60 منٹ کے باہر نکلنے میں بہت زیادہ جارحانہ ہوسکتا ہے۔ منافع لینے کا وقت یا اسٹاپ نقصان کو منتقل کرنا بہتر بنایا جاسکتا ہے۔

-

بڑے میکرو واقعات پر غور نہیں کیا جاتا ہے جو مارکیٹوں کو متاثر کرسکتے ہیں۔ مارکیٹوں کے استحکام تک حکمت عملی کو روک دیا جانا چاہئے۔

بہتر مواقع

-

مختلف پیرامیٹرز کے مجموعے جیسے ایم ایف آئی کی لمبائی، ایس ایم اے کی مدت وغیرہ کی جانچ کریں۔

-

سگنل کی درستگی کو بہتر بنانے کے لئے بولنگر بینڈ، آر ایس آئی جیسے دیگر اشارے شامل کریں.

-

زیادہ منافع کے اہداف کی اجازت دینے کے لئے ٹیسٹ کی توسیع رک جاتا ہے.

-

15 یا 30 منٹ جیسے دوسرے وقت کے فریم کے لئے ورژن تیار کریں اسی اصولوں پر مبنی۔

نتیجہ

یہ حکمت عملی سادہ اور سمجھنے میں آسان ہے ، جو

60 منٹ کا ٹائم فریم تیز منافع کی اجازت دیتا ہے لیکن اس میں زیادہ خطرہ بھی ہوتا ہے۔ مجموعی طور پر تلاش اور اصلاح کے لئے ایک بصیرت بخش حکمت عملی کا نمونہ ، جو منظم ترقی کے لئے ایک بلیو پرنٹ فراہم کرتا ہے۔

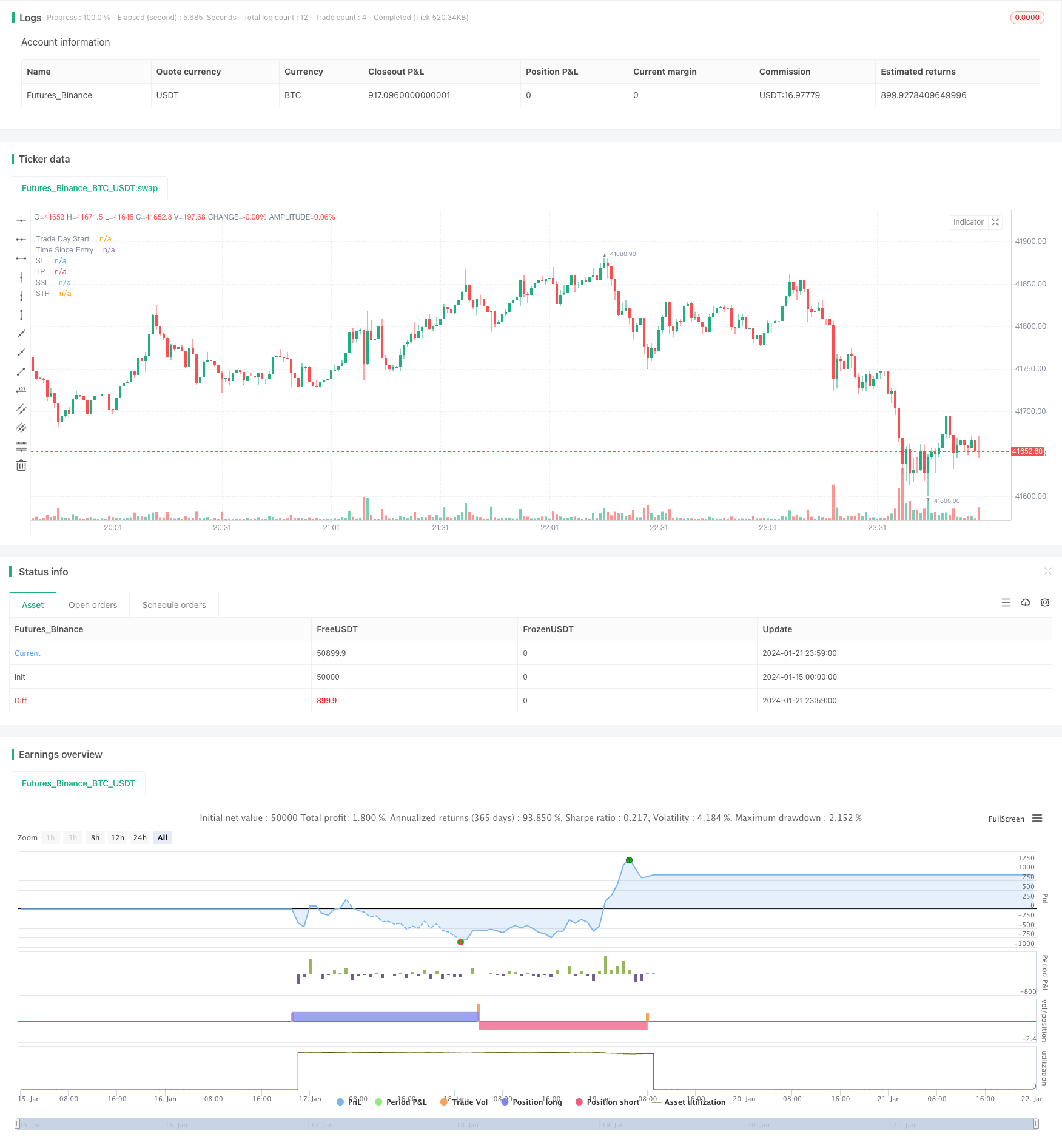

/*backtest

start: 2024-01-15 00:00:00

end: 2024-01-22 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// From "Crypto Day Trading Strategy" PDF file.

// * I'm using a SMA filter to avoid buying when the price is declining. Time frame was better at 15 min according to my test.

// 1 - Apply the 3 period Money Flow Index indicator to the 5 minute chart, using 0 and 100 as our oversold and overbought boundaries

// 2 - Wait for the MFI to reach overbought levels, that indicates the presence of "big sharks" in the market. Price needs to hold up

// the first two MFI overbought occurrences of the day to be considered as a bullish entry signal.*

// 3 - We buy when the MFI = 100 and the next candle is a bullish candle with short wicks.

// 4 - We place our Stop Loss below the low of the trading day and we Take Profit during the first 60 minutes after taking the trade.

// The logic above can be used in a mirrored fashion to take short entries, this is a custom parameter that can be modified from

// the strategy Inputs panel.

// © tweakerID

//@version=4

strategy("Money Flow Index 5 min Strategy",

overlay=true )

direction = input(0, title = "Strategy Direction", type=input.integer, minval=-1, maxval=1)

strategy.risk.allow_entry_in(direction == 0 ? strategy.direction.all : (direction < 0 ? strategy.direction.short : strategy.direction.long))

/////////////////////// STRATEGY INPUTS ////////////////////////////////////////

title1=input(true, "-----------------Strategy Inputs-------------------")

i_MFI = input(3, title="MFI Length")

OB=input(100, title="Overbought Level")

OS=input(0, title="Oversold Level")

barsizeThreshold=input(.5, step=.05, minval=.1, maxval=1, title="Bar Body Size, 1=No Wicks")

i_MAFilter = input(true, title="Use MA Trend Filter")

i_MALen = input(80, title="MA Length")

i_timedexit=input(false, title="Use 60 minutes exit rule")

short=input(true, title="Use Mirrored logic for Shorts")

/////////////////////// BACKTESTER /////////////////////////////////////////////

title2=input(true, "-----------------General Inputs-------------------")

// Backtester General Inputs

i_SL=input(true, title="Use Stop Loss and Take Profit")

i_SLType=input(defval="Strategy Stop", title="Type Of Stop", options=["Strategy Stop", "Swing Lo/Hi", "ATR Stop"])

i_SPL=input(defval=10, title="Swing Point Lookback")

i_PercIncrement=input(defval=3, step=.1, title="Swing Point SL Perc Increment")*0.01

i_ATR = input(14, title="ATR Length")

i_ATRMult = input(5, step=.1, title="ATR Multiple")

i_TPRRR = input(2.2, step=.1, title="Take Profit Risk Reward Ratio")

TS=input(false, title="Trailing Stop")

// Bought and Sold Boolean Signal

bought = strategy.position_size > strategy.position_size[1]

or strategy.position_size < strategy.position_size[1]

// Price Action Stop and Take Profit

LL=(lowest(i_SPL))*(1-i_PercIncrement)

HH=(highest(i_SPL))*(1+i_PercIncrement)

LL_price = valuewhen(bought, LL, 0)

HH_price = valuewhen(bought, HH, 0)

entry_LL_price = strategy.position_size > 0 ? LL_price : na

entry_HH_price = strategy.position_size < 0 ? HH_price : na

tp=strategy.position_avg_price + (strategy.position_avg_price - entry_LL_price)*i_TPRRR

stp=strategy.position_avg_price - (entry_HH_price - strategy.position_avg_price)*i_TPRRR

// ATR Stop

ATR=atr(i_ATR)*i_ATRMult

ATRLong = ohlc4 - ATR

ATRShort = ohlc4 + ATR

ATRLongStop = valuewhen(bought, ATRLong, 0)

ATRShortStop = valuewhen(bought, ATRShort, 0)

LongSL_ATR_price = strategy.position_size > 0 ? ATRLongStop : na

ShortSL_ATR_price = strategy.position_size < 0 ? ATRShortStop : na

ATRtp=strategy.position_avg_price + (strategy.position_avg_price - LongSL_ATR_price)*i_TPRRR

ATRstp=strategy.position_avg_price - (ShortSL_ATR_price - strategy.position_avg_price)*i_TPRRR

// Strategy Stop

DayStart = time == timestamp("UTC", year, month, dayofmonth, 0, 0, 0)

plot(DayStart ? 1e9 : na, style=plot.style_columns, color=color.silver, transp=80, title="Trade Day Start")

float LongStop = valuewhen(DayStart,low,0)*(1-i_PercIncrement)

float ShortStop = valuewhen(DayStart,high,0)*(1+i_PercIncrement)

float StratTP = strategy.position_avg_price + (strategy.position_avg_price - LongStop)*i_TPRRR

float StratSTP = strategy.position_avg_price - (ShortStop - strategy.position_avg_price)*i_TPRRR

/////////////////////// STRATEGY LOGIC /////////////////////////////////////////

MFI=mfi(close,i_MFI)

barsize=high-low

barbodysize=close>open?(open-close)*-1:(open-close)

shortwicksbar=barbodysize>barsize*barsizeThreshold

SMA=sma(close, i_MALen)

MAFilter=close > SMA

timesinceentry=(time - valuewhen(bought, time, 0)) / 60000

timedexit=timesinceentry == 60

BUY = MFI[1] == OB and close > open and shortwicksbar and (i_MAFilter ? MAFilter : true)

bool SELL = na

if short

SELL := MFI[1] == OS and close < open and shortwicksbar and (i_MAFilter ? not MAFilter : true)

//Debugging Plots

plot(timesinceentry, transp=100, title="Time Since Entry")

//Trading Inputs

DPR=input(true, "Allow Direct Position Reverse")

reverse=input(false, "Reverse Trades")

// Entries

if reverse

if not DPR

strategy.entry("long", strategy.long, when=SELL and strategy.position_size == 0)

strategy.entry("short", strategy.short, when=BUY and strategy.position_size == 0)

else

strategy.entry("long", strategy.long, when=SELL)

strategy.entry("short", strategy.short, when=BUY)

else

if not DPR

strategy.entry("long", strategy.long, when=BUY and strategy.position_size == 0)

strategy.entry("short", strategy.short, when=SELL and strategy.position_size == 0)

else

strategy.entry("long", strategy.long, when=BUY)

strategy.entry("short", strategy.short, when=SELL)

if i_timedexit

strategy.close_all(when=timedexit)

SL= i_SLType == "Swing Lo/Hi" ? entry_LL_price : i_SLType == "ATR Stop" ? LongSL_ATR_price : LongStop

SSL= i_SLType == "Swing Lo/Hi" ? entry_HH_price : i_SLType == "ATR Stop" ? ShortSL_ATR_price : ShortStop

TP= i_SLType == "Swing Lo/Hi" ? tp : i_SLType == "ATR Stop" ? ATRtp : StratTP

STP= i_SLType == "Swing Lo/Hi" ? stp : i_SLType == "ATR Stop" ? ATRstp : StratSTP

//TrailingStop

dif=(valuewhen(strategy.position_size>0 and strategy.position_size[1]<=0, high,0))

-strategy.position_avg_price

trailOffset = strategy.position_avg_price - SL

var tstop = float(na)

if strategy.position_size > 0

tstop := high- trailOffset - dif

if tstop<tstop[1]

tstop:=tstop[1]

else

tstop := na

StrailOffset = SSL - strategy.position_avg_price

var Ststop = float(na)

Sdif=strategy.position_avg_price-(valuewhen(strategy.position_size<0

and strategy.position_size[1]>=0, low,0))

if strategy.position_size < 0

Ststop := low+ StrailOffset + Sdif

if Ststop>Ststop[1]

Ststop:=Ststop[1]

else

Ststop := na

strategy.exit("TP & SL", "long", limit=TP, stop=TS? tstop : SL, when=i_SL)

strategy.exit("TP & SL", "short", limit=STP, stop=TS? Ststop : SSL, when=i_SL)

/////////////////////// PLOTS //////////////////////////////////////////////////

plot(i_SL and strategy.position_size > 0 and not TS ? SL : i_SL and strategy.position_size > 0 and TS ? tstop : na , title='SL', style=plot.style_cross, color=color.red)

plot(i_SL and strategy.position_size < 0 and not TS ? SSL : i_SL and strategy.position_size < 0 and TS ? Ststop : na , title='SSL', style=plot.style_cross, color=color.red)

plot(i_SL and strategy.position_size > 0 ? TP : na, title='TP', style=plot.style_cross, color=color.green)

plot(i_SL and strategy.position_size < 0 ? STP : na, title='STP', style=plot.style_cross, color=color.green)

// Draw price action setup arrows

plotshape(BUY ? 1 : na, style=shape.triangleup, location=location.belowbar,

color=color.green, title="Bullish Setup", size=size.auto)

plotshape(SELL ? 1 : na, style=shape.triangledown, location=location.abovebar,

color=color.red, title="Bearish Setup", size=size.auto)

- کثیر اشارے والے رجحان کی تبدیلی کی تجارتی حکمت عملی

- بٹ کوائن اور گولڈ ڈبل گیپ حکمت عملی

- ایم اے سی ڈی اور آر ایس آئی کراس اوور حکمت عملی

- رفتار واپس لینے کی حکمت عملی

- چلتی اوسط کراس اوور حکمت عملی

- آسکیلیشن کے ساتھ منافع گرڈ کی حکمت عملی

- چلتی اوسط کی بنیاد پر آسکیلیشن توڑ کی حکمت عملی

- زیگ زگ پیٹرن کی شناخت مختصر مدت کی تجارتی حکمت عملی

- ویلیامز VIX اور DEMA پر مبنی ٹائم فریموں میں اتار چڑھاؤ اور رجحان ٹریکنگ کی حکمت عملی

- چلتی اوسط کے ساتھ سائیکل فیصلے پر مبنی مومنٹم بریک آؤٹ کی حکمت عملی

- دوہری ای ایم اے کراس ٹرینڈ ٹریڈنگ حکمت عملی

- متحرک ایم اے سی ڈی اصلاح تجارتی حکمت عملی

- وی ڈبلیو اے پی اور آر ایس آئی کے مجموعی حکمت عملی

- خدا کی بولنگر بینڈ RSI ٹریڈنگ کی حکمت عملی

- ای ایم اے چینل اور ایم اے سی ڈی پر مبنی قلیل مدتی تجارتی حکمت عملی

- رفتار اور خوف انڈیکس کراس اوور حکمت عملی

- خودکار طویل / مختصر ٹریڈنگ کی حکمت عملی جو روزانہ کے محور پوائنٹس پر مبنی ہے

- ٹرپل حرکت پذیر اوسط کی مقدار پر مبنی تجارتی حکمت عملی

- ایک نمایاں چلتی اوسط پر مبنی رفتار کراس اوور حکمت عملی

- انکولی چلتی اوسط اور وزن شدہ چلتی اوسط کراسور ٹریڈنگ کی حکمت عملی