ملٹی پیریڈ انکولی رجحان کی پیشن گوئی کی حکمت عملی

جائزہ

اس حکمت عملی میں متحرک اوسط اور آف لائن خطرے کی تشخیص کے اشارے کا استعمال کیا جاتا ہے ، جس میں مارکیٹ میں چلنے والے ٹائپنگ پوائنٹس کے ساتھ مل کر ٹریڈنگ سگنل آؤٹ پٹ کی پیش گوئی کی جاتی ہے۔ اس حکمت عملی کا نام ہے کثیر دورانیہ کے لئے موزوں پیش گوئی کی حکمت عملی

حکمت عملی کا اصول

حکمت عملی کی بنیادی منطق دو اہم لائنوں میں تقسیم ہے۔ پہلی اہم لائن مختلف پیرامیٹرز کے ساتھ انکولی متحرک اوسط nAMA کا استعمال کرتے ہوئے کثیر دورانیہ فلٹرنگ فیصلے کا نظام بنانا ہے ، اور دوسری اہم لائن مختلف پیرامیٹرز کے ساتھ ڈسکاؤنٹ رسک ایوی ایشن سسٹم out کا استعمال کرتے ہوئے کثیر دورانیہ رسک ایوی ایشن سسٹم بنانا ہے۔ آخر میں ، دونوں اہم لائنوں کو جوڑا جاتا ہے ، جب مختصر دورانیہ کی لمبی لائن لمبی سے زیادہ ہوتی ہے تو خریدنے کا اشارہ ہوتا ہے۔ جب مختصر دورانیہ کی لمبی لائن لمبی دورانیہ کی لائن سے کم ہوتی ہے تو فروخت کا اشارہ ہوتا ہے۔

خاص طور پر ، پہلی مرکزی لائن میں ، 10 ادوار اور 4.24 پیرامیٹرز کی ایک موافقت پذیر حرکت پذیر اوسط ترتیب دی گئی ہے۔ دوسری مرکزی لائن میں ، 7 ادوار اور 4.300 پیرامیٹرز کی ایک آف لائن رسک تشخیص لائن ترتیب دی گئی ہے۔ آخر میں ، پہلی مرکزی لائن میں 10 دورانیہ لائن کو دوسری مرکزی لائن میں 31 دورانیہ لائن کے ساتھ جوڑ کر ، تجارت کی تشکیل کی گئی ہے۔ جب سگنل 10 دورانیہ لائن پر 31 دورانیہ لائن کو عبور کرتا ہے تو خریدنے کا سگنل پیدا ہوتا ہے۔ جب 10 دورانیہ لائن کے نیچے 31 دورانیہ لائن کو عبور کرتا ہے تو فروخت کا سگنل پیدا ہوتا ہے۔

اس کے علاوہ ، حکمت عملی میں مقدار کی تصدیق کا ماڈیول بھی ترتیب دیا گیا ہے۔ تجارتی سگنل صرف اس وقت موثر ہوتا ہے جب ٹرانزیکشن حجم 6 سیکنڈ کے اوسط ٹرانزیکشن حجم سے زیادہ ہو۔ اس سے جعلی سگنل کو کچھ حد تک فلٹر کیا جاسکتا ہے۔ آخر میں ، حکمت عملی میں مختلف دورانیہ کی سطح کے ٹائپنگ پوائنٹس کو بطور حوالہ سگنل تیار کیا گیا ہے۔

حکمت عملی کا تجزیہ

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ ایک کثیر دورانیہ کی موافقت کا ڈھانچہ استعمال کیا جاسکتا ہے ، جو مارکیٹ کے چلنے کے مطابق موافقت کے پیرامیٹرز ، متحرک ایڈجسٹمنٹ کی مدت کے مطابق ہے۔ چاہے رجحان کے باب میں ہو یا جھٹکے والے علاقوں میں ، مناسب پیرامیٹرز کی مدت کا مجموعہ پایا جاسکتا ہے ، جس سے حکمت عملی کی پیشرفت کی گرفت کو بہتر بنایا جاسکتا ہے۔

اس کے علاوہ ، حکمت عملی کا استعمال کرتے ہوئے آف لائن خطرے کی تشخیص کا نظام ایک کثیر دورانیہ کے ساتھ مل کر فلٹر کرتا ہے ، جو تجارت کے خطرے کو مؤثر طریقے سے کنٹرول کرسکتا ہے ، اور اعلی خطرے کے مرحلے میں پوزیشن قائم کرنے سے بچ سکتا ہے۔ اس کے علاوہ ، حکمت عملی میں مقدار کی قیمت فلٹرنگ کی شرائط بھی مرتب کی گئی ہیں ، تاکہ مقدار کی کمی ہونے پر غلط سگنل پیدا ہونے سے بچ سکے۔

حکمت عملی کے خطرے کا تجزیہ

اس حکمت عملی کا سب سے بڑا خطرہ یہ ہے کہ متعدد پیریڈ لائنوں کی ہم آہنگی کا فیصلہ کرنے کی ضرورت ہے ، لہذا قلیل مدتی ریورسنگ مارکیٹ کو پکڑنے کی صلاحیت خراب ہے۔ جب مختصر اور طویل پیریڈ لائن ایک ساتھ تبدیل ہوتی ہے تو ، غیر واضح سگنل پیدا کرنے میں آسانی سے پیدا ہوتا ہے۔ پیرامیٹرز کی مدت کو مختصر کرکے اصلاح کی جاسکتی ہے۔

اس کے علاوہ ، خود کار طریقے سے چلنے والی اوسط اور آف لائن خطرے کی تشخیص کے نظام کی اہم مدت بڑے ڈرائیو کے مقابلے میں مختصر ہے ، اور طویل سطح کی ڈرائیو کے تحت کچھ تاخیر موجود ہے۔ اس تاخیر کو کم کرنے کے لئے اہم مدت کو مناسب طریقے سے بڑھایا جاسکتا ہے۔

حکمت عملی کی اصلاح کی سمت

خود کو ایڈجسٹ کرنے والی حرکت پذیر اوسط اور آف لائن خطرے کی تشخیص کی لائن کے لئے اہم دورانیہ پیرامیٹرز کو مختصر کریں ، اسے 5 اور 20 ادوار میں تبدیل کریں ، تاکہ قلیل مدتی مارکیٹ ریورسنگ کی گرفت کو بہتر بنایا جاسکے۔

اہم سائیکل پیرامیٹرز کو 20 سائیکل اور 50 سائیکل تک بڑھانا ، جس سے طویل مدتی مارکیٹ سے چلنے والی تاخیر کو کم کیا جاسکے۔

تجارتی چینل کے پیرامیٹرز کو بہتر بنائیں ، 0.5x اے ٹی آر چینل میں تبدیل کریں ، تاکہ شور کی تجارت کو کم کیا جاسکے۔

نتائج کی توثیق کے اشارے جیسے MACD کو شامل کریں ، سگنل کی وشوسنییتا کو بہتر بنائیں۔

خلاصہ کریں۔

اس حکمت عملی میں متعدد تکنیکی اشارے ، جیسے خود کار طریقے سے چلنے والی اوسط ، سمری کے خطرے کی تشخیص اور قیمتوں کا تجزیہ شامل ہے ، جس سے ایک کثیر دورانیہ خود کار طریقے سے طے شدہ تجارتی فیصلہ سازی کا نظام تیار کیا جاسکتا ہے۔ پیرامیٹرز کی بہتر موافقت کے ذریعہ ، یہ مختلف قسم کے بازاروں پر لاگو ہوسکتا ہے ، رجحانات اور علاقوں کی خود بخود شناخت کرسکتا ہے۔ حکمت عملی کی منطق واضح ہے ، قیمت کھودنے کے قابل ہے ، اور یہ ایک تجویز کردہ مقداری طریقہ ہے۔

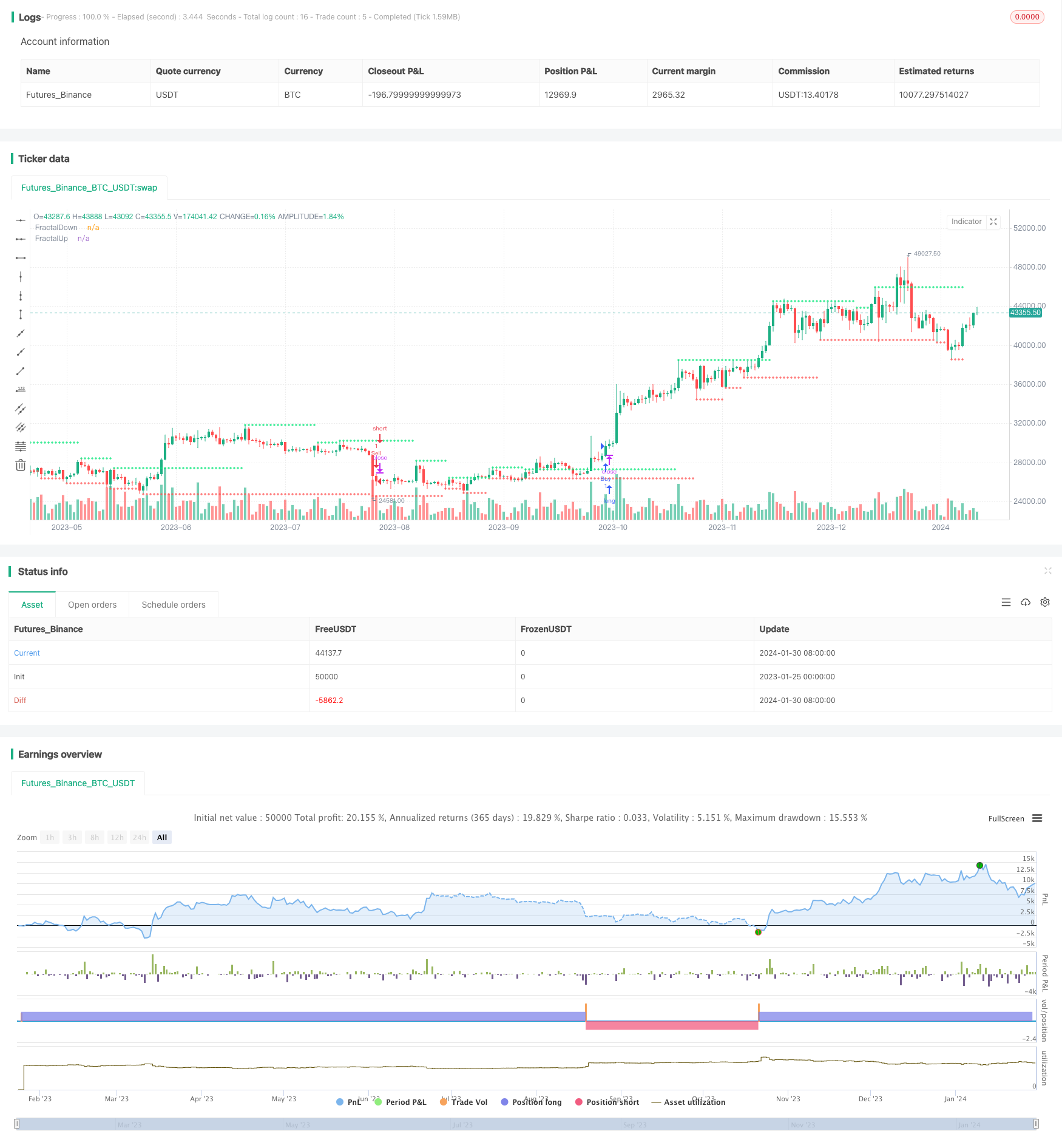

/*backtest

start: 2023-01-25 00:00:00

end: 2024-01-31 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Best Rabbit Strategy", shorttitle="Rabbit God",overlay=true)

Length = input(10, minval=1)

xPrice = close

xvnoise = abs(xPrice - xPrice[1])

Fastend = input(2)

Slowend = input(30)

nfastend = 2/(Fastend + 1)

nslowend = 2/(Slowend + 1)

nsignal = abs(xPrice - xPrice[Length])

nnoise = sum(xvnoise, Length)

nefratio = iff(nnoise != 0, nsignal / nnoise, 0)

nsmooth = pow(nefratio * (nfastend - nslowend) + nslowend, 2)

nAMA = nz(nAMA[1]) + nsmooth * (xPrice - nz(nAMA[1]))

Length2 = input(10, minval=1)

xPrice2 = close

xvnoise2 = abs(xPrice2 - xPrice2[1])

Fastend2 = input(4)

Slowend2 = input(24)

nfastend2 = 2/(Fastend2 + 1)

nslowend2 = 2/(Slowend2 + 1)

nsignal2 = abs(xPrice2 - xPrice2[Length2])

nnoise2 = sum(xvnoise, Length2)

nefratio2 = iff(nnoise2 != 0, nsignal2 / nnoise2, 0)

nsmooth2 = pow(nefratio2 * (nfastend2 - nslowend2) + nslowend2, 2)

nAMA2 = nz(nAMA2[1]) + nsmooth2 * (xPrice2 - nz(nAMA2[1]))

price = input(hl2)

len = input(defval=7,minval=1)

FC = input(defval=4,minval=1)

SC = input(defval=300,minval=1)

len1 = len/2

w = log(2/(SC+1))

H1 = highest(high,len1)

L1 = lowest(low,len1)

N1 = (H1-L1)/len1

H2 = highest(high,len)[len1]

L2 = lowest(low,len)[len1]

N2 = (H2-L2)/len1

H3 = highest(high,len)

L3 = lowest(low,len)

N3 = (H3-L3)/len

dimen1 = (log(N1+N2)-log(N3))/log(2)

dimen = iff(N1>0 and N2>0 and N3>0,dimen1,nz(dimen1[1]))

alpha1 = exp(w*(dimen-1))

oldalpha = alpha1>1?1:(alpha1<0.01?0.01:alpha1)

oldN = (2-oldalpha)/oldalpha

N = (((SC-FC)*(oldN-1))/(SC-1))+FC

alpha_ = 2/(N+1)

alpha = alpha_<2/(SC+1)?2/(SC+1):(alpha_>1?1:alpha_)

out = (1-alpha)*nz(out[1]) + alpha*price

price2 = input(hl2)

len2 = input(defval=31,minval=1)

FC2 = input(defval=40,minval=1)

SC2 = input(defval=300,minval=1)

len12 = len2/2

w2 = log(2/(SC2+1))

H12 = highest(high,len12)

L12 = lowest(low,len12)

N12 = (H1-L1)/len12

H22 = highest(high,len2)[len12]

L22 = lowest(low,len2)[len12]

N22 = (H22-L22)/len12

H32 = highest(high,len2)

L32 = lowest(low,len2)

N32 = (H32-L32)/len2

dimen12 = (log(N12+N22)-log(N32))/log(2)

dimen2 = iff(N12>0 and N22>0 and N32>0,dimen12,nz(dimen12[1]))

alpha12 = exp(w*(dimen2-1))

oldalpha2 = alpha12>1?1:(alpha12<0.01?0.01:alpha12)

oldN2 = (2-oldalpha2)/oldalpha2

N4 = (((SC2-FC2)*(oldN2-1))/(SC2-1))+FC2

alpha_2 = 2/(N4+1)

alpha2 = alpha_2<2/(SC2+1)?2/(SC2+1):(alpha_2>1?1:alpha_2)

out2 = (1-alpha2)*nz(out2[1]) + alpha2*price2

tf = input(title="Resolution", defval = "current")

vamp = input(title="VolumeMA", defval=6)

vam = sma(volume, vamp)

up = high[3]>high[4] and high[4]>high[5] and high[2]<high[3] and high[1]<high[2] and volume[3]>vam[3]

down = low[3]<low[4] and low[4]<low[5] and low[2]>low[3] and low[1]>low[2] and volume[3]>vam[3]

fractalup = up ? high[3] : fractalup[1]

fractaldown = down ? low[3] : fractaldown[1]

fuptf = request.security(syminfo.tickerid,tf == "current" ? timeframe.period : tf, fractalup)

fdowntf = request.security(syminfo.tickerid,tf == "current" ? timeframe.period : tf, fractaldown)

plot(fuptf, "FractalUp", color=lime, linewidth=1, style=cross, transp=0, offset =-3, join=false)

plot(fdowntf, "FractalDown", color=red, linewidth=1, style=cross, transp=0, offset=-3, join=false)

buyEntry= nAMA[0]>nAMA2[0] and out[0]>out2[0]

sellEntry= nAMA[0]<nAMA2[0] and out[0]<out2[0]

if (buyEntry)

strategy.entry("Buy", strategy.long, comment="Long Position Entry")

if (sellEntry)

strategy.entry("Sell", strategy.short, comment="Short Position Entry")