Có lẽ đó là lời nói dối lớn nhất trong đầu tư!

Tác giả:Những nhà phát minh định lượng - những giấc mơ nhỏ, Tạo: 2017-03-01 10:31:13, Cập nhật:Có lẽ đó là lời nói dối lớn nhất trong đầu tư!

Chọn thời điểm, theo tên gọi, là chọn thời điểm để mua cổ phiếu và bán cổ phiếu, và cố gắng kiếm được lợi nhuận. Hôm nay tôi sẽ nói cụ thể về vấn đề này.

-

Sự cám dỗ chọn thời gian

Đầu tiên, thời điểm chọn lựa là rất hấp dẫn đối với các nhà đầu tư. Bởi vì nếu có thể đánh giá đúng điểm thấp và cao của thị trường chứng khoán, các nhà đầu tư có thể nhận được lợi nhuận rất phong phú bằng cách mua ở mức thấp và bán ở mức cao.

Nhìn lại thị trường chứng khoán Mỹ trong 20 năm qua, tổng cộng có khoảng hơn 5000 ngày giao dịch. Nếu giữ S&P 500 trong suốt 20 năm, lợi nhuận của nhà đầu tư là khoảng 9.8%/năm. Nhưng nếu có thể dự đoán năm ngày giảm lớn nhất và tránh bỏ năm ngày đó (giả sử bán cổ phiếu trước mỗi ngày trong năm ngày và mua lại sau một ngày), lợi nhuận của nhà đầu tư có thể tăng lên 12.2%/năm.

Dĩ nhiên, 5 ngày chỉ là 0.099% của khu vực trong 5.036 ngày giao dịch. Để có được lợi nhuận vượt quá mức này, nhà đầu tư cần có khả năng dự đoán rất cao, dự đoán ngày mai là một ngày sụp đổ lớn.

Tuy nhiên...

-

Rủi ro khi lựa chọn

Một mối nguy hiểm của việc chơi trò chơi thời gian như vậy là nếu dự đoán của nhà đầu tư sai và bán cổ phiếu mà họ nắm giữ vào ngày không nên bán, họ sẽ bị tác động tàn phá.

Tương tự như trong S&P 500 trong 20 năm qua (theo 31 tháng 12 năm 2015); lợi nhuận đầu tư ổn định trong 20 năm này là khoảng 8% mỗi năm. Nhưng nếu nhà đầu tư không giữ cổ phiếu trong 5 ngày cao nhất trên thị trường chứng khoán vì nhiều lý do, lợi nhuận của họ sẽ giảm xuống còn 5.99% mỗi năm, 42% so với sự ổn định ban đầu.

Nói cách khác, nếu một nhà đầu tư làm sai 5 ngày trong số hơn 5,000 ngày (<0.1%), và trong 5 ngày lớn nhất không giữ cổ phiếu, thì ông sẽ rất khó để bù đắp cho 5 ngày mất mát đó ngay cả khi ông cố gắng đầu tư trong 20 năm.

-

Liệu thị trường nội địa có giống nhau không?

Một người bạn hỏi, bạn nói trên là thị trường chứng khoán Mỹ, nhưng chúng tôi ở trong nước, thị trường chứng khoán trong nước và thị trường chứng khoán Mỹ là khác nhau. Câu hỏi này là tốt, nhưng thực tế là những điều được đề cập ở trên cũng tương tự với cổ phiếu A, thậm chí còn hơn (vì cổ phiếu A có tỷ lệ biến động lớn hơn).

Ví dụ, hình trên cho thấy hai đường giá. Màu xanh là lợi nhuận của chỉ số A bắt đầu từ ngày 1 tháng 1 năm 1997, và màu đỏ cho thấy lợi nhuận sau khi chỉ số A giảm mức tăng cao nhất 10 ngày. Bạn có thể thấy rằng trong 20 năm qua, chỉ cần bỏ lỡ 10 ngày, lợi nhuận của nhà đầu tư chỉ là khoảng một nửa lợi nhuận của chiến lược chỉ số A.

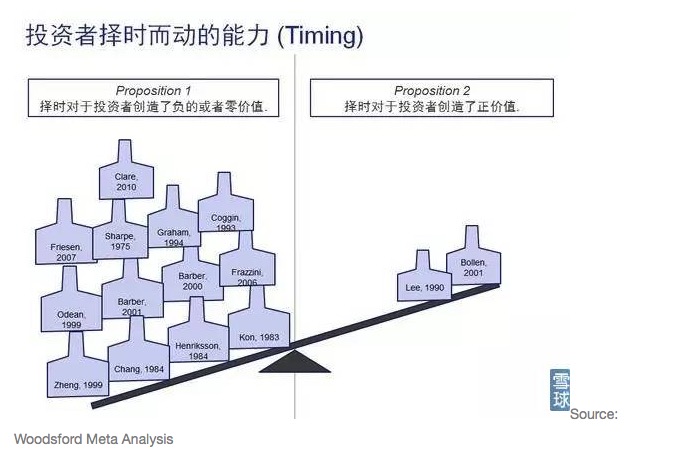

Các nhà đầu tư thiếu khả năng chọn thời gian, không chỉ là một nghiên cứu học thuật hoặc kết luận của một học giả. Trong Woodford Meta Analysis trên, chúng tôi đã kiểm tra tất cả các tạp chí học thuật chính thống nhằm trả lời câu hỏi này và tổng hợp kết quả của họ trong biểu đồ trên. Bạn có thể thấy rằng hầu hết các nghiên cứu học thuật đều đưa ra kết luận tương tự: các nhà đầu tư không có khả năng tăng lợi nhuận của mình bằng cách chọn thời gian.

Dĩ nhiên, các chuyên gia đầu tư nổi tiếng cũng không thể đảm bảo rằng tôi chắc chắn sẽ biết thị trường chứng khoán ngày mai sẽ tăng hay giảm, chưa kể là dự đoán thị trường chứng khoán ngày mai sẽ giảm nhiều lần nhất trong 20 năm. Vì vậy, nhiều độc giả và bạn bè có thể hỏi: Nếu yêu cầu chiến lược thời gian của tôi có hiệu quả, tôi cần đảm bảo mức độ chính xác dự đoán tối thiểu là bao nhiêu?

-

Những người tham gia vào cuộc thi này đã có những câu hỏi về việc làm thế nào để có được tỷ lệ thành công rẻ?

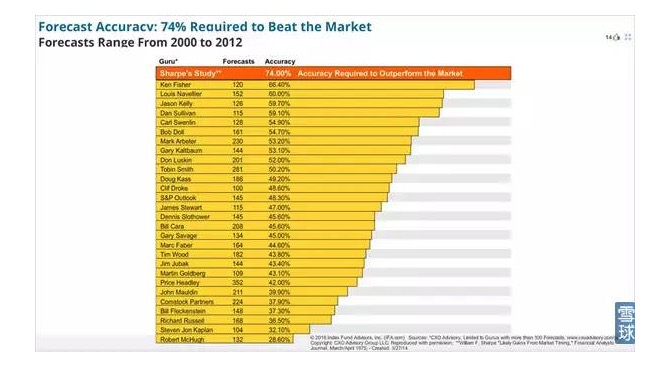

Nhà kinh tế tài chính nổi tiếng người Mỹ và người đoạt giải Nobel William Sharpe đã nghiên cứu vấn đề này. Trong một bài báo học thuật, Sharpe đã đề xuất rằng để có được lợi nhuận rẻ trong trò chơi thời gian, người dự đoán cần phải đạt được độ chính xác 74%. Nếu bạn không đạt được độ chính xác 70%, thì bạn nên mua một quỹ chỉ số / ETF và không di chuyển.

74%?! Người đàn ông trứng báo là đã nhận được một báo động!

Vậy có ai thực sự có thể đạt được 74% độ chính xác trong dự đoán của họ không? Sharpe đã thống kê các tài liệu của một số nhà dự đoán chứng khoán nổi tiếng ở Mỹ vào thời điểm đó và phát hiện ra rằng các nhà dự đoán chứng khoán đã thực hiện rất nhiều dự đoán.

Không ai trong số họ có thể đạt được 74% độ chính xác.

Bạn có thể thấy trong biểu đồ trên, nhà tiên đoán tốt nhất được ghi nhận là Ken Fisher, với tỷ lệ chính xác khoảng 66% - điều này là rất đáng kinh ngạc, nhưng vẫn chưa đạt được tỷ lệ chính xác 74% có thể giúp bạn kiếm tiền.

-

Tại sao lại có những người quyết định?

Trong thị trường, sẽ không bao giờ thiếu những nhà đầu tư cố gắng kiếm lợi nhuận bằng cách chọn thời gian, và những nhà đầu tư tin rằng họ có khả năng đánh bại thị trường bằng cách chọn thời gian. Tất nhiên, họ không thể đều tốt, nghĩa là có rất nhiều người không có bằng chứng cho thấy họ có khả năng chọn thời gian và vẫn tin rằng họ vượt quá khả năng dự đoán thị trường.

Trong thực tế, có rất nhiều nghiên cứu về vấn đề này, chẳng hạn như nghiên cứu về sự thiên vị hành vi của con người. Như bài báo của tờ Publications hôm qua đã đề cập, những vấn đề phổ biến hơn là thiên vị hành vi, tự tin quá mức (đánh giá quá cao về khả năng của chính mình) và trí nhớ chọn lọc (chỉ nhớ những phần của hồ sơ giao dịch của mình, chọn lọc quên những phần bị mất).

Được chuyển tiếp từ Snowball, Woojin

- Thị trường không và tiêu cực

- Chiến lược giao dịch tần số cao - làm thị trường và chọn ngược

- Trở thành một người theo thuyết xác suất - một tên ngốc đọc sách và đi lang thang ngẫu nhiên

- Tỷ lệ xác suất, tỷ lệ chênh lệch và giá trị mong đợi cho giao dịch dài hạn

- Những nghi ngờ về các hàm tương lai, xin các vị thần dạy cho tôi!

- Tiền và tín dụng của hệ thống ngân hàng tiền tệ

- Chiến lược giao dịch của người đánh bạc

- HttpQuery không được sử dụng trong Python

- Điều này có nghĩa là gì?

- Nói về tỷ lệ thắng thua

- Làm thế nào để tồn tại trong một thế giới đầy ngẫu nhiên

- Khám phá xu hướng, theo xu hướng

- Báo cáo về quỹ dữ liệu lớn

- Tại sao các nhà đầu tư bán lẻ lại mua và bán nhầm (Contrarian)?

- Nếu bạn không thể thắng, bạn có thể ném đồng xu và giao dịch để kiếm tiền không?

- Chuyến đi của thuật toán học máy

- Khi chúng ta dự đoán xác suất, chúng ta dự đoán gì?

- Chương trình hóa giao dịch lộ trình (một ý tưởng cho chương trình)

- _C() Phương thức thử lại

- Chức năng _N (()) số nhỏ điểm số Chế độ chính xác