Chiến lược phần trăm thu lợi nhuận đa cấp

Tác giả:Tốt, Tạo: 2019-09-25 16:24:31, Cập nhật: 2023-11-07 20:44:48

Tóm lại

Stanley Kroll đã đề cập trong cuốn sách của mình

Chiến lược được chia sẻ bởi bài viết này dựa trên nguyên tắc này. Đường trung bình động được sử dụng như là hướng của xu hướng. Mối quan hệ giữa giá đóng cửa, giá cao nhất và giá thấp nhất được sử dụng như là tín hiệu để mở vị trí. Dưới tiền đề là xu hướng giá không thay đổi đáng kể, chủ động kiếm lợi nhuận theo lô theo tỷ lệ phần trăm.

Tại sao chúng ta cần dừng lỗ và lấy lợi nhuận?

Có một câu ngạn ngữ cũ trong thế giới giao dịch:

Nói một cách đơn giản, vị trí đóng không gì khác ngoài hai tình huống: lấy lợi nhuận và dừng lỗ. Ví dụ, nếu bạn may mắn, giá bắt đầu tăng sau khi mua. Tại thời điểm này, bạn phải xem xét vấn đề lấy lợi nhuận. Nếu không, chúng ta chỉ có thể kiếm tiền trên

Từ quan điểm thống kê, hầu hết các vị trí thua lỗ sẽ trở lại mức giá chi phí trong thị trường tương lai. Tuy nhiên, nếu bạn gặp một xác suất nhỏ của một xu hướng ngược lớn, bạn có thể mất tất cả lợi nhuận trước đó hoặc thậm chí toàn bộ quỹ. Do đó, đối với các nhà đầu tư bán lẻ của chúng tôi, chúng tôi có thể kiếm được lợi nhuận lớn; chúng tôi có thể kiếm được lợi nhuận nhỏ; chúng tôi có thể thực hiện lỗ nhỏ, nhưng chúng tôi không bao giờ có thể mất tiền lớn.

Chiến lược logic

Đôi khi khi chúng ta trực giác lấy lợi nhuận, có thể có một làn sóng lớn của chuyển động giá thị trường mà chúng ta chỉ kiếm được một lượng nhỏ của nó. Mặc dù nó không phải là một giao dịch thất bại, sẽ có một loại hối tiếc từ tâm lý, vì vậy chiến lược này sẽ sử dụng phương pháp lấy lợi nhuận đa cấp, nghĩa là khi lợi nhuận nổi đạt 5%, chế độ lấy lợi nhuận hoạt động cấp một được bật. Một khi 100% được rút khỏi điểm cao nhất của lợi nhuận nổi, lấy lợi nhuận và đóng vị trí; khi lợi nhuận nổi đạt 10%, chế độ lấy lợi nhuận hoạt động cấp hai được kích hoạt. Một khi 50% được rút khỏi điểm cao nhất của lợi nhuận nổi, lấy lợi nhuận và đóng vị trí; Khi lợi nhuận nổi đạt 20%, việc lấy lợi nhuận hoạt động ba cấp được kích hoạt. Một khi 20% được rút khỏi điểm cao nhất của vị trí nổi, chế độ lấy lợi nhuận và đóng vị trí. Đây không chỉ là một chiến lược lợi nhuận lớn, nhưng khi xu hướng nổi xuất hiện, chiến lược này cũng không chỉ bảo vệ lợi nhuận lớn.

-

Định nghĩa đường ray trên

-

Định nghĩa đường ray dưới

-

Định nghĩa trung bình động

-

Vị trí mở dài: giá đóng cửa lớn hơn đường ray trên và đường ray trên lớn hơn trung bình động

-

Vị trí ngắn mở: giá đóng cửa thấp hơn đường sắt thấp hơn và đường sắt thấp hơn so với trung bình động

-

Khóa vị trí dài: Giá đóng cửa thấp hơn đường dẫn thấp hơn hoặc giá đóng cửa thấp hơn đường trung bình động

-

Khóa vị trí ngắn: Giá đóng cửa lớn hơn đường sắt trên hoặc giá đóng cửa lớn hơn trung bình động

-

Định vị dài cấp 1 lấy lợi nhuận: giá cao nhất sau khi mở vị trí lớn hơn hoặc bằng với giá mở nhân mức lợi nhuận bắt đầu đầu tiên, và giá thấp nhất nhỏ hơn hoặc bằng với giá cao nhất sau khi mở vị trí trừ đi lợi nhuận biến động nhân giá trị kích hoạt lợi nhuận cấp đầu tiên

-

Định vị dài cấp 2 lấy lợi nhuận: giá cao nhất sau khi mở vị trí lớn hơn hoặc bằng với giá mở nhân mức lợi nhuận bắt đầu thứ hai, và giá thấp nhất nhỏ hơn hoặc bằng với giá cao nhất sau khi mở vị trí trừ đi lợi nhuận biến động nhân giá trị kích hoạt lợi nhuận cấp hai

-

Định vị dài cấp 3 lấy lợi nhuận: giá cao nhất sau khi mở vị trí lớn hơn hoặc bằng với giá mở nhân mức lợi nhuận bắt đầu thứ ba, và giá thấp nhất nhỏ hơn hoặc bằng với giá cao nhất sau khi mở vị trí trừ đi lợi nhuận biến động nhân giá trị kích hoạt lợi nhuận cấp ba

-

Định vị ngắn cấp 1 lấy lợi nhuận: giá thấp nhất sau khi mở vị trí là thấp hơn hoặc bằng với giá mở nhân mức lợi nhuận bắt đầu đầu tiên, và giá cao nhất là lớn hơn hoặc bằng với giá thấp nhất sau khi mở vị trí cộng với lợi nhuận biến động nhân giá trị kích hoạt lợi nhuận cấp đầu tiên.

-

Vị trí ngắn cấp 2 lấy lợi nhuận: giá thấp nhất sau khi mở vị trí là ít hơn hoặc bằng với giá mở nhân với mức lợi nhuận bắt đầu thứ hai, và giá cao nhất là lớn hơn hoặc bằng với giá thấp nhất sau khi mở vị trí cộng với lợi nhuận biến động nhân với giá trị kích hoạt lợi nhuận cấp hai.

-

Định vị ngắn cấp 3 lấy lợi nhuận: giá thấp nhất sau khi mở vị trí là ít hơn hoặc bằng với giá mở nhân với mức lợi nhuận bắt đầu thứ ba, và giá cao nhất lớn hơn hoặc bằng với giá thấp nhất sau khi mở vị trí cộng với lợi nhuận biến động nhân với giá trị kích hoạt lợi nhuận cấp ba

-

Định giá giao dịch dài Stop Loss: Giá đóng cửa ít hơn hoặc bằng giá mở ra nhân với yếu tố stop loss

-

Định vị ngắn Stop Loss: Giá đóng cửa ít hơn hoặc bằng giá mở cửa nhân với yếu tố stop loss

Mã chiến lược

Dựa trên logic chiến lược trên, chúng tôi có thể thực hiện chiến lược này trên nền tảng FMZ Quant.fmz.com> Login > Dashboard > Strategy Library > New Strategy > Nhấp vào menu thả xuống ở góc trên bên phải để chọn ngôn ngữ của tôi, bắt đầu viết chiến lược, và chú ý đến các bình luận trong mã bên dưới.

Đầu tiên, các tham số cần được sử dụng trong chiến lược: chiều dài đường trung bình, phạm vi dừng lỗ, tham số lấy lợi nhuận, vv, tất cả đều được xác định là các tham số bên ngoài để tạo điều kiện cho việc gỡ lỗi và tối ưu hóa thử nghiệm.

/ / Define parameters

LENGTH := 100; // moving average parameter

STOP_LOSS := 3; // Stop Loss range

// Define the take profit parameter

STARTPER1 := 5; // Level 1 tracking take profit, start from profit reaches 5%

STOPPER1 := 100; // Level 1 tracking take profit, profit retracement 100% triggers it

STARTPER2 := 10; // Level 2 tracking take profit, start from profit reaches 10%

STOPPER2 := 50; // Level 2 tracking take profit, profit retracement 50% trigger it

STARTPER3 := 20; // Level 3 tracking take profit, start from profit reaches 20%

STOPPER3 := 20; // Level 3 tracking take profit, profit retracement 20% trigger

Sau đó, thiết lập một phạm vi giá dựa trên giá hôm nay và hôm qua, và sự biến động của giá hôm qua. Thông qua phạm vi giá này và mối quan hệ vị trí tương đối với đường trung bình động, không chỉ tín hiệu mua và bán các vị trí mở có thể được theo dõi tốt, mà còn làm giảm số lượng các vị trí mở trong thời kỳ sốc và quy mô rút tiền.

/ / Define the upper and lower intervals

NN := BARSLAST(DATE <> REF(DATE, 1)) + 1; // current number of cycles

TODAY_OPEN := VALUEWHEN(NN = 1, O); // Opening price of the day

TODAY_HIGH := HHV(H, NN); // The highest price of the day

TODAY_LOW := LLV(L, NN); // lowest price of the day

YESTERDAY_HIGH := REF(TODAY_HIGH, NN); // Yesterday's highest price

YESTERDAY_LOW := REF(TODAY_LOW, NN); // yesterday's lowest price

BAND := YESTERDAY_HIGH - YESTERDAY_LOW; // Yesterday amplitude

UPPERLINE : TODAY_OPEN + BAND; // upper line

LOWERLINE : TODAY_OPEN - BAND; // lower line

MYMA:MA(CLOSE, LENGTH); // Moving average

Sau đó, nó là mã logic để mở và đóng các vị trí. Khi giá đóng lớn hơn đường ray trên và đường ray trên lớn hơn trung bình di chuyển, mở vị trí dài; khi giá đóng thấp hơn đường ray dưới và đường ray dưới nhỏ hơn trung bình di chuyển, mở vị trí ngắn; điều kiện vị trí đóng chỉ ngược lại với điều kiện vị trí mở: khi giá đóng thấp hơn đường ray dưới, hoặc giá đóng thấp hơn trung bình di chuyển, đóng vị trí dài; khi giá đóng lớn hơn đường ray trên, hoặc giá đóng lớn hơn trung bình di chuyển, đóng vị trí ngắn.

// open the position

C > UPPERLINE AND UPPERLINE > MYMA, BK; // Open long position

C < LOWERLINE AND LOWERLINE < MYMA, SK; // Open short position

// close the position

C < LOWERLINE OR C < MYMA, SP; // Close long position

C > UPPERLINE OR C > MYMA, BP; // Close short position

Cuối cùng, đó là phần dừng lỗ và lấy lợi nhuận mà chúng tôi đã đề cập trong bài viết này. Cho dù đó là vị trí dài hoặc ngắn để lấy lợi nhuận, nó được chia thành ba giai đoạn. Mỗi giai đoạn được tự động điều chỉnh theo biến động giá thị trường hiện tại và lợi nhuận. Và điều chỉnh này được đặt theo các thông số bên ngoài, bạn có thể thực hiện điều chỉnh chi tiết theo các điều kiện thị trường và tình trạng đa dạng khác nhau.

Stop loss cũng là một phần của chiến lược cần phải xem xét, bởi vì không thể kiếm tiền bằng cách mở bất kỳ vị trí nào. Đôi khi thị trường trái ngược với kỳ vọng của chúng tôi, vì vậy stop loss là hoàn toàn cần thiết.

// long position take profit

BKHIGH >= BKPRICE * (1 + 0.01 * STARTPER1) AND LOW <= BKHIGH - (BKHIGH - BKPRICE) * 0.01 * STOPPER1, SP; // level 1

BKHIGH >= BKPRICE * (1 + 0.01 * STARTPER2) AND LOW <= BKHIGH - (BKHIGH - BKPRICE) * 0.01 * STOPPER2, SP; // level 2

BKHIGH >= BKPRICE * (1 + 0.01 * STARTPER3) AND LOW <= BKHIGH - (BKHIGH - BKPRICE) * 0.01 * STOPPER3, SP; // level 3

// short position take profit

SKLOW <= SKPRICE * (1 - 0.01 * STARTPER1) AND HIGH >= SKLOW + (SKPRICE - SKLOW) * 0.01 * STOPPER1, BP; // level 1

SKLOW <= SKPRICE * (1 - 0.01 * STARTPER2) AND HIGH >= SKLOW + (SKPRICE - SKLOW) * 0.01 * STOPPER2, BP; // level 2

SKLOW <= SKPRICE * (1 - 0.01 * STARTPER3) AND HIGH >= SKLOW + (SKPRICE - SKLOW) * 0.01 * STOPPER3, BP; // level 3

// stop loss

C <= BKPRICE * (1 - STOP_LOSS * 0.01), SP; // long position

C >= SKPRICE * (1 + STOP_LOSS * 0.01), BP; // short position

Ngoài ra, chúng tôi cũng thiết lập phương pháp ủy thác đơn đặt hàng, cũng như lọc tín hiệu, để làm cho quá trình xử lý hoàn chỉnh hơn.

// Set the order commission method

SETSIGPRICETYPE(BK,NEW_ORDER);

SETSIGPRICETYPE(SK,NEW_ORDER);

SETSIGPRICETYPE(BP,NEW_ORDER);

SETSIGPRICETYPE(SP,NEW_ORDER);

// Set the signal filtering method

AUTOFILTER;

Kiểm tra lại chiến lược

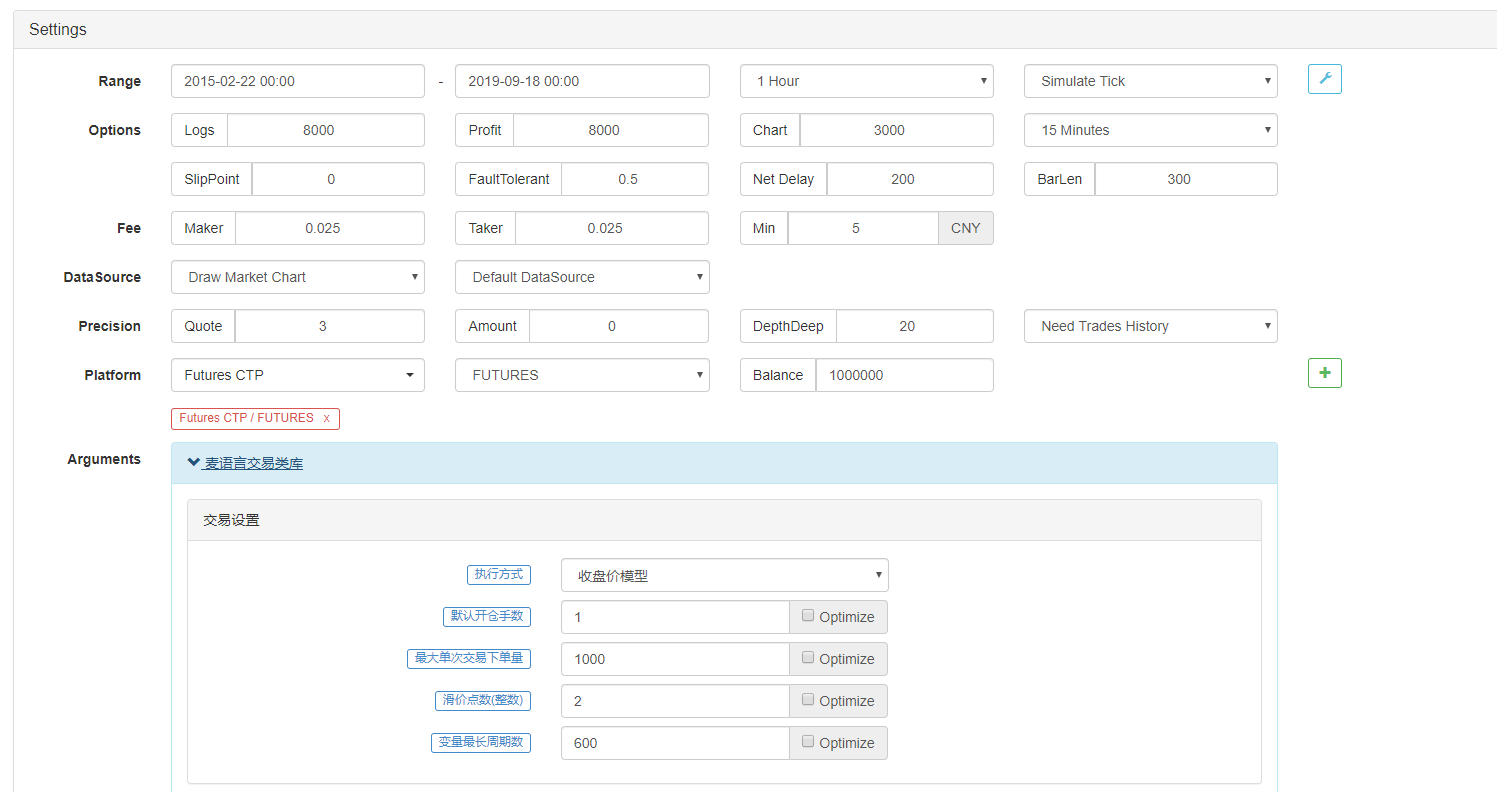

Môi trường thử nghiệm

- Phân loại giao dịch: chỉ số thanh thép

- Thời gian: 22 tháng 2 năm 2015 ~ 18 tháng 9 năm 2019

- Chu kỳ: một giờ

- Slippage: 2 pips cho giá mở và đóng vị trí

- Phí: 2 lần tiêu chuẩn trao đổi thông thường

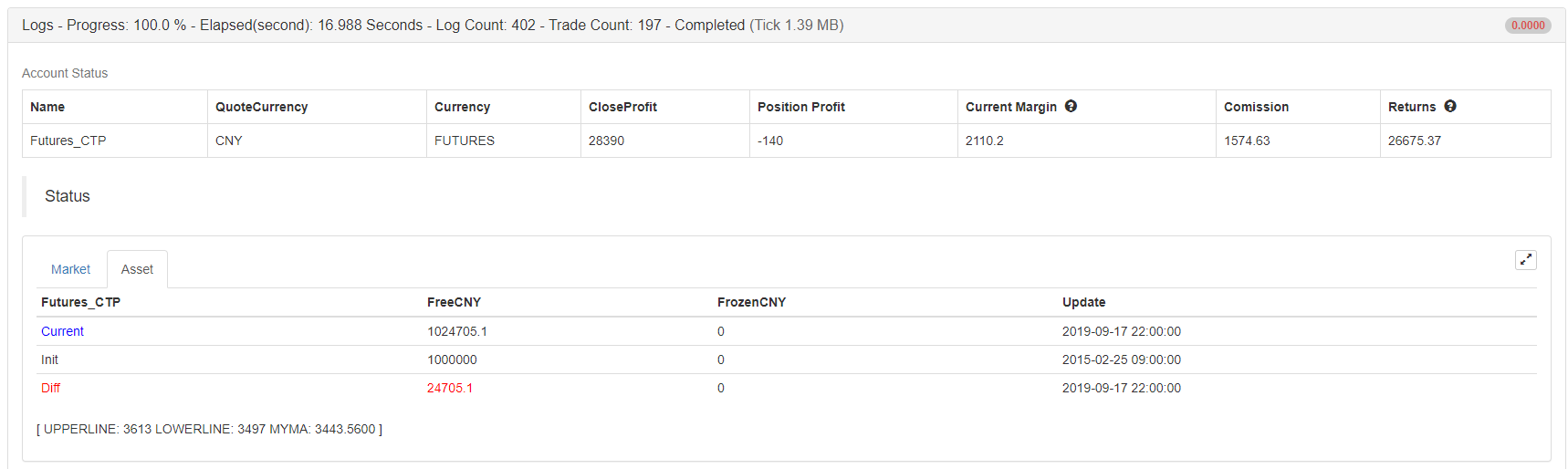

Báo cáo hiệu suất

Đường cong quỹ

Chiến lược sao chép

Nhấp để sao chép toàn bộ nguồn chiến lược mà không cấu hìnhhttps://www.fmz.com/strategy/166753

- DEX giao dịch định lượng thực hành ((1) -- dYdX v4 hướng dẫn sử dụng

- Giới thiệu về bộ phận Lead-Lag trong tiền kỹ thuật số (3)

- Giới thiệu về Trọng tài Lead-Lag trong Cryptocurrency (2)

- Giới thiệu về bộ phận Lead-Lag trong tiền kỹ thuật số (2)

- Thảo luận về tiếp nhận tín hiệu bên ngoài của nền tảng FMZ: Một giải pháp hoàn chỉnh để tiếp nhận tín hiệu với dịch vụ Http tích hợp trong chiến lược

- Phân tích nhận tín hiệu bên ngoài nền tảng FMZ: Chiến lược xây dựng dịch vụ HTTP để nhận tín hiệu

- Giới thiệu về Trọng tài Lead-Lag trong Cryptocurrency (1)

- Giới thiệu về bộ phận Lead-Lag trong tiền kỹ thuật số (1)

- Cuộc thảo luận về tiếp nhận tín hiệu bên ngoài của nền tảng FMZ: API mở rộng VS Chiến lược Dịch vụ HTTP tích hợp

- Phân tích nhận tín hiệu bên ngoài nền tảng FMZ: API mở rộng vs chiến lược dịch vụ HTTP tích hợp

- Cuộc thảo luận về phương pháp thử nghiệm chiến lược dựa trên Random Ticker Generator

- Đổi mới API tương lai Deribit để phù hợp với giao dịch định lượng quyền chọn

- Một bàn tay dạy bạn viết chiến lược -- chuyển một chiến lược bằng ngôn ngữ của tôi.

- Sử dụng môi trường nghiên cứu để phân tích chi tiết về rủi ro ba chiều và ảnh hưởng của chi phí thủ tục đối với chênh lệch giá có thể được tính

- Giới thiệu môi trường nghiên cứu khoa học dữ liệu lượng tử FMZ

- Phân tích các chiến lược của Đường Thanh An trong môi trường nghiên cứu

- Parabolic Steering SAR và Chiến lược điểm giá cao và thấp

- Thích làm việc tốt trước tiên - học cách sử dụng các nguyên tắc giao dịch để phân tích môi trường nghiên cứu

- Dạy bạn làm thế nào để cho một chiến lược cũ dock websocket trích dẫn giao diện

- Sự tương đồng và khác biệt giữa giao dịch tương lai hàng hóa và sàn giao dịch tiền điện tử API

- tay tay dạy bạn làm thế nào để cho một chiến lược cũ cũ liên kết liền mạch websocket giao diện thị trường

- Sự khác biệt giữa API giao dịch tương lai hàng hóa và giao dịch tiền kỹ thuật số

- Ứng dụng phần bóng K-line trong chiến lược giao dịch

- Chiến lược giao dịch định lượng tiền điện tử cấu hình trao đổi

- Cơ chế khớp giao dịch ở cấp độ Tick được phát triển để kiểm tra lại chiến lược tần số cao

- Kinh nghiệm phát triển chiến lược giao dịch

- Xử lý dữ liệu dòng K trong giao dịch định lượng

- Các chiến lược giao dịch định lượng tiền kỹ thuật số

- "C++ phiên bản của OKEX hợp đồng tương lai chiến lược phòng ngừa rủi ro" mà đưa bạn thông qua chiến lược định lượng cứng

- Sử dụng công nghệ học máy trong giao dịch

- "OKEX C++ Contract Hedging Strategy" giúp bạn học chiến lược lõi cứng.