Chiến lược theo dõi xu hướng bốn yếu tố

Tác giả:ChaoZhang, Ngày: 2023-10-17 14:47:00Tags:

Tổng quan

Chiến lược này kết hợp các chỉ số SAR, RSI, Vol và MA để xác định xu hướng và áp dụng các biện pháp quản lý rủi ro mạnh mẽ để theo dõi xu hướng và lợi nhuận. Chiến lược chủ yếu sử dụng chỉ số SAR để xác định hướng xu hướng, được bổ sung bởi chỉ số RSI để xác định tín hiệu đảo ngược ở ngưỡng mua quá mức và bán quá mức, chỉ số Vol để đánh giá các đặc điểm khối lượng và MA để xác định hướng xu hướng chính và thứ cấp. Sự kết hợp của nhiều chỉ số giúp lọc các tín hiệu sai và xác định hướng xu hướng thực sự.

Chiến lược logic

Chiến lược này sử dụng 4 chỉ số kỹ thuật chính:

-

Parabolic SAR: Chỉ số này sử dụng mối quan hệ giữa các dấu chấm và xu hướng để xác định hướng xu hướng và các điểm đảo ngược. Các dấu chấm trên giá cho thấy xu hướng tăng trong khi các dấu chấm bên dưới cho thấy xu hướng giảm. Khi các dấu chấm vượt qua giá, nó báo hiệu một sự đảo ngược xu hướng. Chiến lược sử dụng SAR như là chỉ số chính để xác định hướng xu hướng.

-

Chỉ số RSI: Chỉ số sức mạnh tương đối. Chỉ số này dao động giữa 0-100 để đánh giá các điều kiện mua quá mức và bán quá mức. Chỉ số RSI trên 70 là khu vực mua quá mức, dưới 30 là khu vực bán quá mức và lùi xuống 50 là khu vực trung lập. Chiến lược sử dụng chỉ số RSI để xác định các tín hiệu đảo ngược ở ngưỡng mua quá mức và bán quá mức.

-

VOL: Chỉ số khối lượng. Chiến lược sử dụng VOL để xác nhận xu hướng và đánh giá chất lượng của các tín hiệu đảo ngược bằng cách phát hiện các mô hình mở rộng khối lượng.

-

MA: Moving averages. Chiến lược sử dụng đường trung bình di chuyển dài và ngắn để xác định hướng xu hướng chính và thứ cấp.

Quy tắc tín hiệu thương mại:

Tình trạng dài: Các chấm SAR lật dưới thanh giá và RSI biến từ bán quá mức lên vào vùng trung tính, mở rộng VOL rõ ràng, đường MA ngắn vượt qua đường MA dài.

Điều kiện ngắn: Các chấm SAR lật trên các thanh giá và RSI giảm từ mua quá mức vào vùng trung lập, mở rộng VOL rõ ràng, đường MA ngắn vượt qua đường MA dài.

Chiến lược cũng đặt ra các quy tắc quản lý rủi ro dừng lỗ và lấy lợi nhuận. Lợi nhuận được đặt ở mức 2 lần giá nhập và dừng lỗ được đặt ở mức 0,8 lần giá nhập để khóa lợi nhuận và kiểm soát rủi ro.

Phân tích lợi thế

Những lợi thế của chiến lược này bao gồm:

-

Sự kết hợp nhiều chỉ số tránh các tín hiệu sai và thực sự nắm bắt sự đảo ngược xu hướng.

-

Quản lý rủi ro bằng cách dừng lỗ và lấy lợi nhuận kiểm soát rủi ro một cách hiệu quả.

-

Kích thước vị trí với các mục nhập có quy mô và lợi nhuận được đưa ra tối đa hóa lợi nhuận.

-

Các thông số vững chắc thu được thông qua tối ưu hóa và thử nghiệm lặp đi lặp lại.

-

Dữ liệu backtest đầy đủ mô phỏng các điều kiện giao dịch thực tế.

-

Logic đơn giản và rõ ràng dễ hiểu và thực hiện.

Phân tích rủi ro

Những rủi ro của chiến lược này bao gồm:

-

Sự biến động thị trường cực kỳ phá vỡ dừng lỗ, khuyến cáo dừng lỗ rộng hơn.

-

Các sản phẩm giao dịch không thanh khoản không thể hoàn thành lệnh dừng lỗ.

-

Rủi ro hệ thống gây ra sự biến động khoảng cách. Đòn bẩy nên được giảm và tài sản có nền tảng mạnh nên được giữ.

-

Các thông số được tối ưu hóa quá mức dẫn đến kết quả quá hoàn hảo.

-

Tần số giao dịch cao gây ra chi phí trượt quá mức; Khoảng thời gian tạo tín hiệu rộng hơn có thể được áp dụng.

-

Hiệu quả tín hiệu xấu đi đòi hỏi phải cập nhật kịp thời.

Hướng dẫn cải thiện

Chiến lược này có thể được tăng cường hơn nữa trong các khía cạnh sau:

-

Kiểm tra nhiều kết hợp chỉ số như MACD, KD để tìm phù hợp hơn.

-

Tối ưu hóa thời gian MA để xác định rõ hơn xu hướng chính và thứ cấp.

-

Tối ưu hóa stop loss và lấy hệ số lợi nhuận cho tỷ lệ rủi ro-lợi nhuận tối ưu.

-

Kiểm tra độ bền của các tham số trên các sản phẩm khác nhau và tìm ra các bộ tham số tối ưu.

-

Kết hợp các mô hình học máy để hỗ trợ tạo tín hiệu thương mại.

-

Sử dụng các thuật toán dừng lỗ thích nghi để làm cho dừng lỗ năng động hơn.

-

Kiểm tra các thông số dài hơn để mở rộng tiềm năng lợi nhuận.

Kết luận

Chiến lược này kết hợp nhiều chỉ số để lọc các tín hiệu sai và xác định hướng xu hướng, thiết lập dừng lỗ và lấy lợi nhuận để kiểm soát rủi ro, và tối ưu hóa các tham số và sự kết hợp để liên tục cải thiện hiệu suất chiến lược. Mặc dù không có chiến lược nào có thể dự đoán hoàn hảo tương lai, nhưng các kế hoạch giao dịch có hệ thống cùng với quản lý rủi ro thích hợp sẽ làm tăng đáng kể lợi nhuận. Chiến lược này cung cấp một khuôn khổ theo dõi xu hướng tương đối mạnh mẽ phù hợp với các nhà đầu tư tìm kiếm lợi nhuận ổn định dài hạn theo cách hợp lý.

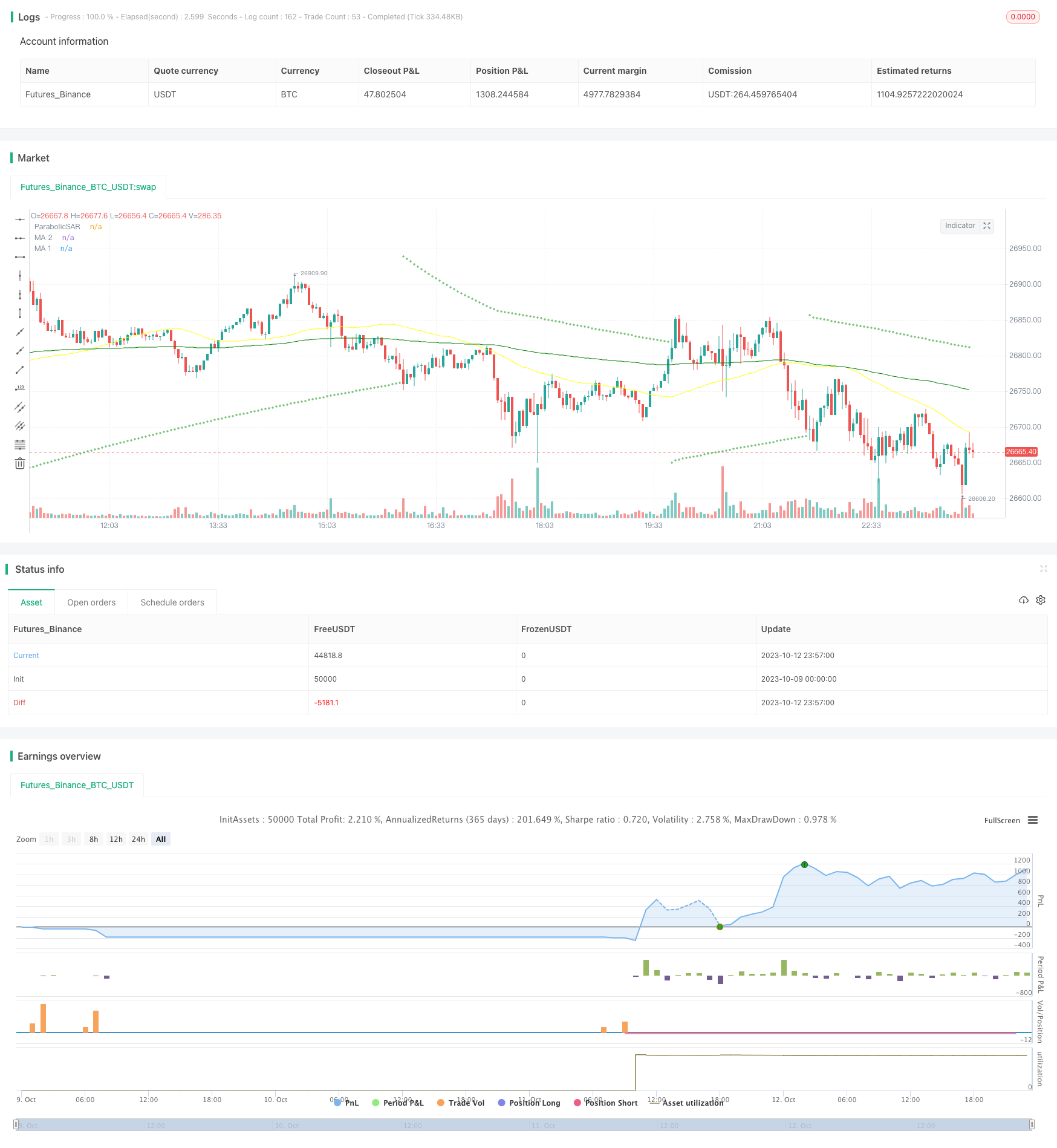

/*backtest

start: 2023-10-09 00:00:00

end: 2023-10-13 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © myn

//@version=5

strategy('Strategy Myth-Busting #6 - PSAR+MA+SQZMOM+HVI - [MYN]', max_bars_back=5000, overlay=true, pyramiding=0, initial_capital=20000, currency='USD', default_qty_type=strategy.percent_of_equity, default_qty_value=100.0, commission_value=0.075, use_bar_magnifier = false)

/////////////////////////////////////

//* Put your strategy logic below *//

/////////////////////////////////////

// dOg28adjYWY

//Trading Strategies Used

// Parabolic Sar

// 10 in 1 MA's

// Squeeze Momentum

// HawkEYE Volume Indicator

// Long Condition

// Parabolic Sar shift below price at last dot above and then previous bar needs to breach above that.

// Price action has to be below both MA's and 50MA needs to be above 200MA

// Squeeze Momentum needsd to be in green or close to going green

// HawkEYE Volume Indicator needs to be show a green bar on the histagram

// Short Condition

// Parabolic Sar shift above price at last dot below and then previous bar needs to breach below that.

// Price action needs to be above both MA's and 50MA needs to be below 200MA

// Squeeze Momentum needsd to be in red or close to going red

// HawkEYE Volume Indicator needs to be show a red bar on the histagram

// Parabolic SAR

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

//@version=5

//indicator(title="Parabolic SAR", shorttitle="SAR", overlay=true, timeframe="", timeframe_gaps=true)

// Dynamic Max based on trendcode

int TrendCodeAdaptive = switch timeframe.multiplier

1 => 1

3 => 1

5 => 1

10 => 2

15 => 3

30 => 5

45 => 5

60 => 7

120 => 9

180 => 9

240 => 13

300 => 14

360 => 15

=>

int(4)

bool overrideAdaptiveSar = input(false, title="Override Adaptive PSAR", group="Adaptive Parabolic Sar")

TrendCodeOverRide = input(5, title='Trend Code (If Overriding Adaptive PSAR)')

startPSAR = 0.02

increment = 0.02

maximum = overrideAdaptiveSar ? TrendCodeOverRide * 0.005 : TrendCodeAdaptive * 0.005

PSAR = ta.sar(startPSAR, increment, maximum)

plot(PSAR, "ParabolicSAR", style=plot.style_cross, color=color.green)

//PSARLongEntry = PSAR < close ? 1 : na

//PSARShortEntry = PSAR < close ? na : -1

PSARLongEntry = high < PSAR and barstate.isconfirmed

PSARShortEntry = low > PSAR and barstate.isconfirmed

// Squeeze Momentum

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

//@version=5

// @author LazyBear

// List of all my indicators: https://www.tradingview.com/v/4IneGo8h/

//

//indicator(shorttitle='SQZMOM_LB', title='Squeeze Momentum Indicator [LazyBear]', overlay=false)

lengthBB = input(20, title='BB Length', group="Squeeze Momentum")

mult = input(2.0, title='BB MultFactor')

lengthKC = input(20, title='KC Length')

multKC = input(1.5, title='KC MultFactor')

useTrueRange = input(true, title='Use TrueRange (KC)')

// Calculate BB

source = close

basis = ta.sma(source, lengthBB)

dev = multKC * ta.stdev(source, lengthBB)

upperBB = basis + dev

lowerBB = basis - dev

// Calculate KC

ma = ta.sma(source, lengthKC)

range_1 = useTrueRange ? ta.tr : high - low

rangema = ta.sma(range_1, lengthKC)

upperKC = ma + rangema * multKC

lowerKC = ma - rangema * multKC

sqzOn = lowerBB > lowerKC and upperBB < upperKC

sqzOff = lowerBB < lowerKC and upperBB > upperKC

noSqz = sqzOn == false and sqzOff == false

val = ta.linreg(source - math.avg(math.avg(ta.highest(high, lengthKC), ta.lowest(low, lengthKC)), ta.sma(close, lengthKC)), lengthKC, 0)

iff_1 = val > nz(val[1]) ? color.lime : color.green

iff_2 = val < nz(val[1]) ? color.red : color.maroon

bcolor = val > 0 ? iff_1 : iff_2

scolor = noSqz ? color.blue : sqzOn ? color.black : color.gray

//plot(val, color=bcolor, style=plot.style_histogram, linewidth=4)

//plot(0, color=scolor, style=plot.style_cross, linewidth=2)

SQZMOMLongEntry = val > 0

SQZMOMShortEntry = val < 0

// 10 in 1 Different Moving Averages

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

// © hiimannshu

//@version=5

// This indicator is just a simple indicator which plot any kind of multiple (atmost 10) moving everage (sma/ema/wma/rma/hma/vwma) on chart.

// Enjoy the new update

//indicator(title='10 in 1 Different Moving Averages ( SMA/EMA/WMA/RMA/HMA/VWMA )', shorttitle=' 10 in 1 MAs', overlay=true)

bool plot_ma_1 = input.bool(true, '', inline='MA 1',group= "Multi Timeframe Moving Averages")

string ma_1_type = input.string(defval='EMA', title='MA 1', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 1',group= "Multi Timeframe Moving Averages")

int ma_1_val = input.int(200, '', minval=1, inline='MA 1',group= "Multi Timeframe Moving Averages")

ma1_tf = input.timeframe(title='', defval='', inline='MA 1',group= "Multi Timeframe Moving Averages")

color ma_1_colour = input.color(color.green, '', inline='MA 1',group= "Multi Timeframe Moving Averages")

bool plot_ma_2 = input.bool(true, '', inline='MA 2',group= "Multi Timeframe Moving Averages")

string ma_2_type = input.string(defval='SMA', title='MA 2 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 2',group= "Multi Timeframe Moving Averages")

int ma_2_val = input.int(50, '', minval=1, inline='MA 2',group= "Multi Timeframe Moving Averages")

ma2_tf = input.timeframe(title='', defval='', inline='MA 2',group= "Multi Timeframe Moving Averages")

color ma_2_colour = input.color(color.yellow, '', inline='MA 2',group= "Multi Timeframe Moving Averages")

bool plot_ma_3 = input.bool(false, '', inline='MA 3',group= "Multi Timeframe Moving Averages")

string ma_3_type = input.string(defval='SMA', title='MA 3 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 3',group= "Multi Timeframe Moving Averages")

int ma_3_val = input.int(1, '', minval=1, inline='MA 3',group= "Multi Timeframe Moving Averages")

ma3_tf = input.timeframe(title='', defval='', inline='MA 3',group= "Multi Timeframe Moving Averages")

color ma_3_colour = input.color(color.black, '', inline='MA 3',group= "Multi Timeframe Moving Averages")

bool plot_ma_4 = input.bool(false, '', inline='MA 4',group= "Multi Timeframe Moving Averages")

string ma_4_type = input.string(defval='SMA', title='MA 4 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 4',group= "Multi Timeframe Moving Averages")

int ma_4_val = input.int(1, '', minval=1, inline='MA 4',group= "Multi Timeframe Moving Averages")

ma4_tf = input.timeframe(title='', defval='', inline='MA 4',group= "Multi Timeframe Moving Averages")

color ma_4_colour = input.color(color.black, '', inline='MA 4',group= "Multi Timeframe Moving Averages")

bool plot_ma_5 = input.bool(false, '', inline='MA 5',group= "Multi Timeframe Moving Averages")

string ma_5_type = input.string(defval='SMA', title='MA 5 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 5',group= "Multi Timeframe Moving Averages")

int ma_5_val = input.int(1, '', minval=1, inline='MA 5',group= "Multi Timeframe Moving Averages")

ma5_tf = input.timeframe(title='', defval='', inline='MA 5',group= "Multi Timeframe Moving Averages")

color ma_5_colour = input.color(color.black, '', inline='MA 5',group= "Multi Timeframe Moving Averages")

bool plot_ma_6 = input.bool(false, '', inline='MA 6',group= "Normal Moving Averages")

string ma_6_type = input.string(defval='SMA', title='MA 6 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 6',group= "Normal Moving Averages")

int ma_6_val = input.int(1, '', minval=1, inline='MA 6',group= "Normal Moving Averages")

ma_6_src = input.source(defval=close, title='', inline='MA 6',group= "Normal Moving Averages")

color ma_6_colour = input.color(color.black, '', inline='MA 6',group= "Normal Moving Averages")

bool plot_ma_7 = input.bool(false, '', inline='MA 7',group= "Normal Moving Averages")

string ma_7_type = input.string(defval='SMA', title='MA 7 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 7',group= "Normal Moving Averages")

int ma_7_val = input.int(1, '', minval=1, inline='MA 7',group= "Normal Moving Averages")

ma_7_src = input.source(defval=close, title='', inline='MA 7',group= "Normal Moving Averages")

color ma_7_colour = input.color(color.black, '', inline='MA 7',group= "Normal Moving Averages")

bool plot_ma_8 = input.bool(false, '', inline='MA 8',group= "Normal Moving Averages")

string ma_8_type = input.string(defval='SMA', title='MA 8', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 8',group= "Normal Moving Averages")

int ma_8_val = input.int(1, '', minval=1, inline='MA 8',group= "Normal Moving Averages")

ma_8_src = input.source(defval=close, title='', inline='MA 8',group= "Normal Moving Averages")

color ma_8_colour = input.color(color.black, '', inline='MA 8',group= "Normal Moving Averages")

bool plot_ma_9 = input.bool(false, '', inline='MA 9',group= "Normal Moving Averages")

string ma_9_type = input.string(defval='SMA', title='MA 9 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 9',group= "Normal Moving Averages")

int ma_9_val = input.int(1, '', minval=1, inline='MA 9',group= "Normal Moving Averages")

ma_9_src = input.source(defval=close, title='', inline='MA 9',group= "Normal Moving Averages")

color ma_9_colour = input.color(color.black, '', inline='MA 9',group= "Normal Moving Averages")

bool plot_ma_10 = input.bool(false, '', inline='MA 10',group= "Normal Moving Averages")

string ma_10_type = input.string(defval='SMA', title='MA 10', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 10',group= "Normal Moving Averages")

int ma_10_val = input.int(1, '', minval=1, inline='MA 10',group= "Normal Moving Averages")

ma_10_src = input.source(defval=close, title='', inline='MA 10',group= "Normal Moving Averages")

color ma_10_colour = input.color(color.black, '', inline='MA 10',group= "Normal Moving Averages")

ma_function(source, length, type) =>

if type == 'RMA'

ta.rma(source, length)

else if type == 'SMA'

ta.sma(source, length)

else if type == 'EMA'

ta.ema(source, length)

else if type == 'WMA'

ta.wma(source, length)

else if type == 'HMA'

if(length<2)

ta.hma(source,2)

else

ta.hma(source, length)

else

ta.vwma(source, length)

ma_1 = plot_ma_1 ? request.security(syminfo.tickerid, ma1_tf, ma_function(close, ma_1_val, ma_1_type)):0

ma_2 = plot_ma_2 ?request.security(syminfo.tickerid, ma2_tf, ma_function(close, ma_2_val, ma_2_type)):0

ma_3 = plot_ma_3 ?request.security(syminfo.tickerid, ma3_tf, ma_function(close, ma_3_val, ma_3_type)):0

ma_4 = plot_ma_4 ? request.security(syminfo.tickerid, ma4_tf, ma_function(close, ma_4_val, ma_4_type)):0

ma_5 = plot_ma_5 ?request.security(syminfo.tickerid, ma5_tf, ma_function(close, ma_5_val, ma_5_type)):0

ma_6 = plot_ma_6 ?ma_function(ma_6_src, ma_6_val, ma_6_type):0

ma_7 = plot_ma_7 ?ma_function(ma_7_src, ma_7_val, ma_7_type):0

ma_8 = plot_ma_8 ?ma_function(ma_8_src, ma_8_val, ma_8_type):0

ma_9 = plot_ma_9 ?ma_function(ma_9_src, ma_9_val, ma_9_type):0

ma_10 = plot_ma_10 ?ma_function(ma_10_src, ma_10_val, ma_10_type):0

plot(plot_ma_1 ? ma_1 : na, 'MA 1', ma_1_colour)

plot(plot_ma_2 ? ma_2 : na, 'MA 2', ma_2_colour)

plot(plot_ma_3 ? ma_3 : na, 'MA 3', ma_3_colour)

plot(plot_ma_4 ? ma_4 : na, 'MA 4', ma_4_colour)

plot(plot_ma_5 ? ma_5 : na, 'MA 5', ma_5_colour)

plot(plot_ma_6 ? ma_6 : na, 'MA 6', ma_6_colour)

plot(plot_ma_7 ? ma_7 : na, 'MA 7', ma_7_colour)

plot(plot_ma_8 ? ma_8 : na, 'MA 8', ma_8_colour)

plot(plot_ma_9 ? ma_9 : na, 'MA 9', ma_9_colour)

plot(plot_ma_10 ? ma_10 : na, 'MA 10', ma_10_colour)

// Long entry - Price has to be below both MA's and 50MA needs to be above 200MA

MALongEntry = (close > ma_1 and close > ma_2) and (ma_2 > ma_1)

// Short Entry - Price has to be above both MA's and 50MA needs to be below 200MA

MAShortEntry = (close < ma_1 and close < ma_2) and (ma_2 < ma_1)

// HawkEYE Volume Indicator

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

//@version=5

// @author LazyBear

// If you use this code, in its original or modified form, do drop me a note. Thx.

//

//indicator('HawkEye Volume Indicator [LazyBear]', shorttitle='HVI_LB')

lengthhvi = input(200, group="HawkEye Volume Indicator")

range_1HVI = high - low

rangeAvg = ta.sma(range_1HVI, lengthhvi)

volumeA = ta.sma(volume, lengthhvi)

divisor = input(1)

high1 = high[1]

low1 = low[1]

mid1 = hl2[1]

u1 = mid1 + (high1 - low1) / divisor

d1 = mid1 - (high1 - low1) / divisor

r_enabled1 = range_1HVI > rangeAvg and close < d1 and volume > volumeA

r_enabled2 = close < mid1

r_enabled = r_enabled1 or r_enabled2

g_enabled1 = close > mid1

g_enabled2 = range_1HVI > rangeAvg and close > u1 and volume > volumeA

g_enabled3 = high > high1 and range_1HVI < rangeAvg / 1.5 and volume < volumeA

g_enabled4 = low < low1 and range_1HVI < rangeAvg / 1.5 and volume > volumeA

g_enabled = g_enabled1 or g_enabled2 or g_enabled3 or g_enabled4

gr_enabled1 = range_1HVI > rangeAvg and close > d1 and close < u1 and volume > volumeA and volume < volumeA * 1.5 and volume > volume[1]

gr_enabled2 = range_1HVI < rangeAvg / 1.5 and volume < volumeA / 1.5

gr_enabled3 = close > d1 and close < u1

gr_enabled = gr_enabled1 or gr_enabled2 or gr_enabled3

v_color = gr_enabled ? color.gray : g_enabled ? color.green : r_enabled ? color.red : color.blue

//plot(volume, style=plot.style_histogram, color=v_color, linewidth=5)

HVILongEntry = g_enabled

HVIShortEntry = r_enabled

//////////////////////////////////////

//* Put your strategy rules below *//

/////////////////////////////////////

longCondition = PSARLongEntry and MALongEntry and HVILongEntry and SQZMOMLongEntry

shortCondition = PSARShortEntry and MAShortEntry and HVIShortEntry and SQZMOMShortEntry

//define as 0 if do not want to use

closeLongCondition = 0

closeShortCondition = 0

// ADX

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

adxEnabled = input.bool(defval = false , title = "Average Directional Index (ADX)", tooltip = "", group ="ADX" )

adxlen = input(14, title="ADX Smoothing", group="ADX")

adxdilen = input(14, title="DI Length", group="ADX")

adxabove = input(25, title="ADX Threshold", group="ADX")

adxdirmov(len) =>

adxup = ta.change(high)

adxdown = -ta.change(low)

adxplusDM = na(adxup) ? na : (adxup > adxdown and adxup > 0 ? adxup : 0)

adxminusDM = na(adxdown) ? na : (adxdown > adxup and adxdown > 0 ? adxdown : 0)

adxtruerange = ta.rma(ta.tr, len)

adxplus = fixnan(100 * ta.rma(adxplusDM, len) / adxtruerange)

adxminus = fixnan(100 * ta.rma(adxminusDM, len) / adxtruerange)

[adxplus, adxminus]

adx(adxdilen, adxlen) =>

[adxplus, adxminus] = adxdirmov(adxdilen)

adxsum = adxplus + adxminus

adx = 100 * ta.rma(math.abs(adxplus - adxminus) / (adxsum == 0 ? 1 : adxsum), adxlen)

adxsig = adxEnabled ? adx(adxdilen, adxlen) : na

isADXEnabledAndAboveThreshold = adxEnabled ? (adxsig > adxabove) : true

//Backtesting Time Period (Input.time not working as expected as of 03/30/2021. Giving odd start/end dates

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

useStartPeriodTime = input.bool(true, 'Start', group='Date Range', inline='Start Period')

startPeriodTime = input(timestamp('1 Jan 2019'), '', group='Date Range', inline='Start Period')

useEndPeriodTime = input.bool(true, 'End', group='Date Range', inline='End Period')

endPeriodTime = input(timestamp('31 Dec 2030'), '', group='Date Range', inline='End Period')

start = useStartPeriodTime ? startPeriodTime >= time : false

end = useEndPeriodTime ? endPeriodTime <= time : false

calcPeriod = true

// Trade Direction

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tradeDirection = input.string('Long and Short', title='Trade Direction', options=['Long and Short', 'Long Only', 'Short Only'], group='Trade Direction')

// Percent as Points

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

per(pcnt) =>

strategy.position_size != 0 ? math.round(pcnt / 100 * strategy.position_avg_price / syminfo.mintick) : float(na)

// Take profit 1

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp1 = input.float(title='Take Profit 1 - Target %', defval=100, minval=0.0, step=0.5, group='Take Profit', inline='Take Profit 1')

q1 = input.int(title='% Of Position', defval=100, minval=0, group='Take Profit', inline='Take Profit 1')

// Take profit 2

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp2 = input.float(title='Take Profit 2 - Target %', defval=100, minval=0.0, step=0.5, group='Take Profit', inline='Take Profit 2')

q2 = input.int(title='% Of Position', defval=100, minval=0, group='Take Profit', inline='Take Profit 2')

// Take profit 3

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp3 = input.float(title='Take Profit 3 - Target %', defval=100, minval=0.0, step=0.5, group='Take Profit', inline='Take Profit 3')

q3 = input.int(title='% Of Position', defval=100, minval=0, group='Take Profit', inline='Take Profit 3')

// Take profit 4

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp4 = input.float(title='Take Profit 4 - Target %', defval=100, minval=0.0, step=0.5, group='Take Profit')

/// Stop Loss

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

stoplossPercent = input.float(title='Stop Loss (%)', defval=999, minval=0.01, group='Stop Loss') * 0.01

slLongClose = close < strategy.position_avg_price * (1 - stoplossPercent)

slShortClose = close > strategy.position_avg_price * (1 + stoplossPercent)

/// Leverage

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

leverage = input.float(1, 'Leverage', step=.5, group='Leverage')

contracts = math.min(math.max(.000001, strategy.equity / close * leverage), 1000000000)

/// Trade State Management

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

isInLongPosition = strategy.position_size > 0

isInShortPosition = strategy.position_size < 0

/// ProfitView Alert Syntax String Generation

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

alertSyntaxPrefix = input.string(defval='CRYPTANEX_99FTX_Strategy-Name-Here', title='Alert Syntax Prefix', group='ProfitView Alert Syntax')

alertSyntaxBase = alertSyntaxPrefix + '\n#' + str.tostring(open) + ',' + str.tostring(high) + ',' + str.tostring(low) + ',' + str.tostring(close) + ',' + str.tostring(volume) + ','

/// Trade Execution

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

longConditionCalc = (longCondition and isADXEnabledAndAboveThreshold)

shortConditionCalc = (shortCondition and isADXEnabledAndAboveThreshold)

if calcPeriod

if longConditionCalc and tradeDirection != 'Short Only' and isInLongPosition == false

strategy.entry('Long', strategy.long, qty=contracts)

alert(message=alertSyntaxBase + 'side:long', freq=alert.freq_once_per_bar_close)

if shortConditionCalc and tradeDirection != 'Long Only' and isInShortPosition == false

strategy.entry('Short', strategy.short, qty=contracts)

alert(message=alertSyntaxBase + 'side:short', freq=alert.freq_once_per_bar_close)

//Inspired from Multiple %% profit exits example by adolgo https://www.tradingview.com/script/kHhCik9f-Multiple-profit-exits-example/

strategy.exit('TP1', qty_percent=q1, profit=per(tp1))

strategy.exit('TP2', qty_percent=q2, profit=per(tp2))

strategy.exit('TP3', qty_percent=q3, profit=per(tp3))

strategy.exit('TP4', profit=per(tp4))

strategy.close('Long', qty_percent=100, comment='SL Long', when=slLongClose)

strategy.close('Short', qty_percent=100, comment='SL Short', when=slShortClose)

strategy.close_all(when=closeLongCondition or closeShortCondition, comment='Close Postion')

/// Dashboard

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

// Inspired by https://www.tradingview.com/script/uWqKX6A2/ - Thanks VertMT

- Xu hướng sau chiến lược chỉ dài

- Chiến lược kết hợp mô hình nến đa mô hình

- Phân tích chiến lược giao dịch đảo ngược kênh

- Chiến lược giao dịch đảo ngược nhẹ với chỉ số kép

- Chiến lược Surf Rider

- Chiến lược theo dõi động lực dựa trên tích hợp chỉ số

- Chiến lược đảo ngược Hulk

- Chiến lược quản lý tiền năng động đa yếu tố

- Triple EMA với chiến lược dừng lỗ

- Chiến lược biến động thích nghi các phần tử khối lượng hữu hạn

- Chiến lược đảo ngược trung bình di chuyển kép

- STC MA ATR Chiến lược giao dịch xu hướng tích hợp

- Chiến lược tăng xu hướng dựa trên chỉ số RSI ngẫu nhiên với các quy tắc đặc biệt cho sự thiên vị tăng mạnh

- Xu hướng ngắn hạn sau chiến lược dựa trên chỉ số SMA

- Xu hướng vàng/bạc 30m theo chiến lược phá vỡ

- Đánh dấu xu hướng thích nghi Chiến lược dừng lỗ

- Chiến lược giảm ngắn hạn dựa trên chỉ số EMA Crossover và Bear Power

- Chiến lược giao dịch chéo EMA kép

- Chiến lược chéo giữa hai mức trung bình động

- Chiến lược thoát hiểm 9 ngày của Williams