Chiến lược xu hướng ngắn hạn dựa trên quyết định đa chỉ số

Tác giả:ChaoZhang, Ngày: 2023-10-25 15:31:30Tags:

Tổng quan

Chiến lược này kết hợp ba chỉ số kỹ thuật trên các kích thước khác nhau, bao gồm mức hỗ trợ / kháng cự, hệ thống trung bình động và chỉ số dao động, để xác định hướng xu hướng ngắn hạn cho tỷ lệ thắng cao hơn.

Chiến lược logic

Mã đầu tiên tính toán mức hỗ trợ / kháng cự của giá, bao gồm các điểm trục tiêu chuẩn và mức khôi phục Fibonacci, và vẽ chúng trên biểu đồ.

Sau đó nó tính toán Giá trung bình trọng số (VWAP) và Giá trung bình cho tín hiệu chữ thập vàng và chữ thập chết.

Cuối cùng, nó tính toán bộ dao động RSI Stochastic cho các tín hiệu mua quá mức và bán quá mức.

Bằng cách kết hợp các tín hiệu trên ba chiều này, nếu hỗ trợ / kháng cự, VWAP và Stochastic RSI đều cung cấp tín hiệu mua, nó sẽ mở vị trí mua. Nếu tất cả cung cấp tín hiệu bán, nó sẽ mở vị trí mua.

Phân tích lợi thế

Lợi thế lớn nhất của chiến lược này là sự kết hợp của các chỉ số trên các kích thước khác nhau, làm cho phán đoán toàn diện và chính xác hơn với tỷ lệ thắng cao hơn. Đầu tiên các mức hỗ trợ / kháng cự xác định xu hướng chính. Sau đó VWAP xác định xu hướng trung bình dài hạn. Cuối cùng Stochastic RSI đánh giá tình trạng mua quá mức / bán quá mức. Với cả ba chỉ số bắn cùng một lúc, nó có thể lọc hiệu quả các tín hiệu sai và cải thiện độ chính xác nhập cảnh.

Ngoài ra, chức năng lấy lợi nhuận giúp khóa một tỷ lệ lợi nhuận nhất định, giúp quản lý rủi ro.

Phân tích rủi ro

Rủi ro chính của chiến lược này là sự phụ thuộc vào các tín hiệu đồng thời từ tất cả các chỉ số để ra quyết định. Nếu một số chỉ số đưa ra các tín hiệu sai, nó có thể dẫn đến các quyết định sai. Ví dụ, khi chỉ số RSI Stochastic hiển thị quá mua nhưng VWAP và hỗ trợ / kháng cự vẫn chỉ ra tăng, nó có thể bỏ lỡ cơ hội mua bằng cách không vào.

Ngoài ra, điều chỉnh tham số không đúng của các chỉ số có thể dẫn đến các phán quyết tín hiệu sai mà đòi hỏi phải thử nghiệm ngược lặp lại để tối ưu hóa.

Ngoài ra, các sự kiện thiên nga đen trong thị trường ngắn hạn có thể làm vô hiệu hóa các tín hiệu từ các chỉ số. Để phòng ngừa rủi ro này, các chiến lược dừng lỗ có thể được thực hiện để hạn chế giảm trên các giao dịch riêng lẻ.

Cơ hội cải thiện

Chiến lược có thể được cải thiện hơn nữa trong các khía cạnh sau:

Thêm nhiều tín hiệu chỉ số như khối lượng để đo cường độ xu hướng để chính xác hơn.

Thêm các mô hình học máy để đào tạo về các chỉ số đa chiều và tự động khám phá các chiến lược tối ưu.

Tối ưu hóa các tham số dựa trên các sản phẩm khác nhau cho điều chỉnh thích nghi.

Đưa ra stop loss và kích thước vị trí dựa trên rút tiền để kiểm soát tốt hơn rủi ro.

Thực hiện tối ưu hóa danh mục đầu tư để tìm các sản phẩm có tương quan thấp cho sự đa dạng.

Kết luận

Nhìn chung, chiến lược này rất phù hợp với giao dịch xu hướng ngắn hạn. Bằng cách kết hợp các tín hiệu trên các chiều, nó có thể lọc ra tiếng ồn đáng kể cho tỷ lệ thắng cao hơn. Nhưng vẫn còn rủi ro của các tín hiệu sai mà có thể được cải thiện thông qua các cải tiến hơn nữa. Với tối ưu hóa liên tục, chiến lược này có tiềm năng trở thành một hệ thống ngắn hạn hiệu quả và mạnh mẽ.

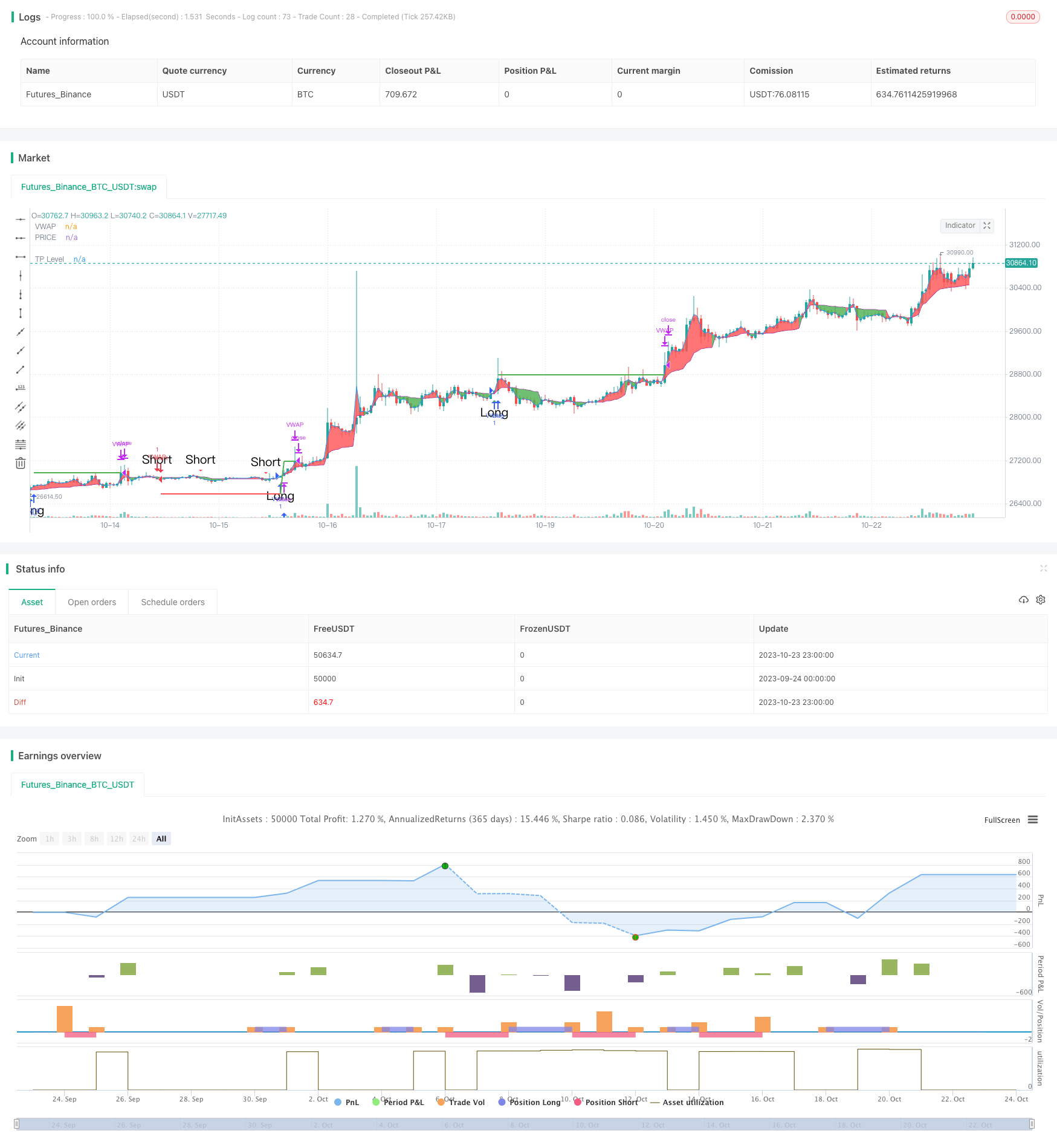

/*backtest

start: 2023-09-24 00:00:00

end: 2023-10-24 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// EmperorBTC's VWAP Indicator & Strategy

// v2.1

//

// coded by Bogdan Vaida

// This indicator was created after EmperorBTC's conditions on Twitter.

// Good timeframes for it: 30', 15', 5'

// To convert from strategy to study switch the commented lines in the beginning

// and at the end of the script and vice versa.

// What this indicator does is to check if:

// o Pivot Point was crossed

// o Stoch-RSI and VWAP were crossed in current or previous candle

// o Candle (or previous candle) close is in the trend direction

// If all these are true then it will go long or short based on direction.

// FUTURE IDEAS:

// - Volume Expansion

// - Candle Stick patterns

//@version=4

// 🔥Uncomment the line below for the indicator and comment the strategy lines

// study(title="EmperorBTC's VWAP Indicator", shorttitle="EMP-VWAP", overlay=true)

// 🔥 Uncomment the line below for the strategy and comment the above line

strategy(title="EmperorBTC's VWAP Strategy", shorttitle="EMP-VWAP", overlay=true, pyramiding=1)

plotAveragePriceCrossedPivotPoint = input(false, title="Plot Close Price Crossing Pivot Points?", group="Pivot Points")

plotPivotPoints = input(false, title="Plot Pivot Points?", group="Pivot Points")

pivotPointsType = input(title="Pivot Points type", defval="Fibonacci", options=["Fibonacci", "Traditional"], group="Pivot Points")

pivotPointCircleWidth = input(2, title="Width of Pivot Point circles", minval=1, group="Pivot Points")

plotVWAP = input(true, title="Plot VWAP?", group="VWAP")

plotAvgPrice = input(true, title="Plot Average Price?", group="VWAP")

plotVWAPCrossPrice = input(false, title="Plot Price Crossing VWAP?", group="VWAP")

reso = input(title="Period", type=input.resolution, defval="D", group="VWAP")

cumulativePeriod = input(14, "VWAP Cumulative Period", group="VWAP")

plotStochRSICross = input(false, title="Plot StochRSI Cross?", group="StochRSI")

smoothK = input(3, "K", minval=1, group="StochRSI", inline="K&D")

smoothD = input(3, "D", minval=1, group="StochRSI", inline="K&D")

lengthRSI = input(14, "RSI Length", minval=1, group="Stochastic-RSI", inline="length")

lengthStoch = input(14, "Stochastic Length", minval=1, group="Stochastic-RSI", inline="length")

rsiSrc = input(close, title="RSI Source", group="Stochastic-RSI")

plotLong = input(true, title="Plot Long Opportunity?", group="Strategy only")

plotShort = input(true, title="Plot Short Opportunity?", group="Strategy only")

tradingDirection = input(title="Strategy trading Direction: ", defval="L&S", options=["L&S", "L", "S"], group="Strategy only")

takeProfit = input(1.0, title='Take Profit %', group="Strategy only") / 100

plotTP = input(true, title="Plot Take Profit?", group="Strategy only")

startDate = input(title="Start Date", type=input.integer,

defval=1, minval=1, maxval=31, group="Backtesting range", inline="Start Date")

startMonth = input(title="Start Month", type=input.integer,

defval=1, minval=1, maxval=12, group="Backtesting range", inline="Start Date")

startYear = input(title="Start Year", type=input.integer,

defval=2017, minval=1800, maxval=2100, group="Backtesting range", inline="Start Date")

endDate = input(title="End Date", type=input.integer,

defval=31, minval=1, maxval=31, group="Backtesting range", inline="End Date")

endMonth = input(title="End Month", type=input.integer,

defval=12, minval=1, maxval=12, group="Backtesting range", inline="End Date")

endYear = input(title="End Year", type=input.integer,

defval=2050, minval=1800, maxval=2100, group="Backtesting range", inline="End Date")

// PivotPoint code (PVTvX by DGT has some nice code on PP)

candleHigh = security(syminfo.tickerid,"D", high[1], lookahead=barmerge.lookahead_on)

candleLow = security(syminfo.tickerid,"D", low[1], lookahead=barmerge.lookahead_on)

candleClose = security(syminfo.tickerid,"D", close[1], lookahead=barmerge.lookahead_on)

pivotPoint = (candleHigh+candleLow+candleClose) / 3

float resistance1 = na

float resistance2 = na

float resistance3 = na

float support1 = na

float support2 = na

float support3 = na

if pivotPointsType == "Fibonacci"

resistance1 := pivotPoint + 0.382 * (candleHigh - candleLow)

resistance2 := pivotPoint + 0.618 * (candleHigh - candleLow)

resistance3 := pivotPoint + (candleHigh - candleLow)

support1 := pivotPoint - 0.382 * (candleHigh - candleLow)

support2 := pivotPoint - 0.618 * (candleHigh - candleLow)

support3 := pivotPoint - (candleHigh - candleLow)

else if pivotPointsType == "Traditional"

resistance1 := 2 * pivotPoint - candleLow

resistance2 := pivotPoint + (candleHigh - candleLow)

resistance3 := candleHigh + 2 * (pivotPoint - candleLow)

support1 := 2 * pivotPoint - candleHigh

support2 := pivotPoint - (candleHigh - candleLow)

support3 := candleLow - 2 * (candleHigh - pivotPoint)

plot(series = plotPivotPoints ? support1 : na, color=#ff0000, title="S1", style = plot.style_circles, linewidth = pivotPointCircleWidth)

plot(series = plotPivotPoints ? support2 : na, color=#800000, title="S2", style = plot.style_circles, linewidth = pivotPointCircleWidth)

plot(series = plotPivotPoints ? support3 : na, color=#330000, title="S3", style = plot.style_circles, linewidth = pivotPointCircleWidth)

plot(series = plotPivotPoints ? pivotPoint : na, color=#FFA500, title="PP", style = plot.style_circles, linewidth = pivotPointCircleWidth)

plot(series = plotPivotPoints ? resistance1 : na, color=#00FF00, title="R1", style = plot.style_circles, linewidth = pivotPointCircleWidth)

plot(series = plotPivotPoints ? resistance2 : na, color=#008000, title="R2", style = plot.style_circles, linewidth = pivotPointCircleWidth)

plot(series = plotPivotPoints ? resistance3 : na, color=#003300, title="R3", style = plot.style_circles, linewidth = pivotPointCircleWidth)

pivotPointCrossedUp = ((low < support3) and (close > support3)) or ((low < support2) and (close > support2)) or ((low < support1) and (close > support1)) or ((low < pivotPoint) and (close > pivotPoint))

pivotPointCrossedDown = ((high > support3) and (close < support3)) or ((high > support2) and (close < support2)) or ((high > support1) and (close < support1)) or ((high > pivotPoint) and (close < pivotPoint))

plotPPColor = pivotPointCrossedUp ? color.green :

pivotPointCrossedDown ? color.red :

na

plotshape(series = plotAveragePriceCrossedPivotPoint ? (pivotPointCrossedUp or pivotPointCrossedDown) : na, title="PP Cross", style = shape.triangleup, location=location.belowbar, color=plotPPColor, text="PP", size=size.small)

// VWAP (taken from the TV code)

// There are five steps in calculating VWAP:

//

// 1. Calculate the Typical Price for the period. [(High + Low + Close)/3)]

// 2. Multiply the Typical Price by the period Volume (Typical Price x Volume)

// 3. Create a Cumulative Total of Typical Price. Cumulative(Typical Price x Volume)

// 4. Create a Cumulative Total of Volume. Cumulative(Volume)

// 5. Divide the Cumulative Totals.

//

// VWAP = Cumulative(Typical Price x Volume) / Cumulative(Volume)

// Emperor's Edition

t = time(reso)

debut = na(t[1]) or t > t[1]

addsource = ohlc4 * volume

addvol = volume

addsource := debut ? addsource : addsource + addsource[1]

addvol := debut ? addvol : addvol + addvol[1]

vwapValue = addsource / addvol

pVWAP = plot(series = plotVWAP ? vwapValue : na, color=color.purple, title="VWAP")

pAvgPrice = plot(series = plotAvgPrice ? ohlc4 : na, color=color.blue, title="PRICE")

fill(pVWAP, pAvgPrice, color = ohlc4 > vwapValue ? color.red : color.green, title="VWAP PRICE FILL")

vwapCrossUp = (low < vwapValue) and (vwapValue < high) and (close > open) // added green candle check

vwapCrossDown = (high > vwapValue) and (vwapValue > low) and (close < open) // added red candle check

plotVWAPColor = vwapCrossUp ? color.green :

vwapCrossDown ? color.red :

na

plotshape(series = plotVWAPCrossPrice ? (vwapCrossUp or vwapCrossDown) : na, title="VWAP Cross Price", style=shape.triangleup, location=location.belowbar, color=plotVWAPColor, text="VWAP", size=size.small)

// Stochastic RSI

rsi1 = rsi(rsiSrc, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

sRsiCrossUp = k[1] < d[1] and k > d

sRsiCrossDown = k[1] > d[1] and k < d

plotColor = sRsiCrossUp ? color.green :

sRsiCrossDown ? color.red :

na

plotshape(series = plotStochRSICross ? (sRsiCrossUp or sRsiCrossDown) : na, title="StochRSI Cross Up", style=shape.triangleup, location=location.belowbar, color=plotColor, text="StochRSI", size=size.small)

// Long Trades

sRsiCrossedUp = sRsiCrossUp or sRsiCrossUp[1]

vwapCrossedUp = vwapCrossUp or vwapCrossUp[1]

// longCond1 = (sRsiCross and vwapCross) or (sRsiCross[1] and vwapCross) or (sRsiCross and vwapCross[1])

longCond1 = (sRsiCrossedUp[1] and vwapCrossedUp[1])

longCond2 = pivotPointCrossedUp[1]

longCond3 = (close[1] > open[1]) and (close > open) // check this

longCond = longCond1 and longCond2 and longCond3

plotshape(series = plotLong ? longCond : na, title="Long", style=shape.triangleup, location=location.belowbar, color=color.green, text="Long", size=size.normal)

// Short Trades

sRsiCrossedDown = sRsiCrossDown or sRsiCrossDown[1]

vwapCrossedDown = vwapCrossDown or vwapCrossDown[1]

shortCond1 = (sRsiCrossedDown[1] and vwapCrossedDown[1])

shortCond2 = pivotPointCrossedDown[1]

shortCond3 = (close[1] < open[1]) and (close < open)

shortCond = shortCond1 and shortCond2 and shortCond3

plotshape(series = plotShort ? shortCond : na, title="Short", style=shape.triangledown, location=location.abovebar, color=color.red, text="Short", size=size.normal)

// alertcondition(condition=longCond, title="Long", message="Going long")

// alertcondition(condition=shortCond, title="Short", message="Going short")

// 🔥 Uncomment the lines below for the strategy and revert for the study

takeProfitLong = strategy.position_avg_price * (1 + takeProfit)

takeProfitShort = strategy.position_avg_price * (1 - takeProfit)

exitTp = ((strategy.position_size > 0) and (close > takeProfitLong)) or ((strategy.position_size < 0) and (close < takeProfitShort))

strategy.risk.allow_entry_in(tradingDirection == "L" ? strategy.direction.long : tradingDirection == "S" ? strategy.direction.short : strategy.direction.all)

plot(series = (plotTP and strategy.position_size > 0) ? takeProfitLong : na, title="TP Level",color=color.green, style=plot.style_linebr, linewidth=2)

plot(series = (plotTP and strategy.position_size < 0) ? takeProfitShort : na, title="TP Level",color=color.red, style=plot.style_linebr, linewidth=2)

inDateRange = (time >= timestamp(syminfo.timezone, startYear,

startMonth, startDate, 0, 0)) and (time < timestamp(syminfo.timezone, endYear, endMonth, endDate, 0, 0))

strategy.entry("VWAP", strategy.long, comment="Long", when=longCond and inDateRange)

strategy.entry("VWAP", strategy.short, comment="Short", when=shortCond and inDateRange)

strategy.close(id="VWAP", when=exitTp)

if (not inDateRange)

strategy.close_all()

- Chiến lược dừng lỗ hai giai đoạn

- Chiến lược giao dịch định lượng dựa trên nhiều chỉ số

- Khoảng cách giá và xu hướng sau chiến lược giao dịch

- Breakout Scalper - Nhận được sự thay đổi xu hướng nhanh chóng

- Chiến lược theo dõi chéo EMA

- Chiến lược thoát kênh SSL với Trailing Stop Loss

- Chiến lược CCI theo dõi động lực

- Chiến lược giao dịch đột phá tích lũy dần dần

- Chiến lược hướng nến động

- Chiến lược giao dịch RSI Divergence

- Chiến lược bản đồ nhiệt MACD nhiều khung thời gian

- Chiến lược chéo trung bình di chuyển kép

- Chiến lược dừng mất mát theo dõi điều chỉnh ATR

- Bollinger Band Width Scaling Double Moving Average Trends Filter Strategy (Điều này sẽ được tính đến từ ngày 1 tháng 2 đến ngày 31 tháng 3 của năm 2014)

- Chiến lược dừng lỗ theo dõi dốc

- Chiến lược Bollinger Bands và chỉ số RSI

- chiến lược giao dịch ngắn hạn

- Ichimoku Balance Line xu hướng sau chiến lược

- Chiến lược phá vỡ chênh lệch EMA kép

- Chiến lược giao dịch phá vỡ trái ngược