Chiến lược giao dịch định lượng đối với kênh ATR

Tác giả:ChaoZhang, Ngày: 2023-12-11 15:38:25Tags:

Tổng quan

Đây là một chiến lược dài chỉ xác định tín hiệu nhập cảnh khi giá phá vỡ dưới dải dưới của kênh ATR, và lấy lợi nhuận khi giá đạt đến dải giữa (EMA) hoặc dải trên của kênh ATR. Nó cũng sử dụng ATR để tính mức dừng lỗ. Chiến lược này phù hợp cho các giao dịch ngắn hạn nhanh chóng.

Chiến lược logic

Khi giá phá vỡ dưới dải ATR thấp hơn, nó báo hiệu một sự sụt giảm bất thường. Chiến lược sẽ đi dài vào lần mở nến tiếp theo. Stop loss được thiết lập ở giá nhập trừ ATR stop loss nhân ATR. Lợi nhuận được lấy ở dải giữa (EMA) hoặc dải ATR trên. Nếu thanh hiện tại đóng thấp hơn mức thấp của thanh trước, sau đó sử dụng thanh trước thấp như lợi nhuận.

Cụ thể, logic chính bao gồm:

- Tính toán ATR và dải giữa (EMA)

- Xác định bộ lọc thời gian

- Xác định tín hiệu dài khi giá < dải ATR thấp hơn

- Nhập dài tại quán bar tiếp theo mở

- Giá kỷ lục

- Tính toán giá dừng lỗ

- Lợi nhuận khi giá > dải giữa (EMA) hoặc dải ATR trên

- Stop out khi giá < giá stop loss

Phân tích lợi thế

Những lợi thế của chiến lược này:

- Sử dụng kênh ATR cho tín hiệu vào và ra đáng tin cậy

- Chỉ lâu sau khi sự bất thường giảm tránh theo đuổi cao

- Kiểm soát rủi ro dừng lỗ nghiêm ngặt

- Thích hợp cho các giao dịch ngắn hạn nhanh chóng

- Logic đơn giản dễ thực hiện và tối ưu hóa

Phân tích rủi ro

Có một số rủi ro:

- Tần suất giao dịch cao dẫn đến chi phí giao dịch cao hơn và trượt

- Có thể xảy ra các kích hoạt dừng lỗ liên tiếp

- Tối ưu hóa tham số không phù hợp ảnh hưởng đến hiệu suất

- Sự biến động giá lớn có thể dẫn đến mức dừng lỗ quá lớn

Những rủi ro này có thể được giảm bằng cách điều chỉnh thời gian ATR, nhân dừng lỗ v.v. Chọn các nhà môi giới có phí giao dịch thấp cũng rất quan trọng.

Hướng dẫn tối ưu hóa

Chiến lược có thể được cải thiện bằng cách:

- Thêm các chỉ số bộ lọc khác để tránh bỏ lỡ các tín hiệu đầu vào tốt nhất

- Tối ưu hóa thời gian ATR

- Xem xét cơ chế tái nhập cảnh

- Kích thước dừng lỗ thích nghi

- Thêm bộ lọc xu hướng để tránh giao dịch ngược xu hướng

Kết luận

Tóm lại, đây là một chiến lược đảo ngược trung bình đơn giản và thực tế dựa trên kênh ATR. Nó có các quy tắc nhập khẩu rõ ràng, dừng lỗ nghiêm ngặt và lợi nhuận hợp lý. Ngoài ra còn có chỗ cho điều chỉnh tham số. Nếu các nhà giao dịch có thể chọn đúng biểu tượng và kiểm soát rủi ro với dừng lỗ, chiến lược này có thể đạt được kết quả tốt.

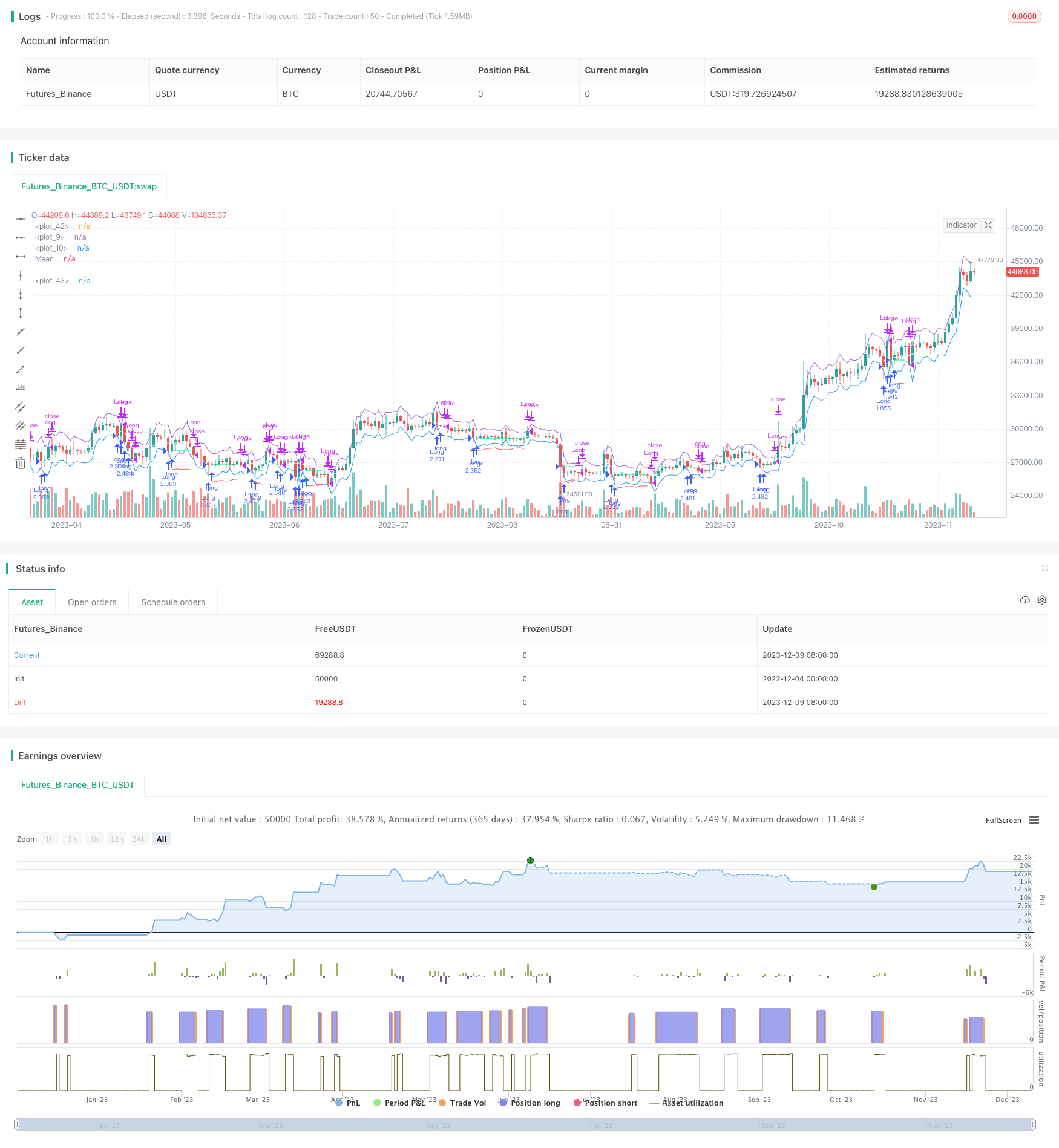

/*backtest

start: 2022-12-04 00:00:00

end: 2023-12-10 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Bcullen175

//@version=5

strategy("ATR Mean Reversion", overlay=true, initial_capital=100000,default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent, commission_value=6E-5) // Brokers rate (ICmarkets = 6E-5)

SLx = input(1.5, "SL Multiplier", tooltip = "Multiplies ATR to widen stop on volatile assests, Higher values reduce risk:reward but increase winrate, Values below 1.2 are not reccomended")

src = input(close, title="Source")

period = input.int(10, "ATR & MA PERIOD")

plot(open+ta.atr(period))

plot(open-ta.atr(period))

plot((ta.ema(src, period)), title = "Mean", color=color.white)

i_startTime = input(title="Start Filter", defval=timestamp("01 Jan 1995 13:30 +0000"), group="Time Filter", tooltip="Start date & time to begin searching for setups")

i_endTime = input(title="End Filter", defval=timestamp("1 Jan 2099 19:30 +0000"), group="Time Filter", tooltip="End date & time to stop searching for setups")

// Check filter(s)

f_dateFilter = true

atr = ta.atr(period)

// Check buy/sell conditions

var float buyPrice = 0

buyCondition = low < (open-ta.atr(period)) and strategy.position_size == 0 and f_dateFilter

sellCondition = (high > (ta.ema(close, period)) and strategy.position_size > 0 and close < low[1]) or high > (open+ta.atr(period))

stopDistance = strategy.position_size > 0 ? ((buyPrice - atr)/buyPrice) : na

stopPrice = strategy.position_size > 0 ? (buyPrice - SLx*atr): na

stopCondition = strategy.position_size > 0 and low < stopPrice

// Enter positions

if buyCondition

strategy.entry(id="Long", direction=strategy.long)

if buyCondition[1]

buyPrice := open

// Exit positions

if sellCondition or stopCondition

strategy.close(id="Long", comment="Exit" + (stopCondition ? "SL=true" : ""))

buyPrice := na

// Draw pretty colors

plot(buyPrice, color=color.lime, style=plot.style_linebr)

plot(stopPrice, color=color.red, style=plot.style_linebr, offset=-1)

- Xu hướng đảo ngược trung bình sau chiến lược dựa trên sự phá vỡ động lực HA

- Chiến lược điều tra thống kê thích nghi theo dõi đà

- Chiến lược xu hướng dựa trên phái sinh

- Chiến lược giao dịch theo dõi động lực bốn yếu tố dựa trên ADX, BB %B, AO và EMA

- Xu hướng RSI-MA theo chiến lược

- ADX、RSI Chiến lược chỉ số động lực

- Chiến lược EMA với ATR Stop Loss

- Chiến lược tìm kiếm và tìm kiếm dựa trên các kênh giá nội bộ

- EMA và SuperTrend kết hợp xu hướng theo chiến lược

- Xu hướng năng động theo chiến lược

- Chiến lược chéo trung bình di chuyển kép

- Chiến lược đột phá phạm vi bên trong thanh

- Chiến lược theo dõi xu hướng đường băng Bollinger hai đường trung bình động

- Xu hướng trung bình động theo chiến lược giao dịch

- Ichimoku Trends theo chiến lược

- Xu hướng MACD theo chiến lược

- Chiến lược giao dịch định lượng của Octa-EMA và Ichimoku Cloud

- Chiến lược dải băng trung bình di chuyển trơn tru

- Chiến lược giao dịch hộp thấp cao 52 tuần

- Chiến lược giao dịch dao động giữa các đường trung bình động