Bollinger Bands và RSI Trend Following Strategy

Tác giả:ChaoZhang, Ngày: 2023-12-20 14:32:40Tags:

Tổng quan

Chiến lược này sử dụng Bollinger Bands, chỉ số RSI và đường trung bình động 200 giai đoạn để xác định hướng xu hướng và tham gia vào các giao dịch chống xu hướng gần Bollinger Bands khi hướng xu hướng phù hợp, để kiếm lợi nhuận.

Chiến lược logic

Đầu tiên, đường trung bình động 200 thời kỳ được sử dụng để xác định hướng xu hướng tổng thể. Xu hướng tăng được xác định khi giá trên đường trung bình động, và xu hướng giảm được xác định khi giá dưới. Thứ hai, khi xu hướng tăng, một mục nhập dài được thực hiện nếu chỉ số RSI hiển thị quá bán và đến gần Bollinger Lower Band; khi xu hướng giảm, một mục nhập ngắn được thực hiện nếu chỉ số RSI hiển thị quá mua và đến gần Bollinger Upper Band. Cuối cùng, chỉ số ATR được sử dụng để thiết lập mức dừng lỗ và lấy lợi nhuận được thiết lập là 2 lần mức dừng lỗ.

Phân tích lợi thế

Lợi thế lớn nhất của chiến lược này là nó kết hợp nhiều chỉ số để xác định hướng xu hướng và thời gian đầu vào. Thứ nhất, đường trung bình động 200 ngày có thể xác định hiệu quả xu hướng chính. Thứ hai, Dải Bollinger Upper / Lower chỉ ra các khu vực mà giá có thể đảo ngược. Cuối cùng, chỉ số RSI cho thấy thời gian đảo ngược có thể xảy ra. Việc sử dụng nhiều chỉ số tránh rủi ro đánh giá sai từ một chỉ số duy nhất.

Phân tích rủi ro

Các rủi ro chính của chiến lược này đến từ việc xác định không chính xác các xu hướng chính và tín hiệu đảo ngược. Nếu xu hướng bị đánh giá sai, nó có thể dẫn đến thua lỗ liên tiếp. Nếu tín hiệu đảo ngược là sai, cơ hội dừng lỗ sẽ được kích hoạt cao. Ngoài ra, giao dịch chống xu hướng có rủi ro cao hơn đòi hỏi hoạt động thận trọng.

Để giảm thiểu các rủi ro trên, nên điều chỉnh các tham số của đường trung bình động hoặc thêm các chỉ số khác để xác nhận, để cải thiện độ chính xác.

Hướng dẫn tối ưu hóa

Có nhiều cơ hội để tối ưu hóa chiến lược này: đầu tiên, điều chỉnh các tham số của đường trung bình động để cải thiện độ chính xác xác xác định xu hướng. thứ hai, điều chỉnh các tham số của Bollinger Bands hoặc thêm các kênh Kalman để xác định rõ hơn các vùng đảo ngược. thứ ba, thêm các chỉ số khác như MACD để xác nhận để tránh các tín hiệu sai. thứ tư, tối ưu hóa cài đặt tỷ lệ stop loss để giảm khả năng các sự kiện stop loss thực tế.

Kết luận

Chiến lược này kết hợp Bollinger Bands, RSI và Moving Averages để xác định xu hướng và thời gian, và đã đạt được kết quả tốt. Nhưng việc tối ưu hóa thêm về điều chỉnh tham số và kiểm soát rủi ro là cần thiết để cải thiện sự ổn định lợi nhuận. Nhìn chung, với logic rõ ràng và dễ thực hiện, nó đáng nghiên cứu và áp dụng thêm.

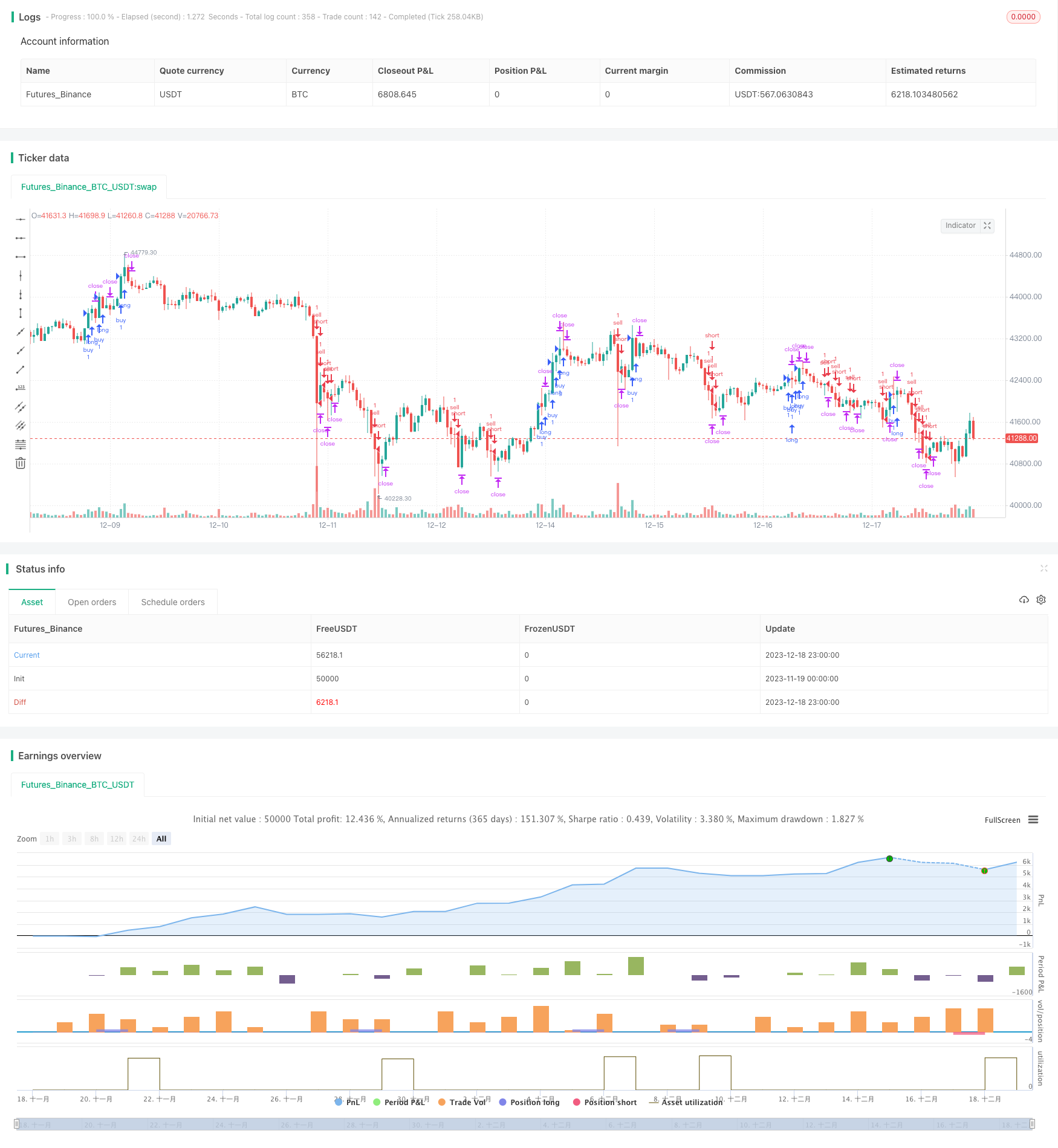

/*backtest

start: 2023-11-19 00:00:00

end: 2023-12-19 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Gab EMA + rsi + bb", overlay=true)

// Custom RSI

RSIlength = input(3, minval=1 , title="lookback length of RSI")

RSIOverBought = input(70, title="RSI OB")

RSIOverSold = input(30, title="RSI OS")

RSIprice = close

vrsi = rsi(RSIprice, RSIlength)

//Bollinger Bands

BBlength = input(20, minval=1,title="Bollinger Period Length")

BBmult = input(2.0, minval=0.001, maxval=50, title="Bollinger Bands Standard Deviation")

BBbasis = sma(close, BBlength)

BBdev = BBmult * stdev(close, BBlength)

BBupper = BBbasis + BBdev

BBlower = BBbasis - BBdev

source = close

//EMA

emaLength=input(200)

//Set TP and SL values

sl_short = high + (syminfo.mintick * 5 * 10)

tp_short = low - (syminfo.mintick * 10 * 10)

sl_long = low - (syminfo.mintick * 5 * 10)

tp_long = high + (syminfo.mintick * 10 * 10)

//Strategy Entry and Exit

strategy.entry("sell", strategy.short, when = low < ema(low, emaLength) and vrsi < RSIOverSold and low < BBlower and barstate.isconfirmed)

strategy.exit("closeshort", from_entry="sell", limit=tp_short, stop=sl_short, when=strategy.position_size != 0)

strategy.entry("buy", strategy.long, when = high > ema(high, emaLength) and vrsi > RSIOverBought and high > BBupper and barstate.isconfirmed)

strategy.exit("closelong", from_entry="buy", limit=tp_long, stop=sl_long, when=strategy.position_size != 0)

- Chiến lược giao dịch định lượng dựa trên Bollinger Bands và RSI

- Chiến lược chỉ số khối lượng tương đối

- Chiến lược theo dõi đám mây tám giác

- Chiến lược RSI tăng cường xác suất

- Xu hướng EMA ba lần theo chiến lược

- Stan The Man - Một chiến lược giao dịch chứng khoán tiên tiến dựa trên trung bình di chuyển kép và biến động

- Chiến lược đột phá ngược

- Chiến lược đảo ngược trung bình di chuyển kép

- Chiến lược dự báo giá theo thuật toán

- Chiến lược chéo trung bình di chuyển đơn giản

- Chiến lược chéo EMA tỉ mỉ

- Xu hướng theo chiến lược dựa trên đường trung bình động

- Chiến lược giao dịch RSI

- Hệ thống giao dịch xu hướng rùa

- Chiến lược giao dịch chéo đa đường trung bình động

- Chiến lược giao thoa MA/VWAP linh hoạt với Stop Loss/Take Profit

- Chiến lược hành động giá dựa trên dải Bollinger

- Chiến lược phá vỡ phạm vi trung bình động kép

- Chiến lược lưới với đường trung bình động

- Chiến lược theo dõi thông minh trung bình động kép