Chỉ số dòng tiền 5 phút Chiến lược qua thời gian và không gian

Tác giả:ChaoZhang, Ngày: 2024-01-23 14:46:55Tags:

Tổng quan

Đây là một chiến lược định lượng đơn giản sử dụng Chỉ số dòng tiền để xác định

Nguyên tắc chiến lược

Chiến lược này sử dụng chỉ số dòng tiền 3 giai đoạn với mức mua quá mức đặt ở 100 và mức bán quá mức đặt ở 0. Chiến lược chờ chỉ số dòng tiền đạt mức mua quá mức, cho thấy sự hiện diện của

Một mục nhập dài được thực hiện khi Chỉ số dòng tiền = 100 và nến tiếp theo là một nến tăng với các nến ngắn.

Lý thuyết ở trên có thể được sử dụng theo cách phản chiếu để lấy các mục ngắn.

Ưu điểm của Chiến lược

-

Sử dụng chỉ số dòng tiền có thể xác định hiệu quả hành vi tích lũy của

cá mập lớn trên thị trường, cổ phiếu có tiềm năng tiếp tục. -

Các bộ lọc nến giúp xác nhận các đột phá mạnh hơn, tránh nhiều đột phá sai.

-

Bộ lọc SMA tránh mua vào xu hướng giảm, giảm hiệu quả rủi ro.

-

60 phút dựa trên thời gian thoát ra nhanh chóng khóa trong lợi nhuận, giảm rút.

Rủi ro của chiến lược

-

Chỉ số dòng tiền có thể tạo ra tín hiệu sai, dẫn đến tổn thất không cần thiết.

-

Việc thoát khỏi 60 phút có thể quá hung hăng đối với cổ phiếu biến động cao.

-

Các sự kiện vĩ mô lớn không được xem xét có thể ảnh hưởng đến thị trường. Chiến lược nên tạm dừng cho đến khi thị trường ổn định.

Cơ hội gia tăng

-

Kiểm tra các kết hợp tham số khác nhau như chiều dài MFI, thời gian SMA v.v.

-

Thêm các chỉ số khác như Bollinger Bands, RSI để cải thiện độ chính xác tín hiệu.

-

Thử nghiệm mở rộng dừng lại để cho phép mục tiêu lợi nhuận lớn hơn.

-

Phát triển các phiên bản cho các khung thời gian khác như 15 hoặc 30 phút dựa trên các nguyên tắc tương tự.

Kết luận

Chiến lược đơn giản và dễ hiểu, phù hợp với phương pháp theo dõi cổ điển

Khung thời gian 60 phút cho phép lợi nhuận nhanh nhưng cũng giới thiệu rủi ro cao hơn. Nhìn chung, một mẫu chiến lược sâu sắc cho thăm dò và tối ưu hóa, cung cấp một kế hoạch cho sự phát triển có hệ thống.

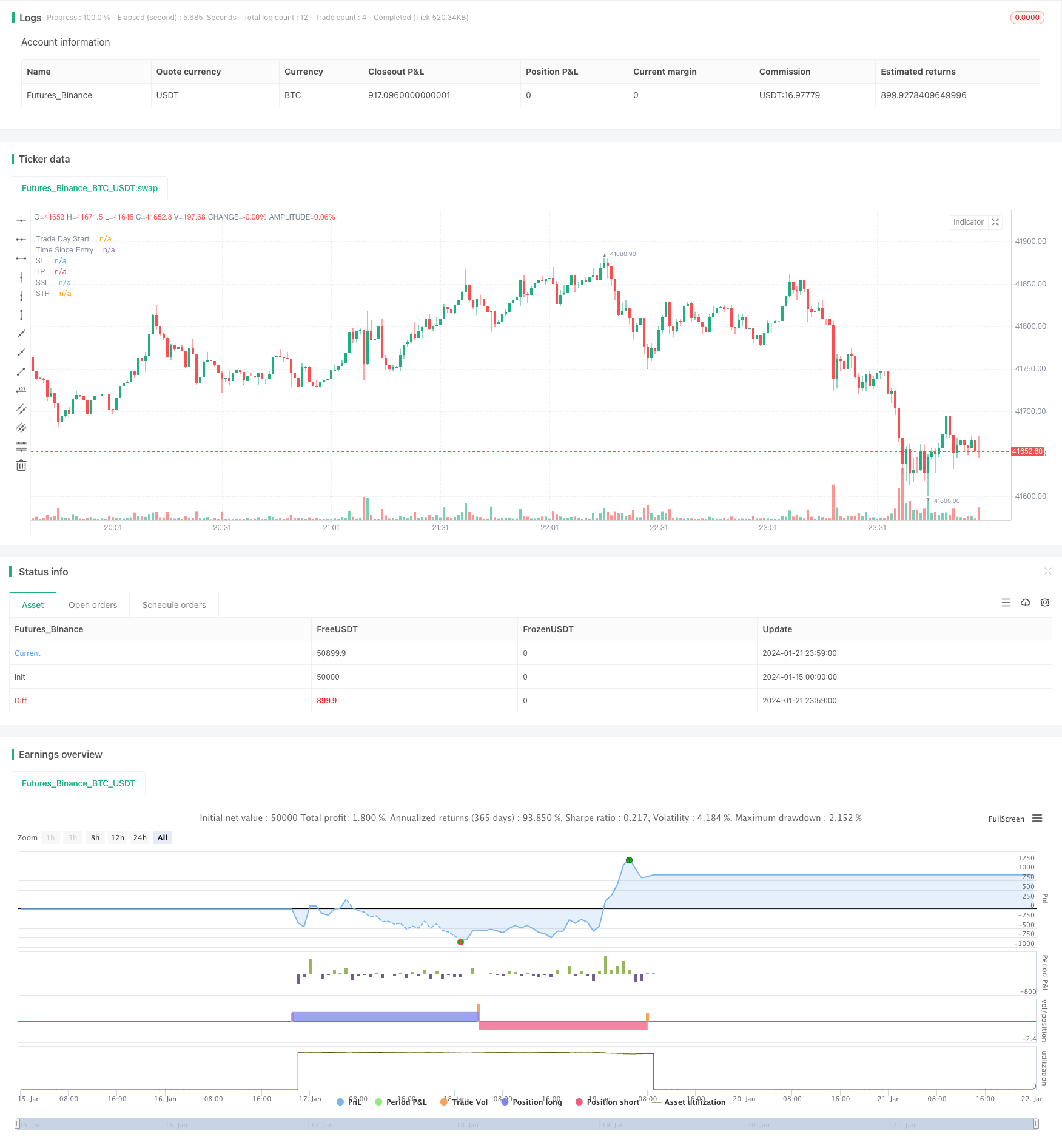

/*backtest

start: 2024-01-15 00:00:00

end: 2024-01-22 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// From "Crypto Day Trading Strategy" PDF file.

// * I'm using a SMA filter to avoid buying when the price is declining. Time frame was better at 15 min according to my test.

// 1 - Apply the 3 period Money Flow Index indicator to the 5 minute chart, using 0 and 100 as our oversold and overbought boundaries

// 2 - Wait for the MFI to reach overbought levels, that indicates the presence of "big sharks" in the market. Price needs to hold up

// the first two MFI overbought occurrences of the day to be considered as a bullish entry signal.*

// 3 - We buy when the MFI = 100 and the next candle is a bullish candle with short wicks.

// 4 - We place our Stop Loss below the low of the trading day and we Take Profit during the first 60 minutes after taking the trade.

// The logic above can be used in a mirrored fashion to take short entries, this is a custom parameter that can be modified from

// the strategy Inputs panel.

// © tweakerID

//@version=4

strategy("Money Flow Index 5 min Strategy",

overlay=true )

direction = input(0, title = "Strategy Direction", type=input.integer, minval=-1, maxval=1)

strategy.risk.allow_entry_in(direction == 0 ? strategy.direction.all : (direction < 0 ? strategy.direction.short : strategy.direction.long))

/////////////////////// STRATEGY INPUTS ////////////////////////////////////////

title1=input(true, "-----------------Strategy Inputs-------------------")

i_MFI = input(3, title="MFI Length")

OB=input(100, title="Overbought Level")

OS=input(0, title="Oversold Level")

barsizeThreshold=input(.5, step=.05, minval=.1, maxval=1, title="Bar Body Size, 1=No Wicks")

i_MAFilter = input(true, title="Use MA Trend Filter")

i_MALen = input(80, title="MA Length")

i_timedexit=input(false, title="Use 60 minutes exit rule")

short=input(true, title="Use Mirrored logic for Shorts")

/////////////////////// BACKTESTER /////////////////////////////////////////////

title2=input(true, "-----------------General Inputs-------------------")

// Backtester General Inputs

i_SL=input(true, title="Use Stop Loss and Take Profit")

i_SLType=input(defval="Strategy Stop", title="Type Of Stop", options=["Strategy Stop", "Swing Lo/Hi", "ATR Stop"])

i_SPL=input(defval=10, title="Swing Point Lookback")

i_PercIncrement=input(defval=3, step=.1, title="Swing Point SL Perc Increment")*0.01

i_ATR = input(14, title="ATR Length")

i_ATRMult = input(5, step=.1, title="ATR Multiple")

i_TPRRR = input(2.2, step=.1, title="Take Profit Risk Reward Ratio")

TS=input(false, title="Trailing Stop")

// Bought and Sold Boolean Signal

bought = strategy.position_size > strategy.position_size[1]

or strategy.position_size < strategy.position_size[1]

// Price Action Stop and Take Profit

LL=(lowest(i_SPL))*(1-i_PercIncrement)

HH=(highest(i_SPL))*(1+i_PercIncrement)

LL_price = valuewhen(bought, LL, 0)

HH_price = valuewhen(bought, HH, 0)

entry_LL_price = strategy.position_size > 0 ? LL_price : na

entry_HH_price = strategy.position_size < 0 ? HH_price : na

tp=strategy.position_avg_price + (strategy.position_avg_price - entry_LL_price)*i_TPRRR

stp=strategy.position_avg_price - (entry_HH_price - strategy.position_avg_price)*i_TPRRR

// ATR Stop

ATR=atr(i_ATR)*i_ATRMult

ATRLong = ohlc4 - ATR

ATRShort = ohlc4 + ATR

ATRLongStop = valuewhen(bought, ATRLong, 0)

ATRShortStop = valuewhen(bought, ATRShort, 0)

LongSL_ATR_price = strategy.position_size > 0 ? ATRLongStop : na

ShortSL_ATR_price = strategy.position_size < 0 ? ATRShortStop : na

ATRtp=strategy.position_avg_price + (strategy.position_avg_price - LongSL_ATR_price)*i_TPRRR

ATRstp=strategy.position_avg_price - (ShortSL_ATR_price - strategy.position_avg_price)*i_TPRRR

// Strategy Stop

DayStart = time == timestamp("UTC", year, month, dayofmonth, 0, 0, 0)

plot(DayStart ? 1e9 : na, style=plot.style_columns, color=color.silver, transp=80, title="Trade Day Start")

float LongStop = valuewhen(DayStart,low,0)*(1-i_PercIncrement)

float ShortStop = valuewhen(DayStart,high,0)*(1+i_PercIncrement)

float StratTP = strategy.position_avg_price + (strategy.position_avg_price - LongStop)*i_TPRRR

float StratSTP = strategy.position_avg_price - (ShortStop - strategy.position_avg_price)*i_TPRRR

/////////////////////// STRATEGY LOGIC /////////////////////////////////////////

MFI=mfi(close,i_MFI)

barsize=high-low

barbodysize=close>open?(open-close)*-1:(open-close)

shortwicksbar=barbodysize>barsize*barsizeThreshold

SMA=sma(close, i_MALen)

MAFilter=close > SMA

timesinceentry=(time - valuewhen(bought, time, 0)) / 60000

timedexit=timesinceentry == 60

BUY = MFI[1] == OB and close > open and shortwicksbar and (i_MAFilter ? MAFilter : true)

bool SELL = na

if short

SELL := MFI[1] == OS and close < open and shortwicksbar and (i_MAFilter ? not MAFilter : true)

//Debugging Plots

plot(timesinceentry, transp=100, title="Time Since Entry")

//Trading Inputs

DPR=input(true, "Allow Direct Position Reverse")

reverse=input(false, "Reverse Trades")

// Entries

if reverse

if not DPR

strategy.entry("long", strategy.long, when=SELL and strategy.position_size == 0)

strategy.entry("short", strategy.short, when=BUY and strategy.position_size == 0)

else

strategy.entry("long", strategy.long, when=SELL)

strategy.entry("short", strategy.short, when=BUY)

else

if not DPR

strategy.entry("long", strategy.long, when=BUY and strategy.position_size == 0)

strategy.entry("short", strategy.short, when=SELL and strategy.position_size == 0)

else

strategy.entry("long", strategy.long, when=BUY)

strategy.entry("short", strategy.short, when=SELL)

if i_timedexit

strategy.close_all(when=timedexit)

SL= i_SLType == "Swing Lo/Hi" ? entry_LL_price : i_SLType == "ATR Stop" ? LongSL_ATR_price : LongStop

SSL= i_SLType == "Swing Lo/Hi" ? entry_HH_price : i_SLType == "ATR Stop" ? ShortSL_ATR_price : ShortStop

TP= i_SLType == "Swing Lo/Hi" ? tp : i_SLType == "ATR Stop" ? ATRtp : StratTP

STP= i_SLType == "Swing Lo/Hi" ? stp : i_SLType == "ATR Stop" ? ATRstp : StratSTP

//TrailingStop

dif=(valuewhen(strategy.position_size>0 and strategy.position_size[1]<=0, high,0))

-strategy.position_avg_price

trailOffset = strategy.position_avg_price - SL

var tstop = float(na)

if strategy.position_size > 0

tstop := high- trailOffset - dif

if tstop<tstop[1]

tstop:=tstop[1]

else

tstop := na

StrailOffset = SSL - strategy.position_avg_price

var Ststop = float(na)

Sdif=strategy.position_avg_price-(valuewhen(strategy.position_size<0

and strategy.position_size[1]>=0, low,0))

if strategy.position_size < 0

Ststop := low+ StrailOffset + Sdif

if Ststop>Ststop[1]

Ststop:=Ststop[1]

else

Ststop := na

strategy.exit("TP & SL", "long", limit=TP, stop=TS? tstop : SL, when=i_SL)

strategy.exit("TP & SL", "short", limit=STP, stop=TS? Ststop : SSL, when=i_SL)

/////////////////////// PLOTS //////////////////////////////////////////////////

plot(i_SL and strategy.position_size > 0 and not TS ? SL : i_SL and strategy.position_size > 0 and TS ? tstop : na , title='SL', style=plot.style_cross, color=color.red)

plot(i_SL and strategy.position_size < 0 and not TS ? SSL : i_SL and strategy.position_size < 0 and TS ? Ststop : na , title='SSL', style=plot.style_cross, color=color.red)

plot(i_SL and strategy.position_size > 0 ? TP : na, title='TP', style=plot.style_cross, color=color.green)

plot(i_SL and strategy.position_size < 0 ? STP : na, title='STP', style=plot.style_cross, color=color.green)

// Draw price action setup arrows

plotshape(BUY ? 1 : na, style=shape.triangleup, location=location.belowbar,

color=color.green, title="Bullish Setup", size=size.auto)

plotshape(SELL ? 1 : na, style=shape.triangledown, location=location.abovebar,

color=color.red, title="Bearish Setup", size=size.auto)

- Chiến lược giao dịch đảo ngược xu hướng đa chỉ số

- Chiến lược Bitcoin và vàng Double Gap

- Chiến lược chéo MACD và RSI

- Chiến lược đẩy lùi động lực

- Chiến lược chéo trung bình di chuyển

- Chiến lược lưới lợi nhuận với dao động

- Chiến lược đột phá dao động dựa trên đường trung bình động

- Chiến lược giao dịch ngắn hạn nhận dạng mẫu ZigZag

- Chiến lược theo dõi biến động và xu hướng qua các khung thời gian dựa trên Williams VIX và DEMA

- Chiến lược đột phá động lực dựa trên phán đoán chu kỳ với đường trung bình động

- Chiến lược giao dịch xu hướng chéo EMA kép

- Chiến lược giao dịch tối ưu hóa MACD năng động

- Chiến lược kết hợp VWAP và RSI

- Chiến lược giao dịch Bollinger Bands RSI của Chúa

- Chiến lược giao dịch ngắn hạn dựa trên kênh EMA và MACD

- Chiến lược giao thoa chỉ số động lực và sợ hãi

- Chiến lược giao dịch dài / ngắn tự động dựa trên các điểm quay hàng ngày

- Chiến lược giao dịch định lượng trung bình di chuyển ba lần

- Một chiến lược chéo động cơ dựa trên đường trung bình động hàm số

- Chiến lược giao dịch chéo trung bình di chuyển thích nghi và trung bình di chuyển cân nhắc