MACD দ্বি-মুখী ট্রেডিং কৌশল অপ্টিমাইজ

২। কৌশলগত ওভারভিউ

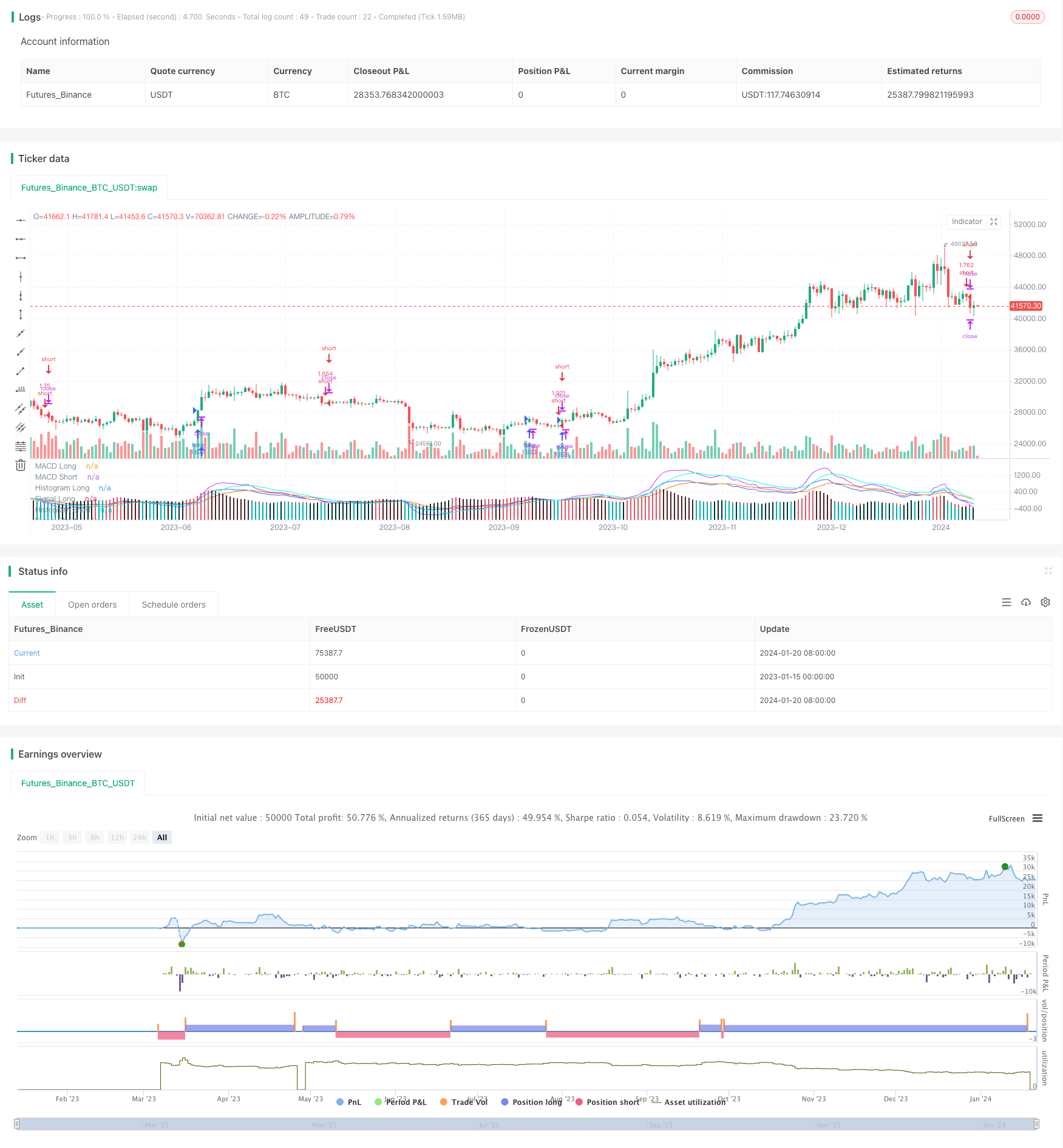

এই কৌশলটি MACD নির্দেশক এবং সমান্তরালের ক্রস-প্রিন্সিপল ব্যবহার করে ট্রেডিং সিগন্যাল তৈরি করে। এর সুবিধা হল যে MACD এর প্যারামিটারগুলিকে একাধিক এবং শূন্য দিকের জন্য অনুকূল করা যায়, যাতে প্যারামিটারগুলি বিভিন্ন বাজারের দিকের জন্য অনুকূলভাবে কনফিগার করা যায়।

তৃতীয়, কৌশলগত নীতি

- ম্যাকডের নির্দেশকগুলি, যথাক্রমে, বহু এবং শূন্য উভয় দিকের জন্য গণনা করা হয়। বহু এক সেট প্যারামিটার ব্যবহার করে, শূন্য অন্য সেট প্যারামিটার ব্যবহার করে, অবাধে কনফিগার করা যায়।

- ম্যাকডি লাইন এবং সিগন্যাল লাইনের ক্রসিংয়ের বিচার করুন যা একটি ট্রেডিং সংকেত তৈরি করে।

- সিগন্যাল লাইনগুলিকে ক্রস করার প্রয়োজন কিনা তাও কনফিগার করা যায়, যাতে মিথ্যা সংকেতগুলি এড়ানো যায়।

- অতিরিক্ত বা খালি অবস্থানে প্রবেশ করার পরে, বিপরীত ক্রসিংয়ের জন্য অপেক্ষা করুন।

৪। কৌশলগত সুবিধা

- দ্বিমুখী পরামিতি অপ্টিমাইজেশানঃ একাধিক এবং খালি করার পরামিতিগুলি অবাধে অপ্টিমাইজ করা যেতে পারে, যাতে সেগুলি যথাযথভাবে বাজার দিকনির্দেশের জন্য অনুকূল কনফিগার করা যায়।

- কনফিগারযোগ্য সিগন্যাল মসৃণতাঃ সিগন্যাল প্যারামিটারগুলি সিগন্যাল লাইনের মসৃণতা নিয়ন্ত্রণ করতে পারে, মিথ্যা সংকেত ফিল্টার করে।

- কনফিগারযোগ্য সিগন্যাল ফিল্টারিংঃ ভুল সিগন্যাল বিভ্রান্তি এড়ানোর জন্য সিগন্যাল লাইন ক্রস করার প্রয়োজন কিনা তা কনফিগার করা যায়।

- সুনির্দিষ্ট অবস্থান নিয়ন্ত্রণঃ এককভাবে চালু করা যেতে পারে, বা একই সময়ে কাজ করতে পারেন।

৫. কৌশলগত ঝুঁকি

- ম্যাকডি বিলম্ব সমস্যাঃ ম্যাকডি নিজেই একটি নির্দিষ্ট বিলম্ব রয়েছে এবং দ্রুত বিপরীতটি মিস করতে পারে।

- ওভারস্পেস স্যুইচ ঝুঁকিঃ বাজারে দ্রুত পরিবর্তন হলে, পজিশন স্যুইচ খুব ঘন ঘন হতে পারে।

- প্যারামিটার ঝুঁকিঃ অনুপযুক্ত প্যারামিটার কনফিগারেশন বাজারের বৈশিষ্ট্যগুলি ক্যাপচার করতে ব্যর্থ হতে পারে।

- স্টপ লস সুরক্ষাঃ একক ক্ষতি নিয়ন্ত্রণ করার জন্য যুক্তিসঙ্গত স্টপ লস সেট করা উচিত।

ঝুঁকি ব্যবস্থাপনার উপায়ঃ ১. অন্যান্য সূচকগুলির সাথে মিলিয়ে বড় প্যাটার্নটি নির্ধারণ করুন এবং উচ্চ-নীচ থেকে বিরত থাকুন। 2. ভুল সংকেত কমাতে সিগন্যাল বিলম্ব এবং স্লিপ পরামিতি সেট করুন। ৩. প্যারামিটারগুলিকে অপ্টিমাইজ করার জন্য বারবার পরীক্ষা করুন, যাতে এটি বিভিন্ন চক্রের গতির সাথে মেলে। ৪. একক ক্ষতি নিয়ন্ত্রণের জন্য ক্ষতি বন্ধের ব্যবস্থা স্থাপন করা।

৬। অপ্টিমাইজেশন

এই কৌশলটি নিম্নলিখিত কয়েকটি দিক থেকে অপ্টিমাইজ করা যেতে পারেঃ

বিভিন্ন দ্রুত লাইন এবং ধীর লাইন দৈর্ঘ্যের পরামিতি সমন্বয় পরীক্ষা করুন, বিভিন্ন চক্রের জন্য সর্বোত্তম পরামিতি খুঁজে বের করুন।

বিভিন্ন সিগন্যাল লাইন পরামিতি পরীক্ষা করে, স্মুথার সিগন্যাল লাইন আরও বেশি শব্দ ফিল্টার করতে পারে।

সিগন্যাল লাইন ক্রস ফিল্টারগুলির মধ্যে পার্থক্য পরীক্ষা করুন এবং সর্বোত্তম ভারসাম্য সন্ধান করুন।

পুনরায় পরীক্ষার উপর ভিত্তি করে সর্বোত্তম স্টপ-ডস-স্টপ-ক্যান্সার অনুপাত নির্ধারণ করা হয়।

এই কৌশলটি সর্বোচ্চ কার্যকারিতা অর্জন করতে পারে কিনা তা দেখার জন্য কেবল বেশি বা কিছুই না করার চেষ্টা করুন।

সপ্তম, সংক্ষিপ্তসার

ম্যাকডি দ্বি-মুখী অপ্টিমাইজড ট্রেডিং কৌশলটি বিভিন্ন বাজারের দিকনির্দেশের জন্য সর্বোত্তম অনুকূলিতকরণ অর্জন করে, যা অংশগ্রহণের দিকটি অবাধে সামঞ্জস্য করতে পারে। একই সাথে ভুল সংকেতগুলি এড়ানোর জন্য একটি সংকেত ফিল্টারিং প্রক্রিয়া যুক্ত করা হয়। প্যারামিটার অপ্টিমাইজেশন এবং ঝুঁকি পরিচালনার উপায়গুলির মাধ্যমে কৌশলগত কার্যকারিতা আরও উন্নত করা যায়।

/*backtest

start: 2023-01-15 00:00:00

end: 2024-01-21 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Gentleman-Goat & TradingTools.Software/Optimizer

strategy(title="MACD Short/Long Strategy for TradingView Input Optimizer", shorttitle="MACD Short/Long TVIO", initial_capital=1000, default_qty_value=100, default_qty_type=strategy.percent_of_equity)

// Get Inputs Long

allow_long = input.bool(title="Allow Long", defval=true, group="inputs long")

fast_length_long = input.int(title="Fast Length Long", defval=13, group="inputs long")

slow_length_long = input.int(title="Slow Length Long", defval=19, group="inputs long")

src_long = input.source(title="Source Long", defval=close, group="inputs long")

signal_length_long = input.int(title="Signal Smoothing Long", minval = 1, maxval = 50, defval = 9, group="inputs long")

sma_source_long = input.string(title="Oscillator MA Type Long", defval="EMA", options=["SMA", "EMA"], group="inputs long")

sma_signal_long = input.string(title="Signal Line MA Type Long", defval="EMA", options=["SMA", "EMA"], group="inputs long")

cross_point_long = input.int(title="Cross Point Long", defval=0, group="inputs long")

cross_delay_macd_long = input.int(title="MacD Cross Delay Long", defval=0, group="inputs long")

signal_must_cross_long = input.bool(title="Signal Must Also Cross Long", defval=false, group="inputs long")

cross_delay_signal_long = input.int(title="Signal Cross Delay Long", defval=0, group="inputs long")

//Get Inputs Short

allow_short = input.bool(title="Allow Short", defval=true, group="inputs short")

fast_length_short = input.int(title="Fast Length Short", defval=11, group="inputs short")

slow_length_short = input.int(title="Slow Length Short", defval=20, group="inputs short")

src_short = input.source(title="Source Short", defval=close, group="inputs short")

signal_length_short = input.int(title="Signal Smoothing Short", minval = 1, maxval = 50, defval = 9, group="inputs short")

sma_source_short = input.string(title="Oscillator MA Type Short", defval="EMA", options=["SMA", "EMA"], group="inputs short")

sma_signal_short = input.string(title="Signal Line MA Type Short", defval="EMA", options=["SMA", "EMA"], group="inputs short")

cross_point_short = input.int(title="Cross Point Short", defval=0, group="inputs short")

cross_delay_macd_short = input.int(title="MacD Cross Delay Short", defval=1, group="inputs short")

signal_must_cross_short = input.bool(title="Signal Must Also Cross Short", defval=false, group="inputs short")

cross_delay_signal_short = input.int(title="Signal Cross Delay Short", defval=0, group="inputs short")

use_stop_loss_long = input.bool(defval=false,title="Use Stop Loss Long", group="Stop/Profit Long")

stop_loss_long_percentage = input.float(defval=1,title="Stop Loss % Long",minval=0.0,step=0.1, group="Stop/Profit Long") * .01

use_take_profit_long = input.bool(defval=false,title="Use Take Profit Long", group="Stop/Profit Long")

take_profit_long_percentage = input.float(defval=1,title="Take Profit % Long",minval=0.0,step=0.1, group="Stop/Profit Long") * .01

use_stop_loss_short = input.bool(defval=true,title="Use Stop Loss Short", group="Stop/Profit Short")

stop_loss_short_percentage = input.float(defval=21,title="Stop Loss % Short",minval=0.0,step=0.1, group="Stop/Profit Short") * .01

use_take_profit_short = input.bool(defval=true,title="Use Take Profit Short", group="Stop/Profit Short")

take_profit_short_percentage= input.float(defval=20,title="Take Profit % Short",minval=0.0,step=0.1, group="Stop/Profit Short") * .01

//------------------------------------------------------------------------------

// Plot colors Long

col_macd_long = input.color(#2962FF, "MACD Line Long", group="Color Settings", inline="MACD")

col_signal_long = input.color(#FF6D00, "Signal Line Long", group="Color Settings", inline="Signal")

col_grow_above_long = input.color(#26A69A, "Grow Above Long", group="Histogram Color Settings", inline="Above Long")

col_fall_above_long = input.color(#B2DFDB, "Fall Above Long", group="Histogram Color Settings", inline="Above Long")

col_grow_below_long = input.color(#FFCDD2, "Grow Below Long", group="Histogram Color Settings", inline="Below Long")

col_fall_below_long = input.color(#FF5252, "Fall Below Long", group="Histogram Color Settings", inline="Below Long")

// Plot colors Short

col_macd_short = input.color(#B03DFF, "MACD Line Short", group="Color Settings", inline="MACD")

col_signal_short = input.color(#00FFE8, "Signal Line Short", group="Color Settings", inline="Signal")

col_grow_above_short = input.color(#D95965, "Grow Above Short", group="Histogram Color Settings", inline="Above Short")

col_fall_above_short = input.color(#4D2024, "Fall Above Short", group="Histogram Color Settings", inline="Above Short")

col_grow_below_short = input.color(#00322D, "Grow Below Short", group="Histogram Color Settings", inline="Below Short")

col_fall_below_short = input.color(#00ADAD, "Fall Below Short", group="Histogram Color Settings", inline="Below Short")

// Calculate Long

fast_ma_long = sma_source_long == "SMA" ? ta.sma(src_long, fast_length_long) : ta.ema(src_long, fast_length_long)

slow_ma_long = sma_source_long == "SMA" ? ta.sma(src_long, slow_length_long) : ta.ema(src_long, slow_length_long)

macd_long = fast_ma_long - slow_ma_long

signal_long = sma_signal_long == "SMA" ? ta.sma(macd_long, signal_length_long) : ta.ema(macd_long, signal_length_long)

hist_long = macd_long - signal_long

// Calculate Short

fast_ma_short = sma_source_short == "SMA" ? ta.sma(src_short, fast_length_short) : ta.ema(src_short, fast_length_short)

slow_ma_short = sma_source_short == "SMA" ? ta.sma(src_short, slow_length_short) : ta.ema(src_short, slow_length_short)

macd_short = fast_ma_short - slow_ma_short

signal_short = sma_signal_short == "SMA" ? ta.sma(macd_short, signal_length_short) : ta.ema(macd_short, signal_length_short)

hist_short = macd_short - signal_short

//Plot Long

plot(hist_long, title="Histogram Long", style=plot.style_columns, color=(hist_long>=0 ? (hist_long[1] < hist_long ? col_grow_above_long : col_fall_above_long) : (hist_long[1] < hist_long ? col_grow_below_long : col_fall_below_long)))

plot(macd_long, title="MACD Long", color=col_macd_long)

plot(signal_long, title="Signal Long", color=col_signal_long)

//Plot Short

plot(hist_short, title="Histogram Short", style=plot.style_columns, color=(hist_short>=0 ? (hist_short[1] < hist_short ? col_grow_above_short : col_fall_above_short) : (hist_short[1] < hist_short ? col_grow_below_short : col_fall_below_short)))

plot(macd_short, title="MACD Short", color=col_macd_short)

plot(signal_short, title="Signal Short", color=col_signal_short)

var detectedLongCrossOver = false

var detectedShortCrossUnder = false

if(ta.crossunder(macd_short,cross_point_short))

detectedShortCrossUnder := true

if(ta.crossover(macd_short,cross_point_short))

detectedShortCrossUnder := false

if(ta.crossover(macd_long,cross_point_long))

detectedLongCrossOver := true

if(ta.crossunder(macd_long,cross_point_long))

detectedLongCrossOver := false

crossover_signal_long = ta.crossover(signal_long,cross_point_long)

crossunder_signal_long = ta.crossunder(signal_long,cross_point_long)

crossunder_signal_short = ta.crossunder(signal_short,cross_point_short)

crossover_signal_short = ta.crossover(signal_short,cross_point_short)

crossover_macd_long = ta.crossover(macd_long,cross_point_long)

crossunder_macd_long = ta.crossunder(macd_long,cross_point_long)

crossunder_macd_short = ta.crossunder(macd_short,cross_point_short)

crossover_macd_short = ta.crossover(macd_short,cross_point_short)

inEntry = false

//Strategy Entries

if (strategy.equity > 0) //This is required for the input optimizer to work since it will fail if the strategy fails to succeed by not having enough equity.

if (strategy.position_size <= 0 and allow_long==true and inEntry==false)

if(signal_must_cross_long==true)

longSignalCondition = detectedLongCrossOver==true and crossover_signal_long[cross_delay_signal_long]

strategy.entry(id="long", direction=strategy.long, when=longSignalCondition)

if(longSignalCondition)

inEntry:=true

else

longMacDCondition = crossover_macd_long[cross_delay_macd_long]

strategy.entry(id="long", direction=strategy.long, when=longMacDCondition)

if(longMacDCondition)

inEntry:=true

if (strategy.position_size >= 0 and allow_short==true and inEntry==false)

if(signal_must_cross_short==true)

shortSignalCondition = detectedShortCrossUnder and crossunder_signal_short[cross_delay_signal_short]

strategy.entry(id="short", direction=strategy.short, when=shortSignalCondition)

if(shortSignalCondition)

inEntry:=true

else

shortMacDCondition = crossunder_macd_short[cross_delay_macd_short]

strategy.entry(id="short", direction=strategy.short, when=shortMacDCondition)

if(shortMacDCondition)

inEntry:=true

if(strategy.position_size > 0 and allow_long==true and allow_short==false)

if(signal_must_cross_long==true)

strategy.close(id="long", when=detectedLongCrossOver==false and crossunder_signal_long)

else

strategy.close(id="long", when=crossunder_macd_long)

if(strategy.position_size < 0 and allow_short==true and allow_long==false)

if(signal_must_cross_short==true)

strategy.close(id="short", when=detectedShortCrossUnder==false and crossover_signal_short)

else

strategy.close(id="short", when=crossover_macd_short)

stop_loss_value_long = strategy.position_avg_price*(1 - stop_loss_long_percentage)

take_profit_value_long = strategy.position_avg_price*(1 + take_profit_long_percentage)

stop_loss_value_short = strategy.position_avg_price*(1 + stop_loss_short_percentage)

take_profit_value_short = strategy.position_avg_price*(1 - take_profit_short_percentage)

if(strategy.position_size>0) //Long positions only

strategy.exit(id="TP/SL Long",from_entry="long", limit=use_take_profit_long ? take_profit_value_long : na, stop=use_stop_loss_long ? stop_loss_value_long : na)

if(strategy.position_size<0) //Short positions only

strategy.exit(id="TP/SL Short",from_entry="short", limit=use_take_profit_short ? take_profit_value_short : na, stop=use_stop_loss_short ? stop_loss_value_short : na)

- উচ্চ স্রোতের পূর্বাভাসের কৌশল

- ডায়নামিক মোবাইল ইএমএএস পোর্টফোলিও কোয়ালিফাই করার কৌশল

- ডনচিয়ান টানেল ট্রেন্ড ট্র্যাকিং কৌশল

- মোভিং এভারেজ ওভারলেপ কৌশল

- গতিশীল সমান্তরাল ক্রসিং কৌশল যা প্রবণতা বিপরীত সঠিকভাবে ধরা

- মাল্টি-ইউনিভার্সাল মাল্টি-ট্রেন্ড কৌশল

- মিশ্র ট্রেডিং কৌশল

- দামের বিচ্যুতির উপর ভিত্তি করে ট্রেন্ড ট্র্যাকিং কৌশল

- RSI-এর ব্যতিক্রম ট্রেডিং কৌশল থেকে বিচ্যুত

- বহু-পরিমাপক সিদ্ধান্ত গাছের কৌশলঃ আইএমএসিডি, ইএমএ এবং প্রথম সমীকরণ টেবিল

- ডাবল ইএমএ গোল্ড ক্রস অ্যালগরিদম কৌশল

- আরএসআই এবং গড়ের উপর ভিত্তি করে মাল্টি-টাইম ফ্রেম ট্রেডিং কৌশল

- ব্যবসায়িক কৌশলগুলি যা ডায়মন্ডকে প্রভাবিত করে

- ইভিডব্লিউএমএ-ভিত্তিক ম্যাকড ট্রেডিং কৌশল

- ব্রেনিং ব্যান্ড ট্রানজিট ভিত্তিক বিচ্ছিন্ন প্রত্যাবর্তন কৌশল

- একাধিক প্রযুক্তিগত সূচক সহ প্রবণতা ট্র্যাকিং এবং পরিমাণগত কৌশল

- আরএসআই ইন্ডিকেটর সিসিআই ইন্ডিকেটরগুলির সাথে সংযুক্ত পরিমাণগত ট্রেডিং কৌশল

- নিম্ন ঝুঁকিপূর্ণ ডিসিএ ট্রেন্ড ট্রেডিং কৌশল

- তুলনামূলকভাবে শক্তিশালী এবং দুর্বল সূচকগুলির জন্য পরিমাণগত ট্রেডিং কৌশল