Estrategia cuantitativa basada en el índice de momentum estocástico y el RSI

Descripción general

Esta estrategia se basa principalmente en dos indicadores, el Índice de Momentum Estocástico (SMI) y el Índice de Fuerza Relativa (RSI). Además, se agregan filtros de color y filtros de entidades de línea K como criterios auxiliares. Se emite una señal de negociación basada en la señal de pluralidad de SMI y RSI, combinada con las condiciones de filtración.

Principio de estrategia

El núcleo de esta estrategia se basa en dos indicadores, el SMI y el RSI. En el SMI se determina si una acción está sobrecomprada, mientras que el RSI determina la relativa fortaleza de la acción.

- SMI sobrevendido (por debajo del límite inferior), considerado como una señal de compra

- El RSI está por debajo de la brecha y es una señal de compra

- Una señal de compra se emite cuando el SMI está sobrevendido y el RSI está a la vez por debajo del umbral correspondiente

- La lógica de juicio de señales en blanco es similar

Además, la estrategia también establece un modo de doble señales. Este modelo requiere que el SMI y el RSI emitan señales al mismo tiempo para poder operar. Esto puede reducir eficazmente las falsas señales.

Además, esta estrategia también incluye filtros de color y filtros de entidades de línea K. Estos filtros requieren que las entidades de la línea K sean más grandes y que el precio de cierre de la última línea K sea más alto que el precio de apertura. Esto puede evitar aún más falsos brechas en las transacciones.

Ventajas estratégicas

- Utiliza el SMI para determinar si está sobrecomprando o sobrevendido, el RSI para determinar si está relativamente fuerte y la doble confirmación para reducir las señales falsas

- La configuración de un modo de doble señal puede reducir considerablemente las transacciones no válidas

- El filtro de color y el filtro de entidad de línea K pueden filtrar efectivamente la brecha falsa

- La lógica de ejecución de la estrategia es clara y simple

- La mayoría de los parámetros son de configuración personalizada

Riesgo y optimización de la estrategia

- El SMI y el RSI pueden generar más falsas señales cuando se usan como indicadores independientes, por lo que debe tomarse precauciones.

- En el modo de doble señal, si los parámetros no están configurados correctamente, es posible que se pierda una mejor oportunidad de negociación

- Se puede probar el rendimiento de la estrategia bajo diferentes parámetros de ciclo para encontrar la combinación óptima de parámetros

- La configuración de los parámetros de valoración de umbral específicos se puede evaluar mediante simulación o retroalimentación

- Se pueden considerar estrategias de optimización de filtros adicionales

Resumir

Esta estrategia integra las señales de los dos indicadores SMI y RSI para emitir instrucciones de negociación mediante doble confirmación. Al mismo tiempo, el filtro de color y el filtro de entidad de línea K se pueden filtrar para filtrar brechas falsas. La lógica de funcionamiento de la estrategia es simple y clara, y la mayoría de los parámetros se pueden configurar.

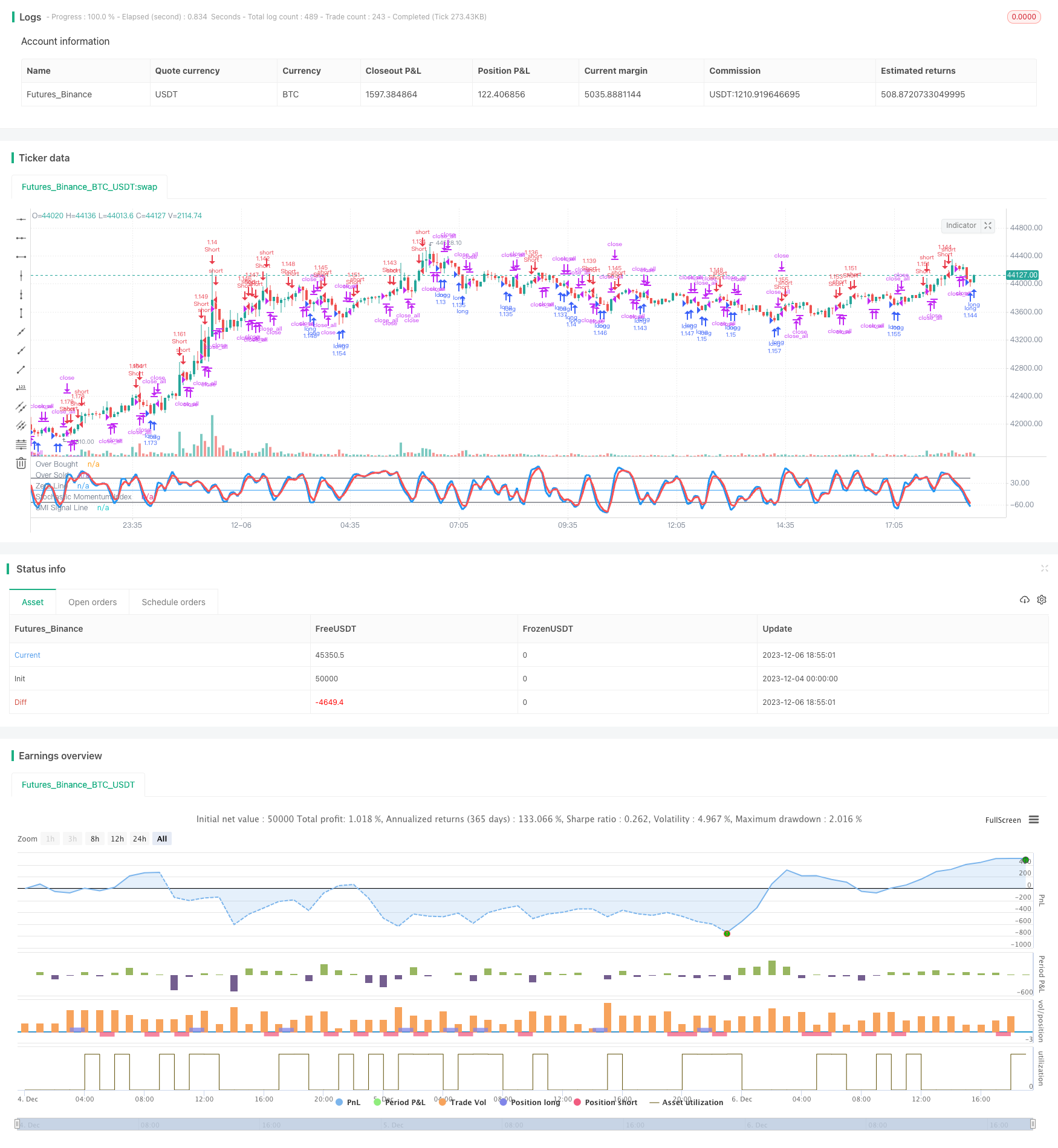

/*backtest

start: 2023-12-04 00:00:00

end: 2023-12-06 19:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=2

strategy(title = "Noro's Stochastic Strategy v1.3", shorttitle = "Stochastic str 1.3", overlay = false, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 0)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

usemar = input(false, defval = false, title = "Use Martingale")

capital = input(100, defval = 100, minval = 1, maxval = 10000, title = "Capital, %")

usesmi = input(true, defval = true, title = "Use SMI Strategy")

usersi = input(true, defval = true, title = "Use RSI Strategy")

usecol = input(true, defval = true, title = "Use Color-Filter")

usebod = input(true, defval = true, title = "Use Body-Filter")

a = input(2, defval = 2, minval = 2, maxval = 50, title = "SMI Percent K Length")

b = input(2, defval = 2, minval = 2, maxval = 50, title = "SMI Percent D Length")

limitsmi = input(50, defval = 50, minval = 1, maxval = 100, title = "SMI Limit")

periodrsi = input(2, defval = 2, minval = 2, maxval = 50, title = "RSI Period")

limitrsi = input(10, defval = 10, minval = 1, maxval = 50, title = "RSI Limit")

double = input(false, defval = false, title = "SMI+RSI Mode")

showbg = input(false, defval = false, title = "Show background")

fromyear = input(2018, defval = 2018, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Fast RSI

fastup = rma(max(change(close), 0), periodrsi)

fastdown = rma(-min(change(close), 0), periodrsi)

fastrsi = fastdown == 0 ? 100 : fastup == 0 ? 0 : 100 - (100 / (1 + fastup / fastdown))

//Stochastic Momentum Index

ll = lowest (low, a)

hh = highest (high, a)

diff = hh - ll

rdiff = close - (hh+ll)/2

//avgrel = ema(ema(rdiff,b),b)

//avgdiff = ema(ema(diff,b),b)

avgrel = sma(sma(rdiff,b),b)

avgdiff = sma(sma(diff,b),b)

SMI = avgdiff != 0 ? (avgrel/(avgdiff/2)*100) : 0

SMIsignal = ema(SMI,b)

//Lines

plot(SMI, color = blue, linewidth = 3, title = "Stochastic Momentum Index")

plot(SMIsignal, color = red, linewidth = 3, title = "SMI Signal Line")

plot(limitsmi, color = black, title = "Over Bought")

plot(-1 * limitsmi, color = black, title = "Over Sold")

plot(0, color = blue, title = "Zero Line")

//Color-Filter

gb = close > open or usecol == false

rb = close < open or usecol == false

//Body Filter

nbody = abs(close - open)

abody = sma(nbody, 10)

body = nbody > abody / 3 or usebod == false

//Signals

up1 = SMI < -1 * limitsmi and rb and body and usesmi

dn1 = SMI > limitsmi and gb and body and usesmi

up2 = fastrsi < limitrsi and rb and body and usersi

dn2 = fastrsi > 100 - limitrsi and gb and body and usersi

exit = ((strategy.position_size > 0 and close > open) or (strategy.position_size < 0 and close < open)) and body

//Background

redb = (SMI > limitsmi and usesmi) or (fastrsi > 100 - limitrsi and usersi)

limeb = (SMI < -1 * limitsmi and usesmi) or (fastrsi < limitrsi and usersi)

col = showbg == false ? na : redb ? red : limeb ? lime : na

bgcolor(col, transp = 50)

//Trading

profit = exit ? ((strategy.position_size > 0 and close > strategy.position_avg_price) or (strategy.position_size < 0 and close < strategy.position_avg_price)) ? 1 : -1 : profit[1]

mult = usemar ? exit ? profit == -1 ? mult[1] * 2 : 1 : mult[1] : 1

lot = strategy.position_size == 0 ? strategy.equity / close * capital / 100 * mult : lot[1]

signalup = ((up1 or up2) and double == false) or (up1 and up2 and double)

if signalup

if strategy.position_size < 0

strategy.close_all()

strategy.entry("long", strategy.long, needlong == false ? 0 : lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

signaldn = ((dn1 or dn2) and double == false) or (dn1 and dn2 and double)

if signaldn

if strategy.position_size > 0

strategy.close_all()

strategy.entry("Short", strategy.short, needshort == false ? 0 : lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if time > timestamp(toyear, tomonth, today, 23, 59) or exit

strategy.close_all()