Estrategia cuantitativa de captura activa de fondo

Descripción general

La estrategia se clasifica como una estrategia de comercio de línea corta positiva, al ubicar el volumen de comercio destacado en el fondo de un corto plazo en una tendencia descendente y realizar operaciones de compra en condiciones de sobreventa.

Principio de estrategia

Cuando el volumen de operaciones es superior al doble de la diferencia estándar de la media basada en el SMA, se considera un volumen de operaciones destacado, mientras que el RSI es inferior a 30 y se considera un estado de sobreventa. Cuando ambas condiciones se cumplen al mismo tiempo, se juzga como un fondo a corto plazo e inmediatamente se hace más. Después de un cierto tiempo (por ejemplo, 10 líneas K) se saldrá de la posición.

La lógica de esta estrategia es la siguiente:

- Cálculo del SMA de las transacciones más recientes de 20 líneas K como referencia

- Calcula el diferencial estándar de 2 veces el volumen de transacciones de las últimas 20 líneas K como criterio para determinar el volumen destacado

- Calcular si el RSI de las últimas 20 líneas K está sobrevendido

- Cuando el volumen de operaciones supera la diferencia básica + 2 veces la diferencia estándar y el RSI es inferior a 30, se considera un mínimo a corto plazo

- Hacer más en el fondo a corto plazo

- Posicionamiento automático después de 10 líneas K

Análisis de las ventajas

La estrategia tiene las siguientes ventajas:

- La lógica es simple, fácil de entender y optimizar.

- Los puntos de inflexión a corto plazo se basan en las características destacadas del volumen de transacciones

- El RSI asegura que solo se haga más en las zonas de venta excesiva y se evite el tope

- Se detendrá automáticamente para evitar el riesgo de cola.

En general, la estrategia aprovecha al máximo las características de la brecha cuantitativa para determinar la reversión de la tendencia a corto plazo, mientras que controla estrictamente el riesgo, es una estrategia de multitarea activa de alta fiabilidad.

Análisis de riesgos

El principal riesgo de esta estrategia es:

- Las situaciones en las que el volumen de operaciones y las señales de negociación constituidas por el RSI pueden presentar falsas rupturas, lo que lleva a errores de pérdidas excesivas;

- La configuración de tiempo de parada fija puede no detener o detenerse prematuramente en el caso de una reversión significativa del mercado;

- La falta de optimización de parámetros puede causar una señal frecuente o insuficiente.

Para los riesgos mencionados, se puede optimizar en los siguientes aspectos:

- Se añaden filtros de otros indicadores para evitar falsas brechas.

- Configuración de una parada de seguimiento dinámico en lugar de una parada fija de la línea Root K;

- Prueba y optimiza todos los parámetros para asegurar que sean sólidos.

Dirección de optimización

La estrategia puede ser optimizada en los siguientes aspectos:

- Aumentar la fiabilidad de los modelos de aprendizaje automático para evitar falsas señales

- Aumentar el mecanismo de suspensión de pérdidas de adaptación, en lugar de una simple fijación de la línea de raíz K

- Optimización de conjuntos de datos multidimensionales para los parámetros de prominencia

- Aumentar la precisión de la aprendizaje automático para filtrar las señales de sobreventa

- Alpha, una estrategia de aumento de peso combinada con análisis de la cara de las emociones

La introducción de indicadores técnicos más avanzados, el aprendizaje automático y el análisis de emociones, puede mejorar significativamente la estabilidad de las estrategias y los índices Alpha y Sharpe.

Resumir

La estrategia en su conjunto es una estrategia de brecha de línea corta muy simple, directa y lógica. Al aplicar razonablemente los indicadores de volumen de transacciones para determinar el punto de reversión de la tendencia a corto plazo, mientras se controla estrictamente el riesgo, se puede obtener un buen efecto.

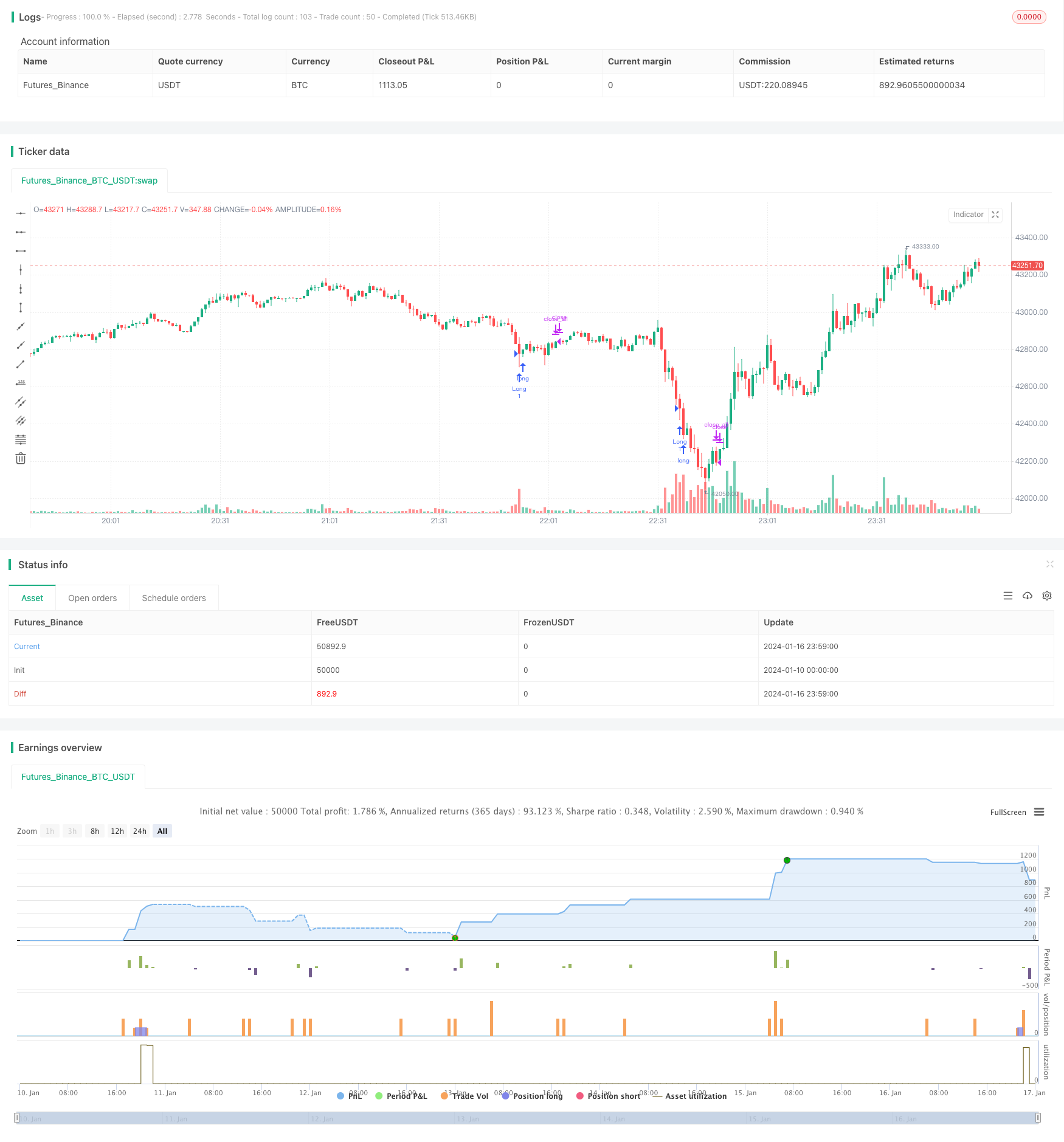

/*backtest

start: 2024-01-10 00:00:00

end: 2024-01-17 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © footlz

//@version=4

strategy("Bottom catch strategy", overlay=true)

v_len = input(20, title="Volume SMA Length")

mult = input(2)

rsi_len = input(20, title="RSI Length")

oversold = input(30, title="Oversold")

close_time = input(10, title="Close After")

v = volume

basis = sma(v, v_len)

dev = mult * stdev(v, v_len)

upper_volume = basis + dev

rsi = rsi(close, rsi_len)

long = v > upper_volume and rsi < oversold

strategy.entry("Long", true, when=long)

passed_time = 0.0

if strategy.position_size != 0

passed_time := 1

else

passed_time := 0

if strategy.position_size != 0 and strategy.position_size[1] != 0

passed_time := passed_time[1] + 1

if passed_time >= close_time

strategy.close_all()

// If want to enable plot, change overlay=false.

v_color = close >= close[1] ? color.new(#3eb370, 0) : color.new(#e9546b, 0)

// plot(v, title="volume", color=v_color, style=plot.style_columns)

// plot(upper_volume, title="Threshold", color=color.aqua)