Estrategias de negociación de marcos de tiempo múltiples basadas en el RSI y la media

Resumen

Esta estrategia combina el indicador aleatorio RSI, el SMA de la media móvil y el WMA de la media móvil ponderada para buscar señales de compra y venta. También determina la dirección de la tendencia en marcos de tiempo de 5 minutos y 1 hora. En la tendencia estabilizadora, se produce una señal de negociación cuando el RSI rápido cruza o baja la línea lenta.

Principios estratégicos

La estrategia comienza por calcular el SMA de la media móvil ponderada de 144 ciclos y el SMA de la media móvil simple de 5 ciclos en dos marcos de tiempo de 1 hora y 5 minutos, respectivamente. Sólo cuando el SMA de 5 minutos está por encima de la WMA, se considera un mercado multivariado. Luego, la estrategia calcula el indicador multivariado del RSI, así como la línea K y la línea D correspondientes.

Análisis de ventajas

Es una estrategia de seguimiento de tendencias muy eficaz. Combina las tendencias de dos marcos de tiempo al mismo tiempo, reduciendo de manera muy efectiva las señales erróneas. Además, se filtra en combinación con varios indicadores, incluidos el RSI, SMA y WMA, para hacer que las señales sean más fiables. Al permitir que el RSI conduzca el KDJ, también modifica los problemas de falsas señales que pueden surgir fácilmente en las estrategias normales del KDJ. Además, la estrategia tiene configuraciones de stop loss y stop cap para bloquear las ganancias y controlar el riesgo de manera efectiva.

Análisis de riesgos

El mayor riesgo de esta estrategia es el error de tendencia. En los puntos de inflexión del mercado, las medias a corto y largo plazo pueden subir o bajar simultáneamente, lo que genera señales erróneas. Además, en los mercados turbulentos, el RSI también puede generar señales comerciales más confusas.

Dirección de optimización

La estrategia puede ser optimizada en los siguientes aspectos: 1) Prueba los SMA, WMA y RSI de diferentes longitudes para encontrar la mejor combinación de parámetros 2) Añadir otros indicadores de juicio, como MACD, líneas de browning, etc. para verificar la fiabilidad de la señal. 3) Optimizar las estrategias de contención de pérdidas, probar métodos de contención de pérdidas de proporción fija, contención de pérdidas de punto de deslizamiento, seguimiento de pérdidas, etc. 4) Incorporar módulos de gestión de fondos para controlar el tamaño de la inversión individual y el umbral de riesgo general 5) Aumentar el algoritmo de aprendizaje automático para encontrar los parámetros que mejor funcionan a través de una gran cantidad de repeticiones

Resumen

La estrategia aprovecha las ventajas de las medias móviles y los indicadores aleatorios para crear un sistema de seguimiento de tendencias más confiable. Con múltiples marcos de tiempo y verificación de indicadores, puede capturar la dirección de la tendencia de la línea media y larga sin problemas. Al mismo tiempo, la configuración de los parámetros de suspensión de pérdidas y pérdidas también lo hace resistente a un cierto grado de turbulencia del mercado.

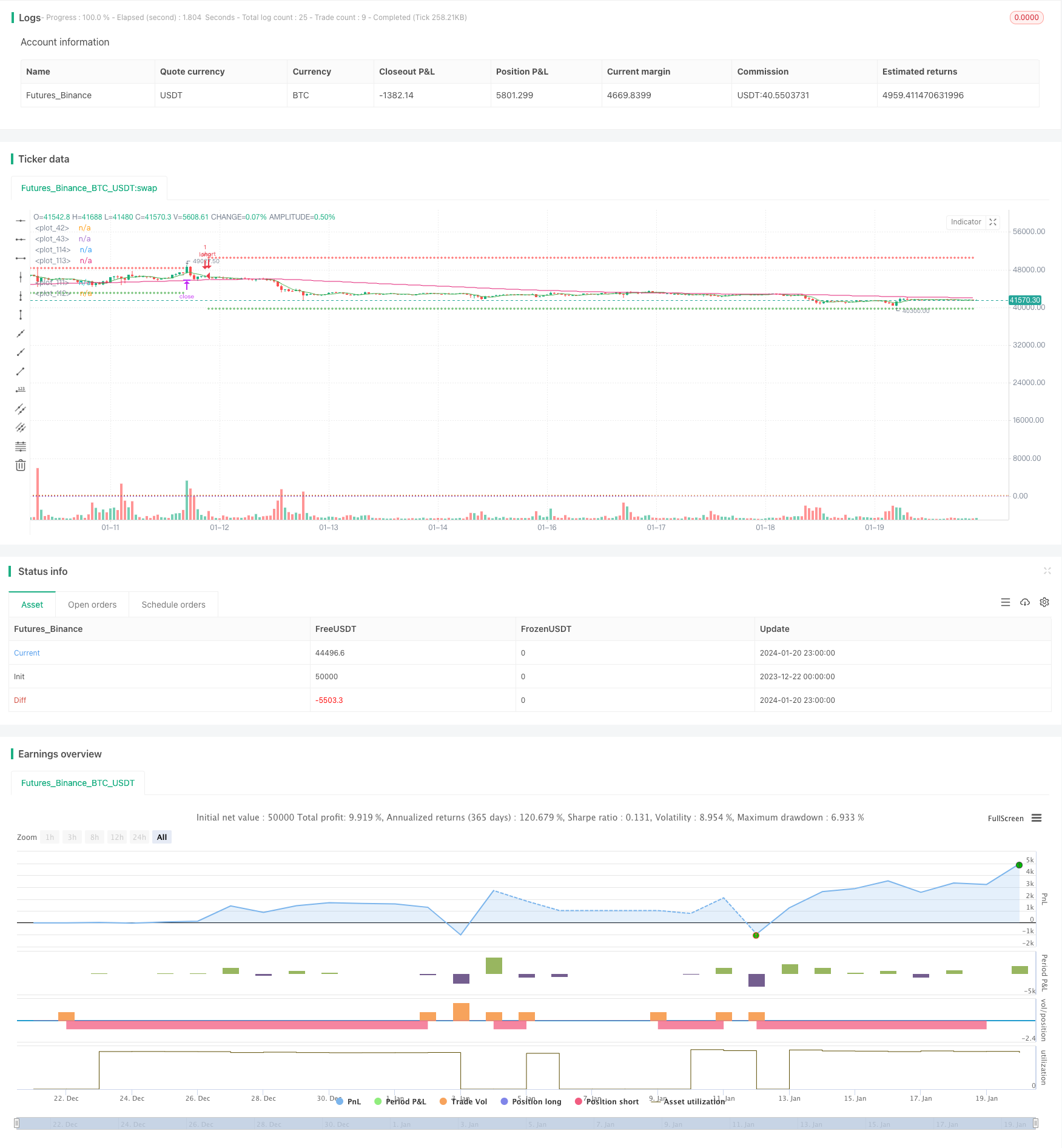

/*backtest

start: 2023-12-22 00:00:00

end: 2024-01-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © bufirolas

// Works well with a wide stop with 20 bars lookback

// for the SL level and a 2:1 reward ratio Take Profit .

// These parameters can be modified in the Inputs section of the strategy panel.

// "an entry signal it's a cross down or up on

// the stochastics. if you're in a downtrend

// on the hourly time frame you

// must also be in a downtrend on the five

// minute so the five period has to be below the 144

// as long as the five period is still trading below

// the 144 period on both the hourly and the five minutes

// we are looking for these short signals crosses down

// in the overbought region of the stochastic. Viceversa for longs"

//@version=4

strategy("Stoch + WMA + SMA strat", overlay=true)

//SL & TP Inputs

i_SL=input(true, title="Use Swing Lo/Hi Stop Loss & Take Profit")

i_SwingLookback=input(20, title="Swing Lo/Hi Lookback")

i_SLExpander=input(defval=10, step=1, title="SL Expander")

i_TPExpander=input(defval=30, step=1, title="TP Expander")

i_reverse=input(false, title="Reverse Trades")

i_TStop =input(false, title="Use Trailing Stop")

//Strategy Inputs

src4 = input(close, title="RSI Source")

stochOS=input(defval=20, step=5, title="Stochastics Oversold Level")

stochOB=input(defval=80, step=5, title="Stochastics Overbought Level")

//Stoch rsi Calculations

smoothK = input(3, minval=1)

smoothD = input(3, minval=1)

lengthRSI = input(14, minval=1)

lengthStoch = input(14, minval=1)

rsi1 = rsi(src4, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

h0 = hline(80, linestyle=hline.style_dotted)

h1 = hline(20, linestyle=hline.style_dotted)

//MA

wmalen=input(defval=144, title="WMA Length")

WMA = security(syminfo.tickerid, "60", wma(close, wmalen))

SMA = security(syminfo.tickerid, "60", sma(close, 5))

minWMA = wma(close, wmalen)

minSMA = sma(close, 5)

//Entry Logic

stobuy = crossover(k, d) and k < stochOS

stosell = crossunder(k, d) and k > stochOB

mabuy = minSMA > minWMA

daymabuy = SMA > WMA

//SL & TP Calculations

SwingLow=lowest(i_SwingLookback)

SwingHigh=highest(i_SwingLookback)

bought=strategy.position_size != strategy.position_size[1]

LSL=valuewhen(bought, SwingLow, 0)-((valuewhen(bought, atr(14), 0)/5)*i_SLExpander)

SSL=valuewhen(bought, SwingHigh, 0)+((valuewhen(bought, atr(14), 0)/5)*i_SLExpander)

lTP=(strategy.position_avg_price + (strategy.position_avg_price-(valuewhen(bought, SwingLow, 0)))+((valuewhen(bought, atr(14), 0)/5)*i_TPExpander))

sTP=(strategy.position_avg_price - (valuewhen(bought, SwingHigh, 0) - strategy.position_avg_price))-((valuewhen(bought, atr(14), 0)/5)*i_TPExpander)

islong=strategy.position_size > 0

isshort=strategy.position_size < 0

//TrailingStop

dif=(valuewhen(strategy.position_size>0 and strategy.position_size[1]<=0, high,0))

-strategy.position_avg_price

trailOffset = strategy.position_avg_price - LSL

var tstop = float(na)

if strategy.position_size > 0

tstop := high- trailOffset - dif

if tstop<tstop[1]

tstop:=tstop[1]

else

tstop := na

StrailOffset = SSL - strategy.position_avg_price

var Ststop = float(na)

Sdif=strategy.position_avg_price-(valuewhen(strategy.position_size<0

and strategy.position_size[1]>=0, low,0))

if strategy.position_size < 0

Ststop := low+ StrailOffset + Sdif

if Ststop>Ststop[1]

Ststop:=Ststop[1]

else

Ststop := na

//Stop Selector

SL= islong ? LSL : isshort ? SSL : na

if i_TStop

SL:= islong ? tstop : isshort ? Ststop : na

TP= islong ? lTP : isshort ? sTP : na

//Entries

if stobuy and mabuy and daymabuy

strategy.entry("long", long=not i_reverse?true:false)

if stosell and not mabuy and not daymabuy

strategy.entry("short", long=not i_reverse?false:true)

//Exit

if i_SL

strategy.exit("longexit", "long", stop=SL, limit=TP)

strategy.exit("shortexit", "short", stop=SL, limit=TP)

//Plots

plot(i_SL ? SL : na, color=color.red, style=plot.style_cross)

plot(i_SL ? TP : na, color=color.green, style=plot.style_cross)

plot(minWMA)

plot(minSMA, color=color.green)

- La estrategia de seguimiento de tendencias en el túnel Donchian

- La estrategia de la media móvil

- Estrategias de cruce de línea móvil para captar con precisión el cambio de tendencia

- Estrategias de tendencias multilíneas y multilíneas

- Estrategias de negociación mixtas

- Estrategias de seguimiento de tendencias basadas en la desviación de precios

- El RSI se desvía de la estrategia de trading

- Estrategias para el árbol de decisión multiindicador: IMACD, EMA y tabla de equilibrio

- MACD estrategia de negociación optimizada en dos direcciones

- La estrategia de los algoritmos de cruce de oro con dos EMA

- Las estrategias de negociación que afectan el perímetro

- La estrategia de negociación MACD basada en EVWMA

- La estrategia de regreso basado en el Canal de la Franja de Brín

- Estrategias de cuantificación de tendencias de seguimiento con múltiples indicadores tecnológicos

- Estrategias de negociación cuantificadas del RSI combinado con el CCI

- Estrategias de negociación de tendencias de DCA de bajo riesgo

- Estrategias de negociación cuantificadas de indicadores relativamente fuertes y débiles

- Estrategias de seguimiento de tendencias de los oscilladores de potencia

- Estrategia de comercio de exportación de la media móvil superpuesta a la media móvil sin retraso combinada con la línea de suspensión

- Estrategias de trading de línea corta basadas en el RSI