Estrategia de seguimiento de la volatilidad de la media móvil doble

El autor:¿ Qué pasa?, fecha: 2024-02-29 11:15:08Las etiquetas:

Resumen general

La estrategia de seguimiento de la volatilidad de la media móvil doble integra las ideas de las estrategias de seguimiento de la volatilidad de la media móvil y de la media móvil. Al calcular el cruce de promedios móviles simples (SMA) con diferentes períodos, se da cuenta de la cruz dorada y la cruz muerta para juzgar las tendencias. Mientras tanto, al combinar las bandas de Bollinger y el índice VIDYA, juzga las tendencias y la volatilidad del mercado, logrando una identificación de tendencias efectiva y una captura eficiente de los puntos de inflexión clave.

Estrategia lógica

Los indicadores centrales de esta estrategia incluyen el promedio móvil simple (SMA), las bandas de Bollinger y el promedio dinámico del índice variable (VIDYA). La estrategia establece un SMA rápido y un LMA lento con diferentes períodos. La cruz de oro de las líneas rápidas y lentas sirve como la señal larga, mientras que la cruz de la muerte sirve como la señal de salida. Mientras tanto, monitorea la ruptura del precio por encima o por debajo de las bandas de Bollinger durante un período de retención.

Específicamente, la lógica de la señal larga se activa cuando la SMA rápida cruza la LMA lenta y el precio está por encima de la curva VIDYA, lo que indica una tendencia alcista y una expansión de la volatilidad.

Análisis de ventajas

La mayor ventaja de esta estrategia es la combinación de indicadores duales para evaluar las condiciones del mercado, mejorando la precisión de las decisiones.

- La estrategia de cruz de oro y cruz muerta es simple y eficaz para identificar puntos de inflexión de tendencia.

- El índice VIDYA rastrea dinámicamente los cambios en la volatilidad del mercado.

- Las bandas de Bollinger responden oportunamente a las fluctuaciones de precios.

En resumen, esta estrategia integra información de las dimensiones de tendencias, reversión y volatilidad.

Análisis de riesgos

Aunque esta estrategia tiene muchos méritos, todavía hay algunos riesgos a tener en cuenta:

- La configuración incorrecta de los parámetros puede provocar un exceso de negociación, un aumento de los costes y un deslizamiento.

- Las señales contradictorias entre los indicadores duales pueden dar lugar a la falta de los mejores puntos de entrada.

- Existe el riesgo de sobreajuste de las pruebas de retroceso, y el rendimiento real de las operaciones podría diferir mucho de los resultados de las pruebas de retroceso.

Para mitigar los riesgos anteriores, se recomienda la optimización de parámetros, las reglas de prioridad entre las señales, el control del deslizamiento y las pruebas de robustez en diferentes entornos de mercado.

Direcciones de optimización

Las principales dimensiones de optimización están en el ajuste de parámetros y la configuración de las condiciones del filtro:

- Optimizar los parámetros del período SMA y LMA.

- Ajuste el parámetro de ancho de banda para las bandas de Bollinger.

- Optimice el parámetro de alfalante en VIDYA.

- Añadir condiciones de filtro de precio o volumen.

La combinación de optimización de parámetros y refinamiento de reglas podría mejorar aún más la estabilidad y la rentabilidad.

Conclusión

La estrategia de seguimiento de la volatilidad de la media móvil doble utiliza múltiples indicadores para determinar las condiciones del mercado, capturando los puntos de inflexión de la tendencia mientras se monitorean las situaciones de fluctuación de precios.

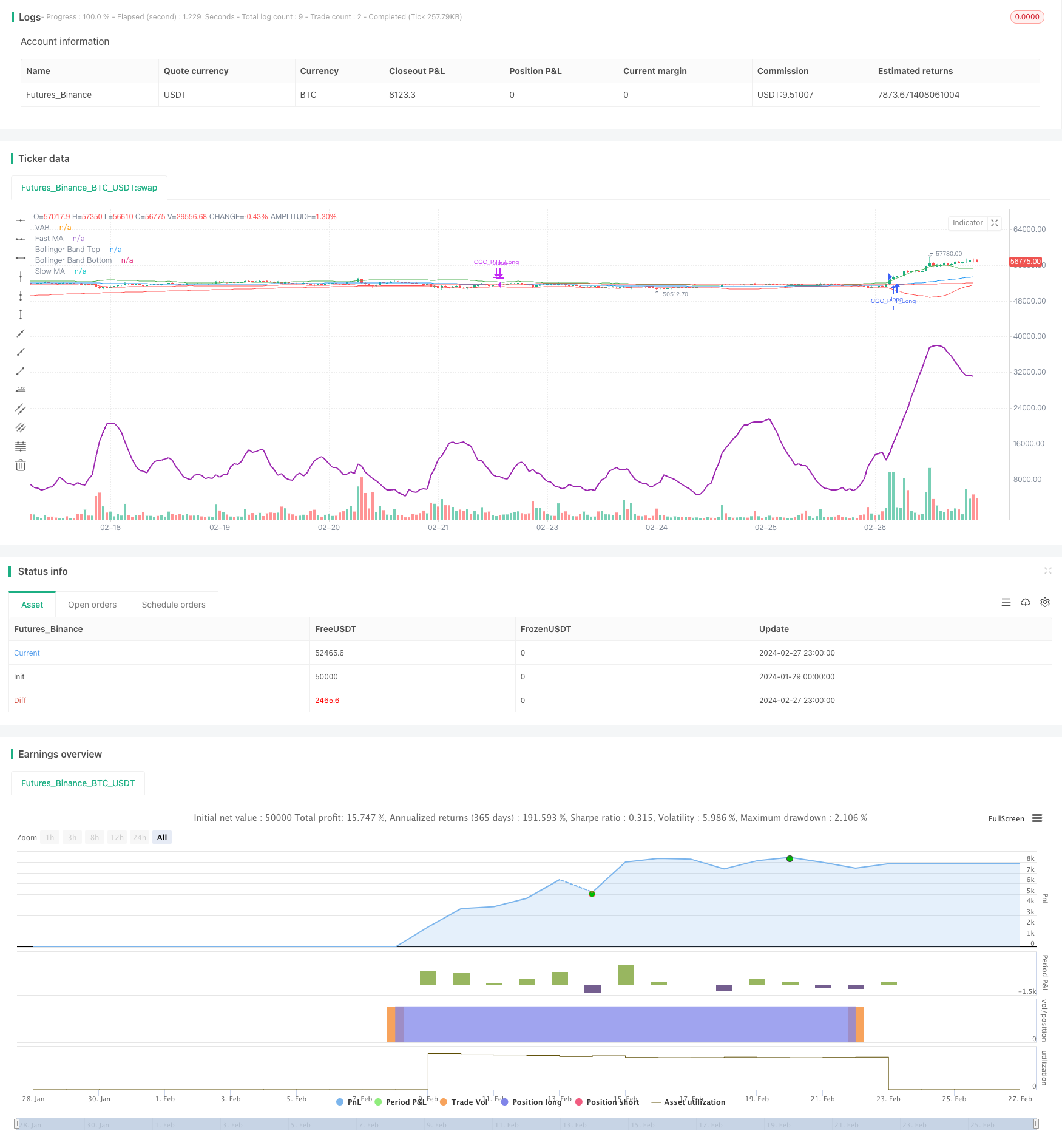

/*backtest

start: 2024-01-29 00:00:00

end: 2024-02-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Combined Golden Cross and Progressive Trend Tracker", shorttitle="GCC-PTT", overlay=true)

// Inputs

fastMA_period = input(50, title="Fast MA Period")

slowMA_period = input(200, title="Slow MA Period")

src = input(close, title="Source")

lengthBB = input(20, title="Bollinger Bands Length")

mult = input(2.0, title="Bollinger Bands Multiplier")

mavType = input.string(title="Moving Average Type", defval="VAR", options=['SMA', 'EMA', 'WMA', 'TMA', 'VAR', 'WWMA', 'ZLEMA', 'TSF'])

// Calculate Moving Averages for Golden Cross

fastMA = ta.sma(src, fastMA_period)

slowMA = ta.sma(src, slowMA_period)

bullish_cross = ta.crossover(fastMA, slowMA)

bearish_cross = ta.crossunder(fastMA, slowMA)

// Progressive Trend Tracker Components (Adjusted for NA assignment issue)

Var_Func(src, length) =>

valpha = 2 / (length + 1)

vud1 = src > src[1] ? src - src[1] : 0

vdd1 = src < src[1] ? src[1] - src : 0

vUD = math.sum(vud1, length)

vDD = math.sum(vdd1, length)

vCMO = (vUD - vDD) / (vUD + vDD)

VAR = 0.0 // Adjusted here, assign an initial value

VAR := ta.ema(src * math.abs(vCMO), length)

VAR

VAR = Var_Func(src, 14) // Example VAR calculation, adjust as needed

// Bollinger Bands for dynamic support and resistance

BBandTop = fastMA + mult * ta.stdev(src, lengthBB)

BBandBot = fastMA - mult * ta.stdev(src, lengthBB)

// Plotting

plot(fastMA, color=color.blue, title="Fast MA")

plot(slowMA, color=color.red, title="Slow MA")

plot(BBandTop, color=color.green, title="Bollinger Band Top")

plot(BBandBot, color=color.red, title="Bollinger Band Bottom")

plot(VAR, color=color.purple, title="VAR", linewidth=2)

// Strategy Logic (Adjusted for strategy use)

// Long Entry when bullish cross and close above VAR

// Exit when bearish cross or close below VAR

if (bullish_cross and close > VAR)

strategy.entry("CGC_PTT_Long", strategy.long)

if (bearish_cross or close < VAR)

strategy.close("CGC_PTT_Long")

- Estrategia de tendencia de impulso basada en las bandas MACD y Bollinger

- Estrategia estocástica de varios plazos

- Estrategia de cruce de promedio móvil con patrones de candlestick intradiarios

- Estrategia de scalping de Bitcoin basada en patrones de cruce de promedios móviles y candlesticks

- Combinación de la estrategia de largo plazo entre el impulso y la media móvil

- Indice de movimiento direccional promedio de impulso promedio de movimiento estrategia cruzada

- Estrategia de seguimiento de tendencias de doble EMA cruzada

- Estrategia de negociación combinada de media móvil doble y MACD

- Estrategia de tendencia dinámica a la absorción

- Estrategia de negociación de retroceso de promedio móvil de varios plazos

- Estrategia de negociación a corto plazo basada en bandas de Bollinger

- Estrategia de tendencia basada en MOST y KAMA

- Tendencia de doble marco de tiempo siguiendo la estrategia

- Estrategia de negociación de Bitlinc MARSI

- Estrategia de seguimiento de bandas de Bollinger

- Estrategia de ruptura de SuperTrend

- El análisis de la doble estrategia de la EMA

- La estrategia de negociación de devoluciones de llamadas de avance

- Estrategia de tendencia cruzada de la media móvil

- Estrategia de caja blanca del robot del canal de precios