Stratégie d'arrêt des pertes de suivi des gradients

Auteur:ChaoZhang est là., Date: 2023-10-25 14:56:28 Je suis désoléLes étiquettes:

Résumé

La stratégie Gradient Trailing Stop Loss ajuste dynamiquement la ligne de stop loss pour équilibrer le contrôle des risques et la prise de profit. Elle utilise la plage moyenne vraie (ATR) pour calculer la ligne de stop loss et suit efficacement les tendances des prix, protégeant les bénéfices tout en réduisant les stop out inutiles. Cette stratégie fonctionne bien pour les actions avec des tendances fortes et peut générer des rendements stables.

Principaux

La stratégie utilise la plage moyenne vraie (ATR) comme base pour le stop loss dynamique. ATR reflète efficacement la volatilité d'un stock. La stratégie prend d'abord la période ATR comme entrée, généralement 10 jours. Ensuite, la valeur ATR est calculée. Au fur et à mesure que le prix augmente, la ligne de stop loss monte également pour suivre le prix. Lorsque le prix chute, la ligne de stop loss reste inchangée pour verrouiller les profits.

Plus précisément, la stratégie calcule l'ATR actuel, puis la multiplie par le

Les avantages

- Perte d'arrêt dynamique de trail ajustée à la distance d'arrêt selon les conditions du marché

- ATR calcule la distance d'arrêt en fonction de la volatilité du marché

- Simple et facile à automatiser le trading

- La valeur de l'actif sous réserve de la modification de la valeur de l'actif sous réserve de la modification de la valeur de l'actif.

- Saldes entre les pertes de cessation et les bénéfices

- Réduit les arrêts inutiles

Les risques

- Le choix des paramètres ATR appropriés est crucial

- Les stops-loss trop rapprochés peuvent augmenter les stops-out inutiles

- Le risque d'arrêt-perte trop élevé peut ne pas être contrôlé

- La stratégie elle-même ne peut pas déterminer les tendances du marché

- Nécessité d'évaluer la période et les paramètres des facteurs ATR

Améliorations

- Ajouter des filtres comme les moyennes mobiles pour réduire les faux signaux

- Optimiser automatiquement la période ATR et le facteur de perte d'arrêt par apprentissage automatique

- Incorporer une stratégie de prise de bénéfices pour sécuriser les bénéfices

- Combiner avec d'autres indicateurs pour vérifier les signaux d'achat/de vente

- Rechercher un meilleur calcul de l'ATR ou une période dynamique d'ATR

- Explorez d' autres algorithmes dynamiques d' arrêt de trail

- Optimiser davantage l'effet stop loss

Conclusion

La stratégie Gradient Trailing Stop Loss équilibre efficacement le risque et le profit en ajustant dynamiquement la distance de stop loss. Avec une logique simple et une grande configuration, elle est adaptée au trading algorithmique.

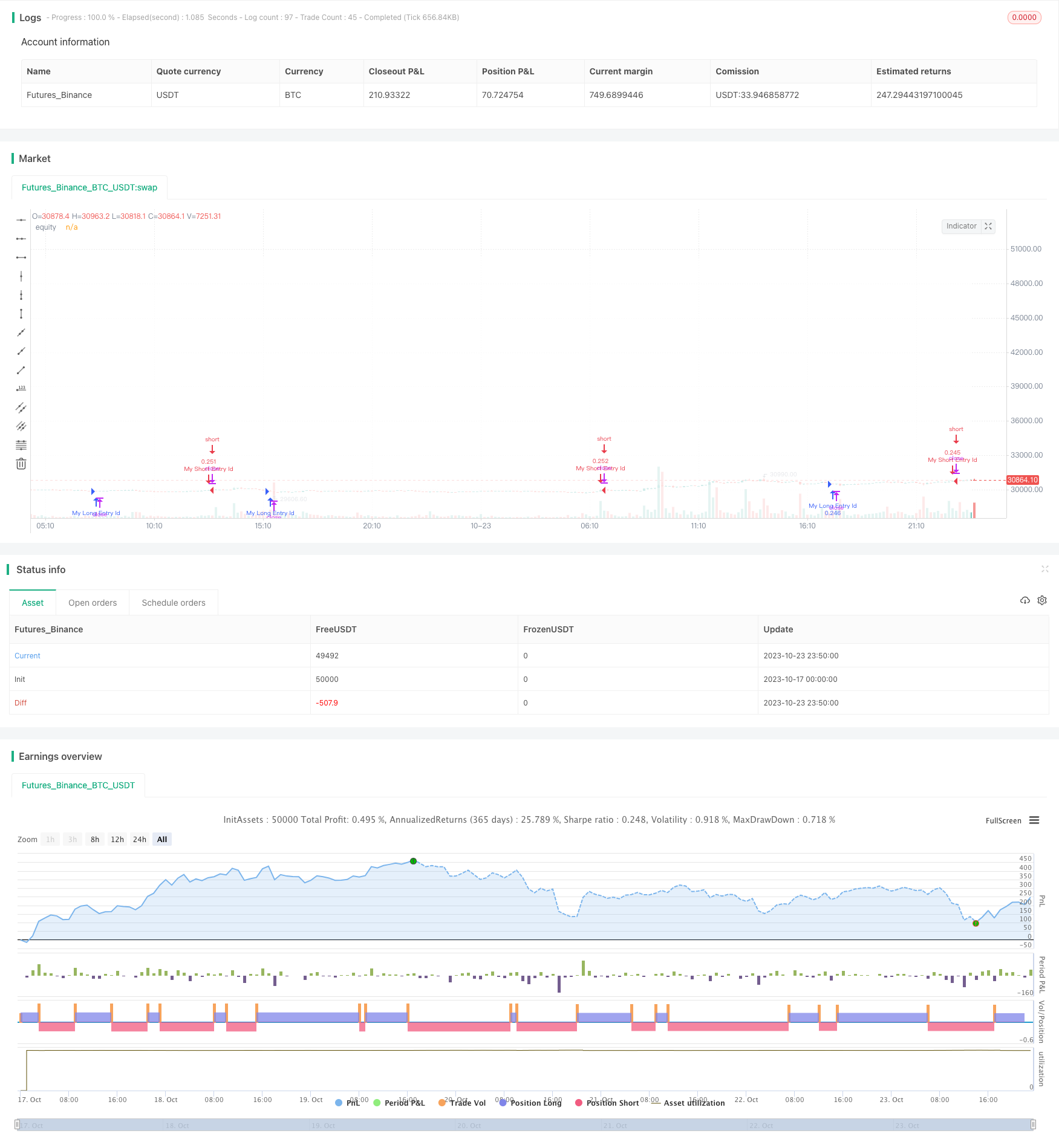

/*backtest

start: 2023-10-17 00:00:00

end: 2023-10-24 00:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Supertrend Strategy, by Ho.J.", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=15)

// 백테스팅 시작일과 종료일 입력

startYear = input(2020, title="Start Year")

startMonth = input(1, title="Start Month")

startDay = input(1, title="Start Day")

endYear = input(9999, title="End Year")

endMonth = input(12, title="End Month")

endDay = input(31, title="End Day")

// 백테스팅 시간 범위 확인

backtestingTimeBool = (year >= startYear and month >= startMonth and dayofmonth >= startDay) and (year <= endYear and month <= endMonth and dayofmonth <= endDay)

atrPeriod = input(10, "ATR Length")

factor = input.float(3.0, "Factor", step = 0.01)

[_, direction] = ta.supertrend(factor, atrPeriod)

var bool longCondition = false

var bool shortCondition = false

if backtestingTimeBool

prevDirection = direction[1]

if direction < 0

longCondition := false

shortCondition := true

else if direction > 0

longCondition := true

shortCondition := false

if longCondition

strategy.entry("My Long Entry Id", strategy.long)

if shortCondition

strategy.entry("My Short Entry Id", strategy.short)

plot(strategy.equity, title="equity", color=color.rgb(255, 255, 255), linewidth=2, style=plot.style_area)

- Stratégie de rupture du canal SSL avec arrêt de perte de suivi

- Stratégie de suivi de l'élan des CCI

- Stratégie de négociation de rupture par accumulation progressive

- Stratégie de direction dynamique des bougies

- RSI Stratégie de négociation en divergence

- Stratégie de tendance à court terme basée sur des décisions multi-indicateurs

- Stratégie de carte de chaleur MACD multi-temporelle

- Stratégie de croisement des moyennes mobiles doubles

- Stratégie ATR réglable pour les arrêts de perte de traînée

- Stratégie de filtrage de tendance de la bande de Bollinger

- Stratégie des bandes de Bollinger et des indicateurs RSI

- stratégie de négociation à court terme

- Ichimoku Tendance de la ligne de balance suivant la stratégie

- Stratégie de rupture à double écoulement EMA

- Stratégie de négociation de rupture contradictoire

- La stratégie de Williams VIX

- RSI Ligne d'oscillation à double voie Longue et courte Stratégie de négociation bidirectionnelle

- Stratégie de rotation du momentum à facteurs multiples

- RSI Stratégie croisée EMA

- Tendance à la suite d'une double stratégie de moyenne mobile