Stratégie de négociation quantitative bilatérale de moyenne mobile à trois points

Auteur:ChaoZhang est là., Date: 2024-01-31 16:11:41 Je suis désoléLes étiquettes:

Résumé

Cette stratégie est basée sur l'indicateur de moyenne mobile bilatérale à trois points. En calculant la valeur moyenne du prix le plus élevé, du prix le plus bas et du prix de clôture des N périodes les plus récentes, elle réalise la fonction de juger les tendances des prix et de générer des signaux de trading. Cette stratégie convient au trading à moyen et court terme, et peut filtrer efficacement le bruit du marché et capturer les tendances des prix.

Principe de stratégie

L'indicateur de base de cette stratégie est la moyenne mobile bilatérale à trois points (XHL2, XHLC3). XHL2 calcule la valeur moyenne du prix le plus élevé et du prix le plus bas des N périodes les plus récentes. XHLC3 calcule la valeur moyenne du prix le plus élevé, du prix le plus bas et du prix de clôture des N périodes les plus récentes. Ces deux indicateurs peuvent efficacement affiner les données sur les prix et filtrer l'impact des fluctuations à court terme.

La stratégie juge la tendance des prix en calculant la différence nMF entre XHL2, XHLC3 et le prix de clôture. Lorsque nMF est supérieur à un facteur, on juge que le prix est en tendance haussière; lorsque nMF est inférieur à un facteur négatif, on juge que le prix est en tendance baissière. Combiné avec le volume des transactions, l'indicateur nRES est calculé. nRES supérieur à 0 indique un signal d'achat, et inférieur à 0 indique un signal de vente.

Analyse des avantages

Les avantages de cette stratégie sont les suivants:

-

L'utilisation de l'indicateur bilatéral de moyenne mobile à trois points permet de filtrer efficacement le bruit du marché et de juger des tendances des prix à moyen et à long terme;

-

La combinaison des variations du volume des transactions permet de déterminer plus précisément la direction des flux de capitaux et d' émettre des signaux de négociation;

-

La stratégie comporte peu de paramètres, des méthodes simples et faciles à comprendre et est facile à mettre en œuvre;

-

Réglage flexible de la direction de la détention, adapté aux différents types d'investisseurs.

Analyse des risques

Les principaux risques de cette stratégie sont les suivants:

-

Des paramètres incorrects peuvent provoquer des signaux de négociation erronés;

-

Dans un marché où les tendances sont fortes à long terme, la stratégie peut générer trop de faux signaux de négociation;

-

Dans un marché volatil, des paramètres de stop loss trop faibles peuvent augmenter le risque de perte.

Les solutions:

-

Optimiser les paramètres et déterminer les meilleurs paramètres sur la base de tests antérieurs;

-

Juge de la fiabilité des signaux en combinaison avec les tendances et le support/résistance;

-

Détailler la plage d'arrêt des pertes afin de contrôler les pertes uniques.

Directions d'optimisation

Les orientations d'optimisation de cette stratégie:

-

Optimiser les paramètres de la moyenne mobile et les paramètres du volume de négociation pour améliorer la sensibilité de l'indicateur;

-

ajouter des indicateurs de jugement des tendances pour améliorer l'exactitude des signaux de négociation;

-

ajouter des stratégies de stop loss pour réduire le risque de perte;

-

Combiner les méthodes d'apprentissage automatique pour obtenir une optimisation automatique des paramètres.

Résumé

Cette stratégie est conçue sur la base de l'indicateur de moyenne mobile bilatérale à trois points pour déterminer la direction de la tendance à moyen et long terme des prix. Elle utilise les changements de volume de négociation pour confirmer les entrées et les sorties de capitaux, et génère enfin des signaux de négociation d'achat et de vente.

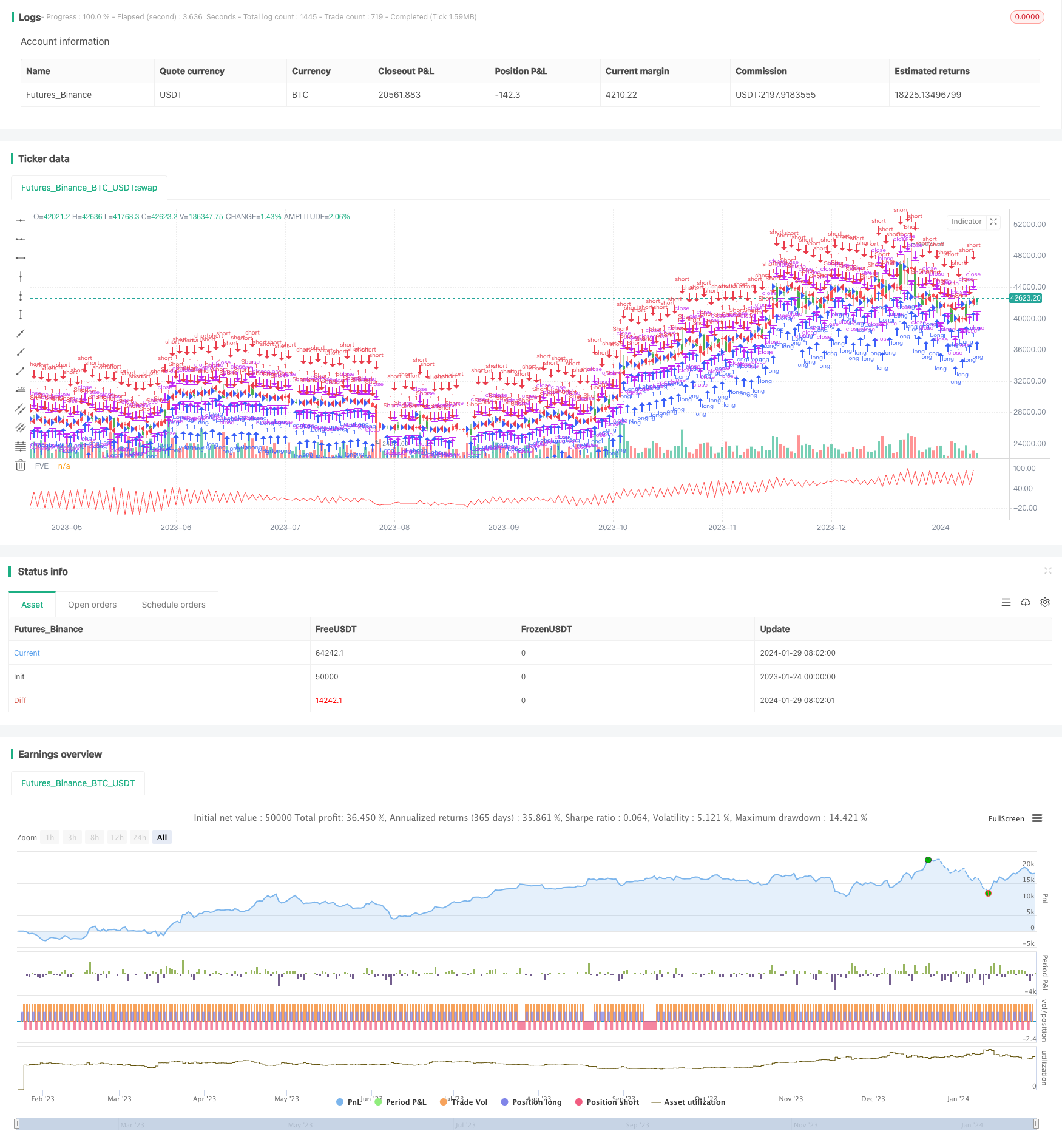

/*backtest

start: 2023-01-24 00:00:00

end: 2024-01-30 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 25/06/2018

// The FVE is a pure volume indicator. Unlike most of the other indicators

// (except OBV), price change doesn?t come into the equation for the FVE (price

// is not multiplied by volume), but is only used to determine whether money is

// flowing in or out of the stock. This is contrary to the current trend in the

// design of modern money flow indicators. The author decided against a price-volume

// indicator for the following reasons:

// - A pure volume indicator has more power to contradict.

// - The number of buyers or sellers (which is assessed by volume) will be the same,

// regardless of the price fluctuation.

// - Price-volume indicators tend to spike excessively at breakouts or breakdowns.

//

// You can change long to short in the Input Settings

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

strategy(title="Finite Volume Elements (FVE) Backtest", shorttitle="FVE")

Period = input(22, minval=1)

Factor = input(0.3, maxval=1)

reverse = input(false, title="Trade reverse")

xhl2 = hl2

xhlc3 = hlc3

xClose = close

xVolume = volume

xSMAV = sma(xVolume, Period)

nMF = xClose - xhl2 + xhlc3 - xhlc3[1]

nVlm = iff(nMF > Factor * xClose / 100, xVolume,

iff(nMF < -Factor * xClose / 100, -xVolume, 0))

nRes = nz(nRes[1],0) + ((nVlm / xSMAV) / Period) * 100

pos = iff(nRes > nRes[1] and nRes > nRes[2], 1,

iff(nRes < nRes[1] and nRes < nRes[2], -1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

barcolor(possig == -1 ? red: possig == 1 ? green : blue )

plot(nRes, color=red, title="FVE")

- Stratégie de supertendance pivotée sur plusieurs délais

- Modèle quantitatif de chandelier et tendance à la suite de la stratégie

- Supertrend combiné à une stratégie de négociation quantitative RSI

- Cap-Town 15 minutes de stratégie de rupture de bougie

- Stratégie d'arrêt de traînée double ATR

- Stratégie de suivi de l' éruption de Qullamaggie

- Une version extrême de la stratégie des moyennes mobiles de Noro

- Stratégie de négociation à dynamique récursive

- La tendance donchienne à suivre la stratégie

- La stratégie de répartition de l'indice RSI EMA

- Stratégie de négociation basée sur les indicateurs RSI et MACD

- Stratégie de scalping basée sur le CCI et l'EMA

- Stratégie améliorée de suivi de la tendance des vagues

- Ichimoku entre dans la stratégie

- Tendance à la suite d'une stratégie basée sur le croisement des moyennes mobiles

- RSI tendance suivant la stratégie avec arrêt de perte de suivi

- Stratégie de rupture de consolidation

- Stratégie dynamique d'arrêt des pertes

- Stratégie de suivi de l'inversion de l'or sur plusieurs périodes

- Stratégie principale du modèle W quantitaire