Stratégie de suivi de la tendance des moyennes mobiles dynamiques triples

Auteur:ChaoZhang est là., Date: 23 février 2024Les étiquettes:

Résumé

La stratégie de suivi des tendances des moyennes mobiles dynamiques triple utilise des moyennes mobiles lisses dynamiques à plusieurs délais pour identifier les tendances du marché et obtenir un filtrage de la cohérence des tendances à travers les différents délais, améliorant ainsi la fiabilité des signaux de négociation.

La logique de la stratégie

La stratégie utilise 3 moyennes mobiles lisses dynamiques avec des paramètres différents. La première moyenne mobile calcule la direction de tendance des prix de la période en cours, la deuxième moyenne mobile calcule la direction de tendance des prix de l'intervalle de temps plus élevé, et la troisième moyenne mobile calcule la direction de tendance des prix de l'intervalle de temps encore plus élevé. Un signal d'achat est généré lorsque la première moyenne mobile franchit la deuxième moyenne mobile, et la troisième moyenne mobile est également dans une tendance à la hausse, ce qui vérifie la fiabilité du signal d'achat.

La fonction de lissage dynamique est utilisée pour calculer et appliquer automatiquement les facteurs de lissage appropriés entre les différents délais, de sorte que les moyennes mobiles des délais supérieurs présentent des lignes de tendance lisses au lieu de lignes en zigzag dentelées sur les graphiques des délais inférieurs.

Les avantages

L'avantage majeur de cette stratégie réside dans son mécanisme de filtrage des tendances intertemporelles. En calculant les tendances moyennes des prix sur différentes périodes et en exigeant une cohérence entre eux, elle peut filtrer efficacement les fluctuations de prix à court terme qui interfèrent avec les signaux de négociation, en veillant à ce que chaque transaction soit placée le long de la tendance principale, améliorant ainsi considérablement la rentabilité.

Une autre avantage est l'application de lissage dynamique. Cela permet à la stratégie d'identifier simultanément à la fois la tendance globale sur des délais plus élevés et des points de négociation spécifiques sur des délais plus bas. La stratégie peut déterminer la direction de la tendance majeure sur des délais plus élevés tout en exécutant des transactions spécifiques sur des délais plus bas. Une telle application de plusieurs délais permet de capitaliser sur les opportunités de marché tout en contrôlant les risques de négociation.

Risques et optimisation

Le principal risque de cette stratégie est le nombre relativement faible de signaux de trading. Les conditions strictes de filtrage des tendances réduisent le nombre d'opportunités de trading, ce qui peut ne pas convenir à certains investisseurs poursuivant un trading à haute fréquence. La rigueur des conditions de filtrage peut être réduite pour obtenir plus d'opportunités de trading.

En outre, des tests et une optimisation minutieux sont nécessaires pour les paramètres, en particulier les périodes de moyenne mobile, qui nécessitent des valeurs optimales différentes sur différents marchés.

Les futures orientations d'optimisation peuvent également envisager d'incorporer des indicateurs plus techniques pour le filtrage des signaux ou d'augmenter les algorithmes d'apprentissage automatique pour l'optimisation automatique des paramètres.

Conclusion

En conclusion, il s'agit d'une stratégie de suivi des tendances très pratique. Le filtrage des tendances intertemporelles fournit une bonne orientation pour soutenir chaque décision de trading, réduisant efficacement les risques de trading. L'ajout d'un lissage dynamique permet également une mise en œuvre efficace de cette approche multi-temporelle. L'ensemble du cadre de stratégie est raisonnable et efficace, digne d'apprentissage et d'application.

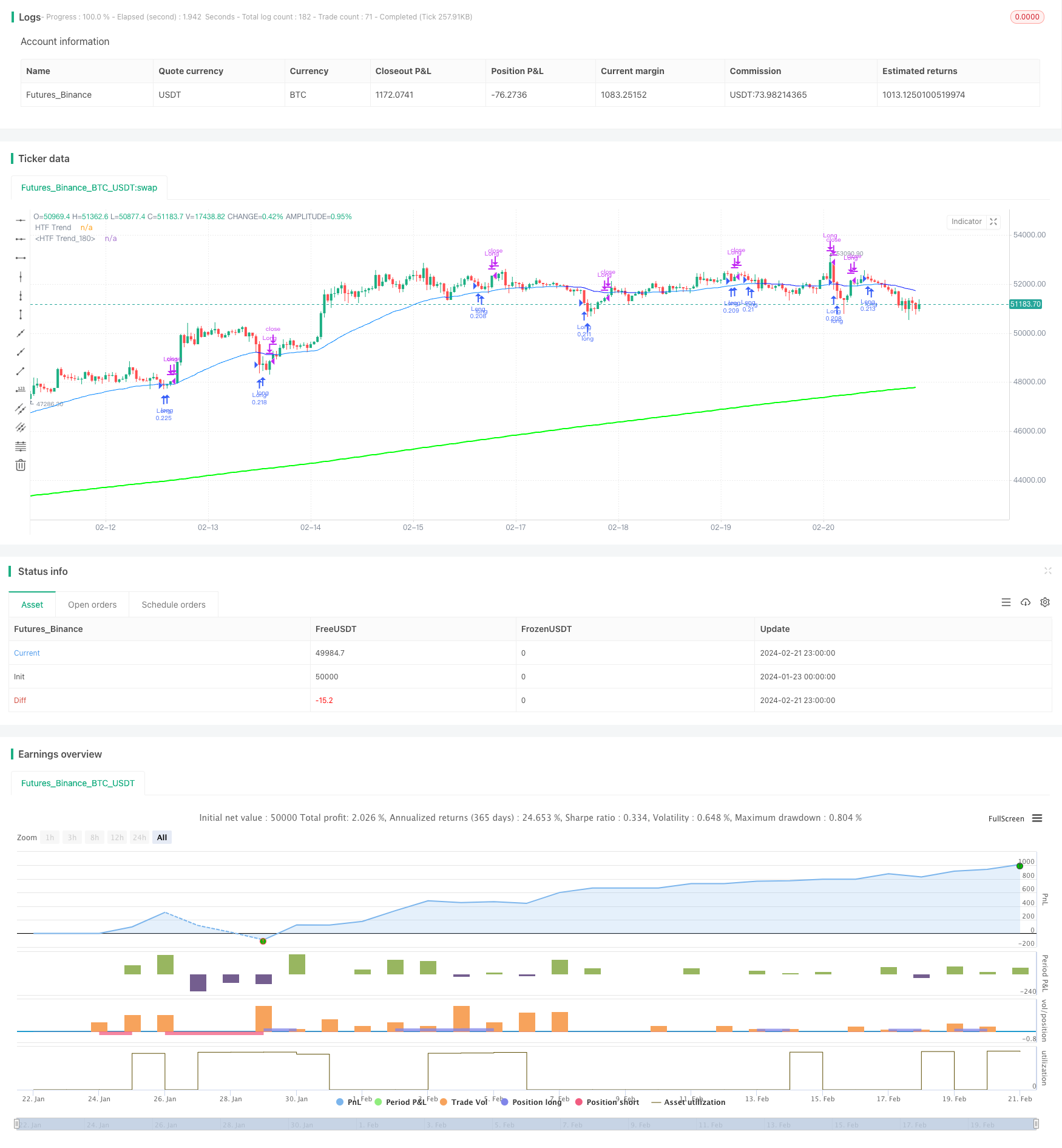

/*backtest

start: 2024-01-23 00:00:00

end: 2024-02-22 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Harrocop

//@version=5

strategy(title = "Triple MA HTF strategy - Dynamic Smoothing", shorttitle = "Triple MA strategy", overlay=true,

pyramiding=5, initial_capital = 10000,

calc_on_order_fills=false,

slippage = 0,

commission_type=strategy.commission.percent, commission_value=0.05)

//////////////////////////////////////////////////////

////////// Risk Management ////////////

//////////////////////////////////////////////////////

RISKM = "-------------------- Risk Management --------------------"

InitialBalance = input.float(defval = 10000, title = "Initial Balance", minval = 1, maxval = 1000000, step = 1000, tooltip = "starting capital", group = RISKM)

LeverageEquity = input.bool(defval = true, title = "qty based on equity %", tooltip = "true turns on MarginFactor based on equity, false gives fixed qty for positionsize", group = RISKM)

MarginFactor = input.float(0, minval = - 0.9, maxval = 100, step = 0.1, tooltip = "Margin Factor, meaning that 0.5 will add 50% extra capital to determine ordersize quantity, 0.0 means 100% of equity is used to decide quantity of instrument", inline = "qty", group = RISKM)

QtyNr = input.float(defval = 3.5, title = "Quantity Contracts", minval = 0, maxval = 1000000, step = 0.01, tooltip = "Margin Factor, meaning that 0.5 will add 50% extra capital to determine ordersize quantity, 0.0 means 100% of equity is used to decide quantity of instrument", inline = "qty", group = RISKM)

EquityCurrent = InitialBalance + strategy.netprofit[1]

QtyEquity = EquityCurrent * (1 + MarginFactor) / close[1]

QtyTrade = LeverageEquity ? QtyEquity : QtyNr

/////////////////////////////////////////////////////

////////// MA Filter Trend ////////////

/////////////////////////////////////////////////////

TREND = "-------------------- Moving Average 1 --------------------"

Plot_MA = input.bool(true, title = "Plot MA trend?", inline = "Trend1", group = TREND)

TimeFrame_Trend = input.timeframe(title='Higher Time Frame', defval='15', inline = "Trend1", group = TREND)

length = input.int(21, title="Length MA", minval=1, tooltip = "Number of bars used to measure trend on higher timeframe chart", inline = "Trend2", group = TREND)

MA_Type = input.string(defval="McGinley" , options=["EMA","DEMA","TEMA","SMA","WMA", "HMA", "McGinley"], title="MA type:", inline = "Trend2", group = TREND)

ma(type, src, length) =>

float result = 0

if type == 'TMA' // Triangular Moving Average

result := ta.sma(ta.sma(src, math.ceil(length / 2)), math.floor(length / 2) + 1)

result

if type == 'LSMA' // Least Squares Moving Average

result := ta.linreg(src, length, 0)

result

if type == 'SMA' // Simple Moving Average

result := ta.sma(src, length)

result

if type == 'EMA' // Exponential Moving Average

result := ta.ema(src, length)

result

if type == 'DEMA' // Double Exponential Moving Average

e = ta.ema(src, length)

result := 2 * e - ta.ema(e, length)

result

if type == 'TEMA' // Triple Exponentiale

e = ta.ema(src, length)

result := 3 * (e - ta.ema(e, length)) + ta.ema(ta.ema(e, length), length)

result

if type == 'WMA' // Weighted Moving Average

result := ta.wma(src, length)

result

if type == 'HMA' // Hull Moving Average

result := ta.wma(2 * ta.wma(src, length / 2) - ta.wma(src, length), math.round(math.sqrt(length)))

result

if type == 'McGinley' // McGinley Dynamic Moving Average

mg = 0.0

mg := na(mg[1]) ? ta.ema(src, length) : mg[1] + (src - mg[1]) / (length * math.pow(src / mg[1], 4))

result := mg

result

result

// Moving Average

MAtrend = ma(MA_Type, close, length)

MA_Value_HTF = request.security(syminfo.tickerid, TimeFrame_Trend, MAtrend)

// Get minutes for current and higher timeframes

// Function to convert a timeframe string to its equivalent in minutes

timeframeToMinutes(tf) =>

multiplier = 1

if (str.endswith(tf, "D"))

multiplier := 1440

else if (str.endswith(tf, "W"))

multiplier := 10080

else if (str.endswith(tf, "M"))

multiplier := 43200

else if (str.endswith(tf, "H"))

multiplier := int(str.tonumber(str.replace(tf, "H", "")))

else

multiplier := int(str.tonumber(str.replace(tf, "m", "")))

multiplier

// Get minutes for current and higher timeframes

currentTFMinutes = timeframeToMinutes(timeframe.period)

higherTFMinutes = timeframeToMinutes(TimeFrame_Trend)

// Calculate the smoothing factor

dynamicSmoothing = math.round(higherTFMinutes / currentTFMinutes)

MA_Value_Smooth = ta.sma(MA_Value_HTF, dynamicSmoothing)

// Trend HTF

UP = MA_Value_Smooth > MA_Value_Smooth[1] // Use "UP" Function to use as filter in combination with other indicators

DOWN = MA_Value_Smooth < MA_Value_Smooth[1] // Use "Down" Function to use as filter in combination with other indicators

/////////////////////////////////////////////////////

////////// Second MA Filter Trend ///////////

/////////////////////////////////////////////////////

TREND2 = "-------------------- Moving Average 2 --------------------"

Plot_MA2 = input.bool(true, title = "Plot Second MA trend?", inline = "Trend3", group = TREND2)

TimeFrame_Trend2 = input.timeframe(title='HTF', defval='60', inline = "Trend3", group = TREND2)

length2 = input.int(21, title="Length Second MA", minval=1, tooltip = "Number of bars used to measure trend on higher timeframe chart", inline = "Trend4", group = TREND2)

MA_Type2 = input.string(defval="McGinley" , options=["EMA","DEMA","TEMA","SMA","WMA", "HMA", "McGinley"], title="MA type:", inline = "Trend4", group = TREND2)

// Second Moving Average

MAtrend2 = ma(MA_Type2, close, length2)

MA_Value_HTF2 = request.security(syminfo.tickerid, TimeFrame_Trend2, MAtrend2)

// Get minutes for current and higher timeframes

higherTFMinutes2 = timeframeToMinutes(TimeFrame_Trend2)

// Calculate the smoothing factor for the second moving average

dynamicSmoothing2 = math.round(higherTFMinutes2 / currentTFMinutes)

MA_Value_Smooth2 = ta.sma(MA_Value_HTF2, dynamicSmoothing2)

// Trend HTF for the second moving average

UP2 = MA_Value_Smooth2 > MA_Value_Smooth2[1]

DOWN2 = MA_Value_Smooth2 < MA_Value_Smooth2[1]

/////////////////////////////////////////////////////

////////// Third MA Filter Trend ///////////

/////////////////////////////////////////////////////

TREND3 = "-------------------- Moving Average 3 --------------------"

Plot_MA3 = input.bool(true, title = "Plot third MA trend?", inline = "Trend5", group = TREND3)

TimeFrame_Trend3 = input.timeframe(title='HTF', defval='240', inline = "Trend5", group = TREND3)

length3 = input.int(50, title="Length third MA", minval=1, tooltip = "Number of bars used to measure trend on higher timeframe chart", inline = "Trend6", group = TREND3)

MA_Type3 = input.string(defval="McGinley" , options=["EMA","DEMA","TEMA","SMA","WMA", "HMA", "McGinley"], title="MA type:", inline = "Trend6", group = TREND3)

// Second Moving Average

MAtrend3 = ma(MA_Type3, close, length3)

MA_Value_HTF3 = request.security(syminfo.tickerid, TimeFrame_Trend3, MAtrend3)

// Get minutes for current and higher timeframes

higherTFMinutes3 = timeframeToMinutes(TimeFrame_Trend3)

// Calculate the smoothing factor for the second moving average

dynamicSmoothing3 = math.round(higherTFMinutes3 / currentTFMinutes)

MA_Value_Smooth3 = ta.sma(MA_Value_HTF3, dynamicSmoothing3)

// Trend HTF for the second moving average

UP3 = MA_Value_Smooth3 > MA_Value_Smooth3[1]

DOWN3 = MA_Value_Smooth3 < MA_Value_Smooth3[1]

/////////////////////////////////////////////////////

////////// Entry Settings ////////////

/////////////////////////////////////////////////////

BuySignal = ta.crossover(MA_Value_HTF, MA_Value_HTF2) and UP3 == true

SellSignal = ta.crossunder(MA_Value_HTF, MA_Value_HTF2) and DOWN3 == true

ExitBuy = ta.crossunder(MA_Value_HTF, MA_Value_HTF2)

ExitSell = ta.crossover(MA_Value_HTF, MA_Value_HTF2)

/////////////////////////////////////////////////

/////////// Strategy ////////////////

/////////// Entry & Exit ////////////////

/////////// logic ////////////////

/////////////////////////////////////////////////

// Long

if BuySignal

strategy.entry("Long", strategy.long, qty = QtyTrade)

if (strategy.position_size > 0 and ExitBuy == true)

strategy.close(id = "Long", comment = "Close Long")

// Short

if SellSignal

strategy.entry("Short", strategy.short, qty = QtyTrade)

if (strategy.position_size < 0 and ExitSell == true)

strategy.close(id = "Short", comment = "Close Short")

/////////////////////////////////////////////////////

////////// Visuals Chart ////////////

/////////////////////////////////////////////////////

// Plot Moving Average HTF

p1 = plot(Plot_MA ? MA_Value_Smooth : na, "HTF Trend", color = UP ? color.rgb(238, 255, 0) : color.rgb(175, 173, 38), linewidth = 1, style = plot.style_line)

p2 = plot(Plot_MA2 ? MA_Value_Smooth2 : na, "HTF Trend", color = UP2 ? color.rgb(0, 132, 255) : color.rgb(0, 17, 255), linewidth = 1, style = plot.style_line)

plot(Plot_MA3 ? MA_Value_Smooth3 : na, "HTF Trend", color = UP3 ? color.rgb(0, 255, 8) : color.rgb(255, 0, 0), linewidth = 2, style = plot.style_line)

fill(p1, p2, color = color.rgb(255, 208, 0, 90), title="Fill")

- Stratégie RR de la moyenne mobile de croisement

- Stratégie DCA avec prise de profit en retard

- SuperTrend Bollinger Bands Stratégie de négociation à moyenne mobile double

- Stratégie de négociation croisée de moyenne mobile

- Tendance du système SMA à la suite de la stratégie

- Stratégie de négociation RSI à plusieurs délais

- Tendance à la suite d'une stratégie basée sur le croisement des moyennes mobiles

- Stratégie de ligne longue à double EMA Golden Cross

- Stratégie de canal de régression dynamique

- Stratégie de rupture de l' élan inversé

- La stratégie de répartition de la dynamique de rupture

- Stratégie de suivi dynamique des tendances du trading

- Dynamique MACD avec stratégie MA

- Stratégie de négociation croisée de l'EMA

- Stratégie de trading de crypto-monnaie simple basée sur le RSI

- Stratégie de négociation quantitative basée sur le croisement des prix avec la SMA

- Stratégie de croisement double de la moyenne mobile avec stop loss et take profit

- La stratégie de suivi de l'élan et de la tendance

- Tendance suivant la stratégie basée sur les lignes MA

- Tendance suivant la stratégie basée sur les bandes de Bollinger