औसत दर्जे के संकेतकों के लिए रणनीतिक ढांचा

लेखक:अच्छाई, बनाया गयाः 2019-07-19 10:26:37, अद्यतन किया गयाः 2023-10-25 19:58:42

एटीआर एक समय अवधि में शेयर की कीमतों में उतार-चढ़ाव का औसत है, जिसका उपयोग मुख्य रूप से खरीदारी के समय का निर्धारण करने के लिए किया जाता है।

औसत दर्जे का संकेतक बाजार में बदलाव का एक संकेतक है, जिसे वेल्स वाइल्डर द्वारा एक पुस्तक में पहली बार पेश किया गया था, जो कि एक नई अवधारणा है, जो कि बहुविध संकेतकों में अक्सर उद्धृत की जाती है। वाइल्डर ने पाया कि उच्च एटीआर मूल्य अक्सर बाजार के निचले हिस्से में होते हैं और साथ ही साथ घबराहट के साथ होते हैं। जब इसका मूल्य कम होता है, तो यह अक्सर विलय के बाद बाजार के शीर्ष पर होता है।

यह सूचक बाजार के निचले हिस्से में अक्सर एक उच्च मूल्य तक पहुंच सकता है, क्योंकि डर से प्रेरित कीमतों में भारी गिरावट आती है। यह सूचक लंबे समय तक लगातार बढ़त के दौरान बहुत विशिष्ट है, जो आमतौर पर बाजार के शीर्ष पर या मूल्य समेकन के दौरान होता है। औसत तरंग दैर्ध्य चैनल तकनीकी संकेतकों को उसी सिद्धांत के आधार पर कई अन्य लचीले संकेतकों के रूप में समझा जा सकता है। इस सूचक के आधार पर भविष्यवाणी करने के सिद्धांत को इस प्रकार व्यक्त किया जा सकता हैः इस सूचक का मूल्य जितना अधिक होगा, प्रवृत्ति बदलने की संभावना उतनी अधिक होगी; इस सूचक का मूल्य कम होगा, प्रवृत्ति की गतिशीलता उतनी कम होगी।

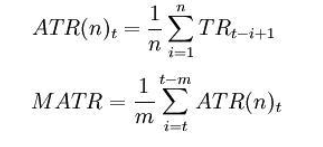

गणना सूत्रः

इनमें सेः TRi = max ((Hi,Ci-1) -min ((Li,Ci-1) नोटः आम तौर पर n = 14 , m = 6.

एक औसत औसत चाहे नीचे से ऊपर की ओर चलती औसत रेखा को पार कर रहा हो या ऊपर से नीचे की ओर चलती औसत रेखा को पार कर रहा हो, यह एक शोध संकेत है। यह बताता है कि मूल्य संचालन की प्रवृत्ति में उलटफेर होने की संभावना है, और विशेष रूप से कैसे बदलना है, एक समग्र शोध के लिए प्रवृत्ति वर्ग के संकेतकों को जोड़ना आवश्यक है।

यहाँ एक ट्रेडिंग रणनीति है जो कि My Language में लिखी गई है, जो कि एक समान आयाम के संकेतक ढांचे पर आधारित है।

LOTS:=MAX(1,INTPART(MONEYTOT/(O*UNIT*0.1)));

C_O:EMA(C,N)-EMA(O,N);

B:=CROSSUP(C_O,0);

S:=CROSSDOWN(C_O,0);

TR:=MAX(MAX((H-L),ABS(REF(C,1)-H)),ABS(REF(C,1)-L));

ATR:MA(TR,N);

BAND:=ATR*0.1*M;

PRICE_BPK:=VALUEWHEN(B,H+BAND);

PRICE_SP:=VALUEWHEN(B,L-BAND);

PRICE_SPK:=VALUEWHEN(S,L-BAND);

PRICE_BP:=VALUEWHEN(S,H+BAND);

// 策略逻辑

// strategy logic

BARPOS>N AND C_O>0 AND C>=PRICE_BPK,BPK(LOTS);

BARPOS>N AND C_O<0 AND C<=PRICE_SPK,SPK(LOTS);

// 下单

// place an order

S,SP(BKVOL);

B,BP(SKVOL);

C<=PRICE_SP,SP(BKVOL);

C>=PRICE_BP,BP(SKVOL);

अधिक जानकारी के लिए, कृपया देखेंःhttps://www.fmz.com/strategy/128136

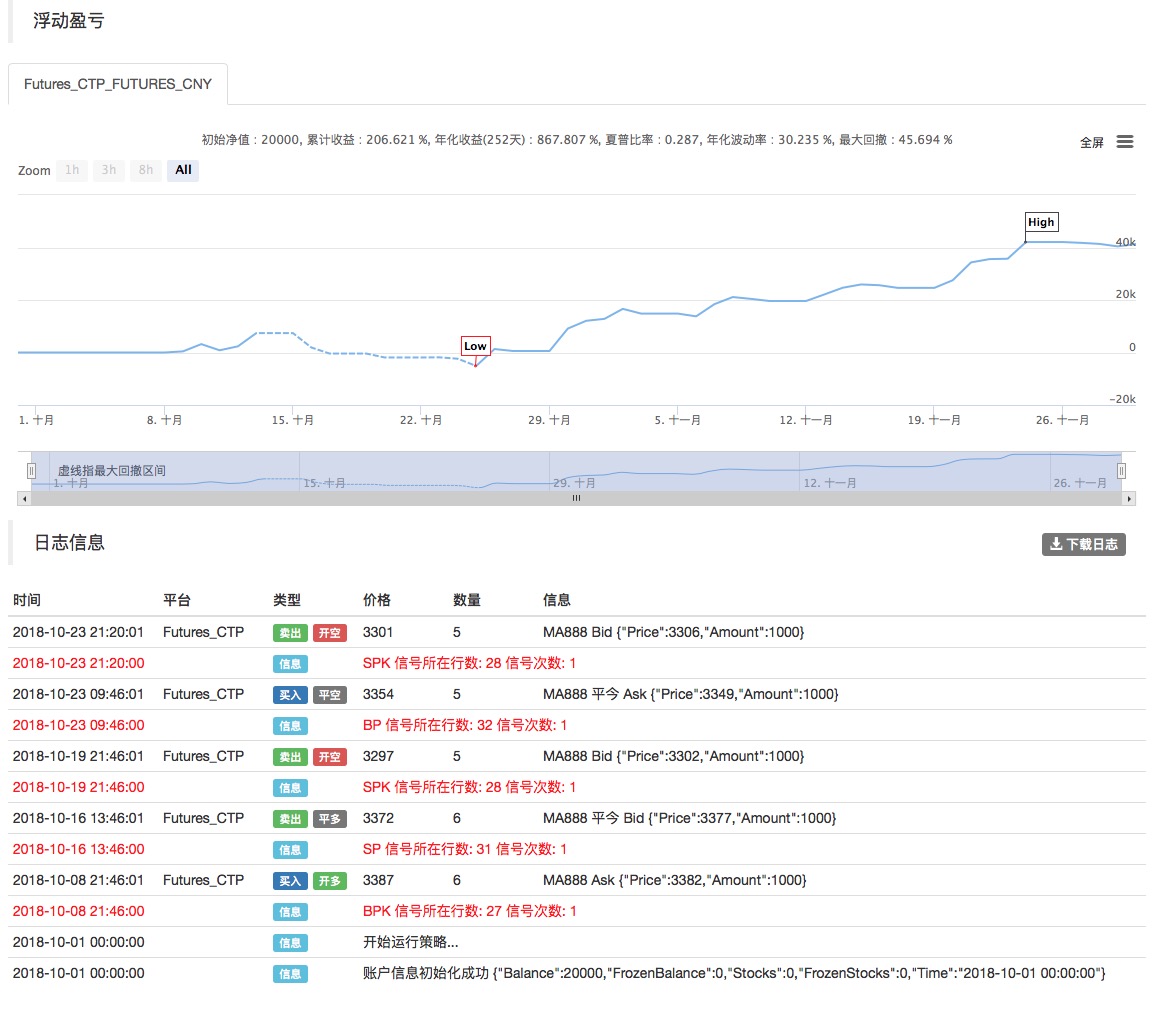

हमने आविष्कारकों के लिए एक क्वांटिफाइड प्लेटफॉर्म का उपयोग किया है, और हम देख सकते हैंः

उपरोक्त का उपयोग किया गया है घरेलू वस्तुओं के वायदा डेटा के लिए पुनरीक्षण के लिए, आप देख सकते हैं कि परिणाम बहुत अच्छे हैं, पाठक इस ढांचे के आधार पर रणनीति को डिजिटल मुद्राओं में स्थानांतरित कर सकते हैं, यह ध्यान रखना आवश्यक है कि डिजिटल मुद्रा बाजार ज्यादातर 24 घंटे के लिए लगातार व्यापार है, यदि यह डिजिटल मुद्रा वायदा है, तो यह सिर्फ एक समस्या नहीं है, अधिकांश प्रमुख डिजिटल मुद्रा एक्सचेंजों पर वायदा अनुबंध लगातार अनुबंध हैं।

- क्रिप्टोकरेंसी में लीड-लैग आर्बिट्रेज का परिचय (2)

- डिजिटल मुद्राओं में लीड-लैग सूट का परिचय (2)

- एफएमजेड प्लेटफॉर्म के बाहरी सिग्नल रिसेप्शन पर चर्चाः रणनीति में अंतर्निहित एचटीपी सेवा के साथ सिग्नल प्राप्त करने के लिए एक पूर्ण समाधान

- एफएमजेड प्लेटफॉर्म के लिए बाहरी सिग्नल प्राप्त करने का अन्वेषणः रणनीति अंतर्निहित एचटीटीपी सेवा के लिए सिग्नल प्राप्त करने के लिए पूर्ण समाधान

- क्रिप्टोकरेंसी में लीड-लैग आर्बिट्रेज का परिचय (1)

- डिजिटल मुद्रा में लीड-लैग सूट का परिचय (1)

- एफएमजेड प्लेटफॉर्म के बाहरी सिग्नल रिसेप्शन पर चर्चाः विस्तारित एपीआई बनाम रणनीति अंतर्निहित एचटीटीपी सेवा

- एफएमजेड प्लेटफॉर्म के लिए बाहरी संकेत प्राप्त करने की खोजः विस्तार एपीआई बनाम रणनीति अंतर्निहित एचटीटीपी सेवा

- रैंडम टिकर जनरेटर पर आधारित रणनीति परीक्षण पद्धति पर चर्चा

- यादृच्छिक बाजार जनरेटर पर आधारित रणनीति परीक्षण के तरीकों का पता लगाना

- एफएमजेड क्वांट की नई विशेषताः आसानी से HTTP सेवाएँ बनाने के लिए _Serve फ़ंक्शन का प्रयोग करें

- केंटनेर चैनल अपग्रेड किंग केंटनेर किंगकेल्टनर रणनीति

- ट्रेडिंग इंडेक्स भारित परिमाणात्मक ट्रेडिंग रणनीतियाँ

- एरोन संकेतक का परिचय

- मूल्य आधारित तुलनात्मक रूप से मजबूत या कमजोर मात्रात्मक लेनदेन रणनीति

- अनुकूलनशील चलती औसत KAMA का परिचय

- आविष्कारक के क्वांटिफाइड प्लेटफॉर्म पर My भाषा का उपयोग करके दोहरे थ्रस्ट लेनदेन एल्गोरिदम को लागू करना

- रेंजब्रेक रणनीति का परिचय

- बॉक्स सिद्धांत पर आधारित ट्रेडिंग रणनीति

- बॉक्स थ्योरी पर आधारित ट्रेडिंग रणनीति, कमोडिटी वायदा और डिजिटल मुद्राओं का समर्थन करती है

- थर्मोप्लाज़र रणनीतियाँ आविष्कारकों द्वारा क्वांटिफाइड प्लेटफार्मों में प्रथाओं और अनुप्रयोगों में

- डिजिटल मुद्राओं की मात्रा में लेनदेन के लिए 6 सरल रणनीतियाँ और अभ्यास

- विज़ुअलाइज़ेशन मॉड्यूल ट्रेडिंग रणनीति का निर्माण - प्रगति

- Pivot Point दिन के कारोबार प्रणाली

- क्वांटिफाइड ट्रेडों में तीन संभावित मॉडल

- रेंजब्रेक रणनीतियों के साथ वास्तविक युद्ध के अनुप्रयोग

- तंत्रिका नेटवर्क और डिजिटल मुद्राओं के लिए क्वांटिफाइड लेनदेन श्रृंखला ((1)

LSTM बिटकॉइन की कीमत का पूर्वानुमान - स्टॉप डैमेज मॉडल के सिद्धांत और लेखन

- विज़ुअलाइज़ेशन मॉड्यूल ट्रेडिंग रणनीतियों का निर्माण करता है - शुरुआती जानकारी

- डिजिटल मुद्राओं के लिए अनुकूलन समोच्च लेनदेन प्रणाली और KAMA एल्गोरिथ्म हल करने के लिए कंक्रीट के आविष्कारक पर आधारित क्वांटिफाइड लेनदेन सॉफ्टवेयर

- एफएमजेड आविष्कारक क्वांटिफाइड प्लेटफॉर्म के बारे में जानकारी