दोहरी चलती औसत ट्रेडिंग रणनीति

लेखक:चाओझांग, दिनांकः 2024-01-19 14:10:38टैगः

अवलोकन

डबल मूविंग एवरेज ट्रेडिंग रणनीति एक आम मात्रात्मक ट्रेडिंग रणनीति है। यह रणनीति उनके क्रॉसओवर के आधार पर ट्रेडिंग सिग्नल उत्पन्न करने के लिए अलग-अलग समय अवधि वाले दो मूविंग एवरेज का उपयोग करती है। विशेष रूप से, जब अल्पकालिक मूविंग एवरेज दीर्घकालिक मूविंग एवरेज से ऊपर जाता है, तो इसे खरीद संकेत माना जाता है; जब अल्पकालिक मूविंग एवरेज दीर्घकालिक मूविंग एवरेज से नीचे जाता है, तो इसे बिक्री संकेत माना जाता है।

सिद्धांत

इस रणनीति का मूल सिद्धांत यह हैः अल्पकालिक चलती औसत परिसंपत्ति मूल्य की अल्पकालिक प्रवृत्ति को दर्शाता है, और दीर्घकालिक चलती औसत परिसंपत्ति मूल्य की दीर्घकालिक प्रवृत्ति को दर्शाता है। जब अल्पकालिक रेखा लंबी अवधि की रेखा से ऊपर जाती है, तो यह इंगित करता है कि अल्पकालिक प्रवृत्ति बढ़ रही है, इस समय आप खरीद सकते हैं। जब अल्पकालिक रेखा लंबी अवधि की रेखा से नीचे जाती है, तो यह इंगित करती है कि अल्पकालिक प्रवृत्ति गिर रही है, इस समय आप बेच सकते हैं। प्रवृत्ति का पालन करें, मूल्य प्रवृत्ति के मोड़ को पकड़ें।

विशेष रूप से, रणनीति दो चलती औसत को परिभाषित करती हैः अल्पकालिक मूल्य रुझानों को पकड़ने के लिए 5-दिवसीय अल्पकालिक चलती औसत; और दीर्घकालिक मूल्य रुझानों का न्याय करने के लिए 15-दिवसीय दीर्घकालिक चलती औसत। जब 5-दिवसीय रेखा 15-दिवसीय रेखा से ऊपर चलती है, तो यह इंगित करती है कि अल्पकालिक मूल्य बढ़ना शुरू हो गया है, जो कि एक खरीद संकेत है; जब 5-दिवसीय रेखा 15-दिवसीय रेखा से नीचे जाती है, तो यह इंगित करती है कि अल्पकालिक मूल्य गिरना शुरू हो गया है, यह एक बिक्री संकेत है।

लाभ विश्लेषण

अन्य रणनीतियों की तुलना में, दोहरी चलती औसत रणनीति के निम्नलिखित फायदे हैंः

- संचालित करने में सरल, समझने और लागू करने में आसान, मात्रात्मक व्यापार के लिए उपयुक्त है।

- प्रवृत्ति का अनुसरण करें, जटिल बाजार प्रवृत्ति के मौलिक कारण का पीछा करने से बचें।

- लचीला पैरामीटर समायोजन, चलती औसत अवधि को विभिन्न बाजार वातावरण के अनुकूल समायोजित किया जा सकता है।

- प्रभावी फ़िल्टर बाजार शोर, लंबी और अल्पकालिक प्रवृत्ति के मोड़ बिंदुओं को पकड़ें।

- लेन-देन की लागत और फिसलने के नुकसान को कम करने के लिए अनुकूलन योग्य व्यापारिक आवृत्ति।

जोखिम विश्लेषण

दोहरी चलती औसत रणनीति में भी कुछ जोखिम हैं, जिनमें मुख्यतः शामिल हैंः

- यह झूठे संकेत उत्पन्न कर सकता है क्योंकि चलती औसत अनिवार्य रूप से एक विलंब संकेत है।

- एक साथ दो चलती औसत की निगरानी करने की आवश्यकता है, पैरामीटर समायोजन और प्रभाव परीक्षण जटिल हैं।

- नाटकीय मूल्य उतार-चढ़ाव वाले परिदृश्यों को अच्छी तरह से संभाल नहीं सकता, आसानी से नुकसान को रोक सकता है।

- व्यापारिक आवृत्ति बहुत अधिक या बहुत कम हो सकती है, मापदंडों को अनुकूलित करने की आवश्यकता है।

- यह प्रभाव बाजार की स्थितियों, समग्र मंदी के दौरान खराब प्रदर्शन के साथ निकटता से जुड़ा है।

समाधान:

- संकेतों को फ़िल्टर करने के लिए अन्य संकेतकों के साथ मिलाएं।

- चलती औसत मापदंडों और परीक्षण प्रदर्शन को अनुकूलित करें।

- उचित स्टॉप लॉस रेंज सेट करें.

- ट्रेडिंग आवृत्ति को अनुकूलित करने के लिए चलती औसत मापदंडों को समायोजित करें।

- विभिन्न बाजार स्थितियों में मापदंडों को समायोजित करें।

अनुकूलन दिशाएँ

इस रणनीति को निम्नलिखित दिशाओं में अनुकूलित किया जा सकता हैः

-

गलत संकेतों को फ़िल्टर करने के लिए एमएसीडी, केडीजे जैसे अन्य संकेतकों के साथ संयोजन करें।

-

अनुकूलनशील चलती औसत का परिचय, स्थिरता में सुधार के लिए बाजार की अस्थिरता के आधार पर पैरामीटर को गतिशील रूप से समायोजित करें।

-

सबसे अच्छा संयोजन खोजने और रणनीति प्रदर्शन में सुधार करने के लिए चलती औसत मापदंडों का अनुकूलन करें।

-

घाटे को सीमित करने और जोखिम नियंत्रण को बढ़ाने के लिए स्टॉप लॉस तंत्र जोड़ें।

-

स्थिरता में सुधार के लिए दैनिक और साप्ताहिक लाइनों से संकेतों का उपयोग करते हुए कई समय सीमाओं का संयोजन।

-

मार्कोव राज्य स्विच, अनुकूलन क्षमता में सुधार के लिए विभिन्न बाजार स्थितियों के तहत विभिन्न मापदंडों का उपयोग करें।

सारांश

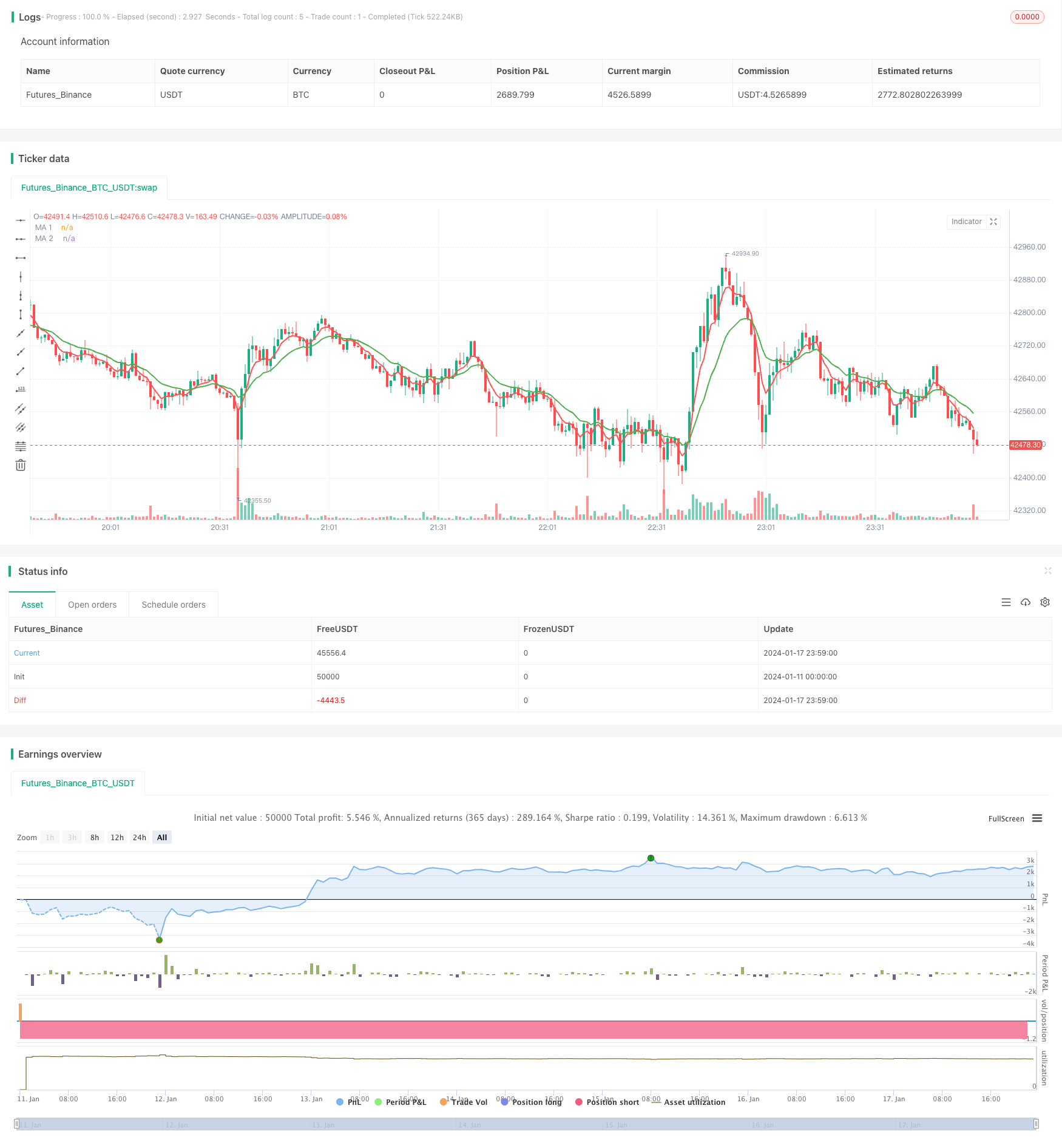

सामान्य तौर पर, दोहरी चलती औसत ट्रेडिंग रणनीति काफी प्रभावी और स्थिर है। ट्रेडिंग सिद्धांत को समझना और लागू करना सरल है, पैरामीटर बाजार के रुझानों के अनुकूल होने के लिए लचीले हैं। इस बीच कुछ सीमाएं हैं जैसे झूठे संकेत उत्पन्न करना और कठोर बाजार उतार-चढ़ाव को संभालने में कठिनाई। इन्हें अन्य उपकरणों और पैरामीटर अनुकूलन की शुरुआत के माध्यम से संबोधित किया जा सकता है। कुल मिलाकर, यह एक व्यावहारिक रणनीति है जो मात्रात्मक ट्रेडिंग शुरुआती लोगों के लिए सीखने और अभ्यास के लिए उपयुक्त है।

//@version=3

strategy("CS: 2 Moving Averages Script - Strategy (Testing)", overlay=true)

// === GENERAL INPUTS ===

// short ma

ma1Source = input(defval = close, title = "MA 1 Source")

ma1Length = input(defval = 5, title = "MA 1 Period", minval = 1)

// long ma

ma2Source = input(defval = close, title = "MA 2 Source")

ma2Length = input(defval = 15, title = "MA 2 Period", minval = 1)

// === SERIES SETUP ===

/// a couple of ma's..

ma1 = ema(ma1Source, ma1Length)

ma2 = ema(ma2Source, ma2Length)

// === PLOTTING ===

fast = plot(ma1, title = "MA 1", color = red, linewidth = 2, style = line, transp = 30)

slow = plot(ma2, title = "MA 2", color = green, linewidth = 2, style = line, transp = 30)

// === LOGIC ===

enterLong = crossover(ma1, ma2)

exitLong = crossover(ma2, ma1)

// === INPUT BACKTEST RANGE ===

FromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

FromYear = input(defval = 2018, title = "From Year", minval = 2012)

ToMonth = input(defval = 1, title = "To Month", minval = 1, maxval = 12)

ToDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

ToYear = input(defval = 9999, title = "To Year", minval = 2012)

// === FUNCTION EXAMPLE ===

start = timestamp(FromYear, FromMonth, FromDay, 00, 00) // backtest start window

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59) // backtest finish window

window() => true // create function "within window of time"

// Entry //

strategy.entry(id="Long Entry", long=true, when=enterLong and window())

strategy.entry(id="Short Entry", long=false, when=exitLong and window())

- समीप रणनीति के साथ घातीय चलती औसत और चलती औसत क्रॉसओवर

- इचिमोकू क्लाउड चार्ट के आधार पर एक प्रवृत्ति रणनीति अनुकूलन

- क्रॉस ट्रेंड रिवर्स तीन दस ऑसिलेटर दोहरी रणनीतियों के साथ संयुक्त

- मात्रात्मक व्यापार के लिए चलती औसत रणनीति के साथ फिबोनाची औसत मोमबत्ती

- प्रतिशत के आधार पर सरल ट्रेलिंग स्टॉप और खरीद रणनीति

- गौसियन त्रुटि फंक्शन के आधार पर मात्रात्मक ट्रेडिंग रणनीति का विश्लेषण

- आरएसआई रिवर्स रणनीति

- आरएसआई-वीडब्ल्यूएपी अल्पकालिक मात्रा रणनीति

- मध्यस्थता पर आधारित अनुकूलनशील क्रिप्टोकरेंसी ग्रिड ट्रेडिंग रणनीति

- एक दोहरी चलती औसत क्रॉसओवर रणनीति

- ईएमए और ट्रेलिंग स्टॉप के साथ आपूर्ति और मांग क्षेत्रों पर आधारित ट्रेडिंग रणनीति

- बोलिंगर बैंड्स आधारित ट्रेंड फॉलो करने की रणनीति

- विस्तारित मूल्य परिमाण प्रवृत्ति रणनीति

- दोलन ट्रैकिंग अल्पकालिक रणनीति

- आक्रामक तल स्निपिंग मात्रात्मक रणनीति

- टी3 सूचक पर आधारित ट्रेडिंग रणनीति के बाद की प्रवृत्ति

- स्टोकैस्टिक सूचकांक पर आधारित अल्पकालिक ट्रेडिंग रणनीति

- लंदन एसएमए क्रॉस ईटीएच रिवर्सल ट्रेडिंग रणनीति

- एसएमए और एटीआर आधारित ट्रेंड ट्रैकिंग रणनीति

- हिलो एक्टिवेटर खरीदें बेचें सिग्नल रणनीति