आरएसआई और औसत पर आधारित बहु-समय फ्रेम ट्रेडिंग रणनीति

अवलोकन

यह रणनीति, RSI, Moving Average SMA और Weighted Moving Average WMA के साथ मिलकर, Buy/Sell सिग्नल ढूंढती है। यह 5 मिनट और 1 घंटे के समय फ्रेम में एक साथ ट्रेंड की दिशा का निर्धारण करती है।

रणनीतिक सिद्धांत

यह रणनीति पहले दो समय सीमाओं में, 1 घंटे और 5 मिनट में, 144 चक्र के भारित चलती औसत WMA और 5 चक्र के सरल चलती औसत SMA की गणना करती है। यह केवल बहुआयामी माना जाता है जब 5 मिनट का SMA WMA के ऊपर होता है। फिर रणनीति RSI के बहुआयामी संकेतकों की गणना करती है, साथ ही साथ संबंधित K रेखा और D रेखा की गणना करती है। जब K रेखा ओवरबॉय क्षेत्र से नीचे जाती है, तो यह D रेखा से गुजरती है और जब K रेखा ओवरबेय क्षेत्र से D रेखा से गुजरती है, तो यह खरीद संकेत देती है।

फायदे का विश्लेषण

यह एक बहुत ही प्रभावी ट्रेंड ट्रैकिंग रणनीति है; यह एक साथ दो समय-फ्रेम फैसले के ट्रेंड को जोड़ती है और गलत संकेतों को बहुत प्रभावी ढंग से कम करती है; इसके अलावा, यह संकेतों को अधिक विश्वसनीय बनाने के लिए कई संकेतकों को फ़िल्टर करती है, जिनमें आरएसआई, एसएमए और डब्ल्यूएमए शामिल हैं। आरएसआई को केडीजे को चलाने के द्वारा, यह सामान्य केडीजे रणनीतियों में आसानी से उत्पन्न होने वाले झूठे संकेतों के मुद्दों को भी संशोधित करता है। इसके अलावा, रणनीति में लाभ को लॉक करने के लिए स्टॉप-लॉस और स्टॉप-फ्रेम सेटिंग्स हैं, जो जोखिम को प्रभावी ढंग से नियंत्रित कर सकती हैं।

जोखिम विश्लेषण

इस रणनीति का सबसे बड़ा जोखिम गलत रुझानों का आकलन करना है। बाजार में पलटाव के समय, अल्पकालिक और दीर्घकालिक औसत एक साथ ऊपर या नीचे जा सकते हैं, जिससे गलत संकेत उत्पन्न होते हैं। इसके अलावा, बाजार में उतार-चढ़ाव के दौरान, आरएसआई अधिक उलझन वाले व्यापार संकेत भी उत्पन्न कर सकता है। हालांकि, इन जोखिमों को एसएमए और डब्ल्यूएमए चक्रों और आरएसआई पैरामीटर को उचित रूप से समायोजित करके कम किया जा सकता है।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः 1) विभिन्न लंबाई के एसएमए, डब्ल्यूएमए और आरएसआई का परीक्षण करें और सर्वोत्तम पैरामीटर संयोजन खोजें 2) सिग्नल की विश्वसनीयता को सत्यापित करने के लिए अन्य सूचक निर्णय जैसे MACD, ब्रिन लाइन आदि जोड़ें 3) स्टॉप-लॉस स्टॉप-बैक रणनीतियों का अनुकूलन, फिक्स्ड-प्रोसेंशियल स्टॉप-लॉस, बैलेंस स्लिप-पॉइंट स्टॉप-लॉस, ट्रैक-स्टॉप-लॉस आदि का परीक्षण 4) धन प्रबंधन मॉड्यूल में शामिल होना, एकल निवेश के आकार और समग्र जोखिम को नियंत्रित करना 5) मशीन लर्निंग एल्गोरिदम को जोड़ना ताकि सबसे अच्छा प्रदर्शन करने वाले पैरामीटर का पता लगाया जा सके

सारांश

यह रणनीति चलती औसत और यादृच्छिक संकेतकों के लाभों का लाभ उठाती है और एक अधिक विश्वसनीय ट्रेंड ट्रैकिंग प्रणाली का निर्माण करती है। कई समय सीमाओं और संकेतकों के सत्यापन के माध्यम से, यह मध्यम और लंबी रेखा के रुझानों की दिशा को आसानी से पकड़ सकती है। जबकि स्टॉप-लॉस स्टॉप-ब्रिज सेटिंग्स भी इसे कुछ हद तक बाजार में उतार-चढ़ाव का सामना करने में सक्षम बनाती हैं। हालांकि, सुधार के लिए कुछ जगह है, जैसे कि अधिक संकेतकों के संयोजन का परीक्षण करना, सर्वोत्तम पैरामीटर खोजने के लिए मशीन सीखने के तरीकों को पेश करना आदि। कुल मिलाकर, यह एक बहुत ही आशाजनक ट्रेडिंग रणनीति है।

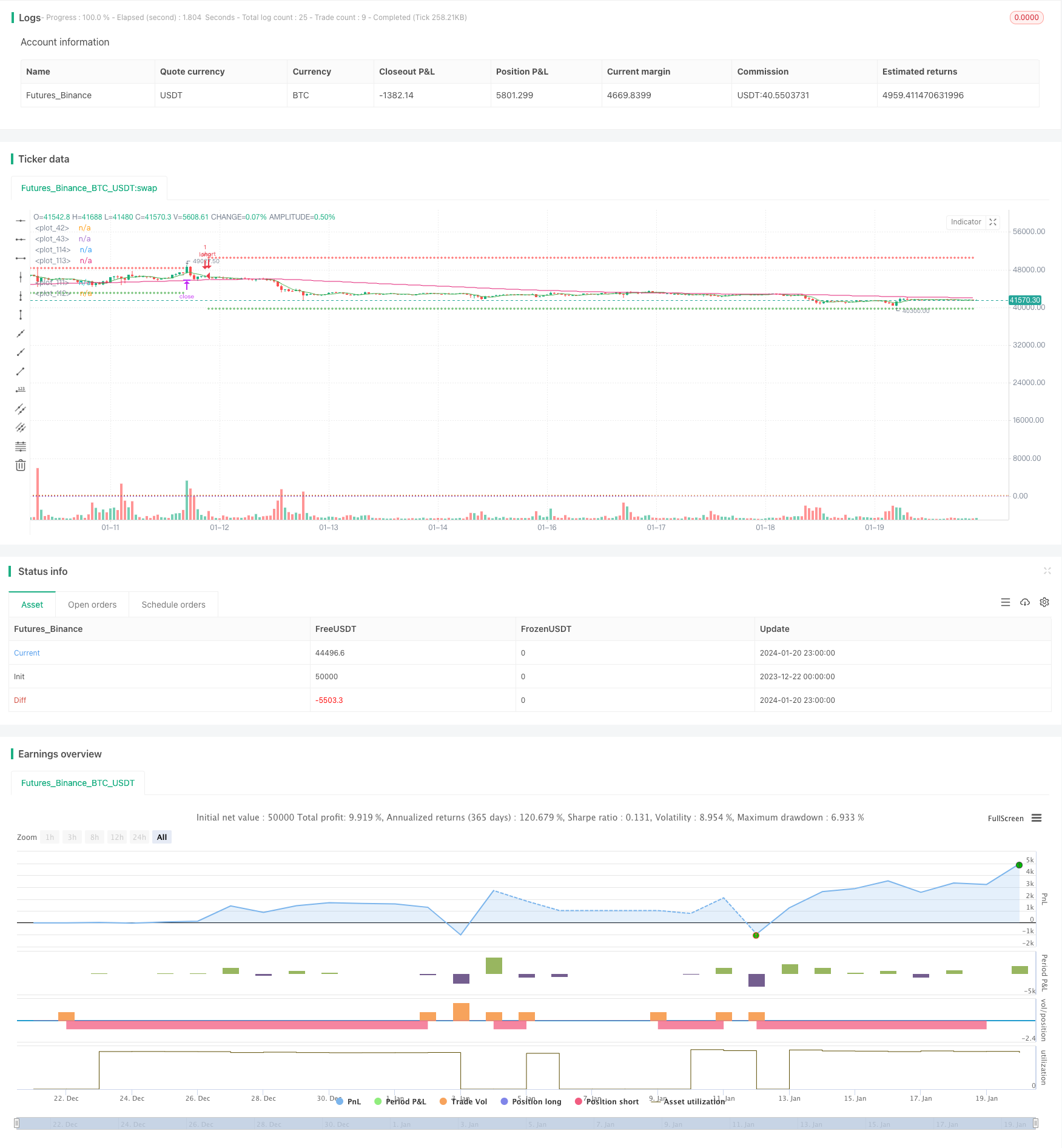

/*backtest

start: 2023-12-22 00:00:00

end: 2024-01-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © bufirolas

// Works well with a wide stop with 20 bars lookback

// for the SL level and a 2:1 reward ratio Take Profit .

// These parameters can be modified in the Inputs section of the strategy panel.

// "an entry signal it's a cross down or up on

// the stochastics. if you're in a downtrend

// on the hourly time frame you

// must also be in a downtrend on the five

// minute so the five period has to be below the 144

// as long as the five period is still trading below

// the 144 period on both the hourly and the five minutes

// we are looking for these short signals crosses down

// in the overbought region of the stochastic. Viceversa for longs"

//@version=4

strategy("Stoch + WMA + SMA strat", overlay=true)

//SL & TP Inputs

i_SL=input(true, title="Use Swing Lo/Hi Stop Loss & Take Profit")

i_SwingLookback=input(20, title="Swing Lo/Hi Lookback")

i_SLExpander=input(defval=10, step=1, title="SL Expander")

i_TPExpander=input(defval=30, step=1, title="TP Expander")

i_reverse=input(false, title="Reverse Trades")

i_TStop =input(false, title="Use Trailing Stop")

//Strategy Inputs

src4 = input(close, title="RSI Source")

stochOS=input(defval=20, step=5, title="Stochastics Oversold Level")

stochOB=input(defval=80, step=5, title="Stochastics Overbought Level")

//Stoch rsi Calculations

smoothK = input(3, minval=1)

smoothD = input(3, minval=1)

lengthRSI = input(14, minval=1)

lengthStoch = input(14, minval=1)

rsi1 = rsi(src4, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

h0 = hline(80, linestyle=hline.style_dotted)

h1 = hline(20, linestyle=hline.style_dotted)

//MA

wmalen=input(defval=144, title="WMA Length")

WMA = security(syminfo.tickerid, "60", wma(close, wmalen))

SMA = security(syminfo.tickerid, "60", sma(close, 5))

minWMA = wma(close, wmalen)

minSMA = sma(close, 5)

//Entry Logic

stobuy = crossover(k, d) and k < stochOS

stosell = crossunder(k, d) and k > stochOB

mabuy = minSMA > minWMA

daymabuy = SMA > WMA

//SL & TP Calculations

SwingLow=lowest(i_SwingLookback)

SwingHigh=highest(i_SwingLookback)

bought=strategy.position_size != strategy.position_size[1]

LSL=valuewhen(bought, SwingLow, 0)-((valuewhen(bought, atr(14), 0)/5)*i_SLExpander)

SSL=valuewhen(bought, SwingHigh, 0)+((valuewhen(bought, atr(14), 0)/5)*i_SLExpander)

lTP=(strategy.position_avg_price + (strategy.position_avg_price-(valuewhen(bought, SwingLow, 0)))+((valuewhen(bought, atr(14), 0)/5)*i_TPExpander))

sTP=(strategy.position_avg_price - (valuewhen(bought, SwingHigh, 0) - strategy.position_avg_price))-((valuewhen(bought, atr(14), 0)/5)*i_TPExpander)

islong=strategy.position_size > 0

isshort=strategy.position_size < 0

//TrailingStop

dif=(valuewhen(strategy.position_size>0 and strategy.position_size[1]<=0, high,0))

-strategy.position_avg_price

trailOffset = strategy.position_avg_price - LSL

var tstop = float(na)

if strategy.position_size > 0

tstop := high- trailOffset - dif

if tstop<tstop[1]

tstop:=tstop[1]

else

tstop := na

StrailOffset = SSL - strategy.position_avg_price

var Ststop = float(na)

Sdif=strategy.position_avg_price-(valuewhen(strategy.position_size<0

and strategy.position_size[1]>=0, low,0))

if strategy.position_size < 0

Ststop := low+ StrailOffset + Sdif

if Ststop>Ststop[1]

Ststop:=Ststop[1]

else

Ststop := na

//Stop Selector

SL= islong ? LSL : isshort ? SSL : na

if i_TStop

SL:= islong ? tstop : isshort ? Ststop : na

TP= islong ? lTP : isshort ? sTP : na

//Entries

if stobuy and mabuy and daymabuy

strategy.entry("long", long=not i_reverse?true:false)

if stosell and not mabuy and not daymabuy

strategy.entry("short", long=not i_reverse?false:true)

//Exit

if i_SL

strategy.exit("longexit", "long", stop=SL, limit=TP)

strategy.exit("shortexit", "short", stop=SL, limit=TP)

//Plots

plot(i_SL ? SL : na, color=color.red, style=plot.style_cross)

plot(i_SL ? TP : na, color=color.green, style=plot.style_cross)

plot(minWMA)

plot(minSMA, color=color.green)

- Donchian टनल ट्रेंड ट्रैकिंग रणनीति

- चलती औसत ओवरले की रणनीति

- ट्रेंड रिवर्स को सटीक रूप से कैप्चर करने के लिए मोबाइल समोच्च क्रॉसिंग रणनीति

- बहु-मध्यम-रेखा बहु-प्रवृत्ति रणनीति

- मिश्रित व्यापार रणनीति

- मूल्य विचलन के आधार पर ट्रेंड ट्रैकिंग रणनीति

- RSI असामान्य रूप से ट्रेडिंग रणनीति से दूर है

- बहु-संकेतक निर्णय वृक्ष रणनीतिः आईएमएसीडी, ईएमए और पहला संतुलन तालिका

- एमएसीडी द्विदिश अनुकूलित व्यापार रणनीति

- दोहरे ईएमए सोने के क्रॉस एल्गोरिदम रणनीति

- परिधि रेखा को प्रभावित करने वाली ट्रेडिंग रणनीतियाँ

- EVWMA पर आधारित MACD ट्रेडिंग रणनीति

- ब्रेन बैंड के माध्यम से वापसी की रणनीति

- बहु-तकनीकी संकेतकों के साथ ट्रेंड ट्रैकिंग और क्वांटिफाइंग रणनीति

- कम जोखिम वाले डीसीए ट्रेंड ट्रेडिंग रणनीतियाँ

- तुलनात्मक रूप से मजबूत और कमजोर संकेतकों के लिए परिमाणात्मक व्यापार रणनीति

- गति कंपन ट्रेंड ट्रैकिंग रणनीति

- जीरो-लैग ओवरलैप मूविंग एवरेज के साथ-साथ लिफ्ट-आर्म्स एक्सपोर्ट ट्रेडिंग रणनीति

- आरएसआई पर आधारित शॉर्ट लाइन ट्रेडिंग रणनीति