दो साल की नई उच्च प्रतिगमन चलती औसत रणनीति

लेखक:चाओझांग, दिनांकः 2024-01-26 14:49:28टैगः

अवलोकन

यह रणनीति शेयरों के दो साल के नए उच्च मूल्य और चलती औसत की अनूठी गणना पर आधारित है। यह एक खरीद संकेत उत्पन्न करता है जब दो साल के उच्च स्तर तक पहुंचने के बाद शेयर की कीमत 13 दिनों के घातीय चलती औसत में वापस आ जाती है।

रणनीतिक सिद्धांत

इस रणनीति का मूल तर्क निम्नलिखित अनूठी गणनाओं पर आधारित हैः

-

जब शेयर की कीमत पिछले दो वर्षों में एक नए उच्च स्तर पर पहुंचती है, तो यह एक अल्पकालिक शिखर का गठन करती है। यह एक महत्वपूर्ण मूल्य स्तर है।

-

जब कीमत इस नए उच्च से पीछे हटती है और 13 दिनों के घातीय चलती औसत तक वापस खींचती है, तो यह एक अच्छा खरीद अवसर प्रस्तुत करता है। यह मूल्य समेकन पैटर्न का उपयोग करता है।

-

इसके अतिरिक्त, जब खरीद संकेत ट्रिगर होता है, तो शेयर की कीमत दो साल के उच्चतम के 10% सीमा के भीतर होनी चाहिए, बहुत दूर नहीं। यह भी उचित समय सुनिश्चित करने के लिए 13-दिवसीय रेखा से नीचे और 21-दिवसीय रेखा से ऊपर होने की आवश्यकता है।

-

खुले पदों के लिए, यदि मूल्य 21 दिन की एमए लाइन से 5% नीचे टूट जाता है या दो साल के उच्च स्तर से 20% गिर जाता है, तो लाभ को लॉक करने के लिए स्थिति को रोक दिया जाएगा।

रणनीतिक लाभ

यह इन लाभों के साथ एक दीर्घकालिक ब्रेकआउट रणनीति हैः

-

दो साल की उच्च कीमत संभावित रुझान उलटने के अवसरों को प्रभावी ढंग से पहचान सकती है।

-

13-दिवसीय ईएमए रेखा विप्सॉव से बचने और मजबूत गति निर्धारित करने के लिए प्रवेश फ़िल्टर के रूप में कार्य करती है।

-

अनूठी गणनाएं मूल्य क्रिया के आधार पर संकेत उत्पन्न करती हैं, व्यक्तिपरक हस्तक्षेप से बचती हैं।

-

उचित स्टॉप लॉस अधिकांश मुनाफे को लॉक करने की अनुमति देता है।

जोखिम और समाधान

इसके अलावा कुछ जोखिम भी हैं जो मुख्यतः इस प्रकार हैंः

-

बाजारों में गहरी गिरावट का अनुभव हो सकता है, समय पर बंद नहीं हो पाते हैं। यह तय करने के लिए समग्र वातावरण का आकलन करना आवश्यक है कि घाटे को दृढ़ता से कम किया जाए या नहीं।

-

रातोंरात बड़े अंतराल पूर्ण स्टॉप लॉस को रोक सकते हैं। इसलिए अनुकूलित करने के लिए स्टॉप लॉस प्रतिशत को चौड़ा करने की आवश्यकता है।

-

13 दिन की रेखा अच्छी तरह से समेकन को फ़िल्टर नहीं कर सकती है, अत्यधिक झूठे संकेत उत्पन्न कर सकती है। 21 दिन की रेखा तक विस्तार करने पर विचार कर सकती है।

-

नए उच्च मूल्य रुझान परिवर्तनों को निर्धारित करने के लिए अच्छी तरह से काम नहीं कर सकते हैं। अन्य संकेतक प्रभावशीलता बढ़ाने के लिए संयोजन कर सकते हैं।

रणनीति अनुकूलन के सुझाव

आगे अनुकूलन के लिए जगह हैः

-

अनावश्यक पदों से बचते हुए समग्र बाजार स्थितियों का आकलन करने के लिए अन्य उपकरण शामिल करें।

-

विप्सॉ रेंज से बचने के लिए गति संकेतक जोड़ें।

-

मूल्य पैटर्न को बेहतर ढंग से पकड़ने के लिए चलती औसत मापदंडों को अनुकूलित करें।

-

अधिक लचीलेपन के लिए दो साल के उच्च मापदंड को गतिशील रूप से अनुकूलित करने के लिए मशीन लर्निंग का उपयोग करें।

निष्कर्ष

संक्षेप में, यह एक अनूठी दीर्घकालिक ब्रेकआउट रणनीति है, जिसकी कुंजी दो साल के उच्च मूल्य स्तर और 13 दिन की ईएमए लाइन है जो प्रवेश फिल्टर के रूप में कार्य करती है। इसके कुछ फायदे हैं लेकिन इसमें सुधार के लिए भी जगह है, जो आगे के शोध और अन्वेषण के लायक है।

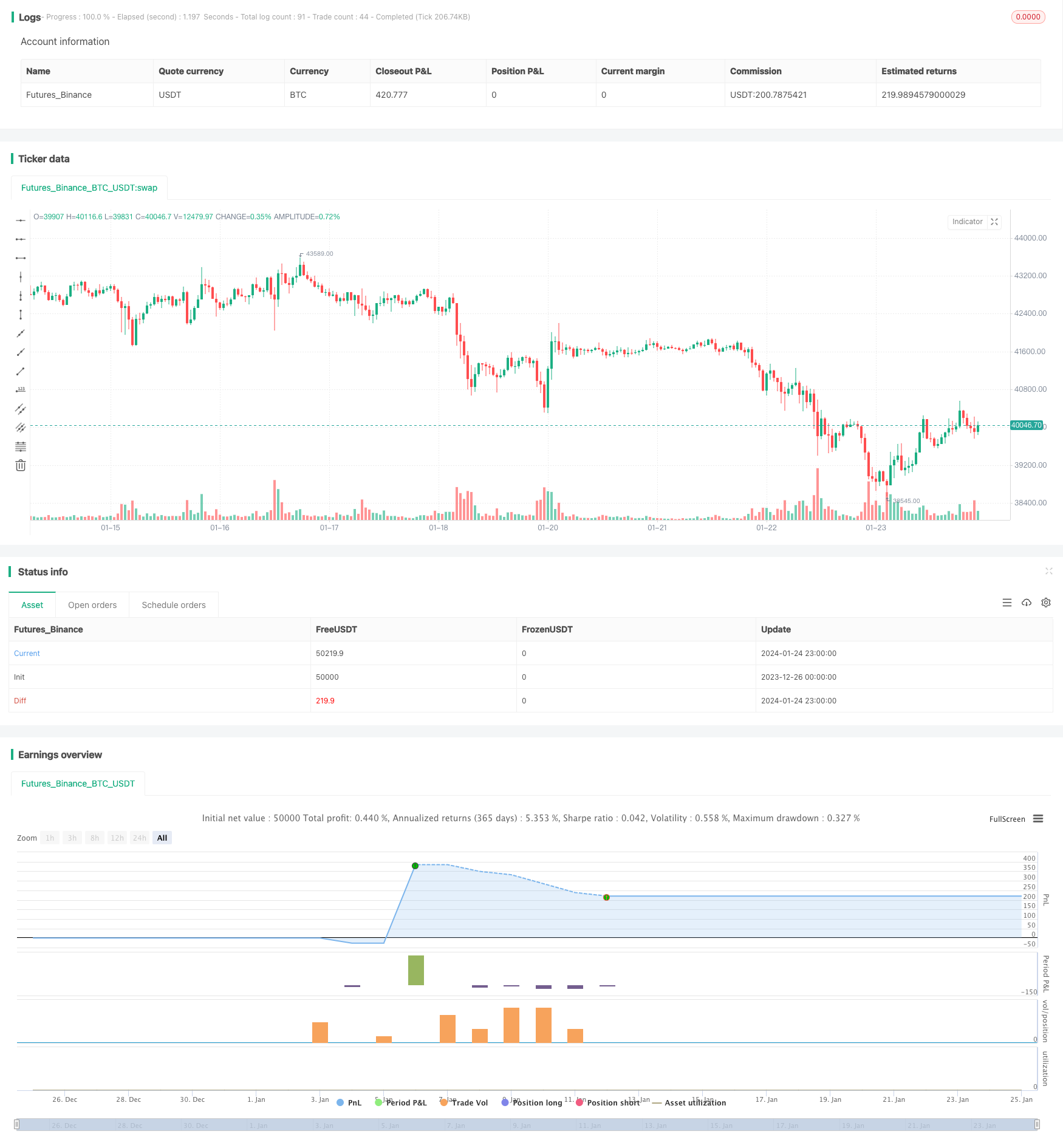

/*backtest

start: 2023-12-26 00:00:00

end: 2024-01-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Part Timer

//This script accepts from and to date parameter for backtesting.

//This script generates white arrow for each buying signal

//@version=4

strategy("AMRS_LongOnly_PartTimer", overlay = true)

//i_endTime = input(defval = timestamp("02 Jun 2021 15:30 +0000"), title = "End Time", type=input.time)

StartYear=input(defval = 2000, title ="Start Year", type=input.integer)

StartMonth=input(defval = 01, title ="Start Month", type=input.integer)

StartDate=input(defval = 01, title ="Start Date", type=input.integer)

endYear=input(defval = 2021, title ="End Year", type=input.integer)

endMonth=input(defval = 06, title ="End Month", type=input.integer)

endDate=input(defval = 03, title ="End Date", type=input.integer)

ema11=ema(close,11)

ema13=ema(close,13)

ema21=ema(close,21)

afterStartDate = true

//g=bar_index==1

//ath()=>

//a=0.0

//a:=g ? high : high>a[1] ? high:a[1]

//a = security(syminfo.tickerid, 'M', ath(),lookahead=barmerge.lookahead_on)

newHigh = (high > highest(high,504)[1])

//plot down arrows whenever it's a new high

plotshape(newHigh, style=shape.triangleup, location=location.abovebar, color=color.green, size=size.tiny)

b=highest(high,504)[1]

VarChk=((b-ema13)/b)*100

TrigLow = (low <= ema13) and (low >= ema21) and (VarChk <= 10)

plotshape(TrigLow, style=shape.triangleup, location=location.belowbar, color=color.white, size=size.tiny)

ExitPrice=(ema21 - (ema21*0.05))

DrawPrice=(b - (b*0.20))

stopprice=0.0

if (close <= ExitPrice)

stopprice := ExitPrice

if (close <= DrawPrice)

stopprice := DrawPrice

if (TrigLow and afterStartDate)

strategy.entry("Long", strategy.long)

strategy.exit("exit","Long", stop=stopprice)

//beforeEndDate = (time < i_endTime)

beforeEndDate = (time >= timestamp(syminfo.timezone,endYear, endMonth, endDate, 0, 0))

if (beforeEndDate)

strategy.close_all()

- चलती औसत अंतर शून्य क्रॉस रणनीति

- कई संकेतक रणनीति का पालन करते हैं

- रणनीति के बाद ठोस रुझान

- रणनीति का पालन करते हुए मूल्य क्रॉसिंग मूविंग एवरेज ट्रेंड

- दोहरी ईएमए गोल्डन क्रॉस ब्रेकआउट रणनीति

- बीबी केसी के क्रमिक रुझान की रणनीति

- ट्रिपल एसएमए ऑटो-ट्रैकिंग रणनीति

- बिटकॉइन फ्यूचर्स पोजीशन ट्रेडिंग रणनीति

- मशीन लर्निंग के आधार पर स्टोकैस्टिक अनुकूलन के साथ मूल्य ईएमए

- गतिशील बोलिंगर ब्रेकआउट रणनीति

- दोहरी चलती औसत ट्रेडिंग रणनीति

- गतिशील स्थिति पुनः संतुलन प्रवृत्ति ट्रैकिंग प्रणाली

- दैनिक खुला प्रतिवर्तन रणनीति

- गोल्डन क्रॉस एसएमए ट्रेडिंग रणनीति

- गोल्डन क्रॉस मूविंग एवरेज रणनीति

- एमएसीडी क्रिप्टो ट्रेडिंग रणनीति

- रैखिक प्रतिगमन और दोहरी चलती औसत अल्पकालिक रणनीति

- ट्रिपल ओवरलैपिंग स्टोकैस्टिक मोमेंटम रणनीति

- गतिशीलता की रणनीति

- गति गतिशील औसत क्रॉसओवर क्वांट रणनीति