बहु-समय-सीमा रणनीति

लेखक:चाओझांग, दिनांकः 2024-02-19 11:13:22टैगः

अवलोकन

यह रणनीति ट्रेंड को ट्रैक करने के लिए कई समय सीमाओं में संकेतकों के समझौते का उपयोग करती है। यह तब लंबा या छोटा हो जाता है जब दैनिक, 10-दिवसीय, 15-दिवसीय और 30-दिवसीय समय सीमाएं एक साथ गतिशील स्टॉप लॉस के साथ तेजी या मंदी के संकेत देती हैं।

रणनीति तर्क

रणनीति चार समय सीमाओं - दैनिक, 10-दिवसीय, 15-दिवसीय और 30-दिवसीय का उपयोग करके प्रवृत्ति की दिशा का न्याय करती है। जब सभी चार समय सीमाओं में समापन मूल्य उद्घाटन मूल्य से अधिक होते हैं, तो यह एक तेजी का संकेत देता है। जब सभी चार समय सीमाओं में समापन मूल्य उद्घाटन मूल्य से कम होते हैं, तो यह एक मंदी का संकेत देता है।

जब संकेत तेजी से बढ़ रहा है, तो यह लंबा हो जाता है। जब संकेत मंदी है, तो यह छोटा हो जाता है। प्रवेश करने के बाद, केसी चैनल का उपयोग गतिशील स्टॉप लॉस के लिए किया जाता है।

विशेष रूप से, रणनीति प्रवृत्ति की दिशा निर्धारित करने के लिए विभिन्न समय सीमाओं में उद्घाटन मूल्य और समापन मूल्य की तुलना करती है। यदि समापन मूल्य उद्घाटन मूल्य से अधिक है, तो समय सीमा को तेजी माना जाता है और हरे रंग में चित्रित किया जाता है। यदि समापन मूल्य उद्घाटन मूल्य से कम है, तो समय सीमा को मंदी माना जाता है और लाल रंग में चित्रित किया जाता है।

जब सभी चार टाइमफ्रेम एक तेजी संकेत पर सहमत होते हैं, तो रणनीति एक लंबी स्थिति खोलती है। जब सभी चार टाइमफ्रेम एक मंदी संकेत पर सहमत होते हैं, तो रणनीति एक छोटी स्थिति खोलती है। यह स्टॉप लॉस या रुझान उलट जाने पर बाहर निकल जाएगी।

लाभ

-

रुझानों की पुष्टि करने के लिए कई समय सीमाओं का उपयोग करने से गलत ब्रेकआउट को प्रभावी ढंग से फ़िल्टर किया जा सकता है और रुझान की दिशा निर्धारित की जा सकती है।

-

गतिशील स्टॉप लॉस पूंजी संरक्षण को अधिकतम कर सकता है।

-

सख्त प्रवेश मानदंडों से अनावश्यक व्यापार और स्लिप-अप लागत कम होती है।

-

कई समय सीमाओं को मिलाकर लाभ की गति और स्थिरता को संतुलित किया जाता है।

जोखिम

-

प्रवेश मानदंड बहुत सख्त हो सकते हैं, कुछ अवसरों से वंचित हो सकते हैं।

-

गलत स्टॉप लॉस सेटिंग बहुत आक्रामक या रूढ़िवादी हो सकती है।

-

अनुचित समय सीमा चयन दीर्घकालिक या अल्पकालिक रुझानों के अनुरूप नहीं हो सकता है।

-

घटनाओं से अचानक उलट-पुलट होने से स्टॉप लॉस नहीं हो सकता है।

सुधार के क्षेत्र

-

लाभ की गति और स्थिरता को संतुलित करने के लिए समय सीमा के चयन को अनुकूलित करें।

-

स्टॉप लॉस स्तरों को अनुकूलित करने के लिए विभिन्न पैरामीटर सेटिंग्स का परीक्षण करें।

-

पलटाव बिंदुओं का न्याय करने में सहायता करने के लिए मशीन लर्निंग एल्गोरिदम जोड़ें।

-

अचानक बदलाव से होने वाले नुकसान से बचने के लिए महत्वपूर्ण घटनाओं की निगरानी करें।

सारांश

यह रणनीति कई समय सीमाओं में निर्णयों को एकीकृत करती है, जिसमें सख्त प्रवेश मानदंड और गतिशील रुकावटें होती हैं, जिसका उद्देश्य स्थिर रिटर्न प्राप्त करना है। इसमें खोए हुए अवसरों और अनुचित जोखिम नियंत्रण का जोखिम होता है। अगला कदम उच्च स्थिरता के लिए मापदंडों का अनुकूलन जारी रखना है।

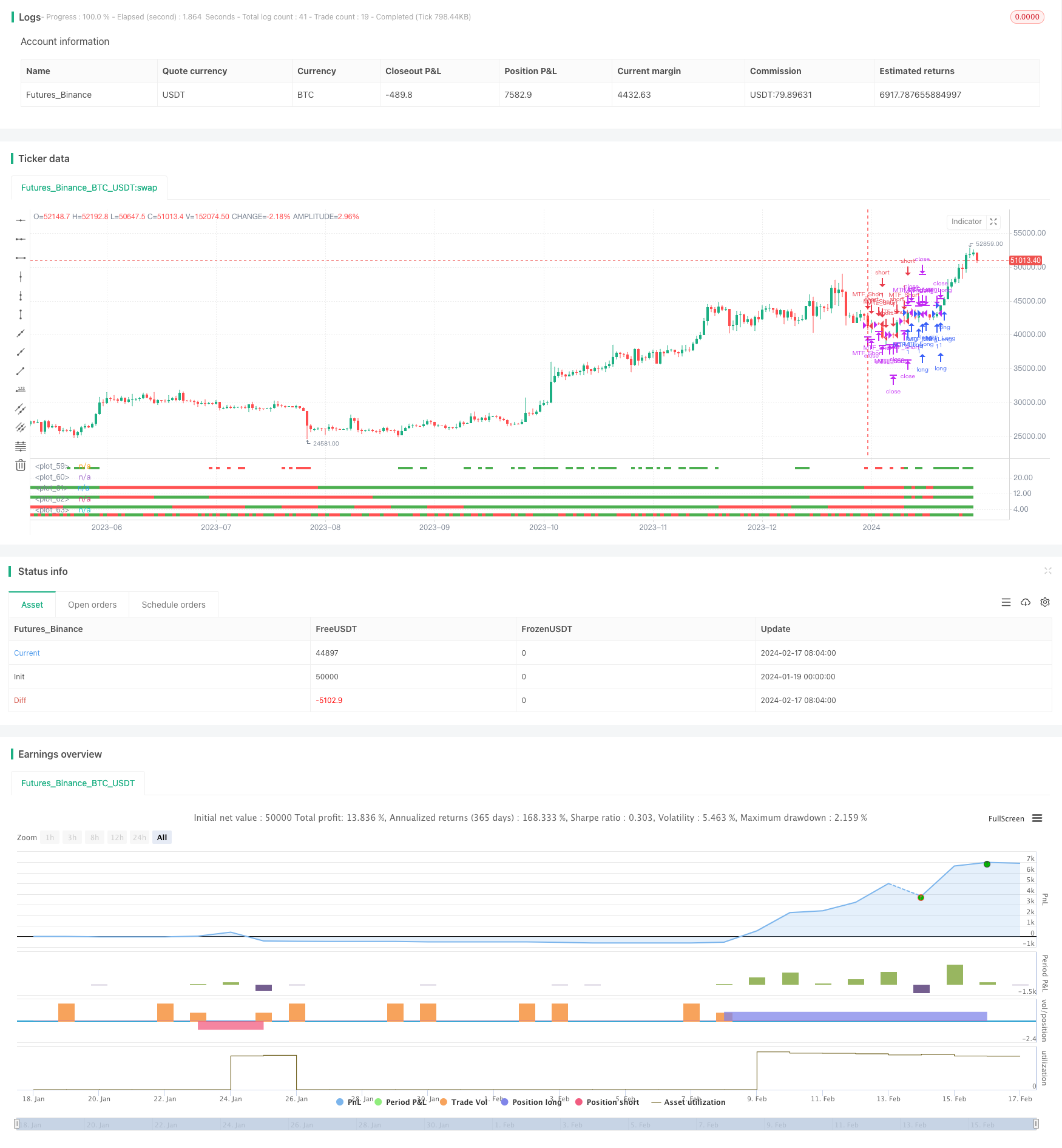

/*backtest

start: 2024-01-19 00:00:00

end: 2024-02-18 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("[RichG] Easy MTF Strategy v1.1", overlay=false)

TF_1_time = input("D", "Timeframe 1")

TF_2_time = input("10D", "Timeframe 2")

TF_3_time = input("15D", "Timeframe 3")

TF_4_time = input("30D", "Timeframe 4")

lengthKC=input(20, title="KC Length")

multKC = input(1.5, title="KC MultFactor")

lengthBB=input(20, title="BB Length")

transaction_size = input(1, "Contract/Share Amount")

src = close, len = 20

out = sma(src, len)

width = 5

upcolor = green

downcolor = red

neutralcolor = blue

linestyle = line

kc() =>

ma = sma(close, lengthKC)

range = tr

rangema = sma(range, lengthKC)

upperKC = ma + rangema * multKC

lowerKC = ma - rangema * multKC

[lowerKC, upperKC]

bb() =>

source = close

basis = sma(source, lengthBB)

dev = multKC * stdev(source, lengthBB)

upperBB = basis + dev

lowerBB = basis - dev

[upperBB, lowerBB]

TF_1 = request.security(syminfo.tickerid, TF_1_time, open) < request.security(syminfo.tickerid, TF_1_time, close) ? true:false

TF_1_color = TF_1 ? upcolor:downcolor

TF_2 = request.security(syminfo.tickerid, TF_2_time, open) < request.security(syminfo.tickerid, TF_2_time, close) ? true:false

TF_2_color = TF_2 ? upcolor:downcolor

TF_3 = request.security(syminfo.tickerid, TF_3_time, open) < request.security(syminfo.tickerid, TF_3_time, close) ? true:false

TF_3_color = TF_3 ? upcolor:downcolor

TF_4 = request.security(syminfo.tickerid, TF_4_time, open) < request.security(syminfo.tickerid, TF_4_time, close) ? true:false

TF_4_color = TF_4 ? upcolor:downcolor

TF_global = TF_1 and TF_2 and TF_3 and TF_4

TF_global_bear = TF_1 == false and TF_2 == false and TF_3 == false and TF_4 == false

TF_global_color = TF_global ? green : TF_global_bear ? red : white

TF_trigger_width = TF_global ? 6 : width

plot(1, style=linestyle, linewidth=width, color=TF_1_color)

plot(5, style=linestyle, linewidth=width, color=TF_2_color)

plot(10, style=linestyle, linewidth=width, color=TF_3_color)

plot(15, style=linestyle, linewidth=width, color=TF_4_color)

plot(25, style=linestyle, linewidth=4, color=TF_global_color)

exitCondition_Long = TF_global_bear

exitCondition_Short = TF_global

longCondition = TF_global

if (longCondition)

strategy.entry("MTF_Long", strategy.long, qty=transaction_size)

shortCondition = TF_global_bear

if (shortCondition)

strategy.entry("MTF_Short", strategy.short, qty=transaction_size)

[kc_lower,kc_upper] = kc()

strategy.close("MTF_Long", when=close < kc_upper)

strategy.close("MTF_Short", when=close > kc_lower)

- चलती औसत ब्रेकआउट और बोलिंगर बैंड ब्रेकआउट रणनीति

- पूर्ण गति सूचक रणनीति

- सुपरट्रेंड और मूविंग एवरेज क्रॉसओवर रणनीति

- दोहरी प्रवृत्ति ब्रेकआउट रणनीति

- एसएसएल चैनल और तरंग प्रवृत्ति मात्रात्मक व्यापार रणनीति

- सुपर एटीआर प्रवृत्ति रणनीति का पालन करना

- व्यापार-उन्मुख इचिमोकू क्लाउड नौ रणनीति

- एलपीबी माइक्रोसाइकिल्स अनुकूलन दोलन समोच्च ट्रैकिंग रणनीति

- स्टॉप लॉस और टेक प्रॉफिट ट्रैकिंग के साथ सर्वश्रेष्ठ एबीसीडी पैटर्न ट्रेडिंग रणनीति

- प्रमुख रुझान सूचक लम्बा

- गतिशील संतुलन लाभप्रद ईटीएफ निवेश रणनीति

- बहु-समय-सीमा MACD संकेतक क्रॉसओवर ट्रेडिंग रणनीति

- रत्न वन 1 मिनट ब्रेकआउट रणनीति

- तीन उच्च मोमबत्ती उल्टा रणनीति

- एमएसीडी मूविंग एवरेज संयोजन क्रॉस पीरियड डायनेमिक ट्रेंड रणनीति

- रत्न वन एक मिनट की स्केलिंग रणनीति

- सिग्नल स्मूथिंग एहलर्स साइबर चक्र रणनीति

- ईएमए क्रॉसओवर ट्रेंड ट्रेडिंग रणनीति के बाद

- मोमबत्ती की दिशा के आधार पर रणनीति का अनुसरण करने वाला रुझान

- दोहरी पुष्टि एमएसीडी और आरएसआई रणनीति