डबल मूविंग एवरेज रणनीति पर आधारित

अवलोकन

इस रणनीति में ट्रेंड की दिशा को पकड़ने के लिए द्विआधारी चलती औसत का उपयोग करके एक चैनल बनाया जाता है। जब कीमत चैनल को तोड़ती है तो एक ट्रेडिंग सिग्नल उत्पन्न होती है। साथ ही RSI सूचक के साथ एक झूठे ब्रेक को फ़िल्टर किया जाता है। केवल लंदन ट्रेडिंग समय के दौरान संचालित होता है, प्रति दिन अधिकतम 5 बार, अधिकतम नुकसान 2% से अधिक नहीं होता है।

रणनीति सिद्धांत

इस रणनीति में दो लंबाई के 5 चलती औसत का उपयोग किया जाता है, एक उच्चतम मूल्य से और एक निम्नतम मूल्य से, एक मूल्य चैनल बनाने के लिए। जब समापन मूल्य चैनल के ऊपर से टूट जाता है तो अधिक करें, और जब चैनल के नीचे से टूट जाता है तो खाली करें।

झूठी दरारों को फ़िल्टर करने के लिए, आरएसआई सूचकांक को ओवरबॉट और ओवरबॉट के लिए भी पेश किया गया है। केवल आरएसआई 80 से ऊपर होने पर अधिक करें, 20 से कम होने पर कम करें।

इसके अलावा, रणनीति केवल लंदन के व्यापारिक समय (3 बजे से 11 बजे तक) के दौरान व्यापार करती है, प्रति दिन अधिकतम 5 ऑर्डर, अधिकतम नुकसान शेयर के 2% से अधिक नहीं होता है।

श्रेष्ठता विश्लेषण

प्रवृत्ति को पकड़ना

दोहरी चलती औसत एक प्रवृत्ति चैनल का निर्माण करती है और कीमतों की प्रवृत्ति की दिशा को बेहतर ढंग से निर्धारित कर सकती है। जब कीमतें ऊपर की ओर चैनल को तोड़ती हैं, तो कीमतों की बढ़ती प्रवृत्ति को पकड़ती हैं; जब कीमतें नीचे की ओर चैनल को तोड़ती हैं, तो कीमतों की गिरावट को पकड़ती हैं।

झूठी दरारों को कम करना

आरएसआई सूचकांक के साथ ओवरबॉय और ओवरसोल्ड क्षेत्रों का आकलन करने से मूल्य में उतार-चढ़ाव के कारण होने वाले झूठे ब्रेकआउट को कुछ हद तक कम किया जा सकता है।

प्रभावी जोखिम नियंत्रण

रणनीति केवल मुख्य सक्रिय व्यापारिक समय के दौरान व्यापार करने के लिए, प्रति दिन अधिकतम 5 ऑर्डर ट्रेडिंग आवृत्ति को प्रभावी ढंग से नियंत्रित करते हैं; 2% की अधिकतम हानि की स्थापना एक ही दिन में अधिकतम नुकसान को सहन करने योग्य सीमा में नियंत्रित करती है।

जोखिम विश्लेषण

कीमतों में उतार-चढ़ाव के कारण नकली सफलता का खतरा

जब कीमतों में भारी उतार-चढ़ाव होता है, तो कुछ झूठे ब्रेकआउट सिग्नल हो सकते हैं, जिससे अनावश्यक ट्रेडिंग नुकसान हो सकता है। इस जोखिम को पैरामीटर को समायोजित करके या फ़िल्टर शर्तों को जोड़कर कम किया जा सकता है।

फिक्स्ड स्टॉप लॉस जोखिम को रोकता है

रणनीति एक निश्चित संख्या में अंक के स्टॉप लॉस स्टॉप का उपयोग करती है, जब कीमत में भारी उतार-चढ़ाव होता है, तो एक निश्चित अंक के स्टॉप लॉस स्टॉप को बंद कर दिया जाता है, प्रतिशत या गतिशील स्टॉप लॉस स्टॉप का उपयोग करके।

सीमित समय का जोखिम

रणनीति केवल एक निश्चित ट्रेडिंग समय पर स्थिति खोलने के लिए है, और अगर उस समय के दौरान कोई संकेत उत्पन्न नहीं होता है, तो अन्य समय के दौरान संभावित व्यापार के अवसरों को याद किया जाएगा। व्यापार के समय को उचित रूप से विस्तारित करने या वास्तविक समय की स्थिति के अनुसार गतिशील रूप से समायोजित करने पर विचार किया जा सकता है।

अनुकूलन दिशा

पैरामीटर अनुकूलन

चलती औसत की लंबाई, आरएसआई पैरामीटर, फिक्स्ड स्टॉपलॉस स्टॉप पॉइंट्स आदि को अनुकूलित किया जा सकता है, जिससे ऑप्टिमाइज़ेशन के लिए सबसे अच्छा संयोजन मिल सकता है।

फ़िल्टर शर्तें जोड़ें

अन्य संकेतकों या शर्तों को तोड़ने के संकेतों के लिए दोहराया जा सकता है, जैसे कि लेनदेन की मात्रा में वृद्धि, ब्रूलिंग लाइन चैनल को कम करना, आदि, जिससे झूठी तोड़फोड़ कम हो सके।

गतिशील रोकथाम

प्रतिशत रोक या गतिशील रोक रणनीति का उपयोग किया जा सकता है, न कि केवल एक निश्चित संख्या में रोक, जो एकतरफा व्यवहार के जोखिम को बेहतर रूप से कवर करता है।

मानव बुद्धि के साथ

सिग्नल को मैन्युअल रूप से चेक करें, या केवल एक बार पुष्टि होने के बाद ही प्रवेश करें, ताकि आपको रोक न लगे।

संक्षेप

इस रणनीति में आम तौर पर सरल व्यावहारिक है, दोहरी चलती औसत के माध्यम से निर्माण चैनल प्रवृत्ति दिशा का निर्णय; और आरएसआई सूचक प्रभावी रूप से फिल्टर कर सकते हैं कुछ झूठी तोड़. जोखिम नियंत्रण के लिए, सीमित व्यापार समय और अधिकतम नुकसान समग्र जोखिम को नियंत्रित कर सकते हैं. अनुकूलन के लिए जगह भी काफी बड़ी है, पैरामीटर अनुकूलन, रोकथाम तंत्र उन्नयन आदि के रूप में सुधार किया जा सकता है.

/*backtest

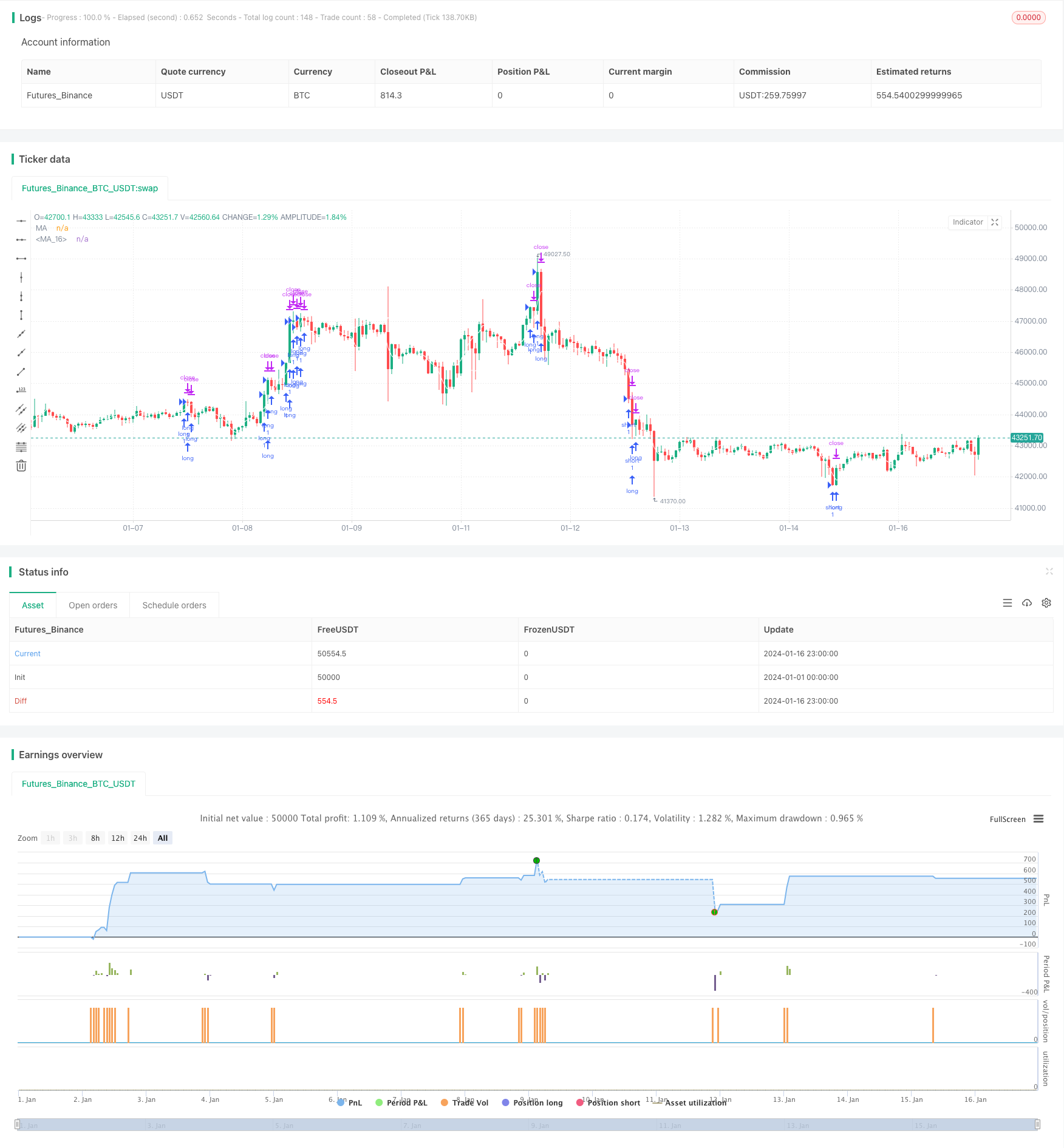

start: 2024-01-01 00:00:00

end: 2024-01-16 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © SoftKill21

//@version=4

strategy(title="Moving Average", shorttitle="MA", overlay=true)

timeinrange(res, sess) => time(res, sess) != 0

len = input(5, minval=1, title="Length")

src = input(high, title="Source")

offset = input(title="Offset", type=input.integer, defval=0, minval=-500, maxval=500)

out = sma(src, len)

plot(out, color=color.white, title="MA", offset=offset)

len2 = input(5, minval=1, title="Length")

src2 = input(low, title="Source")

offset2 = input(title="Offset", type=input.integer, defval=0, minval=-500, maxval=500)

out2 = sma(src2, len2)

plot(out2, color=color.white, title="MA", offset=offset2)

length = input( 5 )

overSold = input( 10 )

overBought = input( 80 )

price = input(close, title="Source RSI")

vrsi = rsi(price, length)

longcond= close > out and close > out2 and vrsi > overBought

shortcont = close < out and close < out2 and vrsi < overSold

tp=input(150,title="tp")

sl=input(80,title="sl")

strategy.entry("long",1,when=longcond)

//strategy.close("long",when= close < out2)

strategy.exit("long_exit","long",profit=tp,loss=sl)

strategy.entry("short",1,when=shortcont)

//strategy.close("short",when=close >out)

strategy.exit("short_exit","short",profit=tp,loss=sl)

// maxOrder = input(6, title="max trades per day")

// maxRisk = input(2,type=input.float, title="maxrisk per day")

// strategy.risk.max_intraday_filled_orders(maxOrder)

// strategy.risk.max_intraday_loss(maxRisk, strategy.percent_of_equity)

// strategy.close_all(when =not timeinrange(timeframe.period, "0300-1100"))