रिवर्सल बोलिंगर बैंड आरएसआई एमएसीडी क्वांट रणनीति

लेखक:चाओझांग, दिनांक: 2024-02-23 14:16:58टैगः

अवलोकन

यह रणनीति एक विशिष्ट मात्रा रणनीति है जो बाजार के रुझानों को ट्रैक करती है। यह मुख्य रूप से बाजार की ओवरबॉट और ओवरसोल्ड स्थिति का न्याय करने और रिवर्स ट्रेड करने के लिए बोलिंगर बैंड, आरएसआई संकेतक और एमएसीडी संकेतक का उपयोग करती है। जब ओवरबोल्ड सिग्नल दिखाई देते हैं, तो रणनीति शॉर्टिंग करके लाभ कमाती है; जब ओवरसोल्ड सिग्नल दिखाई देते हैं, तो यह प्रवृत्ति के बाद लंबे समय तक जाकर लाभ कमाता है।

रणनीतिक सिद्धांत

रणनीति मुख्य रूप से तीन आंकड़ों का उपयोग करती है।

सबसे पहले, यह यह निर्धारित करने के लिए बोलिंगर बैंड के ऊपरी और निचले रेल का उपयोग करता है कि क्या कीमत ओवरबॉट या ओवरसोल्ड क्षेत्र में प्रवेश कर गई है। विशेष रूप से, यदि कीमत ऊपरी रेल से अधिक है, तो बाजार ओवरबोल्ड हो सकता है; यदि कीमत निचले रेल से कम है, तो बाजार ओवरसोल्ड हो सकता है।

दूसरा, रणनीति बाजार की ओवरबॉट और ओवरसोल्ड स्थिति निर्धारित करने के लिए आरएसआई संकेतक का उपयोग करती है। 30 से नीचे आरएसआई को ओवरसोल्ड संकेत माना जाता है; 70 से ऊपर आरएसआई को ओवरबोल्ड संकेत माना जाता है।

अंत में, रणनीति एक सहायक निर्णय के रूप में एमएसीडी शून्य रेखा क्रॉसओवर का भी उपयोग करती है। जब एमएसीडी लाइन सिग्नल लाइन को ऊपर से नीचे तक पार करती है, तो एक बिक्री संकेत उत्पन्न होता है; जब एमएसीडी लाइन सिग्नल लाइन को नीचे से ऊपर तक पार करती है, तो एक खरीद संकेत उत्पन्न होता है।

इन तीनों संकेतकों के निर्णयों को मिलाकर, रणनीति प्रभावी रूप से बाजार उलट के समय को पकड़ सकती है, तदनुसार रिवर्स प्रविष्टियां कर सकती है, और प्रमुख प्रवृत्ति के साथ लाभ कमा सकती है।

लाभ विश्लेषण

इस रणनीति का सबसे बड़ा लाभ बाजार के रुझानों को निर्धारित करने के लिए कई संकेतकों के संयोजन में निहित है, जो निर्णयों की सटीकता को बढ़ाता है।

सबसे पहले, बोलिंगर बैंड्स में खुद बहुत मजबूत ट्रेंड जजिंग क्षमता होती है। यह बोलिंगर बैंड्स चैनल के साथ संयुक्त है यह निर्धारित करने के लिए कि क्या कीमत ओवरबॉट या ओवरसोल्ड जोन में प्रवेश कर गई है।

दूसरा, आरएसआई एक बहुत ही विशिष्ट उलट सूचक है। आरएसआई सूचक की ओवरबॉट और ओवरसोल्ड थ्रेशोल्ड सेटिंग्स भी निर्णय की सटीकता को बढ़ाती हैं।

अंत में, एमएसीडी शून्य रेखा क्रॉसओवर खरीद और बिक्री बिंदुओं को निर्धारित करने के लिए एक बहुत ही क्लासिक संकेतक है। एमएसीडी शून्य रेखा क्रॉस संकेतों के साथ संयुक्त, उलट बिंदुओं को बहुत सटीक रूप से निर्धारित किया जा सकता है।

संक्षेप में, कई संकेतकों को प्रभावी ढंग से जोड़कर, इस रणनीति का निर्णय अधिक सटीक है और एकल संकेतकों की रणनीतियों की तुलना में जीत की दर अधिक है, जिससे स्थिर अतिरिक्त रिटर्न प्राप्त होता है।

जोखिम विश्लेषण

यद्यपि रणनीति को कई संकेतकों के संयोजन के साथ उचित रूप से डिज़ाइन किया गया है, फिर भी कुछ जोखिमों के बारे में पता होना चाहिए।

सबसे पहले, यदि बाजार स्पष्ट उलटफेर के बिना एकतरफा आंदोलनों का अनुभव करता है, तो यह रणनीति अधिक घाटे में ट्रेडों को उत्पन्न करेगी। हमें अस्थायी रूप से बाहर निकलने और ऐसे मामले में उलटफेर के अवसरों का इंतजार करने की आवश्यकता है।

दूसरे, आरएसआई और एमएसीडी के पैरामीटर सेटिंग्स को विभिन्न बाजारों के अनुसार सावधानीपूर्वक परीक्षण करने की आवश्यकता है। यदि पैरामीटर गलत तरीके से सेट किए जाते हैं, तो यह गलत संकेतों और नुकसान का कारण भी बन सकता है।

अंत में, बोलिंगर बैंड्स स्वयं भी असामान्य उतार-चढ़ाव के प्रति काफी संवेदनशील हैं। जब बाजार में कम आवृत्ति वाले हिंसक उतार-चढ़ाव होते हैं, तो बोलिंगर बैंड्स संकेतों की सावधानीपूर्वक व्याख्या करने की आवश्यकता होती है।

सामान्य तौर पर, यह रणनीति मुख्य रूप से उच्च अस्थिरता और स्पष्ट उलटफेर वाले बाजारों के लिए उपयुक्त है। जोखिम प्रबंधन के संदर्भ में, हम अधिकतम नुकसान को नियंत्रित करने के लिए स्टॉप लॉस सेट कर सकते हैं; इसके अलावा, विभिन्न बाजार वातावरण के अनुकूल मापदंडों का अनुकूलन भी बहुत महत्वपूर्ण है।

अनुकूलन दिशाएँ

इस रणनीति को निम्नलिखित पहलुओं में और अधिक अनुकूलित किया जा सकता हैः

-

बोलिंगर बैंड मापदंडों को अनुकूलित करें ताकि बीबी चैनल बाजार अस्थिरता सीमा के करीब हो। इष्टतम मापदंड संयोजन खोजने के लिए विभिन्न अवधि की लंबाई और मानक विचलन गुणकों का परीक्षण किया जा सकता है।

-

गलत संकेतों को कम करने के लिए आरएसआई मापदंडों को अनुकूलित करें और ओवरबॉट/ओवरसोल्ड सीमाओं को समायोजित करें। सर्वोत्तम मापदंड सेटिंग्स बैकटेस्टिंग के माध्यम से पाई जा सकती हैं।

-

एमएसीडी शून्य रेखा क्रॉसओवर की सटीकता में सुधार के लिए इष्टतम फास्ट लाइन, स्लो लाइन और सिग्नल लाइन संयोजन खोजने के लिए एमएसीडी मापदंडों का अनुकूलन करें।

-

एकल हानि प्रतिशत को सीमित करने और जोखिमों को प्रभावी ढंग से नियंत्रित करने के लिए स्टॉप लॉस रणनीति जोड़ें।

-

बाजार की अस्थिरता के आधार पर गतिशील रूप से स्थिति के आकार, उत्तोलन को समायोजित करने के लिए स्थिति प्रबंधन रणनीति जोड़ें।

-

निर्णय की सटीकता में सुधार के लिए अन्य संकेतकों और व्यापार संकेतों को मिलाएं। उदाहरण के लिए, व्यापारिक मात्रा असामान्य आदि को मिलाएं।

पैरामीटर अनुकूलन, जोखिम नियंत्रण, सिग्नल फ्यूजन जैसे तरीकों से इस रणनीति की स्थिरता और लाभप्रदता में और सुधार किया जा सकता है।

निष्कर्ष

रिवर्सल बोलिंगर बैंड आरएसआई एमएसीडी क्वांट रणनीति प्रभावी रूप से बोलिंगर बैंड, आरएसआई और एमएसीडी के क्रॉसओवर निर्णयों का उपयोग संभावित बाजार उलट समय निर्धारित करने के लिए करती है, और तदनुसार प्रमुख प्रवृत्ति के साथ रिवर्स ट्रेड करती है। एकल संकेतक रणनीतियों की तुलना में, संयुक्त रणनीति में अधिक सटीक निर्णय और उच्च जीत दर है, जो अपेक्षाकृत स्थिर अतिरिक्त रिटर्न प्राप्त करने में सक्षम है। बेशक वास्तविक उपयोग में, रणनीति की मजबूती में सुधार के लिए बाजार वातावरण, पैरामीटर अनुकूलन, जोखिम नियंत्रण आदि जैसे कारकों पर व्यापक रूप से विचार करने की आवश्यकता है।

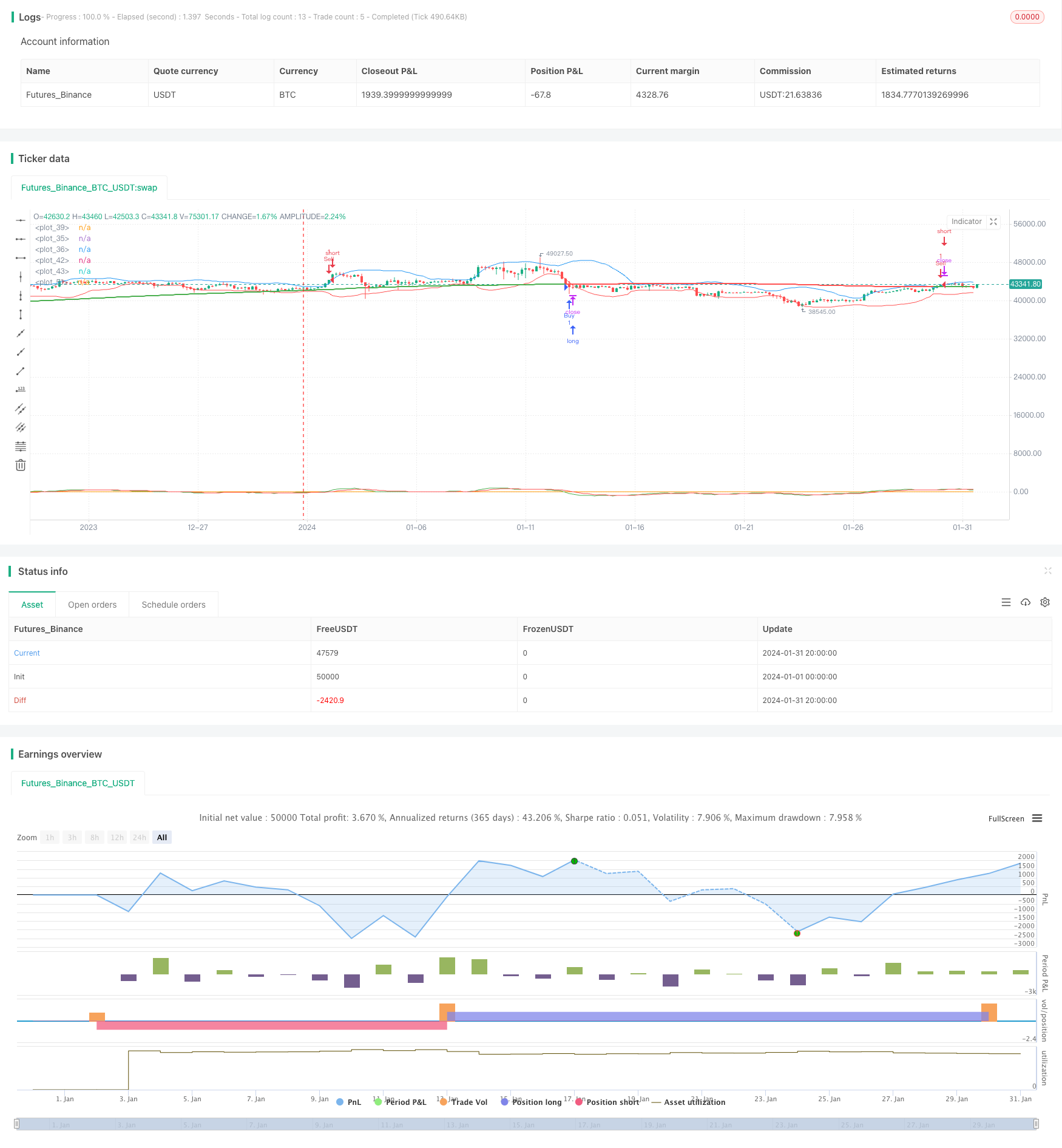

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("BBands + RSI + MACD Strategy", overlay=true)

// Bollinger Bands

lengthBB = input(20, title="BB Length")

multBB = input(2.0, title="BB Standard Deviation")

basis = sma(close, lengthBB)

dev = multBB * stdev(close, lengthBB)

upperBB = basis + dev

lowerBB = basis - dev

// RSI

lengthRSI = input(14, title="RSI Length")

oversold = input(30, title="Oversold Threshold")

overbought = input(70, title="Overbought Threshold")

rsi = rsi(close, lengthRSI)

// MACD

fastLength = input(12, title="MACD Fast Length")

slowLength = input(26, title="MACD Slow Length")

signalLength = input(9, title="MACD Signal Smoothing")

[macdLine, signalLine, _] = macd(close, fastLength, slowLength, signalLength)

// Conditions

longCondition = close < lowerBB and rsi < oversold and macdLine < signalLine

shortCondition = close > upperBB and rsi > overbought and macdLine > signalLine

// Strategy Entry and Exit

if (longCondition)

strategy.entry("Buy", strategy.long)

if (shortCondition)

strategy.entry("Sell", strategy.short)

// Plotting Bollinger Bands

plot(upperBB, color=color.blue)

plot(lowerBB, color=color.red)

// Plotting RSI

plot(rsi, color=color.orange)

// Plotting MACD

plot(macdLine, color=color.green)

plot(signalLine, color=color.red)

// 200-period SMA

sma200 = sma(close, 200)

// Determine Color Change

plot(sma200, color=close > sma200 ? color.green : color.red, linewidth=2)

- रेनबो ऑसिलेटर ट्रेडिंग रणनीति

- चलती औसत संयोजन पर आधारित रणनीति का अनुसरण करने वाली प्रवृत्ति

- औसत रेखा सफलता रणनीति

- बहुपद अनुवर्ती स्टॉप रणनीति

- एसपीआई आरएसआई स्टोकास्टिक्स क्रॉसओवर रिवर्सल ट्रेंड रणनीति

- एटीआर और ईएमए आधारित प्रवृत्ति रणनीति के बारे में सब कुछ

- बोलिंगर बैंड और एमएसीडी पर आधारित मात्रात्मक व्यापारिक रणनीति

- गति ब्रेकआउट रणनीति

- मारुबोज़ु कैंडल रेंज संतुलन रणनीति

- चतुर्भुज क्रॉसिंग रणनीति

- आरएसआई मूविंग एवरेज डबल क्रॉस ऑसिलेशन रणनीति

- क्रॉसिंग मूविंग एवरेज आरआर रणनीति

- डीसीए रणनीति के साथ लाभ लेने के पीछे

- सुपरट्रेंड बोलिंगर बैंड्स डबल मूविंग एवरेज ट्रेडिंग रणनीति

- चलती औसत क्रॉसओवर ट्रेडिंग रणनीति

- एसएमए प्रणाली के रुझान के बाद रणनीति

- बहु-समय-सीमा आरएसआई ट्रेडिंग रणनीति

- चलती औसत क्रॉसओवर के आधार पर रणनीति का अनुसरण करने वाली प्रवृत्ति

- डबल ईएमए गोल्डन क्रॉस लॉन्ग लाइन रणनीति

- गतिशील प्रतिगमन चैनल रणनीति