अवलोकन

इस रणनीति का मुख्य विचार यह है कि जब कीमतें एटीआर को पार करती हैं, तो यह माना जाता है कि बाजार टूट गया है, और स्थिति खोलने के लिए; जब कीमतें एटीआर की कक्षा में लौटती हैं, तो यह माना जाता है कि बाजार में प्रवेश किया गया है और स्थिति को समतल कर दिया गया है। साथ ही, रणनीति जोखिम नियंत्रण और स्थिति प्रबंधन का उपयोग करती है ताकि प्रत्येक व्यापार के जोखिम और स्थिति को नियंत्रित किया जा सके।

रणनीति सिद्धांत

- एटीआर और एसएमए सूचकांक की गणना करें, एटीआर बाजार की अस्थिरता का आकलन करने के लिए और एसएमए बाजार के औसत मूल्य स्तर का आकलन करने के लिए है।

- एटीआर और एसएमए के आधार पर गणना की जाती है, एसएमए + एटीआर * गुणक के लिए ऊपरी पट्टी, एसएमए - एटीआर * गुणक के लिए निचली पट्टी, उपयोगकर्ता के लिए अनुकूलित गुणक के लिए गुणक।

- यह निर्धारित करने के लिए कि क्या बाजार संरेखण की स्थिति में है, यह माना जाता है कि बाजार संरेखण की स्थिति में है जब उच्चतम मूल्य ऊपरी रेल से कम है और निम्नतम मूल्य निचले रेल से अधिक है।

- यह निर्धारित करने के लिए कि क्या कोई बाजार टूट गया है, जब उच्चतम मूल्य ट्रैक पर टूट जाता है, तो इसे ऊपर की ओर तोड़ दिया जाता है; जब न्यूनतम मूल्य ट्रैक से नीचे गिर जाता है, तो इसे नीचे की ओर तोड़ दिया जाता है।

- स्थिति के अनुसार स्थिति खोलने के लिए, ऊपर की ओर कई स्थिति खोलने के लिए, नीचे की ओर खाली स्थिति खोलने के लिए।

- स्टॉप लॉस और स्टॉप लॉस स्थितियों के अनुसार, जब कीमत स्टॉप लॉस कीमत ((SMA - ATR * stop_loss_percentage) या स्टॉप कीमत ((SMA + ATR * take_profit_percentage) को छूती है, तो स्थिति बंद हो जाती है।

- प्रति ट्रेड जोखिम राशि की गणना उपयोगकर्ता के अनुकूलित जोखिम अनुपात (risk_percentage) के आधार पर की जाती है, और फिर स्थिति आकार (position_size) की गणना एटीआर के आधार पर की जाती है।

श्रेष्ठता विश्लेषण

- रणनीति तर्क स्पष्ट है, इसे समझना और लागू करना आसान है।

- एटीआर सूचकांक का उपयोग करके बाजार की अस्थिरता का आकलन करने के लिए, विभिन्न बाजार स्थितियों के अनुकूल।

- SMA सूचकांक का उपयोग बाजार के औसत मूल्य स्तर को निर्धारित करने के लिए किया जाता है, जिससे बाजार के प्रमुख रुझानों का पता लगाया जा सकता है।

- जब आप एक स्थिति खोलते हैं, तो बाजार की स्थिति को ध्यान में रखते हुए, आप एक अस्थिर बाजार में बार-बार व्यापार से बच सकते हैं।

- स्टॉप लॉस और स्टॉप रोल का उपयोग करके, प्रत्येक ट्रेड के जोखिम को प्रभावी ढंग से नियंत्रित किया जा सकता है।

- पोजीशन मैनेजमेंट का उपयोग करते हुए, खाते की राशि और जोखिम अनुपात के आधार पर पोजीशन का आकार स्वचालित रूप से समायोजित किया जा सकता है।

जोखिम विश्लेषण

- रणनीति अस्थिर बाजारों में खराब प्रदर्शन कर सकती है, क्योंकि बार-बार टूटने और संरेखित होने से अक्सर स्थिति खोलने और स्थिति को शांत करने का कारण बन सकता है, जिससे लेनदेन की लागत बढ़ जाती है।

- एक रणनीति के पैरामीटर सेटिंग्स का रणनीति के प्रदर्शन पर बहुत बड़ा प्रभाव पड़ता है, और अलग-अलग पैरामीटर पूरी तरह से अलग परिणामों का कारण बन सकते हैं, इसलिए सावधानीपूर्वक डीबगिंग और पैरामीटर को अनुकूलित करने की आवश्यकता होती है।

- एक रणनीति के लिए स्टॉप और स्टॉप सेटिंग्स पर्याप्त लचीले नहीं हो सकते हैं, और एक निश्चित प्रतिशत स्टॉप और स्टॉप अलग-अलग बाजार स्थितियों के अनुकूल नहीं हो सकते हैं।

- रणनीति के लिए स्थिति प्रबंधन बहुत सरल हो सकता है, बाजार के रुझानों और अस्थिरता जैसे कारकों को ध्यान में नहीं रखा गया है, जिससे कुछ मामलों में स्थिति बहुत बड़ी या बहुत छोटी हो सकती है।

अनुकूलन दिशा

- प्रवृत्ति फ़िल्टर शर्तों को जोड़ने पर विचार किया जा सकता है, उदाहरण के लिए, केवल प्रवृत्ति के दौरान अधिक पदों को खोलना और प्रवृत्ति के दौरान खाली पदों को खोलना, ताकि अस्थिर बाजारों में अक्सर व्यापार से बचा जा सके।

- अधिक लचीले स्टॉप और स्टॉप के तरीकों का उपयोग करने पर विचार किया जा सकता है, जैसे कि एटीआर या बाजार की अस्थिरता की गतिशीलता के अनुसार स्टॉप और स्टॉप की दूरी को समायोजित करना, विभिन्न बाजार स्थितियों के अनुकूल।

- अधिक जटिल पोजीशन प्रबंधन विधियों का उपयोग करने पर विचार किया जा सकता है, जैसे कि जोखिम को नियंत्रित करने और रिटर्न बढ़ाने के लिए बाजार के रुझानों और अस्थिरता के आधार पर पोजीशन आकार को समायोजित करना।

- रणनीति की विश्वसनीयता और स्थिरता को और बढ़ाने के लिए अन्य फ़िल्टर मानदंडों को जोड़ने पर विचार किया जा सकता है, जैसे कि लेनदेन की मात्रा, अस्थिरता, आदि।

संक्षेप

इस रणनीति में एटीआर और एसएमए के दो सरल संकेतकों का उपयोग किया जाता है, जो मूल्य के टूटने और संरेखित करने का निर्णय लेते हुए व्यापार करते हैं, और जोखिम नियंत्रण और स्थिति प्रबंधन का उपयोग प्रत्येक व्यापार के जोखिम और स्थिति के आकार को नियंत्रित करने के लिए करते हैं। रणनीति तर्क स्पष्ट है, इसे समझना और लागू करना आसान है, लेकिन वास्तविक अनुप्रयोगों में कुछ समस्याएं हो सकती हैं, जैसे कि अस्थिर बाजार में खराब प्रदर्शन, पैरामीटर सेटिंग रणनीति के प्रदर्शन पर बहुत अधिक प्रभाव डालती है, स्टॉप और स्टॉप लॉस सेटिंग्स पर्याप्त लचीली नहीं हैं, स्थिति प्रबंधन बहुत सरल है। इसलिए, वास्तविक अनुप्रयोगों में अनुकूलन और सुधार की आवश्यकता होती है, जैसे कि ट्रेंड फिल्टर जोड़ना, अधिक लचीला स्टॉप और स्टॉप लॉस मोड का उपयोग करना, अधिक जटिल स्थिति प्रबंधन विधियों का उपयोग करना, रणनीति की विश्वसनीयता और स्थिरता बढ़ाने के लिए अन्य शर्तों को जोड़ना आदि।

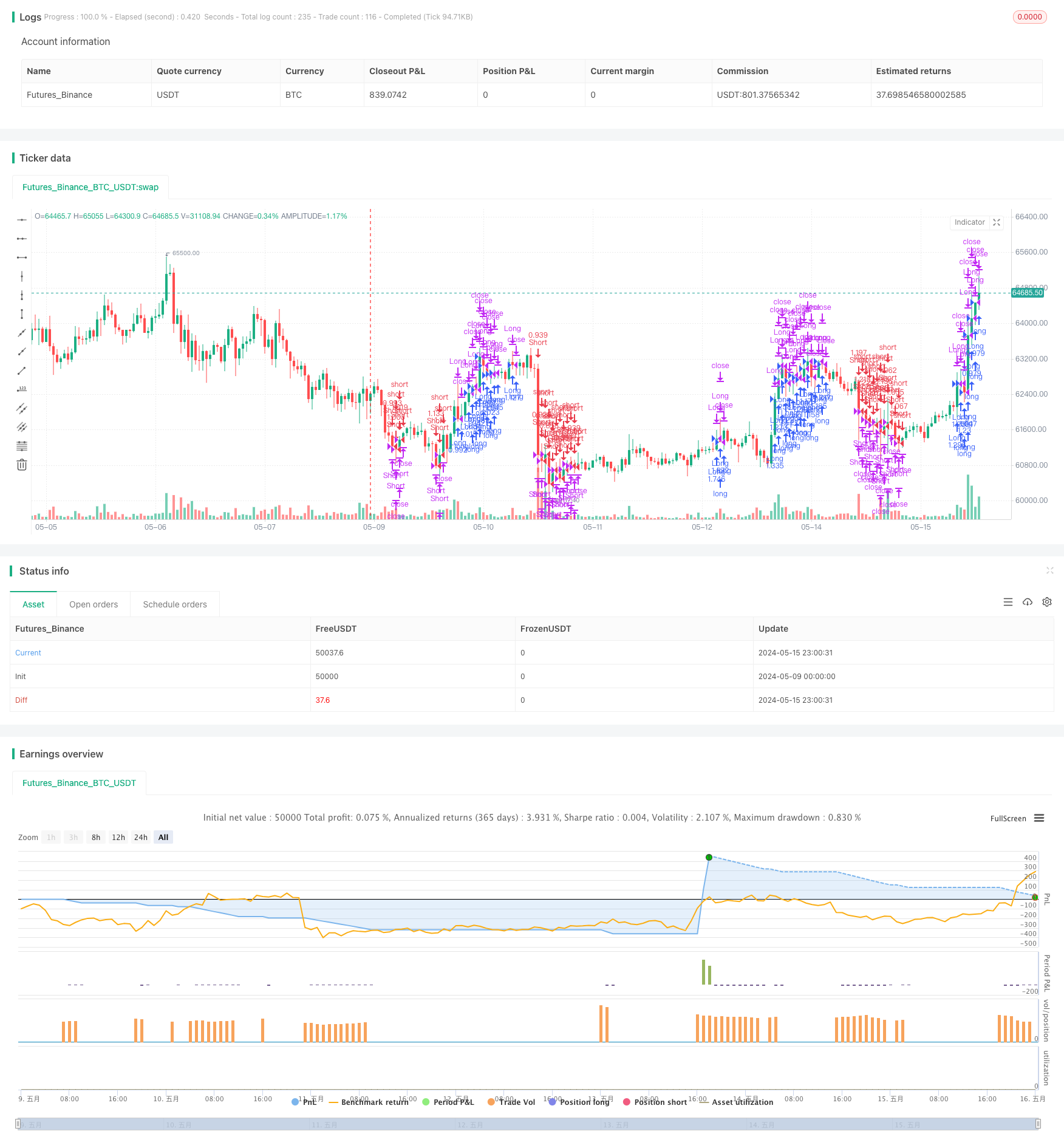

/*backtest

start: 2024-05-09 00:00:00

end: 2024-05-16 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Consolidation Breakout Strategy", overlay=true)

// Input Parameters

length = input.int(20, "Length", minval=1)

multiplier = input.float(2.0, "Multiplier", minval=0.1, maxval=10.0)

risk_percentage = input.float(1.0, "Risk Percentage", minval=0.1, maxval=10.0)

stop_loss_percentage = input.float(1.0, "Stop Loss Percentage", minval=0.1, maxval=10.0)

take_profit_percentage = input.float(2.0, "Take Profit Percentage", minval=0.1, maxval=10.0)

// ATR calculation

atr_value = ta.atr(length)

// Average price calculation

average_price = ta.sma(close, length)

// Upper and lower bounds for consolidation detection

upper_bound = average_price + multiplier * atr_value

lower_bound = average_price - multiplier * atr_value

// Consolidation detection

is_consolidating = (high < upper_bound) and (low > lower_bound)

// Breakout detection

is_breakout_up = high > upper_bound

is_breakout_down = low < lower_bound

// Entry conditions

enter_long = is_breakout_up and not is_consolidating

enter_short = is_breakout_down and not is_consolidating

// Exit conditions

exit_long = low < (average_price - atr_value * stop_loss_percentage) or high > (average_price + atr_value * take_profit_percentage)

exit_short = high > (average_price + atr_value * stop_loss_percentage) or low < (average_price - atr_value * take_profit_percentage)

// Risk calculation

risk_per_trade = strategy.equity * (risk_percentage / 100)

position_size = risk_per_trade / atr_value

// Strategy

if (enter_long)

strategy.entry("Long", strategy.long, qty=position_size)

if (enter_short)

strategy.entry("Short", strategy.short, qty=position_size)

if (exit_long)

strategy.close("Long")

if (exit_short)

strategy.close("Short")