Subyektif dan Kuantitatif, Synthetic dan Subjective

Penulis:Penemu Kuantitas - Mimpi Kecil, Dibuat: 2017-04-07 17:03:28, Diperbarui: 2017-04-07 17:04:38Subyektif dan Kuantitatif, Synthetic dan Subjective

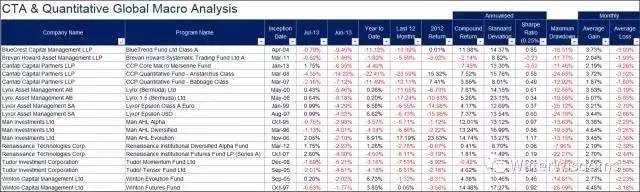

Investasi kuantitatif hanyalah alat, kita tidak bisa terlalu berlebihan atau memuja secara buta. Setelah strategi homogenisasi sampai batas tertentu, keuntungan kuantitatif juga tidak begitu mudah untuk tetap stabil. Di luar negeri, strategi netral kuantitatif tidak berhasil dengan kerugian tahunan lebih dari 10%; terutama dalam krisis keuangan atau Black Swan, kinerja kuantitatif umumnya tidak subjektif.

下图是几个国内媒体崇尚的量化“大神”的前几年业绩表现(这里没有批评同行的意思,

只是为了阐述事实举一些反例。我们认为做投资,亏损不是丢人的,怕的是掩耳盗铃或神化;

从不犯错以至于不知道错误在哪里也是危险的):

-

Ada banyak cara untuk berinvestasi, investor yang tidak pandai dalam analisis dasar (saya sendiri juga tidak pandai) dapat memilih jalan analisis teknis atau manajemen kuantitatif. Meskipun kucing hitam adalah kucing putih, menangkap tikus adalah kucing yang baik; tetapi kita tidak dapat sepenuhnya menyangkal analisis dasar atau investasi subjektif. Jika tidak, maka tidak ada keberadaan, tidak ada yang bisa dilakukan. Investasi kuantitatif dan pasif, yang sebenarnya melacak, meneliti atau meniru perilaku investor di lapangan (termasuk diri mereka sendiri) telah berhasil.

Strategi alpha yang sekarang disebut sebagian besar pasar untuk membeli saham kecil / kosong, tidak hanya tidak benar-benar alfa dalam logika investasi, tetapi pada dasarnya juga mendapatkan keuntungan yang mirip dengan duduk, atau penipuan Ponzi, tidak mampu menghadapi tes risiko likuiditas, dan alphabets yang menjanjikan saham kuantitatif.

Yang lebih penting adalah membangun pasar/sistem yang terbuka dan adil, yang memungkinkan investor untuk mengawasi perusahaan yang terdaftar, mencapai alokasi sumber daya yang optimal, dan melayani ekonomi yang nyata.

Pada saat 90% dari perusahaan-perusahaan yang terdaftar melakukan penipuan, investor institusional masih tidak dapat melawan, bahkan ketika perusahaan-perusahaan terdaftar terlibat dalam penipuan, memanipulasi harga, dan benar-benar menyebabkan kegagalan fungsi pasar modal secara keseluruhan, investor pasar sekunder masih berdebat tentang apakah subjektif atau kuantitatif untuk mendapatkan alfa yang lebih stabil dari saham.

Saya pribadi lebih mengagumi manajer dana yang berpegang pada prinsip, menjauh dari penipuan, yang sebenarnya mengeksplorasi nilai dan mengendalikan risiko sistemik.

Tidak ada yang unik dan tidak lucu, karena untuk waktu yang lama, sebelum dimodifikasi secara kuantitatif, artikel media biasa adalah tentang Buffett yang disembah, orang-orang yang meniru garis pendek atau analisis teknis. Di sini, dengan cara memperbaiki beberapa kesalahpahaman:

Buffett bukan investor nilai penuh, ia lebih seperti model bank investasi atau PE karena ia banyak menggunakan teknik seperti leverage, M&A, mempengaruhi dewan perusahaan publik, menjual opsi, dan memberikan pinjaman bunga tinggi, melintasi pasar primer dan pasar sekunder yang sulit untuk disalin oleh investor individu umum.

Buffett tidak memenangkan indeks S&P 500 dalam hampir 10 tahun terakhir.

Buffett tidak hanya melakukan garis panjang, tetapi juga garis pendek: banyak transaksi M&A arbitrage yang didorong oleh peristiwa di masa awal.

Standar kinerja Buffett juga bermasalah. Karena harga saham Berkshire, pembawa investasinya, bukan nilai bersih. Jika Berkshire dilihat sebagai sebuah dana, harganya memiliki 50% premium terhadap aset bersih yang berasal dari harapan investor.

-

Teori reflektif dan analisis teknis dari investor master Soros memiliki banyak sumber daya. Stanley Druckenmiller, manajer utama dana Quantum Fund-nya, bahkan mengatakan bahwa analisis teknis memiliki 80% dari sistem perdagangan mereka. Druckenmiller adalah desainer utama dan pelaksana yang membantu Soros menembak poundsterling, yang mendorong Bank of England. Selama ia menjadi manajer dana kuantum dari 1988-2000, kinerja tahunan 37% jauh lebih tinggi dari tingkat tahunan 20% dana kuantum (Soros to Close His Fund to Outsiders, By Azam Ahmed July 26, NY Times).

Selain itu, orang-orang yang tidak membaca aljabar keuangan yang baik sering mengabaikan salah satu informasi yang paling penting. Paul Tudor, seorang manajer hedge fund makro yang menghormati analisis teknis, yang memiliki perusahaan Tudor Investments yang mengelola hampir $ 17 miliar, termasuk kelas Taylors di dunia hedge fund. Dia bahkan pergi ke Universitas Virginia sendiri untuk mengajarkan analisis teknis kepada siswa.

Paul Tudor

Druckenmiller & Soros

-

Saya mengerti hubungan kuantitatif dan subjektif, investasi proaktif / investasi pasif, hubungan panjang / pendek / frekuensi tinggi, kita semua sebenarnya adalah satu ekosistem, dalam rantai ekosistem yang berbeda, hubungan yang hidup bersama, bahkan dapat dipelajari satu sama lain, memang tidak perlu saling mendongkrak, mengecualikan atau merendahkan.

Frekuensi tinggi dan kabel pendek (termasuk subjektif dan kuantitatif) memberikan likuiditas pada pasar, seperti mikroba yang membuat nutrisi atau oksigen untuk semua organisme. Mereka mungkin pendek pandang, mungkin sering membuat kesalahan, tetapi tanpa mereka, ekosistem akan berantakan.

Program frekuensi tinggi juga memiliki siklus hidup yang pendek, dan sekarang kinerja rutin melemah setiap 6 bulan, lebih seperti mikroba.

Garis panjang, frekuensi rendah atau nilai adalah binatang raksasa seperti singa, harimau, gajah dan manusia.

Low-frequency, value investors adalah makhluk yang berada di puncak rantai makanan, mereka bertahan dan berevolusi dengan gigih untuk beradaptasi dengan lingkungan yang berbeda. Mungkin sukses, mungkin gagal, mungkin paranoid seperti orang bodoh, mungkin sedih seperti Prometheus, tapi tanpa mereka gigih, kehidupan tidak akan berkembang, masyarakat tidak akan berevolusi.

Tetapi jika kita memusnahkan mikroba, yaitu makanan yang memusnahkan organisme tinggi, maka makanan itu sendiri tidak dapat bertahan hidup. Tanpa investor frekuensi tinggi dan jangka pendek, harga pasar akan sangat tidak memiliki likuiditas, sehingga membawa risiko transaksi ("tidak dapat menimbun atau menarik diri) dan kesalahan harga bagi investor jangka panjang. Baru-baru ini, sebuah perusahaan yang memiliki miliaran dolar diduga tidak secara proaktif membeli bank terdaftar di Hong Kong, tetapi hanya karena hubungan utang.

Ekosfer ini beragam, dan saya tidak bisa membayangkan bahwa semua hewan atau tumbuhan di alam tumbuh sama... Teknologi GMO sebenarnya adalah kuantitas dunia biologis. Suara penyembahan buta terhadap GMO di dalam negeri mengabaikan langkah pengendalian yang paling penting di luar negeri, yaitu Konvensi Keanekaragaman Hayati.

Demikian pula, meskipun ada berbagai kontroversi, rasionalisme kelompok investasi modern Harry Markowitz secara umum setuju tentang diversifikasi aset. Faktanya adalah bahwa prosedur kuantitatif adalah teknik yang paling mudah disalin dengan cepat karena pergerakan karyawan. Sangat mudah dalam waktu singkat menyebabkan homogenisasi strategi di pasar. Dalam hal ini, dana non-kuantitatif sulit untuk mendapatkan keuntungan yang berlebihan, karena FOP juga akan memperkenalkan risiko investasi terpusat atau likuiditas pada konfigurasi aset teratas.

Investasi pasif ETF juga diibaratkan sebagai dewa dalam beberapa tahun terakhir. Mengolok-olok rata-rata investor aktif tidak bisa melampaui indeks, tetapi apakah para pembesar telah mempertimbangkan: bagaimana jika pasar tidak memiliki investor aktif di pasar, semua orang tetap diam? Jika pasar penuh dengan investor pasif, yang menghadapi risiko penurunan, siapa yang memberikan likuiditas?

Secara keseluruhan, kuantitatif / subjektif, garis panjang / pendek, investasi aktif / investasi pasif adalah hubungan yang sangat mirip antara berbagai aliran, jadi dari sudut pandang judi, atau bahkan dari sudut pandang egois, mereka sebenarnya harus berdoa untuk naik, berdoa untuk umur panjang satu sama lain untuk mendapatkan sesuatu... apakah pasar diduduki oleh salah satu aliran, akan menyebabkan ekosistem investasi atau kehancuran pasar sendiri.

Secara pribadi, saya pikir kualitas investasi yang paling penting adalah kejujuran, setelah itu:

Kemampuan berpikir mandiri: Investasi adalah latihan. Kita harus belajar dari orang-orang sebelumnya, belajar dari rekan-rekan, belajar dari kesuksesan, dan juga belajar dari kegagalan, tetapi tidak boleh. Kita harus berani mempertanyakan buku bunga investasi apa pun; jika tidak, menjadi budak pikiran orang lain, sebenarnya tidak cocok untuk diri sendiri, cocok untuk sebaliknya.

Kesederhanaan: ide-ide apapun, termasuk ide investasi, ketika memiliki eksklusifisme, divinizasi, akan mendekati agama, mentalitas pembatasan atau prosedur. Investasi harus rendah hati, takut pada investor lain, takut pada pasar. Nama dana kuantum Soros berarti asumsi bahwa Anda juga akan sering membuat kesalahan. Jika program, atau orang di balik program, sombong, sombong, hanya saya, maka waktu tidak jauh dari kehancuran itu.

Saya pikir, yang membuat Fuchshour begitu manis bukan hanya karena dia melintasi batas-batas ideologi pedang dan gaib, melampaui keturunan bangsawan, tetapi karena dia independen, rendah hati, mengejar kebebasan, dan mengejek model perbudakan yang hampir seperti sistem kuantitatif, ide perbudakan...

- Kata-kata baik dari batu permata untuk perdagangan overnight (trend)

- Pemikiran Bermain

- Rintangan Rumah Tangga

- Sharp Ratio 0.6, apakah harus dibuang?

- Pemungutan suara tidak lebih baik dengan waktu yang lebih lama dan strategi pemungutan suara yang merata

- Apakah ada penjelasan tentang parameter hasil retesting?

- Di masa depan, uang yang dihabiskan untuk berdagang akan lebih banyak.

- Strategi Stop Loss yang berbeda

- Apa yang harus dilakukan untuk membuat sistem perdagangan yang lebih lengkap?

- Dari memanfaatkan celah-celah dalam sistem pengiriman hingga kombinasi jangka panjang, para ahli bermain dengan tembaga.

- Berdagang dengan baik dan berdagang dengan buruk

- Cara Menggunakan Template Keterangan Kelas Keterangan Kelas untuk Menggambar 2 sumbu Y

- 7 Masalah yang Harus Diperhatikan untuk Melakukan Transaksi Terprogram di Laptop

- Berharap mendukung platform Bitmex

- Bantuan untuk Coinbase dan itbit

- Untuk MacD, silahkan lihat @cilokcilom

- Indikator kinerja perdagangan algoritma penilaian -- rasio Sharp

- Hukum Baru untuk Perdagangan Grid

- Saya merasa seperti Anda telah memotong semua lobak, saya masih memiliki koin.

- Belajar ekspresi reguler secara sistematis: artikel dasar