トレンド逆転 時間の特異波動率取引戦略

作者: リン・ハーンチャオチャン開催日:2024年2月26日17時15分54秒タグ:

概要

この戦略は,異なる時間窓間の取引量の買い買い圧差を計算し,MACD指標の多空間の信号と組み合わせて,トレンド逆転の取引戦略を設計した.この戦略は,主に取引量の変動をトレンド逆転の信号として判断し,MACDの多空間の信号によって検証され,逆転の機会を捕捉する.

戦略の原理

この戦略の核心論理は以下の点に基づいています:

異なる時間ウィンドウ (長短ウィンドウ) の間の取引量購入圧力と売却圧力を計算する. 購入販売圧力の違いによって将来の傾向の方向を判断する.

MACDの差値 (MACD線と信号線間の差) を用いて多空の状態を判断する. 取引の買い買い圧力信号を組み合わせ,トレンド逆転を検証する.

トランザクション・イン・プレッシャー・バイアスが増幅され,MACD線が横断されると,空転が多発する傾向が逆転する可能性があると考えられる.

取引量が売り込み圧力の変動を拡大し,MACD線が横断されると,多転空間のトレンドの逆転が起こる可能性があると考えられる.

逆転信号に入ると,停止・停止・損失戦略を用いてリスクを制御する.

優位性分析

この戦略には以下のような利点があります.

取引量の多空差を活用してトレンド判断の反転点を判断し,均線などのトレンド判断指標に純粋に依存することを避け,取引量の役割を無視する.

MACD指標の多空信号検証逆転と組み合わせることで,判断の精度が向上する.

長い短時間ウィンドウを使用して取引量の変動方向を判断し,反転信号をより信頼性のあるものにします.

逆転戦略の平均利回りは高い.

リスク分析

この戦略には,次のリスクもあります:

取引量とMACD信号の両方が誤った信号を発し,反転判断の誤差のリスクを引き起こす可能性があります.

逆転信号が発信された後,市場が再び調整され,直接逆転できないリスクが伴う.

損失を拡大する危険性があるため,停止停止ポイントが正しく設定されていない.

投資家は安定した利益を求めるため,高い引き下げ率で投資を望まない.

優化方向

この戦略は,以下のいくつかの点で最適化することができます:

長い短い時間窓の間隔を最適化することで,逆転判断がより正確になります.

MACD パラメータを最適化し,多空間の判断の精度を向上させる.

損失リスクを減らすために,停止損失アルゴリズムを最適化します.

逆転の成功率を高めるために,より多くの不規則判断指標を追加します.

ポジション制御と資金管理モジュールを追加しました.

概要

この戦略は全体的に典型的なトレンドリバーサーアルゴリズム取引戦略である.これは主に取引量の変動増幅とMACD信号の検証に依存し,価格が多頭から空頭への転機または空頭から多頭への転機の機会を判断し,捕捉する.この戦略は判断の精度が高い,利回り率が良い利点があるが,リスクもある.パラメータの最適化と機能拡張により,この戦略のパフォーマンスをより色々なものにすることができます.

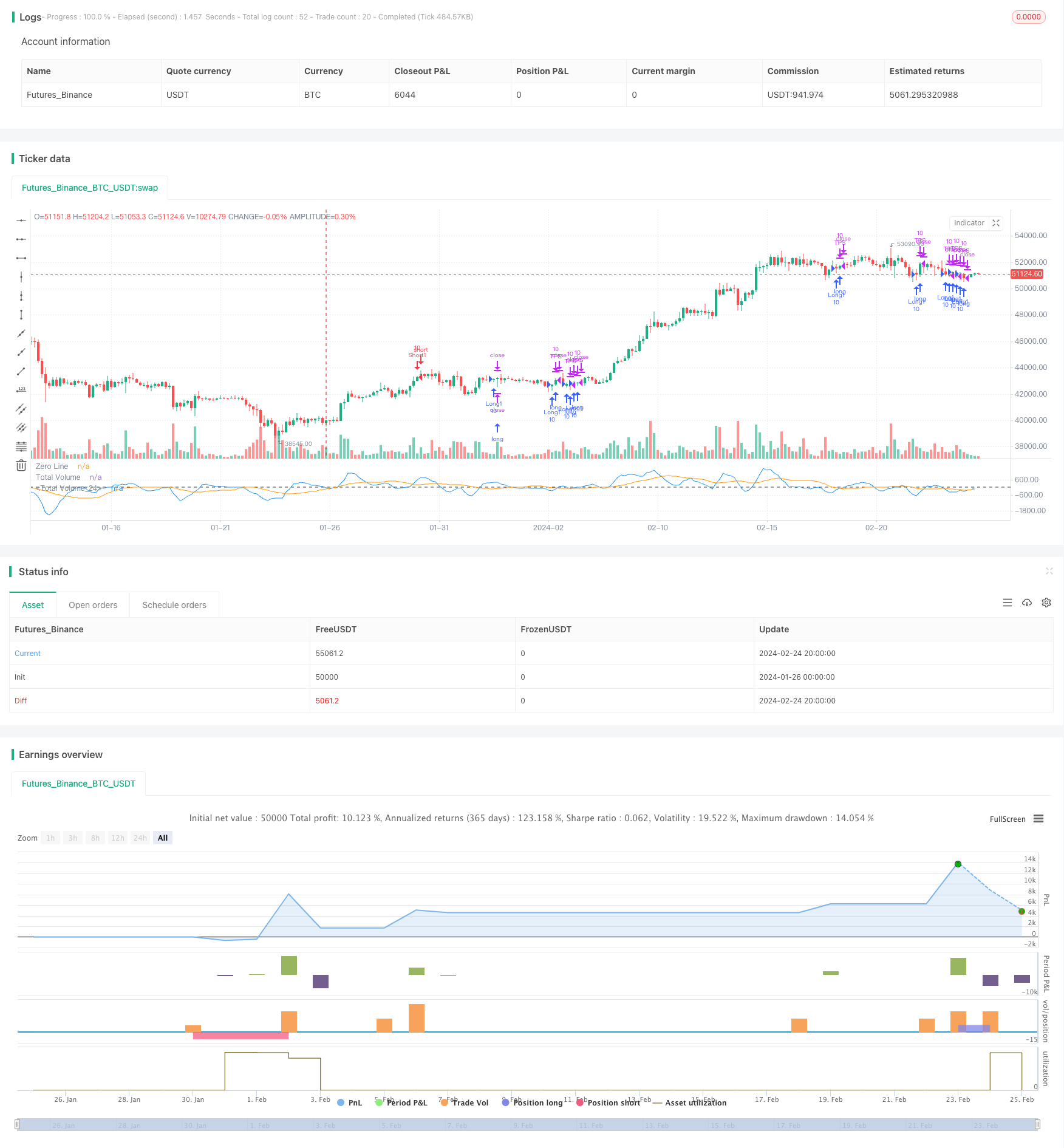

/*backtest

start: 2024-01-26 00:00:00

end: 2024-02-25 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("3 10 Oscillator Profile Flagging", shorttitle="3 10 Oscillator Profile Flagging", overlay=false)

signalBiasValue = input(title="Signal Bias", defval=0.26)

macdBiasValue = input(title="MACD Bias", defval=0.8)

shortLookBack = input( title="Short LookBack", defval=3)

longLookBack = input( title="Long LookBack", defval=10)

takeProfit = input( title="Take Profit", defval=0.75)

stopLoss = input( title="Stop Loss", defval=0.5)

fast_ma = ta.sma(close, 3)

slow_ma = ta.sma(close, 10)

macd = fast_ma - slow_ma

signal = ta.sma(macd, 16)

hline(0, "Zero Line", color = color.black)

buyVolume = volume*((close-low)/(high-low))

sellVolume = volume*((high-close)/(high-low))

buyVolSlope = buyVolume - buyVolume[1]

sellVolSlope = sellVolume - sellVolume[1]

signalSlope = ( signal - signal[1] )

macdSlope = ( macd - macd[1] )

plot(macd, color=color.blue, title="Total Volume")

plot(signal, color=color.orange, title="Total Volume")

intrabarRange = high - low

getLookBackSlope(lookBack) => signal - signal[lookBack]

getBuyerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if buyVolume[i] > sellVolume[i]

j += 1

j

getSellerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if sellVolume[i] > buyVolume[i]

j += 1

j

getVolBias(lookBack) =>

float b = 0

float s = 0

for i = 1 to lookBack

b += buyVolume[i]

s += sellVolume[i]

b > s

getSignalBuyerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] > signalBiasValue

j += 1

j

getSignalSellerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < ( 0 - signalBiasValue )

j += 1

j

getSignalNoBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < signalBiasValue and signal[i] > ( 0 - signalBiasValue )

j += 1

j

getPriceRising(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] > close[i + 1]

j += 1

j

getPriceFalling(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] < close[i + 1]

j += 1

j

getRangeNarrowing(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] < intrabarRange[i + 1]

j+= 1

j

getRangeBroadening(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] > intrabarRange[i + 1]

j+= 1

j

bool isNegativeSignalReversal = signalSlope < 0 and signalSlope[1] > 0

bool isNegativeMacdReversal = macdSlope < 0 and macdSlope[1] > 0

bool isPositiveSignalReversal = signalSlope > 0 and signalSlope[1] < 0

bool isPositiveMacdReversal = macdSlope > 0 and macdSlope[1] < 0

bool hasBearInversion = signalSlope > 0 and macdSlope < 0

bool hasBullInversion = signalSlope < 0 and macdSlope > 0

bool hasSignalBias = math.abs(signal) >= signalBiasValue

bool hasNoSignalBias = signal < signalBiasValue and signal > ( 0 - signalBiasValue )

bool hasSignalBuyerBias = hasSignalBias and signal > 0

bool hasSignalSellerBias = hasSignalBias and signal < 0

bool hasPositiveMACDBias = macd > macdBiasValue

bool hasNegativeMACDBias = macd < ( 0 - macdBiasValue )

bool hasBullAntiPattern = ta.crossunder(macd, signal)

bool hasBearAntiPattern = ta.crossover(macd, signal)

bool hasSignificantBuyerVolBias = buyVolume > ( sellVolume * 1.5 )

bool hasSignificantSellerVolBias = sellVolume > ( buyVolume * 1.5 )

// 7.48 Profit 52.5%

if ( hasSignificantBuyerVolBias and getPriceRising(shortLookBack) == shortLookBack and getBuyerVolBias(shortLookBack) == shortLookBack and hasPositiveMACDBias and hasBullInversion)

strategy.entry("Short1", strategy.short, qty=10)

strategy.exit("TPS", "Short1", limit=strategy.position_avg_price - takeProfit, stop=strategy.position_avg_price + stopLoss)

// 32.53 Profit 47.91%

if ( getPriceFalling(shortLookBack) and (getVolBias(shortLookBack) == false) and signalSlope < 0 and hasSignalSellerBias)

strategy.entry("Long1", strategy.long, qty=10)

strategy.exit("TPS", "Long1", limit=strategy.position_avg_price + takeProfit, stop=strategy.position_avg_price - stopLoss)

- ダイナミック・均線リターン・トレード・戦略

- ストーチャスティクスモメントムインデックスに基づくトレンド追跡戦略

- 多時間周期動力逆転戦略

- 売れ戻る戦略

- ウォンブリンが仮想通貨戦略に長時間

- 動力指標に基づく短期取引戦略

- ダイナミック・モビルのストップ・ダース・ロング・ポジションと季節的なフィルタリングの価格突破戦略

- 2つの移動平均線を突破する戦略

- 唐

通りの走行戦略 - 20レベル突破戦略

- 多周期EMAがトレード戦略を突破する

- 動力交差 ブリン帯トレンド追跡戦略

- 歴史の流れを変える策

- 動力追跡型双EMA移動平均線交差戦略

- ダイナミックアダプタ Kaufman 移動平均のトレンド追跡戦略

- 価格変動の判断を助ける3つの要素モデル

- 動力はEMA34を突破する

- 均線金分割がATRの突破戦略を拡大する

- 適応指数の平均線範囲戦略

- ドンチアン通路を突破する戦略