양방위 3점 이동평균 양적 거래 전략

저자:차오장, 날짜: 2024-01-31 16:11:41태그:

전반적인 설명

이 전략은 양자 3점 이동 평균 지표에 기반합니다. 가장 최근의 N 기간의 가장 높은 가격, 가장 낮은 가격 및 폐쇄 가격의 평균 값을 계산함으로써 가격 추세를 판단하고 거래 신호를 생성하는 기능을 실현합니다. 이 전략은 중장기 및 단기 거래에 적합하며 시장 소음을 효과적으로 필터하고 가격 추세를 파악 할 수 있습니다.

전략 원칙

이 전략의 핵심 지표는 양자 3점 이동 평균 (XHL2, XHLC3) 이다. XHL2는 가장 최근의 N 기간의 가장 높은 가격과 가장 낮은 가격의 평균 값을 계산한다. XHLC3는 가장 최근의 N 기간의 가장 높은 가격, 가장 낮은 가격 및 폐쇄 가격의 평균 값을 계산한다. 이 두 지표는 가격 데이터를 효과적으로 부드럽게하고 단기 변동의 영향을 필터링할 수 있다.

이 전략은 XHL2, XHLC3 및 폐쇄 가격 사이의 차이 nMF를 계산하여 가격 트렌드를 판단합니다. nMF가 요인보다 크면 가격이 상승 추세에 있다고 판단됩니다. nMF가 부정적인 요인보다 작을 때 가격은 하락 추세에 있다고 판단됩니다. 거래량과 결합하여 지표 nRES가 계산됩니다. nRES가 0보다 크면 구매 신호를 표시하고 0보다 작으면 판매 신호를 나타냅니다. 트렌드 방향과 거래 신호는 nRES의 긍정적 / 부정적인 신호 및 규모 관계를 기반으로 결정됩니다.

이점 분석

이 전략의 장점은 다음과 같습니다.

-

양자 3점 이동 평균 지표를 사용하면 시장 소음을 효과적으로 필터링하고 중장기 가격 동향을 판단 할 수 있습니다.

-

거래량 변화의 조합은 자본 흐름의 방향을 더 정확하게 결정하고 거래 신호를 발행할 수 있습니다.

-

전략은 몇 가지 매개 변수, 간단하고 이해하기 쉬운 방법, 그리고 실행에 쉽게 있습니다.

-

다양한 유형의 투자자에게 적합한 유연한 보유 방향 설정

위험 분석

이 전략의 주요 위험은 다음과 같습니다.

-

부적절한 매개 변수 설정으로 인해 잘못된 거래 신호가 발생할 수 있습니다.

-

장기적으로 강한 트렌드가 있는 시장에서 전략은 너무 많은 잘못된 거래 신호를 생성할 수 있습니다.

-

변동적인 시장에서 너무 작은 스톱 로스 설정은 손실 위험을 증가시킬 수 있습니다.

해결책:

-

매개 변수를 최적화하고 백테스팅을 기반으로 최적의 매개 변수를 결정합니다.

-

트렌드와 지원/ 저항을 결합하여 신호의 신뢰성을 판단합니다.

-

단일 손실을 제어하기 위해 정지 손실 범위를 적절히 느슨하게하십시오.

최적화 방향

이 전략의 최적화 방향:

-

지표의 감수성을 높이기 위해 이동평균 매개 변수와 거래량 매개 변수를 최적화합니다.

-

트렌드 판단 지표를 추가하여 거래 신호의 정확성을 향상시킵니다.

-

손실 위험을 줄이기 위해 스톱 로스 전략을 추가합니다.

-

자동 매개 변수 최적화를 위해 기계 학습 방법을 결합합니다.

요약

이 전략은 가격의 중장기 트렌드 방향을 결정하기 위해 양자 3점 이동 평균 지표에 기초하여 설계되었습니다. 자본 유입과 출구를 확인하기 위해 거래량 변화를 사용하여 마지막으로 구매 및 판매 거래 신호를 생성합니다. 전략은 최적화 할 수있는 넓은 공간이 있으며 더 복잡한 시장 환경에 적응하기 위해 여러 차원에서 개선 될 수 있습니다.

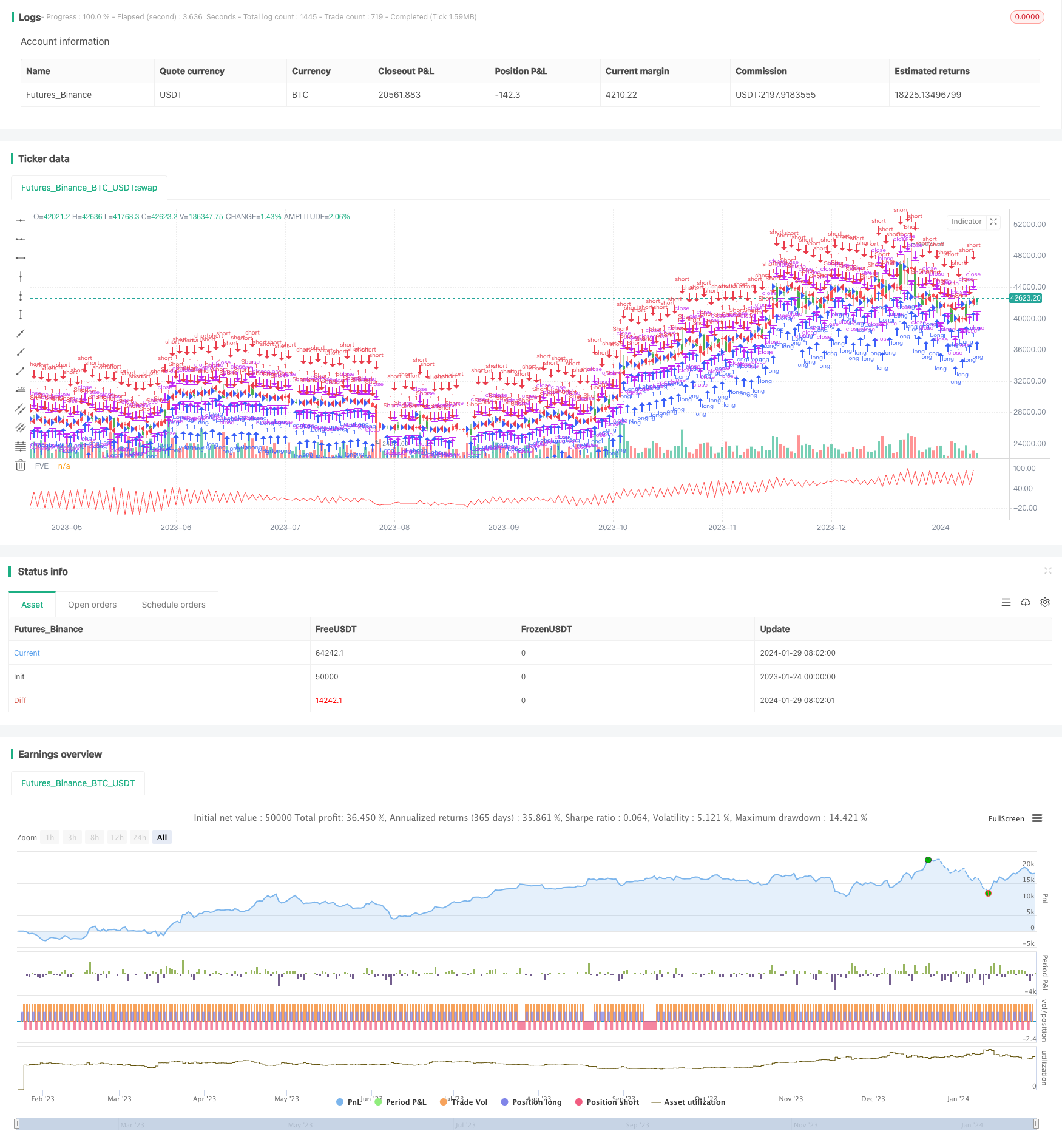

/*backtest

start: 2023-01-24 00:00:00

end: 2024-01-30 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 25/06/2018

// The FVE is a pure volume indicator. Unlike most of the other indicators

// (except OBV), price change doesn?t come into the equation for the FVE (price

// is not multiplied by volume), but is only used to determine whether money is

// flowing in or out of the stock. This is contrary to the current trend in the

// design of modern money flow indicators. The author decided against a price-volume

// indicator for the following reasons:

// - A pure volume indicator has more power to contradict.

// - The number of buyers or sellers (which is assessed by volume) will be the same,

// regardless of the price fluctuation.

// - Price-volume indicators tend to spike excessively at breakouts or breakdowns.

//

// You can change long to short in the Input Settings

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

strategy(title="Finite Volume Elements (FVE) Backtest", shorttitle="FVE")

Period = input(22, minval=1)

Factor = input(0.3, maxval=1)

reverse = input(false, title="Trade reverse")

xhl2 = hl2

xhlc3 = hlc3

xClose = close

xVolume = volume

xSMAV = sma(xVolume, Period)

nMF = xClose - xhl2 + xhlc3 - xhlc3[1]

nVlm = iff(nMF > Factor * xClose / 100, xVolume,

iff(nMF < -Factor * xClose / 100, -xVolume, 0))

nRes = nz(nRes[1],0) + ((nVlm / xSMAV) / Period) * 100

pos = iff(nRes > nRes[1] and nRes > nRes[2], 1,

iff(nRes < nRes[1] and nRes < nRes[2], -1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

barcolor(possig == -1 ? red: possig == 1 ? green : blue )

plot(nRes, color=red, title="FVE")

- 여러 시간 프레임에 걸쳐 피보트 슈퍼 트렌드 전략

- 양적 촛불 패턴 및 트렌드 다음 전략

- 슈퍼트렌드와 RSI 양적 거래 전략 결합

- 케이프타운 15분 촛불 발사 전략

- 이중 ATR 후속 정지 전략

- 쿨라마기 탈출 추적 전략

- 노로의 트렌드 이동 평균 전략의 극단적인 버전

- 재발동 모멘텀 거래 전략

- 전략에 따른 돈치안 트렌드

- 슈퍼트렌드 RSI EMA 크로스오버 전략

- RSI 및 MACD 지표에 기초한 거래 전략

- CCI와 EMA에 기반한 스칼핑 전략

- 개선 된 파동 트렌드 추적 전략

- 이치모쿠의 전략

- 이동평균 크로스오버에 기초한 전략을 따르는 경향

- RSI 트렌드 트래일링 스톱 로스 전략

- 연대화 탈퇴 전략

- 동적 트레일링 스톱 로스 전략

- 다중 시간 프레임 금 반전 추적 전략

- 양자 W 패턴 마스터 전략