돈치안 채널 탈출 전략

저자:차오장, 날짜: 2024-02-26 14:55:04태그:

전반적인 설명

돈치안 채널 브레이크아웃 전략 (Donchian channel breakout strategy) 은 가격 채널을 기반으로하는 트렌드 추적 전략이다. 돈치안 채널의 상단, 하단, 중선 이동 평균을 사용하여 구매 및 판매 신호를 생성하기 위해 가격 트렌드와 브레이크아웃을 결정한다.

전략 논리

이 전략은 먼저 특정 기간 동안 가격의 가장 높은 최고, 가장 낮은 최저 및 중간 선 이동 평균을 계산합니다. 상위 및 하부 대역은 가격 채널을 형성하고 중간 선은 채널의 중앙에 있습니다. 가격이 중간 선 위에 넘으면 상승 추세를 신호하고 길게됩니다. 가격이 중간 선 아래로 넘으면 하락 추세를 신호하고 짧게됩니다.

구체적으로, 전략은 다음 단계로 작동합니다:

- 20개 기간 최대 최대값 dcUpper를 계산합니다.

- 20주기 최저하위, 즉 dcLower를 계산합니다.

- dcUpper와 dcLower의 평균을 계산하여 dcAverage를 채널의 중간선으로 얻습니다.

- 위쪽, 아래쪽, 그리고 평균으로 도

채널을 형성합니다. - 클로즈가 중간선 dcAverage보다 높을 때 장거리, 클로즈가 dcAverage보다 낮을 때 단거리.

- 출구 규칙: 클로즈가 하위 계단 아래면 dc장면, 긴 포지션을 닫습니다. 클로즈가 중점 라인 위에 있다면 dc단면, 짧은 포지션을 닫습니다.

위의 논리는 전략의 기본 거래 원리를 설명합니다. 가격 파기 및 피브 포인트에서 방향 전환을 통해 트렌드를 포착합니다.

이점 분석

이 전략은 다음과 같은 장점을 가지고 있습니다.

- 탄탄한 이론적 기초 - 가격 채널을 사용하여 동향을 결정하는 것은 검증된 기술 분석 접근법입니다.

- 단순하고 명확한 논리, 이해하기 쉽고 실행하기 쉽습니다.

- 많은 트렌드를 따르는 기회를 가진 브레이크아웃 기반 시스템, 적절한 양 거래 전략

- 단일 거래 손실을 제한하기 위한 명확한 스톱 로스 메커니즘

- 유연성 - 매개 변수를 다른 시장 환경에 맞게 조정할 수 있습니다.

위험 분석

또한 몇 가지 위험이 있습니다.

- 높은 거래 빈도는 더 높은 비용과 미끄러짐으로 이어집니다.

- 부적절한 스톱 손실 배치로 인해 오버 스톱 손실이 발생합니다.

- 부적절한 매개 변수는 신호가 누락되거나 잘못된 신호로 이어집니다.

- 늦은 트렌드 브레이크 실패는 손실로 이어집니다.

해결책:

- 매개 변수를 최적화하고 거래 빈도를 제어합니다.

- 스톱 손실 로직을 강화하여 스톱 손실을 초과하는 것을 방지합니다.

- 다른 환경에서 테스트하고 매개 변수를 조정합니다.

- 늦은 트렌드 브레이크 실패를 피하기 위해 필터를 추가합니다.

최적화 방향

이 전략은 다음 측면에서 더 이상 최적화 될 수 있습니다.

- 주요 트렌드에 대한 거래를 피하기 위해 시장 구조 메트릭을 추가합니다.

- 신호 필터링을 높여 브레이크의 유효성을 보장하고 잘못된 신호를 줄이세요.

- 부진 강도를 측정하기 위해 변동성 메트릭을 포함합니다.

- 안정성을 높이기 위해 여러 시간 프레임 또는 여러 자산 분석을 적용합니다.

- 머신러닝을 활용하여 변화하는 시장에 적응하는 매개 변수를 자동 조정합니다.

결론

결론적으로, 돈치안 채널 브레이크아웃 전략은 건전한 이론적 기초, 간단한 논리, 그리고 브레이크아웃을 통해 트렌드를 타고 갈 수 있는 능력을 갖춘 효과적인 트렌드-추천 시스템이다. 한편, 그러한 브레이크아웃 시스템의 내재적인 위험은 매개 변수 조정과 신호 필터링을 요구한다. 추가 연구와 최적화로 돈치안 전략은 양적 거래자에게 더 견고하고 실용적으로 될 수 있다.

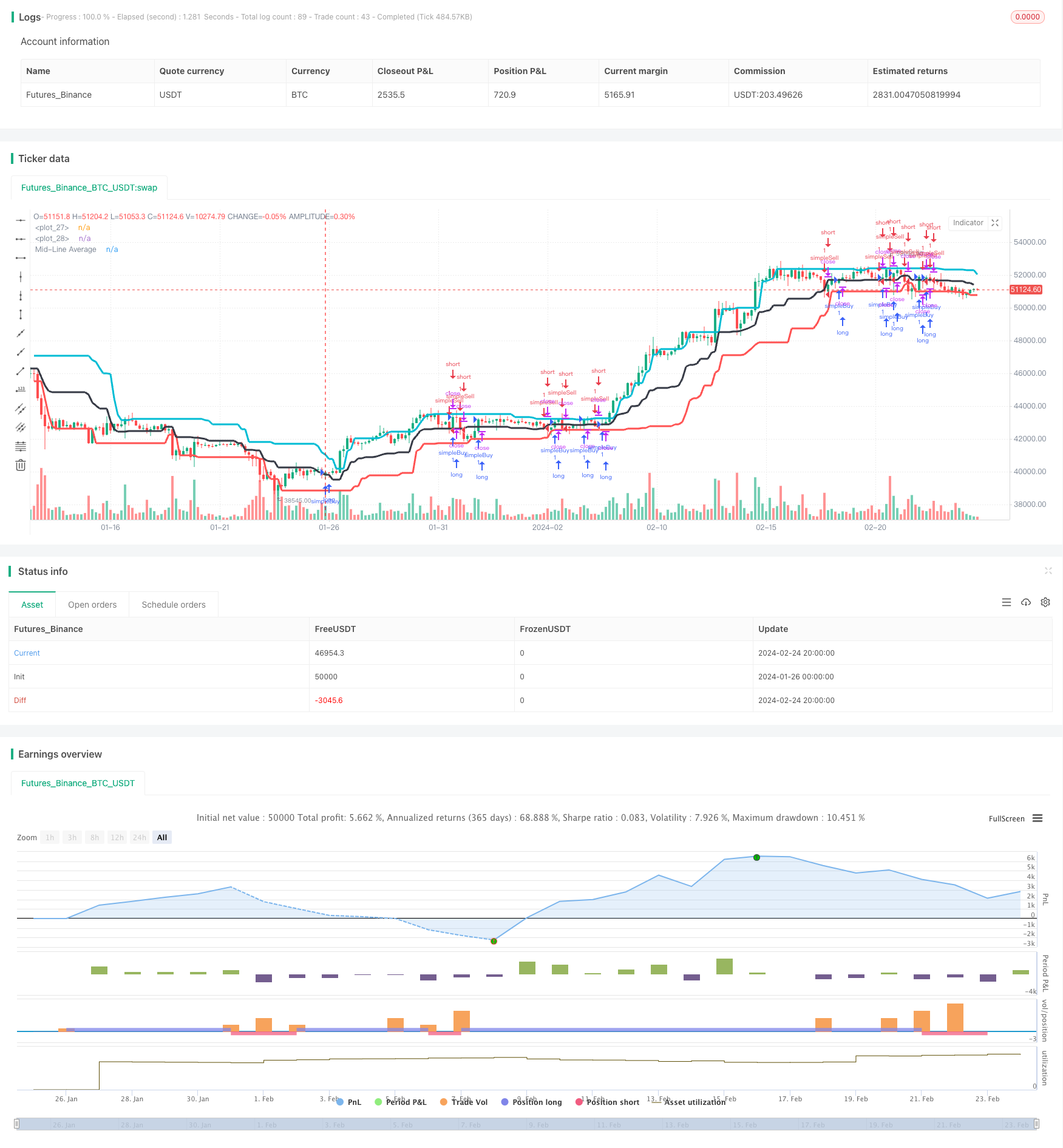

/*backtest

start: 2024-01-26 00:00:00

end: 2024-02-25 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy(title = "dc", overlay = true)

testStartYear = input(2018, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testEndYear = input(2018, "Backtest Start Year")

testEndMonth = input(12)

testEndDay = input(31, "Backtest Start Day")

testPeriodEnd = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testPeriod() =>

true

//time >= testPeriodStart ? true : false

dcPeriod = input(20, "Period")

dcUpper = highest(close, dcPeriod)[1]

dcLower = lowest(close, dcPeriod)[1]

dcAverage = (dcUpper + dcLower) / 2

plot(dcLower, style=line, linewidth=3, color=red, offset=1)

plot(dcUpper, style=line, linewidth=3, color=aqua, offset=1)

plot(dcAverage, color=black, style=line, linewidth=3, title="Mid-Line Average")

strategy.entry("simpleBuy", strategy.long, when=close > dcAverage)

strategy.close("simpleBuy",when=close < dcLower)

strategy.entry("simpleSell", strategy.short,when=close < dcAverage)

strategy.close("simpleSell",when=close > dcAverage)

더 많은

- 인트라바 변동성 거래 전략으로 트렌드 역전

- 거래 전략에 따른 다중 시간 프레임 EMA 트렌드

- 모멘텀 크로스오버 볼링거 밴드 트렌드 추적 전략

- 소용돌이 트렌드 역전 전략

- 모멘텀 추적 이중 EMA 크로스오버 전략

- 동적 자기 적응 카우프만 이동 평균 트렌드 추적 전략

- 가격 변동 탐지용 세 가지 요인 모델

- 추진력 돌파구 EMA 34 크로스오버 전략

- 골든 비율의 평균 진정한 범위 브레이크업 전략

- 적응적 기하급수적 이동 평균 범위 전략

- 돈치안 채널에 기초한 거북이 무역 전략

- 이중 양상 거래 시스템

- StochRSI 반전 거래 전략

- 네 가지 DEMA 멀티 타임프레임 트렌드 전략

- 곰 전략 을 따르십시오

- 지능형 축적기 구매 전략

- 이중 EMA 가격 변동 전략

- RSI 인디케이터 긴 짧은 분리 거래 전략

- 이동평균에 기초한 양상 거래 전략의 추세

- 내부 술집 탈출 전략