Estratégia de cruzamento do Índice de Impulso e Medo

Autora:ChaoZhang, Data: 2024-01-23 14:27:23Tags:

Resumo

Esta estratégia julga as tendências do mercado calculando o cruzamento entre um indicador de impulso e um índice de medo, e emite sinais de venda quando os dois indicadores fazem cruzes específicas para capturar quedas bruscas.

Princípio da estratégia

-

Calcule o indicador de impulso de 50 períodos. Representa a mudança de preço em relação a 50 períodos atrás.

-

Calcule o índice de medo corrigido de 22 períodos, que representa o pânico do mercado através da relação dos preços mais altos e mais baixos.

-

Quando o indicador cruza abaixo do índice de medo, indica pressão para baixo no mercado.

-

Se o ímpeto continuar a cair na zona de perigo (entre -5 e 5), é emitido um forte sinal de venda.

Análise das vantagens

-

Usando o índice de medo, um indicador do sentimento do mercado, pode determinar eficazmente as mudanças estruturais no mercado.

-

O indicador de ímpeto pode avaliar a velocidade e a magnitude das alterações de preços e ajudar a determinar as alterações de tendência.

-

A combinação de dois tipos diferentes de indicadores pode melhorar a precisão da identificação de eventos repentinos.

-

O ajustamento dos parâmetros permite uma adaptação flexível aos diferentes ambientes de mercado.

Análise de riscos

-

Os cruzamentos do índice de medo e do ímpeto não garantem todos os grandes declínios. Outros indicadores devem ser considerados para tomar a decisão final.

-

A ausência de stop loss após a venda não permite controlar eficazmente as perdas.

-

A estratégia só é adequada para capturar acidentes repentinos.

Orientações de otimização

-

Defina um stop loss após a venda para controlar as perdas.

-

Adicionar outros indicadores para avaliar e melhorar a fiabilidade do sinal, por exemplo, volume, bandas de Bollinger.

-

Adicionar sinais de reentrada para permitir que a estratégia execute ciclos de longo prazo.

-

Otimizar parâmetros para encontrar as melhores combinações de parâmetros.

Resumo

A estratégia emite alertas de declínio do mercado através de cruzamentos do indicador de impulso e do índice de medo. Ela pode efetivamente capturar quedas repentinas do mercado. Mas a estratégia só é adequada para uso de curto prazo sem mecanismos de saída e controle de risco. São necessárias melhorias adicionais para torná-la uma estratégia sustentável a longo prazo.

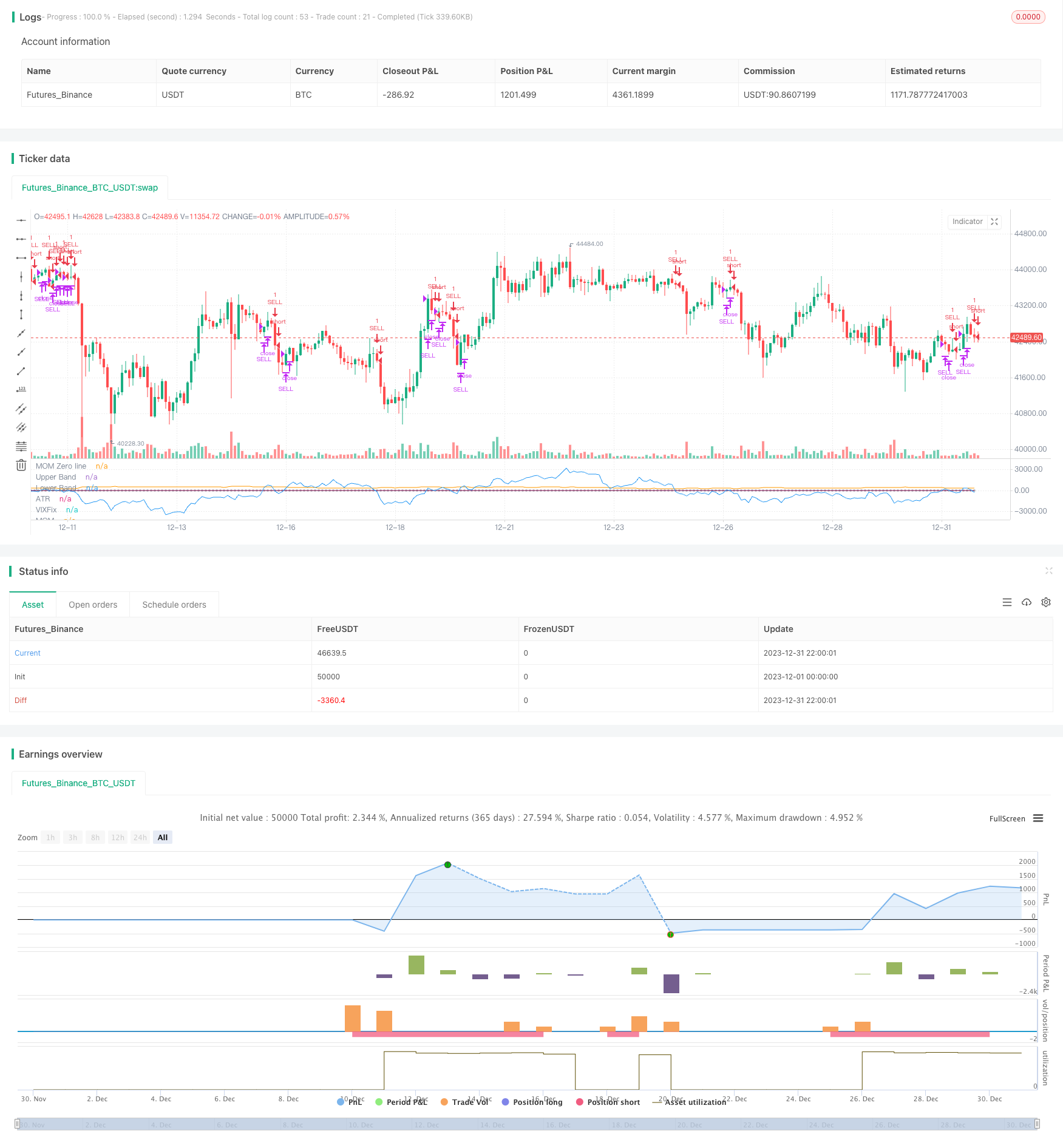

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © gary_trades

//THIS SCRIPT HAS BEEN BUIL TO BE USED AS A S&P500 SPY CRASH INDICATOR (should not be used as a strategy).

//THIS SCRIPT HAS BEEN BUILT AS A STRATEGY FOR VISUALIZATION PURPOSES ONLY AND HAS NOT BEEN OPTIMISED FOR PROFIT.

//The script has been built to show as a lower indicator and also gives visual SELL signal on top when conditions are met. BARE IN MIND NO STOP LOSS, NOR ADVANCED EXIT STRATEGY HAS BEEN BUILT.

//As well as the chart SELL signal an alert has also been built into this script.

//The script utilizes a VIX indicator (marron line) and 50 period Momentum (blue line) and Danger/No trade zone(pink shading).

//When the Momentum line crosses down across the VIX this is a sell off but in order to only signal major sell offs the SELL signal only triggers if the momentum continues down through the danger zone.

//To use this indicator to identify ideal buying then you should only buy when Momentum line is crossed above the VIX and the Momentum line is above the Danger Zone.

//This is best used as a daily time frame indicator

//@version=4

strategy(title="S&P Bear Warning", shorttitle="Bear Warning" )

//Momentum

len = input(50, minval=1, title="Length")

src = input(close, title="Source")

bandUpper = input( 5)

bandLower = input(-5)

// ————— Control plotting of each signal. You could use the same technique to be able to turn acc/dist on/off.

showVixFix = input(true)

showMomentum = input(true)

mom = src - src[len]

myAtr = atr(14)

plot(showMomentum ? mom : na, color=color.blue, title="MOM")

plot(showMomentum ? 0 : na, color=color.silver, title="MOM Zero line", style=plot.style_circles, transp=100)

plot(showMomentum ? myAtr : na, color=color.orange, title="ATR", transp=90)

//VIX

VIXFixLength = input(22,title="VIX Fix Length")

VIXFix = (highest(close,VIXFixLength)-low)/(highest(close,VIXFixLength))*100

plot(showVixFix ? VIXFix : na, "VIXFix", color=color.maroon)

band1 = plot(showVixFix ? bandUpper : na, "Upper Band", color.red, 1, plot.style_line, transp=90)

band0 = plot(showVixFix ? bandLower : na, "Lower Band", color.red, 1, plot.style_line, transp=90)

fill(band1, band0, color=color.red, transp=85, title="Background")

//Identify Triggers

//Back Test Range

start = timestamp("America/New_York", 2000, 1, 1, 9,30)

end = timestamp("America/New_York", 2020, 7, 1, 0, 0)

//Momentum

Long1 = mom > bandUpper

Short1 = mom < bandLower

//VIX

Long2 = crossover(mom, VIXFix)

Short2 = crossunder(mom, VIXFix)

//Warning Alert

SellAlert = Short1

alertcondition(SellAlert, title="Sell SPY", message="Warning Selling off {{ticker}}, price= {{close}}")

//Entry and Exit

if true

strategy.entry("SELL", false, when = Short1)

strategy.close("SELL", when = Long2)

- Estratégia de avanço da oscilação baseada na média móvel

- Segmentação do valor de mercado

- Estratégia de rastreamento da volatilidade e da tendência através de prazos baseada no Williams VIX e no DEMA

- Estratégia de ruptura de momento baseada no julgamento do ciclo com médias móveis

- Índice de Fluxo de Dinheiro Estratégia de 5 minutos através do tempo e do espaço

- Estratégia de negociação de dupla EMA de tendência cruzada

- Estratégia de negociação de otimização MACD dinâmica

- Estratégia de combinação de VWAP e RSI

- A estratégia de negociação de bandas de Bollinger de Deus RSI

- Estratégia de negociação de curto prazo baseada no canal EMA e no MACD

- Estratégia automática de negociação longa/curta baseada em pontos pivô diários

- Estratégia de negociação quantitativa de média móvel tripla

- Uma estratégia de cruzamento de impulso baseada em média móvel exponencial

- Estratégia de negociação cruzada de média móvel adaptativa e média móvel ponderada

- Regresso ao mercado de ações

- Tendência MACD de vários prazos Seguindo estratégia

- Tendência após estratégia de negociação baseada no MACD e no RSI

- Uma estratégia de negociação quantitativa de ruptura do canal ATR

- A taxa de variação da taxa de variação da taxa de variação da taxa de variação da taxa de variação da taxa de variação da taxa de variação da taxa de variação da taxa de variação da taxa de variação da taxa.

- Estratégia de cobertura de tendências baseada em indicadores da ETI e HMACCI