Estratégia de negociação de média móvel exponencial dupla RSI

Autora:ChaoZhang, Data: 2024-01-30 15:44:11Tags:

Resumo

A estratégia é chamada

Princípio da estratégia

A estratégia primeiro calcula a média móvel exponencial dupla (MA) do preço, em seguida, calcula o RSI com base no MA e calcula a média móvel exponencial do RSI (Smooth). Gerar sinais de compra quando o RSI cruza acima de sua média móvel e sinais de venda quando o RSI cruza abaixo de sua média móvel. Opcionalmente, a estratégia também define parâmetros para o número máximo de negociações por dia, tamanho do comércio como porcentagem do capital, sessão de tempo de negociação, take profit e stop loss em pontos e trailing stop em pontos para controle de risco.

Forças da estratégia

- A dupla EMA responde mais rapidamente às mudanças de preços e filtra algum ruído.

- Calcular o RSI com base na MA torna-o mais estável e evita trocas falsas.

- A média móvel do RSI ajuda a confirmar os sinais de negociação e evitar falhas.

- Estabelecer o número máximo de transacções por dia ajuda a controlar o risco diário.

- A fixação do tamanho das transacções em percentagem do capital próprio evita perdas excessivamente elevadas por transacção única.

- A definição do horário da sessão de negociação evita nós de tempo chave e controla o risco de liquidez.

- O lucro e o stop loss em pontos ajudam a limitar os lucros e perdas do comércio único.

- O atraso em pontos ajuda a bloquear os lucros flutuantes e reduzir os drawdowns.

Riscos estratégicos

- A dupla EMA reage mais lentamente aos acontecimentos do mercado, perdendo oportunidades de negociação de curto prazo.

- O RSI é propenso a formar falsos sinais de morte/cruz de ouro.

- A percentagem fixa do capital próprio não pode adaptar-se à variação da volatilidade do mercado, o que implica um risco de utilização insuficiente dos fundos.

- Os objetivos fixos de stop loss/lucro não se adaptam aos diferentes produtos e condições de mercado, e correm o risco de uma saída prematura.

- O trailing stop tende a desencadear-se com demasiada frequência em mercados agitados.

Contramedidas:

- Encurtar os períodos de MA para melhorar a sensibilidade.

- Adicione outros indicadores como volume para filtrar sinais.

- Ajuste dinâmico do tamanho do comércio.

- Adaptar as metas de stop loss/lucro com base na volatilidade do mercado.

- Relaxe os pontos de stop loss adequadamente.

Orientações de otimização

- Teste diferentes combinações de EMA dupla de curto/longo prazo para encontrar parâmetros ótimos.

- Testar os parâmetros do período de cálculo do RSI para melhorar a fiabilidade do sinal morte/cruz dourada.

- Adicione indicadores como volume, Bandas de Bollinger para filtrar o ruído do sinal.

- Ajustar dinamicamente o tamanho das transações e as metas de stop loss/lucro com base no preço de fechamento diário, na volatilidade, etc.

- Otimizar os mecanismos de trailing stop para diferentes produtos e ambientes de mercado.

Resumo

A estratégia tem regras mecânicas claras e alta confiabilidade geral, adequada para produtos de tendência de médio a longo prazo.

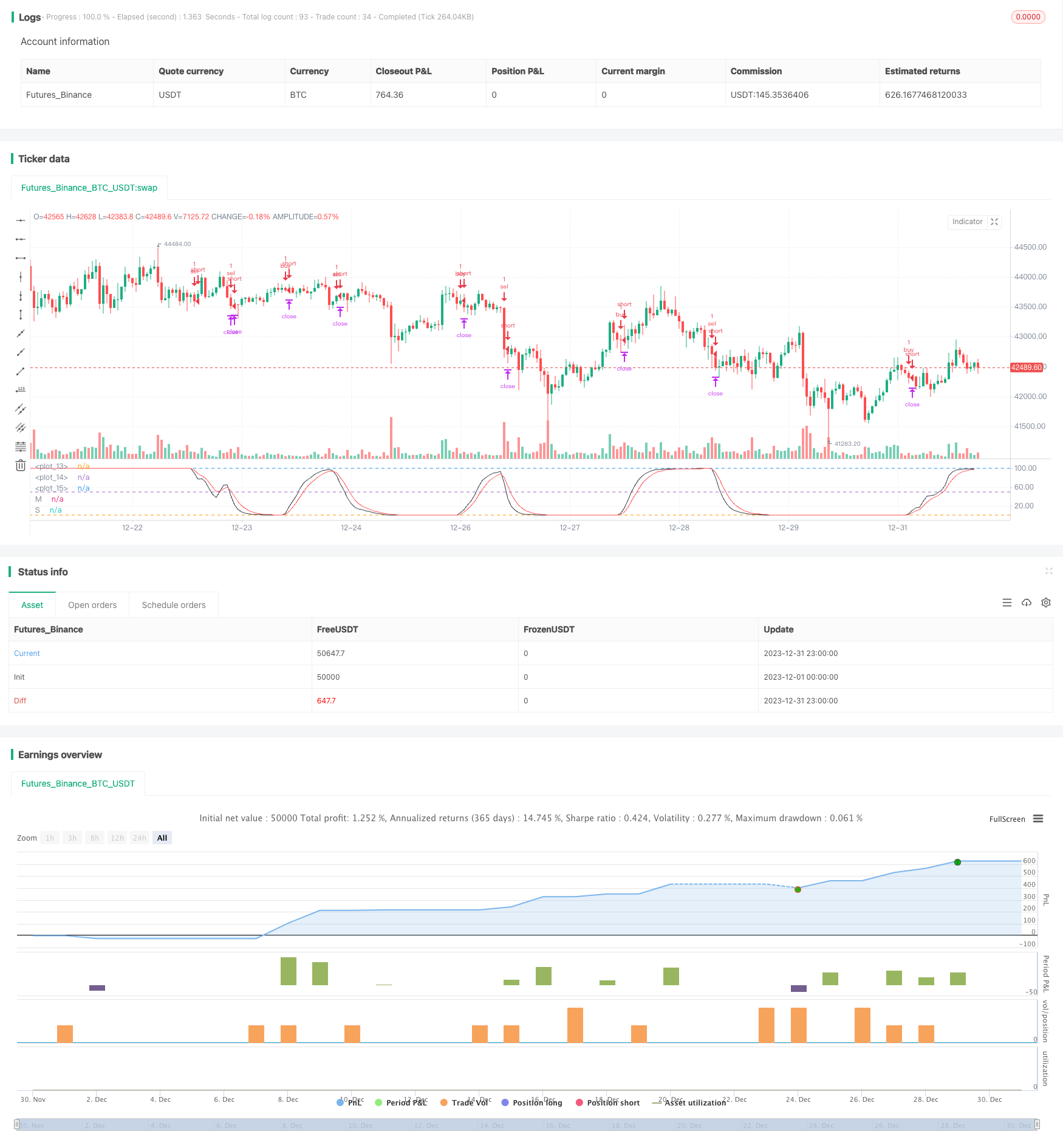

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title='[STRATEGY][RS]DemaRSI V0', shorttitle='D', overlay=false, initial_capital=100000, currency=currency.USD)

src = input(close)

ma_length = input(21)

rsi_length = input(4)

rsi_smooth = input(4)

ma = ema(ema(src, ma_length), ma_length)

marsi = rsi(ma, rsi_length)

smooth = ema(marsi, rsi_smooth)

plot(title='M', series=marsi, color=black)

plot(title='S', series=smooth, color=red)

hline(0)

hline(50)

hline(100)

max_order_per_day = input(6)

// strategy.risk.max_intraday_filled_orders(max_order_per_day)

trade_size_as_equity_factor = input(false)

trade_size = input(type=float, defval=10000.00) * (trade_size_as_equity_factor ? strategy.equity : 1)

take_profit_in_points = input(100000)

stop_loss_in_points = input(100000)

trail_in_points = input(150)

USE_SESSION = input(true)

trade_session = input(title='Trade Session:', defval='0400-1500', confirm=false)

istradingsession = not USE_SESSION ? true : not na(time('1', trade_session))

buy_entry = istradingsession and crossover(marsi, smooth)

sel_entry = istradingsession and crossunder(marsi, smooth)

strategy.entry('buy', long=true, qty=1, when=buy_entry)

strategy.entry('sel', long=false, qty=1, when=sel_entry)

strategy.exit('buy.Exit', from_entry='buy', profit=take_profit_in_points, loss=stop_loss_in_points, trail_points=trail_in_points, trail_offset=trail_in_points)

strategy.exit('sel.Exit', from_entry='sel', profit=take_profit_in_points, loss=stop_loss_in_points, trail_points=trail_in_points, trail_offset=trail_in_points)

strategy.close_all(when=not istradingsession)

- Três médias móveis exponenciais e estratégia de negociação do índice de força relativa estocástico

- Estratégia dupla de fuga de 7 dias.

- Estratégia de negociação quantitativa MACD dupla

- Estratégia de cruzamento da média móvel da faixa de Bollinger

- Scalping Dips na Estratégia de Bolsa

- Tendência seguindo uma estratégia baseada na média móvel adaptativa

- Estratégia de média móvel de movimento relativo verdadeiro

- Estratégia de negociação de impulso de 5 minutos baseada no MACD e no RSI

- Estratégia de ruptura fractal dupla

- Noro mudou a estratégia de stop loss da média móvel

- Estratégia de cruzamento de média móvel simples

- Estratégia de scalping baseada na liquidez e na tendência do mercado

- Estratégia 5EMA de reversão de avanços transfronteiriços a curto prazo

- Estratégia de pirâmide de negociação de ações baseada no indicador RSI

- Tudo sobre a estratégia de negociação do canal da EMA

- Estratégia de negociação de RSI de dois andares

- As bandas de Bollinger e a estratégia de combinação do RSI

- Estratégia de barra e tendência dupla

- Estratégia incrível de ruptura de preço

- Estratégia de prossecução da tendência robusta