Стратегия прорыва на Дончианском канале.

Автор:Чао Чжан, Дата: 2024-02-26 14:55:04Тэги:

Обзор

Стратегия прорыва канала Дончиана - это стратегия, основанная на тренде, основанная на ценовых каналах.

Логика стратегии

Стратегия сначала рассчитывает самый высокий высокий, самый низкий и средний скользящий средний показатель цен за определенный период. Верхние и нижние полосы образуют ценовой канал, в то время как средняя линия находится в середине канала. Когда цена прерывается выше средней линии, это сигнализирует о восходящей тенденции и идет на длинный. Когда цена прерывается ниже средней линии, это сигнализирует о нисходящей тенденции и идет на короткий.

В частности, стратегия работает в следующих шагах:

- Вычислить максимальный максимум за 20 периодов, а именно dcUpper;

- Вычислить 20-периодный минимальный минимум, а именно dcLower;

- Вычислить среднее значение dcUpper и dcLower, чтобы получить dcAverage, как среднюю линию канала;

- Укажите верхний, нижний и средний участки, чтобы сформировать Дончианский канал;

- Пройти длинный путь, когда закрытие находится выше средней линии dcAverage, и пройти короткий путь, когда закрытие находится ниже dcAverage;

- Правила выхода: если закрытие находится ниже нижней полосы dcНиже при длинном, закрыть длинную позицию; если закрытие находится выше средней линии dcСреднее при коротком, закрыть короткую позицию.

Вышеприведенная логика описывает основной принцип торговли стратегии - улавливание тенденций путем прорыва цен и смены направления в поворотных точках.

Анализ преимуществ

Стратегия имеет следующие преимущества:

- Твердая теоретическая основа - использование ценовых каналов для определения тенденций является проверенным подходом к техническому анализу;

- Простая и понятная логика, легко понятная и реализуемая;

- Система, основанная на прорыве, с большим количеством возможностей для следования трендам, подходящих стратегий торговли количеством;

- Ясный механизм остановки потерь для ограничения потерь от одной сделки;

- Гибкость - параметры могут быть адаптированы для различных рыночных условий.

Анализ рисков

Существуют также некоторые риски:

- Высокая частота торговли приводит к более высоким затратам и сдвигам;

- Неправильное размещение стоп-потери вызывает потерю сверх стоп-потери;

- Ненадлежащие параметры приводят к отсутствию или ложным сигналам;

- Поздние неудачи в прорыве тренда приводят к убыткам.

Решения:

- оптимизировать параметры и контролировать частоту торговли;

- Улучшить логику стоп-потери для предотвращения переставок;

- Испытание в различных условиях и регулирование параметров;

- Добавьте фильтры, чтобы избежать неудач последнего тренда.

Руководство по оптимизации

Стратегия может быть дополнительно оптимизирована в следующих аспектах:

- Добавить показатели структуры рынка, чтобы избежать торговли против основных тенденций;

- Увеличить фильтрацию сигнала для обеспечения достоверности прорыва и уменьшения ложных сигналов;

- включать показатели волатильности для измерения интенсивности прорыва;

- Применение анализа в несколько периодов времени или в несколько активов для повышения надежности;

- Использование машинного обучения для автоматической настройки параметров, адаптирующихся к изменяющимся рынкам.

Заключение

В заключение, стратегия прорыва канала Дончиана является эффективной системой, следующей за трендом, с прочной теоретической основой, простой логикой и способностью управлять тенденциями через прорывы.

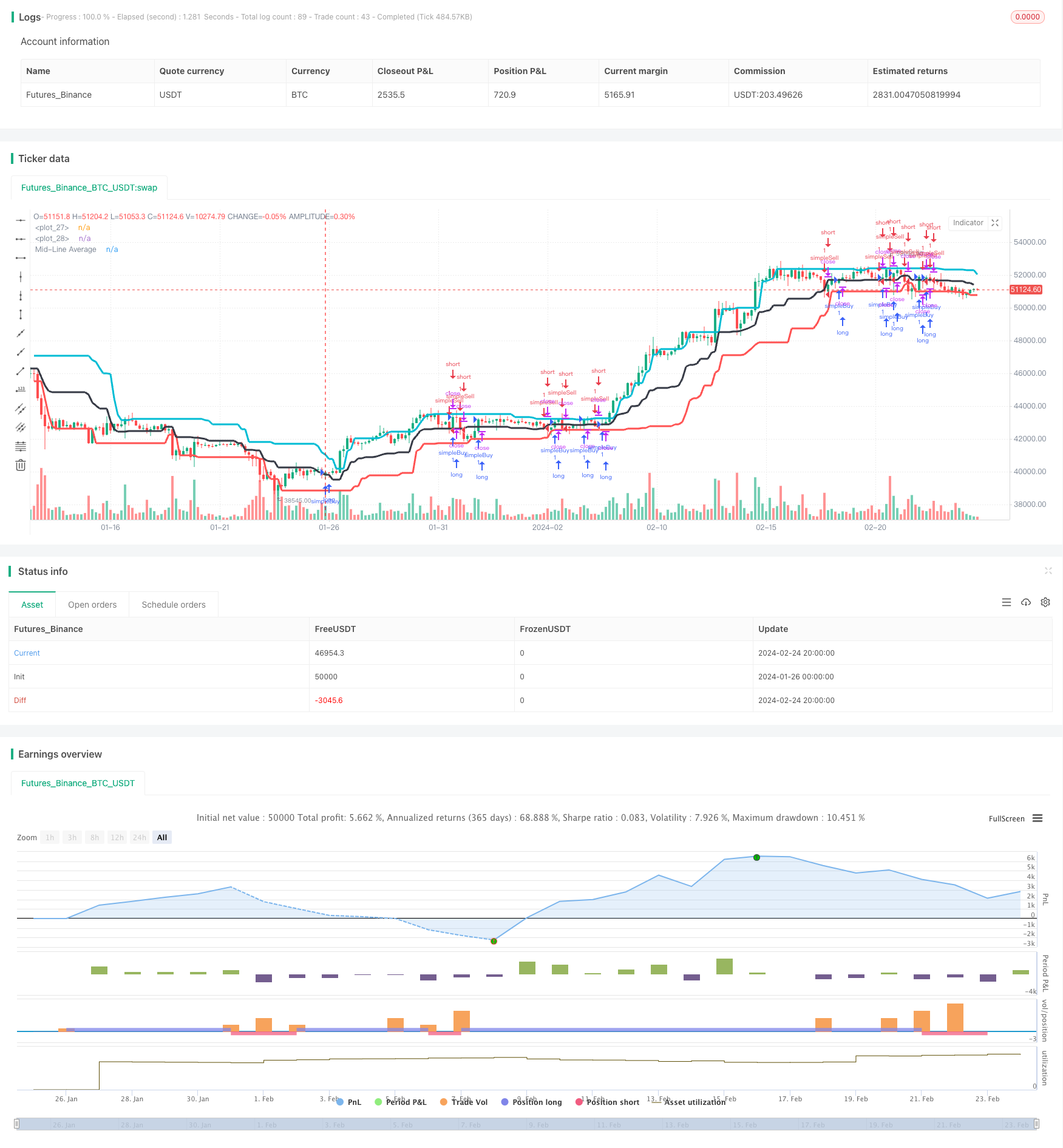

/*backtest

start: 2024-01-26 00:00:00

end: 2024-02-25 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy(title = "dc", overlay = true)

testStartYear = input(2018, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testEndYear = input(2018, "Backtest Start Year")

testEndMonth = input(12)

testEndDay = input(31, "Backtest Start Day")

testPeriodEnd = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testPeriod() =>

true

//time >= testPeriodStart ? true : false

dcPeriod = input(20, "Period")

dcUpper = highest(close, dcPeriod)[1]

dcLower = lowest(close, dcPeriod)[1]

dcAverage = (dcUpper + dcLower) / 2

plot(dcLower, style=line, linewidth=3, color=red, offset=1)

plot(dcUpper, style=line, linewidth=3, color=aqua, offset=1)

plot(dcAverage, color=black, style=line, linewidth=3, title="Mid-Line Average")

strategy.entry("simpleBuy", strategy.long, when=close > dcAverage)

strategy.close("simpleBuy",when=close < dcLower)

strategy.entry("simpleSell", strategy.short,when=close < dcAverage)

strategy.close("simpleSell",when=close > dcAverage)

- Обратная тенденция с использованием стратегии торговли волатильностью внутрилопа

- Тенденция EMA с несколькими временными рамками после стратегии торговли

- Стратегия отслеживания тренда с использованием кроссовера боллингерской полосы

- Стратегия обратного движения воротниковой тенденции

- Стратегия перекрестного использования двойной EMA для отслеживания импульса

- Динамическая самоадаптивная стратегия отслеживания тренда движущейся средней

- Трехфакторная модель для обнаружения колебаний цен

- Импульсный прорыв EMA 34 Стратегия перекрестного использования

- Средняя стратегия прорыва истинного диапазона с золотым коэффициентом

- Стратегия адаптивного экспоненциального скользящего среднего диапазона

- Стратегия торговли черепахами на основе Дончианских каналов

- Система двойной торговли

- Стратегия реверсионной торговли StochRSI

- Четыре стратегии развития DEMA на разные периоды времени

- Следуйте стратегии Медведя

- Стратегия покупки интеллектуального аккумулятора

- Стратегия двойного колебания цены на ЕМА

- Индикатор RSI Стратегия торговли длинной и короткой сепарацией

- Тенденция в соответствии со стратегией торговли на основе скользящих средних

- Внутренняя стратегия выхода из бара