Обратная тенденция с использованием стратегии торговли волатильностью внутрилопа

Автор:Чао Чжан, Дата: 2024-02-26 17:15:54Тэги:

Обзор

Эта стратегия рассчитывает различия давления покупки и продажи в объеме транзакций в разных временных окнах в сочетании с сигналами MACD для разработки стратегии обратного тренда.

Принципы стратегии

Основная логика этой стратегии основана на следующих моментах:

-

Вычислить давление на покупку и давление на продажу объема транзакций в разных временных окнах (короткие и длинные окна).

-

Используйте значение разницы MACD (разница между линией MACD и линией сигнала) для определения длинного и короткого состояния.

-

Когда аномалия покупательного давления объема транзакций усиливается и линия MACD пересекается, определяется, что на рынке может произойти изменение тренда от продажи к покупке.

-

Когда аномалия продажного давления объема транзакций усиливается и линия MACD пересекается, определяется, что на рынке может произойти изменение тренда от покупки к продаже.

-

После ввода сигнала отмены, используйте стратегии получения прибыли и остановки убытков для контроля рисков.

Анализ преимуществ

Преимущества этой стратегии включают:

-

Использование длинных/коротких различий в объеме транзакций для определения точек переворота тенденции позволяет избежать полагаться исключительно на индикаторы определения тенденции, такие как скользящие средние, пренебрегая ролью объема транзакций.

-

Комбинирование сигналов MACD для проверки обратных движений может улучшить точность суждения.

-

Использование длинных и коротких временных окон для определения аномалий в объеме транзакций делает обратные сигналы более надежными.

-

Стратегии реверсии, как правило, имеют более высокие средние показатели прибыли.

Анализ рисков

Риски этой стратегии включают:

-

Объем транзакций и сигналы MACD могут давать ложные сигналы, что приводит к ошибочным суждениям об обратном движении.

-

После того, как сигналы об обратном движении запускаются, рынок может снова приспособиться и не сразу же напрямую измениться.

-

Неправильное установление сбора прибыли и стоп-лосса может привести к увеличению потерь.

-

Более высокие доходы, не подходят для инвесторов, стремящихся к стабильной доходности.

Руководство по оптимизации

Оптимизация этой стратегии включает:

-

Оптимизируйте длинные и короткие временные окна, чтобы сделать более точные суждения об изменении.

-

Оптимизировать параметры MACD для улучшения точности длинного / короткого.

-

Оптимизировать алгоритмы получения прибыли и остановки убытков для снижения рисков потерь.

-

Добавьте больше показателей аномальной оценки, чтобы улучшить уровень успеха.

-

Добавить модули размещения позиций и управления деньгами.

Заключение

В целом, это типичная алгоритмическая стратегия торговли с изменением тренда. Она в основном опирается на усиления аномалий объема транзакций и проверки сигналов MACD для определения и захвата перемены цен от длинных к коротким позициям или наоборот. Стратегия имеет преимущества высокой точности и хорошей доходности, но также имеет определенные риски. Дальнейшая оптимизация параметров и функциональности может сделать стратегию еще лучше.

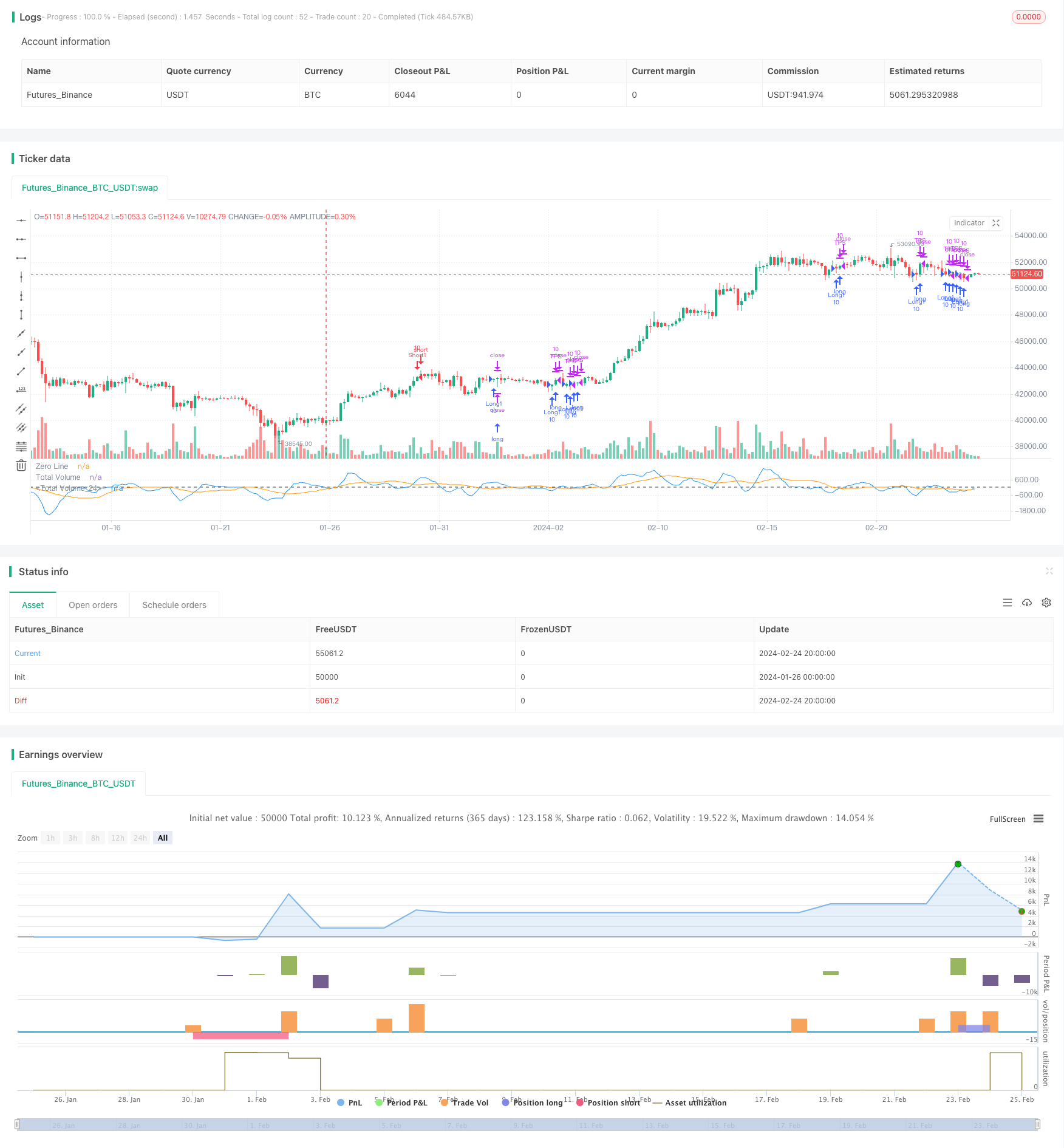

/*backtest

start: 2024-01-26 00:00:00

end: 2024-02-25 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("3 10 Oscillator Profile Flagging", shorttitle="3 10 Oscillator Profile Flagging", overlay=false)

signalBiasValue = input(title="Signal Bias", defval=0.26)

macdBiasValue = input(title="MACD Bias", defval=0.8)

shortLookBack = input( title="Short LookBack", defval=3)

longLookBack = input( title="Long LookBack", defval=10)

takeProfit = input( title="Take Profit", defval=0.75)

stopLoss = input( title="Stop Loss", defval=0.5)

fast_ma = ta.sma(close, 3)

slow_ma = ta.sma(close, 10)

macd = fast_ma - slow_ma

signal = ta.sma(macd, 16)

hline(0, "Zero Line", color = color.black)

buyVolume = volume*((close-low)/(high-low))

sellVolume = volume*((high-close)/(high-low))

buyVolSlope = buyVolume - buyVolume[1]

sellVolSlope = sellVolume - sellVolume[1]

signalSlope = ( signal - signal[1] )

macdSlope = ( macd - macd[1] )

plot(macd, color=color.blue, title="Total Volume")

plot(signal, color=color.orange, title="Total Volume")

intrabarRange = high - low

getLookBackSlope(lookBack) => signal - signal[lookBack]

getBuyerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if buyVolume[i] > sellVolume[i]

j += 1

j

getSellerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if sellVolume[i] > buyVolume[i]

j += 1

j

getVolBias(lookBack) =>

float b = 0

float s = 0

for i = 1 to lookBack

b += buyVolume[i]

s += sellVolume[i]

b > s

getSignalBuyerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] > signalBiasValue

j += 1

j

getSignalSellerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < ( 0 - signalBiasValue )

j += 1

j

getSignalNoBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < signalBiasValue and signal[i] > ( 0 - signalBiasValue )

j += 1

j

getPriceRising(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] > close[i + 1]

j += 1

j

getPriceFalling(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] < close[i + 1]

j += 1

j

getRangeNarrowing(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] < intrabarRange[i + 1]

j+= 1

j

getRangeBroadening(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] > intrabarRange[i + 1]

j+= 1

j

bool isNegativeSignalReversal = signalSlope < 0 and signalSlope[1] > 0

bool isNegativeMacdReversal = macdSlope < 0 and macdSlope[1] > 0

bool isPositiveSignalReversal = signalSlope > 0 and signalSlope[1] < 0

bool isPositiveMacdReversal = macdSlope > 0 and macdSlope[1] < 0

bool hasBearInversion = signalSlope > 0 and macdSlope < 0

bool hasBullInversion = signalSlope < 0 and macdSlope > 0

bool hasSignalBias = math.abs(signal) >= signalBiasValue

bool hasNoSignalBias = signal < signalBiasValue and signal > ( 0 - signalBiasValue )

bool hasSignalBuyerBias = hasSignalBias and signal > 0

bool hasSignalSellerBias = hasSignalBias and signal < 0

bool hasPositiveMACDBias = macd > macdBiasValue

bool hasNegativeMACDBias = macd < ( 0 - macdBiasValue )

bool hasBullAntiPattern = ta.crossunder(macd, signal)

bool hasBearAntiPattern = ta.crossover(macd, signal)

bool hasSignificantBuyerVolBias = buyVolume > ( sellVolume * 1.5 )

bool hasSignificantSellerVolBias = sellVolume > ( buyVolume * 1.5 )

// 7.48 Profit 52.5%

if ( hasSignificantBuyerVolBias and getPriceRising(shortLookBack) == shortLookBack and getBuyerVolBias(shortLookBack) == shortLookBack and hasPositiveMACDBias and hasBullInversion)

strategy.entry("Short1", strategy.short, qty=10)

strategy.exit("TPS", "Short1", limit=strategy.position_avg_price - takeProfit, stop=strategy.position_avg_price + stopLoss)

// 32.53 Profit 47.91%

if ( getPriceFalling(shortLookBack) and (getVolBias(shortLookBack) == false) and signalSlope < 0 and hasSignalSellerBias)

strategy.entry("Long1", strategy.long, qty=10)

strategy.exit("TPS", "Long1", limit=strategy.position_avg_price + takeProfit, stop=strategy.position_avg_price - stopLoss)

- Стратегия обратной торговли на основе динамической скользящей средней

- Стратегия серфера на основе индекса импульса стохастики

- Стратегия смены импульса на основе нескольких временных рамок

- Продай стратегию митингов

- Криптовалютная стратегия Bollinger Bands с несколькими временными рамками

- Краткосрочная стратегия торговли на основе индикатора импульса

- Динамическая остановка длинного следования только тренду после стратегии с фильтром сезонности

- Стратегия перекрестного использования двойной скользящей средней

- Стратегия движения по Дончианскому каналу

- Стратегия прорыва на 20 уровней

- Тенденция EMA с несколькими временными рамками после стратегии торговли

- Стратегия отслеживания тренда с использованием кроссовера боллингерской полосы

- Стратегия обратного движения воротниковой тенденции

- Стратегия перекрестного использования двойной EMA для отслеживания импульса

- Динамическая самоадаптивная стратегия отслеживания тренда движущейся средней

- Трехфакторная модель для обнаружения колебаний цен

- Импульсный прорыв EMA 34 Стратегия перекрестного использования

- Средняя стратегия прорыва истинного диапазона с золотым коэффициентом

- Стратегия адаптивного экспоненциального скользящего среднего диапазона

- Стратегия прорыва на Дончианском канале.