Стратегия двойного отслеживания волатильности скользящей средней

Автор:Чао Чжан, Дата: 2024-02-29 11:15:08Тэги:

Обзор

Стратегия двойного отслеживания волатильности скользящей средней объединяет идеи стратегий Golden Cross Dead Cross и Moving Average Volatility Tracking. Вычисляя перекрестность простых скользящих средних (SMA) с различными периодами, он реализует золотой крест и мертвый крест для оценки тенденций. Между тем, объединяя полосы Боллинджера и индекс VIDYA, он оценивает рыночные тенденции и волатильность, достигая эффективной идентификации тенденций и эффективного захвата ключевых поворотных точек.

Логика стратегии

Основные показатели этой стратегии включают в себя простую скользящую среднюю (SMA), полосы Боллинджера и динамическую среднюю переменного индекса (VIDYA). Стратегия устанавливает быструю SMA и медленную LMA с различными периодами. Золотой крест быстрых и медленных линий служит длинным сигналом, в то время как крест смерти служит сигналом выхода. Между тем, она отслеживает прорыв цены выше или ниже полос Боллинджера в течение периода хранения.

В частности, логика длинного сигнала запускается, когда быстрая SMA пересекает медленную LMA, а цена находится выше кривой VIDYA, что указывает на рост тренда и увеличение волатильности.

Анализ преимуществ

Наибольшее преимущество этой стратегии заключается в сочетании двойных показателей для оценки рыночных условий, что повышает точность принятия решений.

- Стратегия "золотого креста" и "мертвого креста" проста и эффективна для определения поворотных точек тренда.

- Индекс VIDYA динамически отслеживает изменения волатильности рынка.

- Боллингерские полосы своевременно реагируют на колебания цен.

В целом, эта стратегия объединяет информацию о тенденциях, реверсии и волатильности, быстро реагирует на изменения рынка и имеет большую возможность генерировать альфу.

Анализ рисков

Хотя эта стратегия имеет много преимуществ, все же есть некоторые риски, о которых следует знать:

- Неправильное настройка параметров может привести к чрезмерной торговле, увеличению затрат и сдвигу.

- Конфликтные сигналы между двумя показателями могут привести к отсутствию лучших входных точек.

- Реальные результаты торговли могут сильно отличаться от результатов обратных тестов.

Для смягчения вышеуказанных рисков рекомендуется оптимизация параметров, правила приоритета между сигналами, контроль скольжения и испытание надежности в различных рыночных условиях.

Руководство по оптимизации

Основные аспекты оптимизации заключаются в настройке параметров и настройке состояния фильтра:

- Оптимизировать параметры периода SMA и LMA.

- Настройка параметра пропускной способности для полос Боллинджера.

- Оптимизируйте параметр альфа-сглаживания в VIDYA.

- Добавьте условия фильтра цены или объема.

Сочетание оптимизации параметров и совершенствования правил может еще больше повысить стабильность и рентабельность.

Заключение

Стратегия Dual Moving Average Volatility Tracking использует множество индикаторов для определения рыночных условий, фиксируя поворотные моменты тренда при мониторинге ситуации с колебаниями цен.

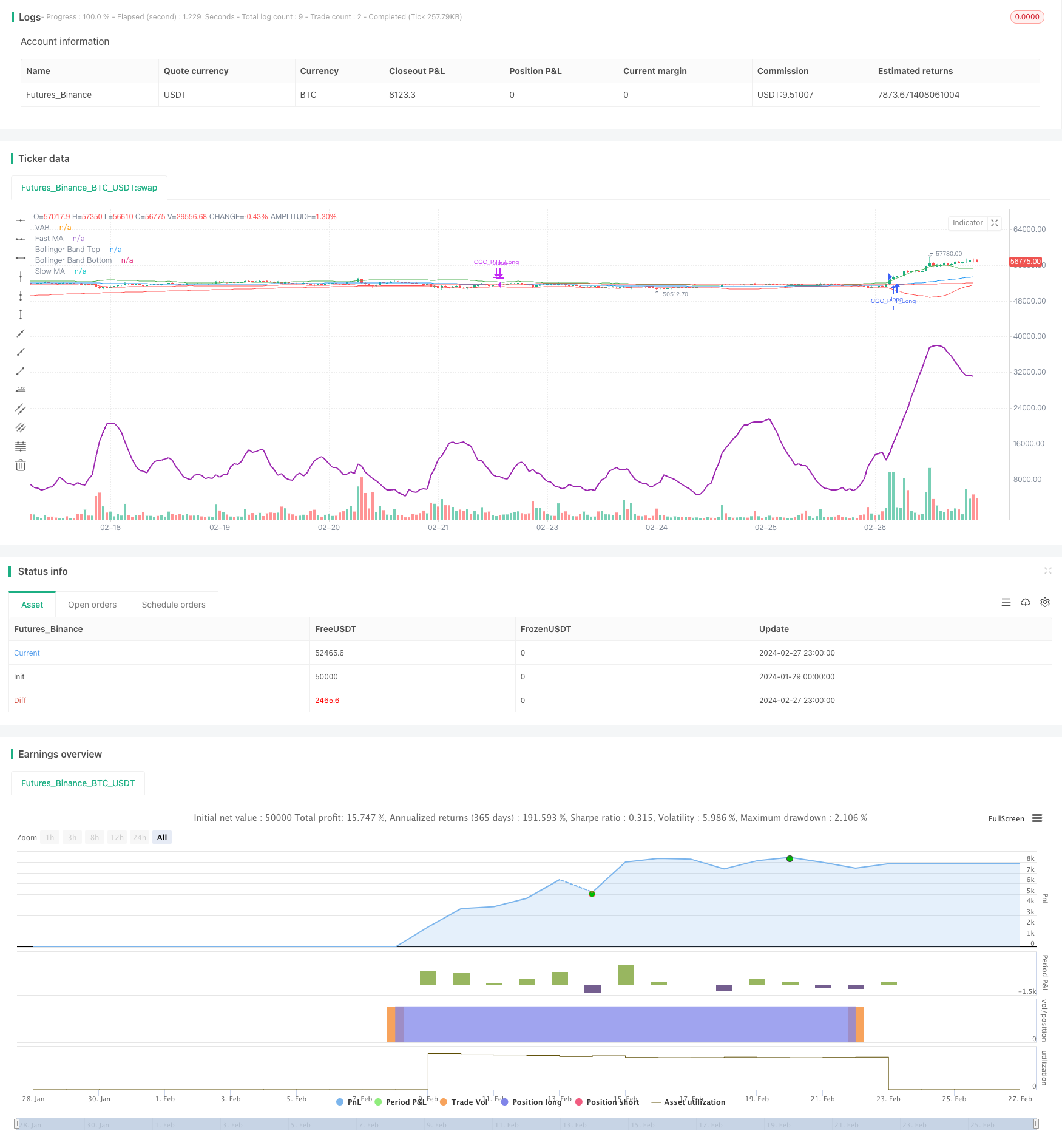

/*backtest

start: 2024-01-29 00:00:00

end: 2024-02-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Combined Golden Cross and Progressive Trend Tracker", shorttitle="GCC-PTT", overlay=true)

// Inputs

fastMA_period = input(50, title="Fast MA Period")

slowMA_period = input(200, title="Slow MA Period")

src = input(close, title="Source")

lengthBB = input(20, title="Bollinger Bands Length")

mult = input(2.0, title="Bollinger Bands Multiplier")

mavType = input.string(title="Moving Average Type", defval="VAR", options=['SMA', 'EMA', 'WMA', 'TMA', 'VAR', 'WWMA', 'ZLEMA', 'TSF'])

// Calculate Moving Averages for Golden Cross

fastMA = ta.sma(src, fastMA_period)

slowMA = ta.sma(src, slowMA_period)

bullish_cross = ta.crossover(fastMA, slowMA)

bearish_cross = ta.crossunder(fastMA, slowMA)

// Progressive Trend Tracker Components (Adjusted for NA assignment issue)

Var_Func(src, length) =>

valpha = 2 / (length + 1)

vud1 = src > src[1] ? src - src[1] : 0

vdd1 = src < src[1] ? src[1] - src : 0

vUD = math.sum(vud1, length)

vDD = math.sum(vdd1, length)

vCMO = (vUD - vDD) / (vUD + vDD)

VAR = 0.0 // Adjusted here, assign an initial value

VAR := ta.ema(src * math.abs(vCMO), length)

VAR

VAR = Var_Func(src, 14) // Example VAR calculation, adjust as needed

// Bollinger Bands for dynamic support and resistance

BBandTop = fastMA + mult * ta.stdev(src, lengthBB)

BBandBot = fastMA - mult * ta.stdev(src, lengthBB)

// Plotting

plot(fastMA, color=color.blue, title="Fast MA")

plot(slowMA, color=color.red, title="Slow MA")

plot(BBandTop, color=color.green, title="Bollinger Band Top")

plot(BBandBot, color=color.red, title="Bollinger Band Bottom")

plot(VAR, color=color.purple, title="VAR", linewidth=2)

// Strategy Logic (Adjusted for strategy use)

// Long Entry when bullish cross and close above VAR

// Exit when bearish cross or close below VAR

if (bullish_cross and close > VAR)

strategy.entry("CGC_PTT_Long", strategy.long)

if (bearish_cross or close < VAR)

strategy.close("CGC_PTT_Long")

- Стратегия импульсного тренда на основе MACD и полос Боллинджера

- Многовременная стохастическая стратегия

- Стратегия перекрестного движения среднего с внутридневными моделями свечей

- Стратегия скальпинга биткойна на основе скользящих средних кроссоверов и моделей свечей

- Длинная стратегия сочетания импульса и скользящей средней

- Импульс Средний индекс направленного движения Движущийся средний Стратегия перекрестного движения

- Стратегия двойного отслеживания тенденций с перекрестным использованием EMA

- Стратегия торговли с двойной скользящей средней и комбинацией MACD

- Динамическая стратегия поглощения

- Стратегия обратной торговли с скользящей средней за несколько временных рамок

- Краткосрочная стратегия торговли на основе полос Боллинджера

- Трендовая стратегия на основе MOST и KAMA

- Двойная временная тенденция в соответствии со стратегией

- Стратегия торговли Bitlinc MARSI

- Стратегия отслеживания полос Боллинджера

- Стратегия прорыва SuperTrend

- Анализ двойной стратегии EMA

- Прорывная стратегия обратной торговли

- Стратегия движущейся средней перекрестной тенденции

- Стратегия ценового канала робот белый ящик