دو سال کی نئی اعلی ریٹریسیشن موونگ اوسط حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-01-26 14:49:28ٹیگز:

جائزہ

یہ حکمت عملی اسٹاک کی دو سالہ نئی اعلی قیمت اور چلتی اوسط کے منفرد حساب پر مبنی ہے۔ جب اسٹاک کی قیمت دو سال کی اعلی سطح تک پہنچنے کے بعد 13 دن کی تیزی سے چلتی اوسط تک پیچھے ہٹ جاتی ہے تو یہ خرید کا اشارہ پیدا کرتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی منطق مندرجہ ذیل منفرد حساب کتاب پر مبنی ہے:

-

جب اسٹاک کی قیمت پچھلے دو سالوں میں ایک نئی اونچائی پر پہنچ جاتی ہے، تو یہ ایک مختصر مدت کی چوٹی بناتی ہے۔ یہ ایک اہم قیمت کی سطح ہے۔

-

جب قیمت اس نئی اونچائی سے پیچھے ہٹ جاتی ہے اور 13 دن کی تیزی سے چلنے والی اوسط تک واپس آجاتی ہے تو ، یہ خریدنے کا ایک اچھا موقع پیش کرتا ہے۔ اس سے قیمتوں کی استحکام کا نمونہ استعمال ہوتا ہے۔

-

اس کے علاوہ ، جب خریدنے کا اشارہ ٹرگر ہوتا ہے تو ، اسٹاک کی قیمت دو سال کی بلند ترین حد کے 10٪ کی حد کے اندر ہونی چاہئے ، بہت دور نہیں۔ مناسب وقت کو یقینی بنانے کے ل it اسے 13 دن کی لائن سے نیچے اور 21 دن کی لائن سے اوپر رہنے کی بھی ضرورت ہے۔

-

کھلی پوزیشنوں کے لیے، اگر قیمت 21 دن کی ایم اے لائن سے 5 فیصد نیچے جاتی ہے یا دو سال کی بلند ترین سطح سے 20 فیصد کم ہوتی ہے تو، منافع میں مقفل ہونے کے لیے پوزیشن کو روک دیا جائے گا۔

حکمت عملی کے فوائد

یہ ایک طویل مدتی بریکآؤٹ حکمت عملی ہے جس کے مندرجہ ذیل فوائد ہیں:

-

منفرد دو سالہ اعلی قیمت مؤثر طریقے سے ممکنہ رجحان کی تبدیلی کے مواقع کی نشاندہی کرسکتی ہے۔

-

13 روزہ ای ایم اے لائن انٹری فلٹر کے طور پر کام کرتی ہے تاکہ وِپساؤ سے بچنے اور مضبوط رفتار کا تعین کیا جاسکے۔

-

انوکھے حساب کتاب قیمت کی کارروائی پر مبنی سگنل تیار کرتے ہیں ، ذات پات کی مداخلت سے گریز کرتے ہیں۔

-

معقول سٹاپ نقصان زیادہ تر منافع میں مقفل کرنے کی اجازت دیتا ہے.

خطرات اور حل

کچھ خطرات بھی ہیں جو بنیادی طور پر مندرجہ ذیل ہیں:

-

مارکیٹیں گہری کمی کا سامنا کر سکتی ہیں ، وقت پر رکنے سے قاصر ہیں۔ اس بات کا فیصلہ کرنے کے لئے مجموعی ماحول کا جائزہ لینے کی ضرورت ہے کہ آیا نقصانات کو قطعی طور پر کم کیا جائے۔

-

راتوں رات بڑے وقفے مکمل اسٹاپ نقصان کو روک سکتے ہیں۔ لہذا موافقت کے ل stop اسٹاپ نقصان کا فیصد بڑھانا ضروری ہے۔

-

13 دن کی لائن مضبوطی کو اچھی طرح سے فلٹر نہیں کرسکتی ہے ، جس سے بہت زیادہ غلط سگنل پیدا ہوتے ہیں۔ 21 دن کی لائن میں توسیع پر غور کیا جاسکتا ہے۔

-

نئی اعلی قیمت ٹرینڈ کی تبدیلیوں کا تعین کرنے کے لئے اچھی طرح سے کام نہیں کرسکتی ہے۔ دیگر اشارے تاثیر کو بڑھانے کے لئے مل سکتے ہیں۔

حکمت عملی کو بہتر بنانے کی تجاویز

مزید اصلاحات کی گنجائش ہے:

-

غیر ضروری پوزیشنوں سے گریز کرتے ہوئے مارکیٹ کے مجموعی حالات کا اندازہ کرنے کے لئے دیگر اوزار شامل کریں.

-

تیز رفتار اشارے شامل کریں بہتر whipsaw حدود سے بچنے کے لئے.

-

قیمتوں کے نمونوں کو بہتر طور پر پکڑنے کے لئے چلتی اوسط پیرامیٹرز کو بہتر بنائیں.

-

زیادہ لچک کے لئے دو سالہ اعلی پیرامیٹر کو متحرک طور پر بہتر بنانے کے لئے مشین سیکھنے کا استعمال کریں.

نتیجہ

خلاصہ یہ ہے کہ یہ ایک منفرد طویل مدتی بریک آؤٹ حکمت عملی ہے ، جس کی کلید دو سال کی اعلی قیمت کی سطح اور 13 دن کی ای ایم اے لائن ہے جو انٹری فلٹر کے طور پر کام کرتی ہے۔ اس کے کچھ فوائد ہیں لیکن اس میں بہتری کی گنجائش بھی ہے ، جس کی مزید تحقیق اور تلاش کے قابل ہے۔

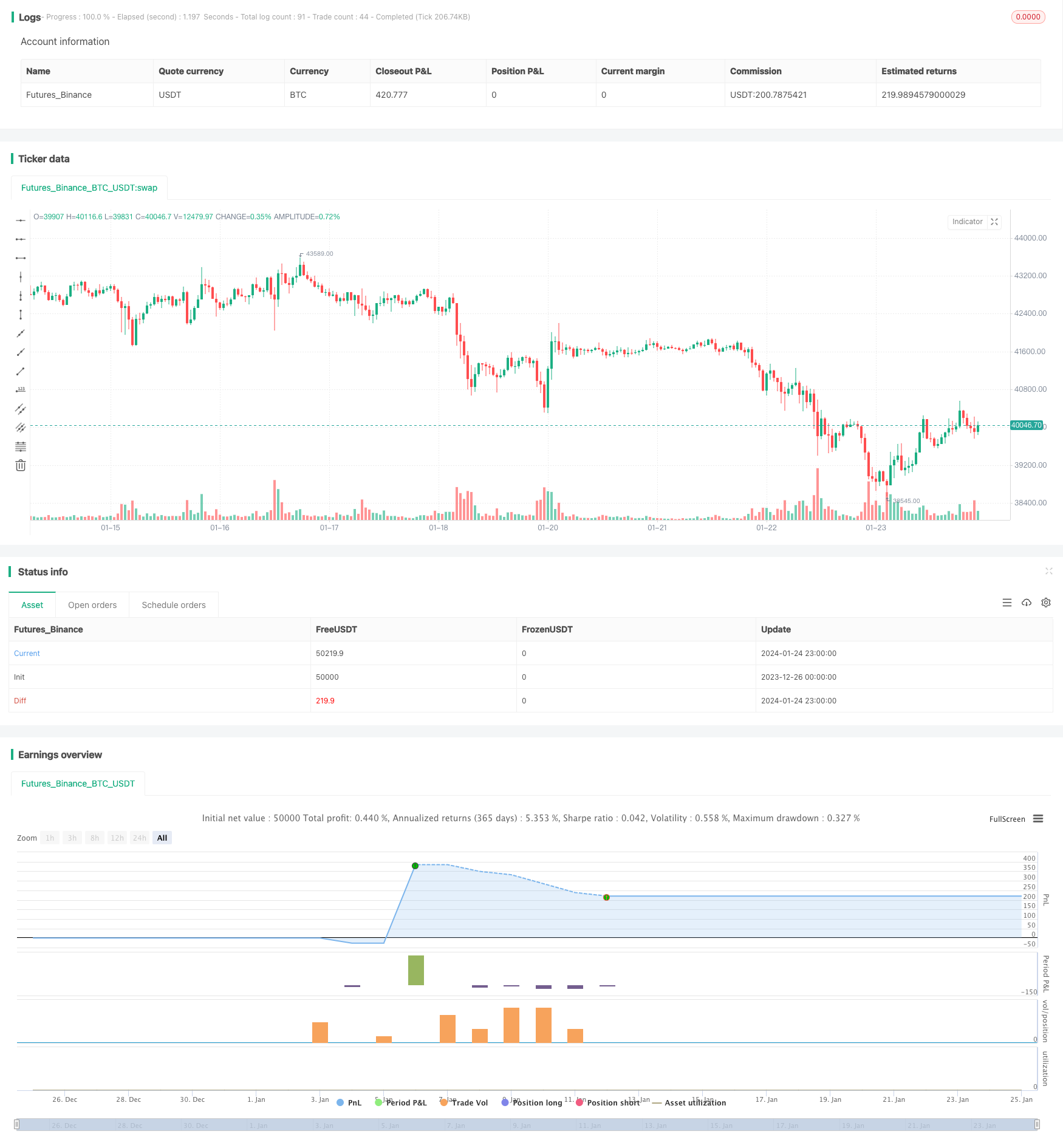

/*backtest

start: 2023-12-26 00:00:00

end: 2024-01-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Part Timer

//This script accepts from and to date parameter for backtesting.

//This script generates white arrow for each buying signal

//@version=4

strategy("AMRS_LongOnly_PartTimer", overlay = true)

//i_endTime = input(defval = timestamp("02 Jun 2021 15:30 +0000"), title = "End Time", type=input.time)

StartYear=input(defval = 2000, title ="Start Year", type=input.integer)

StartMonth=input(defval = 01, title ="Start Month", type=input.integer)

StartDate=input(defval = 01, title ="Start Date", type=input.integer)

endYear=input(defval = 2021, title ="End Year", type=input.integer)

endMonth=input(defval = 06, title ="End Month", type=input.integer)

endDate=input(defval = 03, title ="End Date", type=input.integer)

ema11=ema(close,11)

ema13=ema(close,13)

ema21=ema(close,21)

afterStartDate = true

//g=bar_index==1

//ath()=>

//a=0.0

//a:=g ? high : high>a[1] ? high:a[1]

//a = security(syminfo.tickerid, 'M', ath(),lookahead=barmerge.lookahead_on)

newHigh = (high > highest(high,504)[1])

//plot down arrows whenever it's a new high

plotshape(newHigh, style=shape.triangleup, location=location.abovebar, color=color.green, size=size.tiny)

b=highest(high,504)[1]

VarChk=((b-ema13)/b)*100

TrigLow = (low <= ema13) and (low >= ema21) and (VarChk <= 10)

plotshape(TrigLow, style=shape.triangleup, location=location.belowbar, color=color.white, size=size.tiny)

ExitPrice=(ema21 - (ema21*0.05))

DrawPrice=(b - (b*0.20))

stopprice=0.0

if (close <= ExitPrice)

stopprice := ExitPrice

if (close <= DrawPrice)

stopprice := DrawPrice

if (TrigLow and afterStartDate)

strategy.entry("Long", strategy.long)

strategy.exit("exit","Long", stop=stopprice)

//beforeEndDate = (time < i_endTime)

beforeEndDate = (time >= timestamp(syminfo.timezone,endYear, endMonth, endDate, 0, 0))

if (beforeEndDate)

strategy.close_all()

- چلتی اوسط فرق صفر کراس حکمت عملی

- متعدد اشارے حکمت عملی کی پیروی کرتے ہیں

- مضبوط رجحان حکمت عملی کے بعد

- حکمت عملی کے بعد قیمتوں میں منتقل ہونے والی اوسط رجحان کو عبور کرنا

- دوہری ای ایم اے گولڈن کراس بریک آؤٹ حکمت عملی

- بتدریج BB KC رجحان کی حکمت عملی

- ٹرپل ایس ایم اے آٹو ٹریکنگ حکمت عملی

- بٹ کوائن فیوچر پوزیشن ٹریڈنگ کی حکمت عملی

- مشین لرننگ پر مبنی اسٹوکاسٹک اصلاح کے ساتھ قیمت EMA

- متحرک بولنگر بریک آؤٹ حکمت عملی

- دوہری حرکت پذیر اوسط ٹریڈنگ کی حکمت عملی

- متحرک پوزیشن ری بیلنسنگ ٹرینڈ ٹریکنگ سسٹم

- روزانہ کھلی واپسی کی حکمت عملی

- گولڈن کراس ایس ایم اے ٹریڈنگ حکمت عملی

- گولڈن کراس چلتی اوسط حکمت عملی

- MACD کریپٹو ٹریڈنگ کی حکمت عملی

- لکیری رجسٹریشن اور دوہری چلتی اوسط مختصر مدت کی حکمت عملی

- ٹرپل اوورلیپنگ اسٹوکاسٹک مومنٹم حکمت عملی

- رفتار رجحان کی حکمت عملی

- رفتار منتقل اوسط کراس اوور مقدار کی حکمت عملی